みなさんこんにちは。相続専門税理士の秋山です。

今日は「110万円以上の贈与を活用すると、将来の相続税を大幅に減らすことが可能です」というお話をします。

贈与税には「年間110万円までの贈与なら税金はかかりませんよ」という基礎控除があり、この「贈与税の基礎控除内で行う110万円の贈与というのは、将来の相続税額を減らす最高の節税策である」という動画を以前投稿しました。

この動画を投稿してから、多くの方から将来の相続税対策のための生前贈与の相談やご依頼を頂き、私も相続・贈与のプロとして、その家庭に対して一番効果的な生前贈与のシミュレーションをお話しするんですが、その際に皆さんに対して必ず最初に説明しなければいけない壁というものがあります。

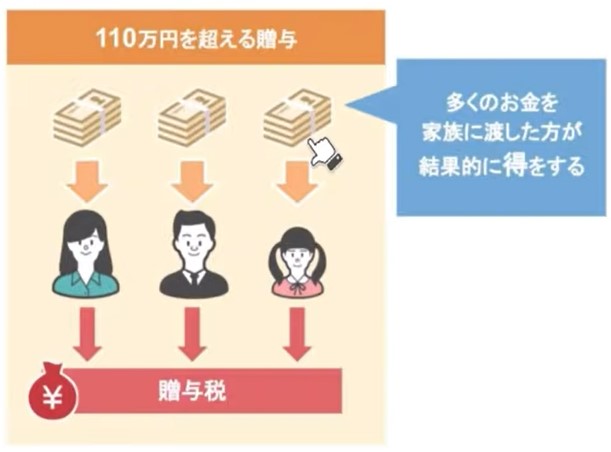

それは贈与というのは、一旦贈与税を払ってでも年間110万円以上のお金を家族にあげた方が、結果的に将来の相続税を早く大きくお得に減らすことができるということです。

どうしても皆さん将来の相続税の節税のために、生前贈与使いたいという思いはあるのですが、その際にはできるだけ贈与税を1円も払わずに、贈与を繰り返すことが得なんだという固定観念があるんですね。

しかし実際そうではないんです。

その家庭の資産額や家族構成等にもよりますが、それなりの財産をお持ちの方や高齢になってから生前贈与を始められる方は、年間110万円の基礎控除内の贈与を行うのではなく、年間110万円を超える贈与を行い、一旦贈与税を払ってでも、多くのお金を家族の人たちに渡してあげた方が結果的に得をするんです。

ですので今回の動画では、贈与税は高いというイメージがあるのはなぜなのか、それを相続と贈与の税率を比べて解説した上で、贈与税を払ってでも贈与した方がお得というのは本当か?という部分を実際に具体的なシミュレーションを使ってわかりやすく解説していきます。

次に贈与する額は、残りの財産額に応じて柔軟に変えていかなくてはいけない理由、最後に贈与を行う際には3年以内の贈与加算も、念頭において実行しましょう、という4つのテーマについてお話していきたいと思います。

ではまず贈与税は高いというイメージがあるのはなぜなのかというところですね。

贈与税は高いというイメージがあるのは何故なのか

次の3つの項目で贈与した場合と相続をした場合を比較してみるんですが、まずそれぞれの税率の違いですね。

下の表は左が贈与税の税率で、右が相続税の税率です。

例えば2,000万円の財産の贈与を受けた場合、その税率は45%になるんですが、これが相続の場合ですと15%なんです。

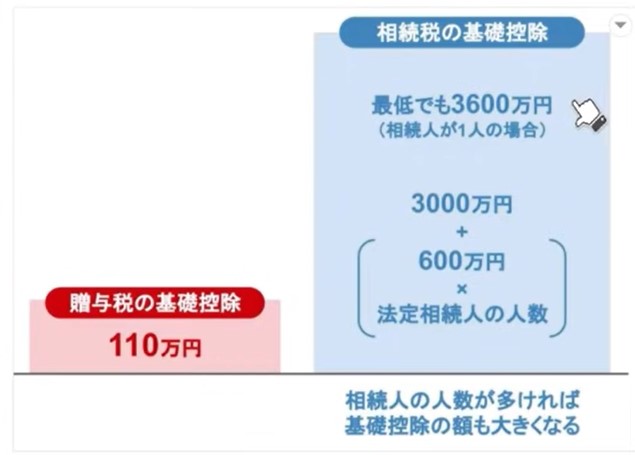

また基礎控除については、もっと大きな差があります。

贈与を受けた財産から引ける基礎控除は、年間110万円しかありませんが、相続の場合ですと最低でも3,600万円の基礎控除があるんです。

相続税の基礎控除は「3,000万円+600万円×法定相続人の人数」という計算式で計算しますので、相続人の数が多ければ基礎控除の額も大きくなるんですね。

他にも不動産の贈与を受けた場合には、贈与を受けた人には贈与税の他にも3%の不動産取得税や、2%の登録免許税がかかりますが、不動産を相続によって取得した場合には、不動産取得税は0%、登録免許税は0.4%で済むので、不動産を譲り受ける場合にも、やはり贈与によってもらう方が割高になってしまうんです。

こういったことから皆さん「贈与税は高い、生前贈与はするもんじゃない」とこう思っていらっしゃいます。

贈与税を払ってでも贈与をした方がお得というのは本当か

しかしですね、金融資産が多い方や高齢になってから、生前贈与を始められる方は年間110万円の基礎控除内の贈与を行うのではなく、一旦贈与税を払ってでも、多くのお金を家族の人たちに渡してあげたほうが、将来的に残された家族が得をするんですね。

わかりやすいように具体的な数字を使ったシミュレーションで見ていきましょう。

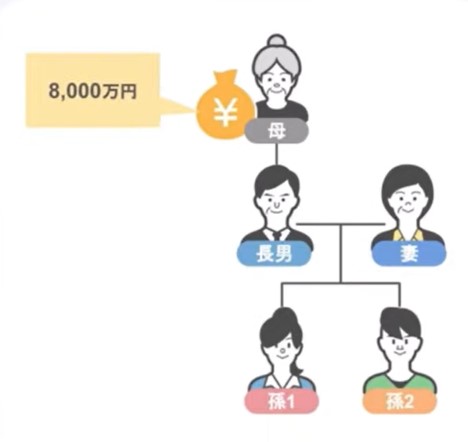

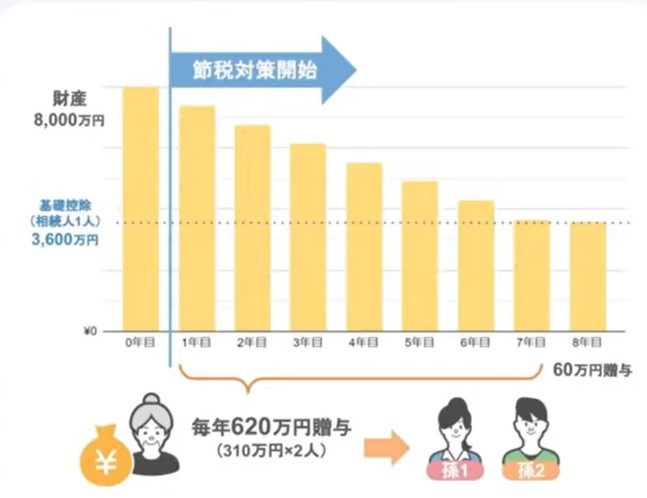

まず家族構成は母と長男夫婦、それと孫が2人で、母の財産は8,000万円とします。

この家族についてお母さんが亡くなった時に、相続人である長男が払う相続税はいくらになるでしょうか?

生前贈与しなかった場合、贈与税の基礎控除である年間110万円以内の贈与を孫2人にしていた場合、そして年間110万円を超える贈与を孫2人にしていた場合、この3パターンでそれぞれの相続税がどうなるかを見ていきましょう。

まず生前贈与していなかった場合ですね。

お母さんの財産8,000万円から、相続税の基礎控除を引いて、課税対象額を計算します。

相続人は長男1人ですから、相続税の基礎控除は3,000万円+600万円で3,600万円。8,000万円から3,600万円を引くと、課税価格は4,400万円になります。

4,400万円に対する相続税の税率20%をかけますと、880万円。ここから税額控除である200万円を引きますと、長男が払う相続税は680万円になります。

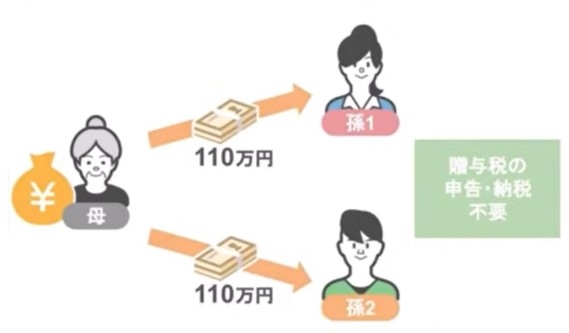

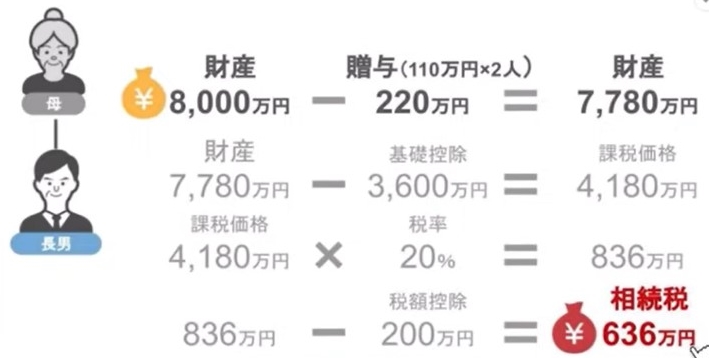

では生前に贈与税の基礎控除である、110万円以内の贈与を孫2人にしていたらどうなるのでしょうか?

年間110万円以内なら贈与税の申告も納税も不要ですから、無税で220万円の財産を減らすことができました。

これにより将来の相続税がどのように変化したかというと、お母さんの財産は8,000万円から220万円減って7,780万円。この場合お母さんが亡くなった時に、長男が支払う相続税は636万円です。

生前贈与をしなかった場合の相続税は680万円でしたから、1年で44万円を節税できたことになります。

さて、ではいよいよこの動画の本題でもあります、年間110万円を超える贈与をしていた場合、将来の相続税はどうなるのか?というところですね。

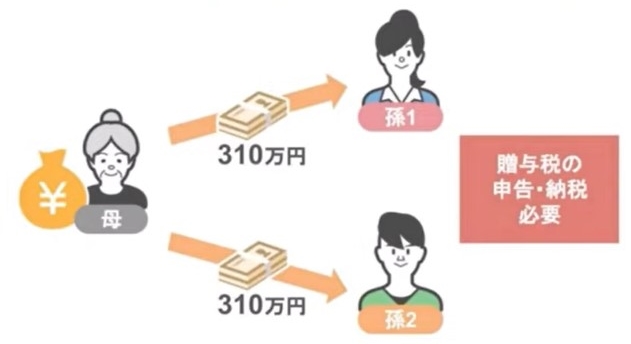

たとえば孫2人にそれぞれ310万円の贈与をしたとしましょう。

このとき年間110万円を超える贈与を受けた孫が、贈与税の申告と納税をする必要があります。

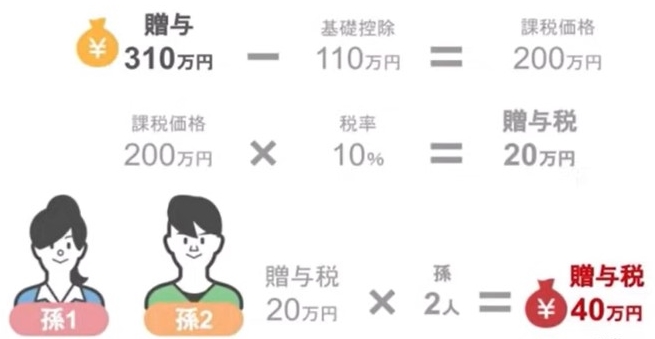

孫1人当たりの贈与税はいくらになるかと言いますと、まず310万円から贈与税の基礎控除である110万円を引きますと、課税対象額は200万円ですね。

ここに贈与税の税率をかけることになります。

200万円に対する贈与税率は10%なので、贈与税は20万円ですね。

これが2人分ですから合わせて40万円の贈与税を払うことになってしまいます。

ここで皆さん「110万円以内の贈与なら、贈与税は0だったのに、40万円も贈与税を払わないといけないのか?」と思われるかもしれませんが、この40万円を払うことで何と将来の相続税が124万円も減るんです。

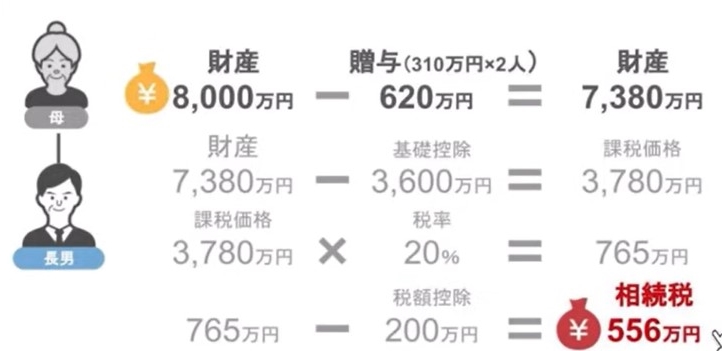

どういうことかといいますと孫2人にそれぞれ310万円の贈与したことによりお母さんの財産は8,000万円から620万円減り7,380万円になりますよね。

この場合、長男が支払う相続税は556万円ということになります。

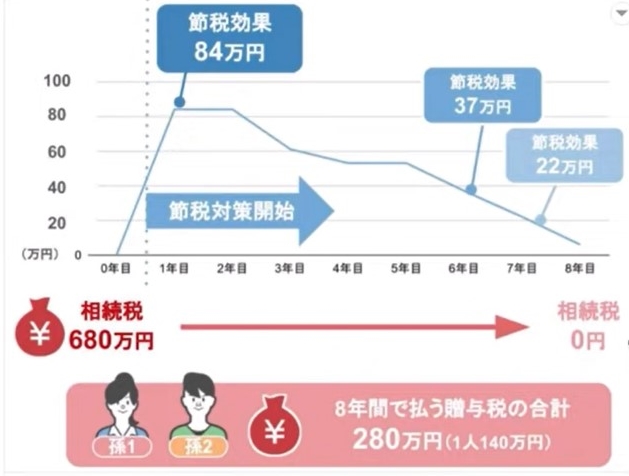

生前贈与をしなかった場合の相続税は680万円でしたから、差額は124万円。贈与の際に贈与税を40万円払っていますから。節税効果としては84万円ということになります。

ではこれまで紹介した3パターンを見比べてみてください。

まず生前贈与をしなかった場合の相続税は680万円、年間110万円以内の贈与を孫2人にしていた場合の相続税は636万円で、節税効果は44万円。

310万円の贈与を孫二人にしていた場合の相続税は556万円で、贈与税40万円を払ったとしても、トータルの節税効果は84万円にもなるんです。

これは相続税の節税対策を1年行った結果ですから、2年3年と数年に渡って生前贈与をすることで、将来の相続税はどんどん下げることができるんです。

ですがここで注意していただきたいことがあります。

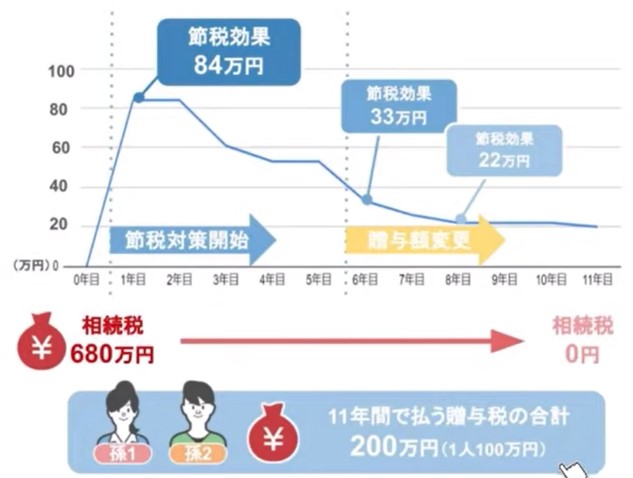

それは何かと言うと、数年にわたって相続税の節税対策を行う場合には、毎年同じ額を贈与し続けるのではなく、贈与をする額は残りの財産額に応じて柔軟に変えていかないといけないということです。

贈与する額は残りの財産額に応じて柔軟に変えていかなくてはいけない理由

その理由なんですが、贈与税の基礎控除を超える贈与を繰り返す場合、ずっと同じ額の贈与を行っていると、だんだんと支払う贈与税の税額よりも節税額の方が少なくなってきます。

つまり節税効果が弱くなるんですね。

どういうことか下の図を見ながら説明しますと、例えば先ほどの家族が将来の相続税対策として孫2人へそれぞれ310万円合計620万円贈与を繰り返したとしましょう。

そうするとですね、1年目の節税効果は先ほど説明しましたように、84万円の節税効果がありまして、2年目も同じように84万円の節税効果があります。

ところが3年目から節税効果は減っていき、6年目には37万円。7年目には22万円にまで減るんですね。

最終的に財産を相続税の基礎控除以下にするために、贈与税を280万円支払う必要があります。

ですが途中から贈与額を贈与税の基礎控除以下に変更してみますと、お母さんの財産を相続税の基礎控除以下に下げるまで、先ほどより3年長い11年かかるのですが、トータルで支払う贈与税は200万円に抑えることができるんです。

このように相続税の節税対策というのは、長期間にわたって行う必要があるのですが、年間いくら贈与していけば効率的に相続税を節税できるのか、何年かけて贈与を行えばいいのかというのは、親の年齢や家族構成、財産額によって違ってきますし、相続においては3年以内の贈与加算という規定がありまして、誰に贈与をするのかというところも非常に重要なんです。

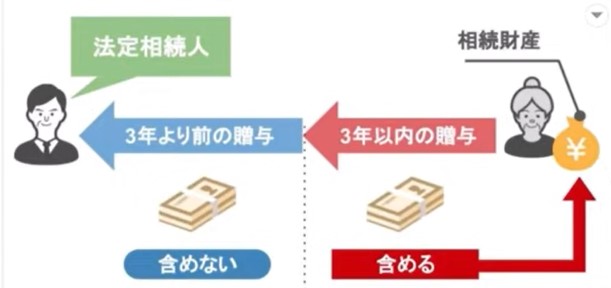

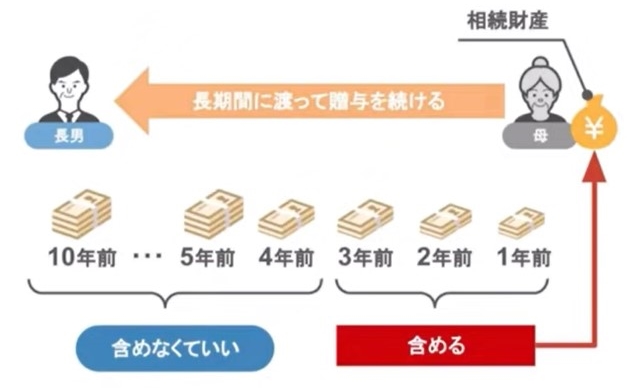

今回の例題で贈与をする相手を長男ではなく、孫2人として掲載したのはこの3年以内の贈与加算の規定があるためです。

3年以内の贈与加算について、詳しくは別の動画を作る予定にしておりますので、今回は簡単に概要だけ説明させてもらいますね。

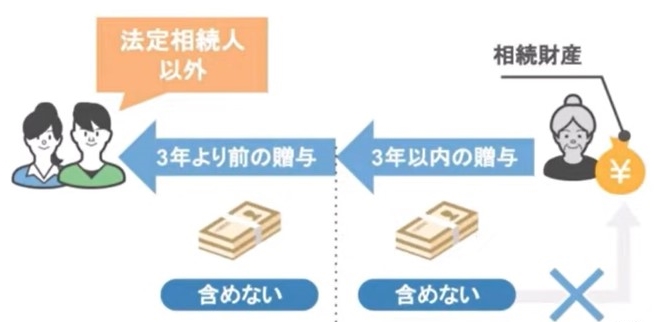

この3年以内の贈与加算という規定では、法定相続人に贈与を行った場合、贈与した日から3年以内に贈与者が亡くなってしまえば、贈与を受けた財産は亡くなった方の財産として、相続財産に含める必要があるのですが、法定相続人以外に贈与した場合でしたら、贈与した日から3年以内に贈与税はなくなっても、贈与を受けた財産を亡くなった方の財産として相続財産に含める必要はないんです。

またこの規定では贈与を受けた財産が贈与税の基礎控除である110万円以下の場合であっても、相続財産に含める必要があります。

そして贈与税の基礎控除を超える財産の贈与を受けていた場合には、贈与を受けた財産に対する贈与税を納めていますから、納めた贈与税額が贈与を受けた相続人の相続税から控除することができます。

これだけ聞くと「じゃあ3年以内の贈与加算のリスクがあるから、子供には贈与しない方がいいの?」と不安に思われるかもしれませんが、そういうことでもありません。

相続税の節税を考えておられる方がまだまだお元気でしたら、5年10年と贈与を続けることができますから、そうすれば贈与者が亡くなる4年以前の贈与はもちろん、相続財産に含めなくても結構です。

また最初の数年分は贈与額を多めにし、後半は少なくすると相続が発生した時に加算しないといけない財産額も少なくて済みますからね。

では今回の動画のまとめです。

今回の動画のまとめ

「贈与税は高い、高額な生前贈与なんてするもんじゃない」と考えられて、年間の贈与額を110万円以内に抑えている方が多いのですが、実は贈与者の年齢、家族構成、財産の種類、財産額によっては高額な贈与をして贈与税を払ったほうが、将来の相続税をグッと安くことができます。

ですがこの時に気をつけていただきたいことが2つありまして、それは贈与する額を年々減らしていくということと、3年以内の贈与加算を念頭に入れておくということです。

高額な贈与した方が相続税を安くできるからと、毎年同じ額を贈与していると払った贈与税の額が増えて相続税の節税効果が薄くなります。

ですので残りの財産額に応じて贈与額を柔軟に変更することが大切です。

また相続においては、3年以内の贈与加算という規定があるので、贈与した日から3年以内に贈与者が亡くなった場合、贈与した財産は亡くなった方の相続財産として計算に含めないといけないことに注意です。

ただしこの規定ではお孫さんなどの法定相続人以外の方に、贈与した財産については相続財産に含める必要がありませんから、お子さんへの贈与だけではなく、お孫さんへの贈与も合わせて行えば、相続税の節税効果は高くなります。

このように相続税の節税対策というのは、最低でも4年、もっと効果的に節税をするなら10年近くにわたって生前贈与を行う必要があります。

高齢になってから贈与を行う場合は、節税計画の途中で贈与者が認知症を患ってしまい、贈与ができなくなってしまったり、贈与者が亡くなってしまう可能性もありますから、なるべくお元気で意識もはっきりとされている内から、将来の相続税の節税対策を行っていただけるかと思います。

また年間いくら贈与していけば効率的に相続税を節税できるのか、何年かけて贈与を行えばいいのかというのは、親の年齢や健康状態、家族構成、財産の種類、財産額によって、100人いれば100通りの答えがありますから、本気で将来の相続税の節税対策をしたいという場合は、相続税専門の税理士に依頼するようにしてくださいね。

それと親御さんがお元気な内は、なかなか将来の相続税対策に踏み切ってもらえないことが多いかと思います。

なぜなら相続税の節税が実現した時に、メリットを受けるのは子供で、親御さんはその時には亡くなってしまっていますからね。

親御さん自身にとっては節税できたという実感が持てないわけです。

ですが、将来子供達は相続税をいくら払わないといけないのか、相続税を払う手立てはあるのか、どういったふうに贈与を行えば相続税を下げることができるのか、専門家に相談をして具体的な数字を見れば、節税に対する親御さんのご理解も得やすいかもしれません。

以上でこの動画は終わりです。

さて今回はお知らせがありまして、今週発売の週刊文春11月5日号にて「ひとり遺された夫への処方箋」という妻に先立たれ一人残された夫に待ち受ける困難を特集した記事に、私のコメントも載っておりますので、お近くの書店、コンビニで見かけた際にはぜひ手に取ってみてください。

最後になりますが、私は日々相続専門税理士として、少しでも皆さんの相続・贈与に関する悩みに寄り添いたいと思い動画を投稿しております。

ですので皆さんから頂いた質問コメントに対しても、できる限りお答えしていきたいと思いますので、相続・贈与でお悩みの方や、これが知りたいという方は、コメント欄にコメントをいただければと思います。

今回の動画が役に立ったという方は、ぜひチャンネル登録といいねボタンをよろしくお願いします。

それでは次回の動画でお会いしましょう。

最後までご視聴いただきありがとうございました。

秋山清成

秋山清成