皆さんこんにちは、相続専門税理士の秋山です。

今日は初級編、預金に関する相続・贈与クイズ5選という話をします。

当チャンネルでは、これまで相続・贈与に関する動画を合計106本投稿してきました。

今日はその中から、皆さんの生活に最も身近な預金に関するクイズについて○×形式で、5つ出題していきたいと思います。

私の事務所に来られる方の中には、先生の動画には全て目を通しましたと言ってくださる猛者の方もいらっしゃるのですが、そういった方も含めて、これまで動画で見てきた内容がきちんと皆さんの頭の中に定着しているか、是非復習をも兼ねてこの動画で確認してみてください。

では、早速預金に関する問題。

目次

①亡くなった方の預金は死亡した日から1か月間は引き出してはいけない

一問目は、亡くなった方の預金は死亡した日から1か月間は引き出してはいけない、○か×か。

正解は×です。

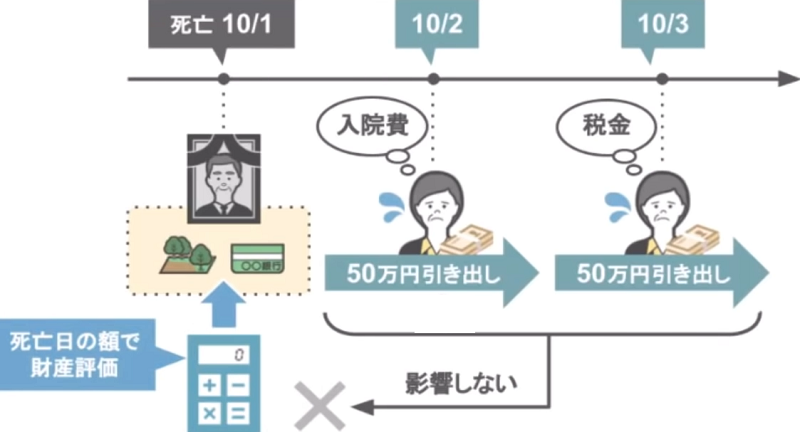

亡くなった方の預金は、被相続人が死亡した日から一定期間引き出してはいけない、といったような決まりはありません。

なぜなら、相続税の財産評価というのは、土地であっても預金であっても被相続人の方が亡くなった当日の価値で評価をしますので、仮に遺族が10月2日に50万円のお金を引き出そうが、10月3日にさらに50万円のお金を引き出そうが、財産評価の結果は変わりませんので、他の相続人に了解さえとっておけば何も問題ないんですね。

ここまで聞いて、あれ、銀行口座って契約している本人が亡くなったら凍結されるんじゃないの、そして凍結された後は遺言書や遺産分割協議書がないと解除されないって聞いたけど、とこういった疑問を持たれた方もいらっしゃるでしょう。

ですが、実はそうではありません。

銀行というのは、いつどこで誰が亡くなったかということは、いちいち把握しておりません。

ですから、相続人の方達が家族が亡くなったことを銀行に言わなければ、亡くなった方の預金口座は基本的に凍結されることはないんですね。

ですから、配偶者や家族のお世話をしている方は、家族が亡くなる前からどうやってお葬式代を払おうとか、亡くなった後も当分の間一切預金は引き出せないんだと、そう深刻に悩まれる必要はありません。

先程も言いましたように、家族が亡くなられた後でも他の相続人の了解さえ取っておけば、比較的自由に個人のお金を引き出すことができますからね。

ですが、仮に銀行の窓口で一日50万円以上の預金を個人の口座から引き出そうとしたり、個人の口座の残高証明を取得しようとすれば、銀行側に口座の名義人が亡くなった事を認識され、その預金口座は凍結されてしまいますので、入院費やお葬式費用などが入用の方は注意が必要です。

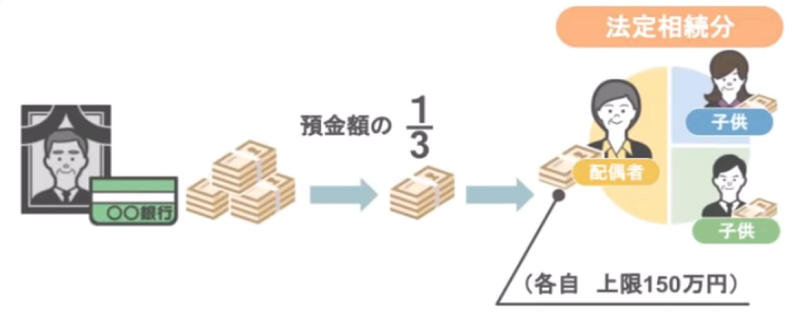

その上で、もしも銀行側に口座の凍結をされてしまったけれど、どうしても直近の支払いのために被相続人の口座からお金を引き出したいという場合、2019年の7月1日以降でしたら、遺産分割協議が整う前でも、亡くなった方の預金額に対する一定の金額までなら、他の相続人の承諾なく預金を引き出せるようになりました。

しかしこの場合、他の相続人の同意なく亡くなった方の預貯金を勝手に引き出すと、後々相続争いに発展する可能性もありますので、制度を利用する際には十分な注意が必要です。

まとめますと、亡くなった方の預金というのは亡くなられた日の翌日以降でしたら、相続人間での相談のもと自由に引き出していただいて構いませんし、その行為について税務署が何か口を出してくることもありません。

しかし、これが亡くなる直前のお金の引き出しとなると話はがらっと変わってきます。

被相続人が亡くなる前に引き出したお金というのは、亡くなった方の現金として相続財産に計上する必要があるんですね。

なぜなのかというところは、こちらの動画(「相続の相談の際によく聞かれる『預金』に関する疑問5選」)で詳しく解説しておりますので、内容が気になる方やもう1度復習したいという方はご覧になってみてください。

②20歳(成人)を迎えた子供の通帳を親が管理していると名義預金になる

では、次の預金に関する問題、2問目は、成人を迎えた子どもの通帳を親が管理していると名義預金になる、○か×か。

正解は×です。

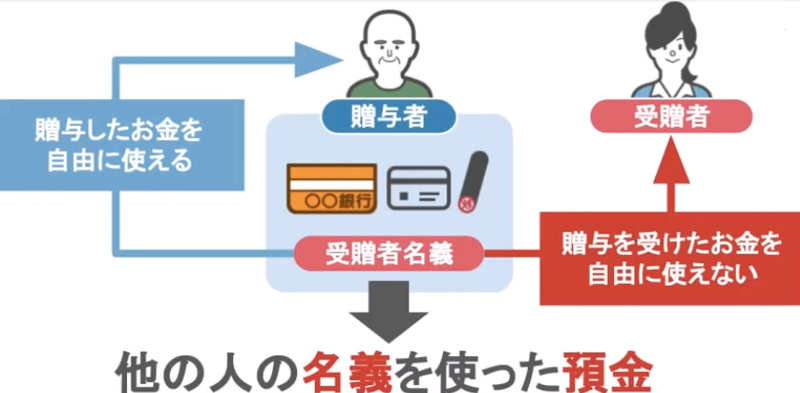

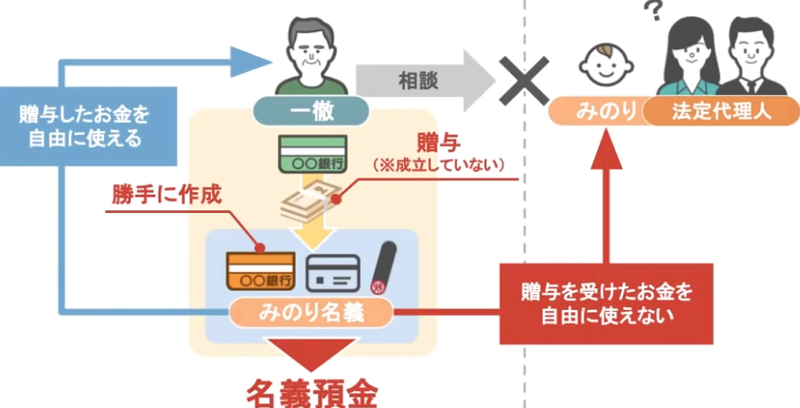

まずは、この問題文に出てくる名義預金とはどういったものかについて改めて復習しますが、名義預金とは預金口座の名義人と実際に預金をしている人、これが異なる預金で、贈与をした人が贈与を受けた人の預金通帳やカード、印鑑を管理していて、贈与を受けた人が自由にお金を使えないのに贈与をした人はあげたはずのお金を自由に使える状態の預金のことを、他の人の名義を使った預金、つまり名義預金と言います。

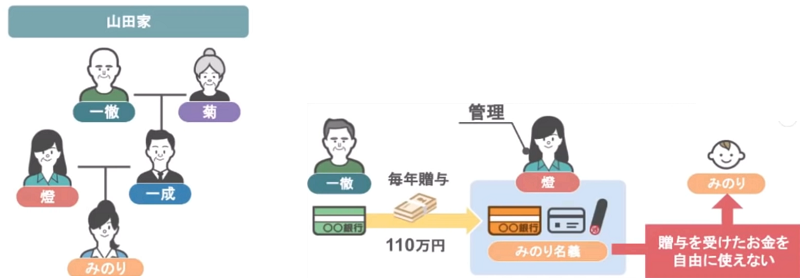

この前提を踏まえた上で、こちらの山田家の場合、みのりさんの母親である燈さんが、みのりさんがまだ小さい頃から稔さんの名義の通帳を作り、カードや印鑑もまとめて管理していました。

そして、そのみのりさんの通帳には、毎年祖父の一徹さんから110万円の生前贈与が行われていたんですね。

この場合は、一見するとみのりさんが毎年一徹さんから受け取っている110万円の生前贈与について、贈与を受けたみのりさん本人は自由にお金を使えていません。

それに、そもそも贈与というのは贈与をする側と貰う側の間で、お互いにあげますもらいますという合意があって初めて成立するものですから、一徹さんが幼いみのりさんに対して行なっている生前贈与は無効となり、みのりさん名義のお金は一徹さんか燈さんの名義預金になるのではないかと皆さん思いがちなんです。

ですが、このケースの場合、稔さん名義の預金というのは一徹さんの名義預金にも燈さんの名義預金にも該当しませんし、贈与契約もきちんと成立しているんですね。

なぜかと言いますと、そもそも子供が大きくなるまでは親が子どもの預金を管理するというのは社会通念上当たり前のことですし、法律面からしても未成年者の親は法廷代理人、いわゆる親権者として子供の法律行為を代理で行うことができるんです。

ですので、親権者である燈さんや一成さんが一徹さんから稔さんへの生前贈与を了承すれば、2人の間での贈与契約は成立するんですね。

それに、税務署としましても未成年の子供が大金を持つ危険性は十分に分かっていますから、ある程度の年齢まででしたら親が子どもの預金を管理していることに対しては寛容な判断をしてくれます。

では、それらを踏まえた上で、子供が成人した後においても親が子どもの預金通帳を預かっていても問題ないんでしょうか。

これに関しても、最初の回答通り問題はありません。

なぜなら、名義預金というのは贈与者である一徹さんが、みのりさん本人や親である燈さん、一成さんにも相談しないままみのりさんの預金口座を勝手に作り、そこに贈与を行う。

基本的にこのパターンのものを言いますので、今回のケースのように稔さんの通帳が贈与者の一徹さんの手元になく、親権者である親が管理している状態でしたら、名義預金には該当しないです。

ですので、例え子供が成人したとしても、子供の預金を贈与者とは異なる親権者が管理している場合には、税務署から名義預金だと指摘されることはめったにありません。

では、親が管理している預金通帳を子供に渡すベストなタイミングはいつなのかと言いますと、それは子供が独り立ちをして実家を出たり、結婚して実家を離れる時、こういった時に渡されるのが良いでしょう。

むしろ、こういった場面で渡さないと、親が亡くなった時に実家にいない子供の預金通帳を親が管理していた状態になります。

そうなりますと、税務調査官からは子供名義の預金は親の名義預金だったんじゃないのかと怪しまれることになりますので、注意が必要です。

ちなみに、この問題はこちらの子供の預金に関する質問5選からの出題となります。

この他のポイントも気になるという方は、是非動画をご覧になってみてください。

③110万円以上の生活費の援助は受け取った側に贈与税の納税義務がある

では、次の預金に関する問題、3問目は、110万円以上の生活費の援助が、受け取った側に贈与税の納税義務がある、○か×か。

正解は×です。

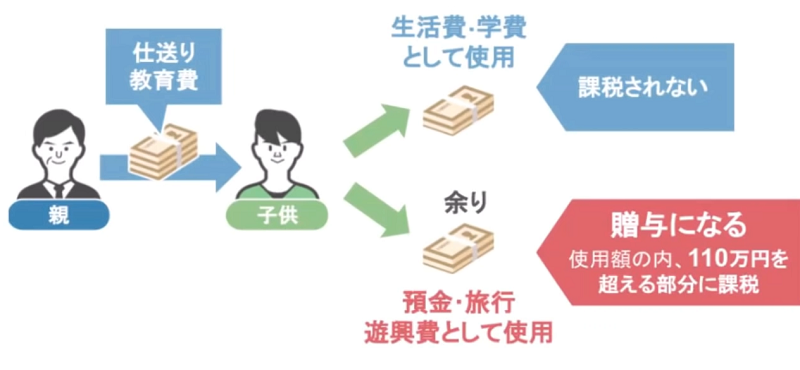

相続税法第21条の3第1項第2号においては、扶養義務者相互間において生活費または教育費に充てるためにした贈与により取得した財産のうち、通常必要と認められるものについては、贈与税を課税しませんよというふうに法律で決まっているんですね。

ここで言う扶養義務者、つまり親と就労前の子供や、子供と退職後の親など、これら両者間で行われた教育費や生活費に当てるための通常の仕送りの範囲内であれば、たとえその金額が年間110万円を超えていても、贈与を受けた側に贈与税が課されることはないということなんです。

では、この通常の仕送りの範囲内というのは幾らまでならOKなのかと言いますと、これは正確に何十万円何百万円までなら問題ありません、と断定してお答えするのが非常に難しいです。

ただ、仕送りや教育費が余って余分に預金できるような金額部分は贈与税の対象ですね。

それなら使ってしまえばいいんだと旅行や遊びに使えば、それは相続税法第21条の3の範囲から外れていますので、その部分も贈与税の対象になります。

また、成人した子供から親に対して仕送りをしてあげる際も考え方は同じです。

子供から親に振り込んだ年間110万円以上のお金が、親の生活を支えるためのお金でしたらもちろん贈与税は課税されません。

しかし、ほとんどないケースだと思いますが、親の遊ぶお金を子供が年間110万円以上の贈与をして工面しているのでしたら、その行為はぱっちりと贈与税の課税対象になります。

そして、当然お金を受け取った親は、110万円を超える部分について贈与税を支払う必要がありますので注意が必要です。

ちなみにこの問題は、こちらの「家族間における贈与問題5選」からの出題となります。

この他にも多数のポイントを解説しておりますので、是非確認してみてください。

④自分が働いて納税した後のお金ならタンス預金にしていても問題はない

では、次の預金に関する問題、4問目は、自分が働いて納税した後のお金ならタンス預金にしていても問題はない、○か×か。

正解は○です。

このチャンネルでは、これまでタンス預金について複数の動画を出してきましたが、その中の1つのテーマとして一度タンス預金として高額なお金をため込んでしまうと、そのお金を使った際には税務調査の対象になりますよ、というお話をしてきました。

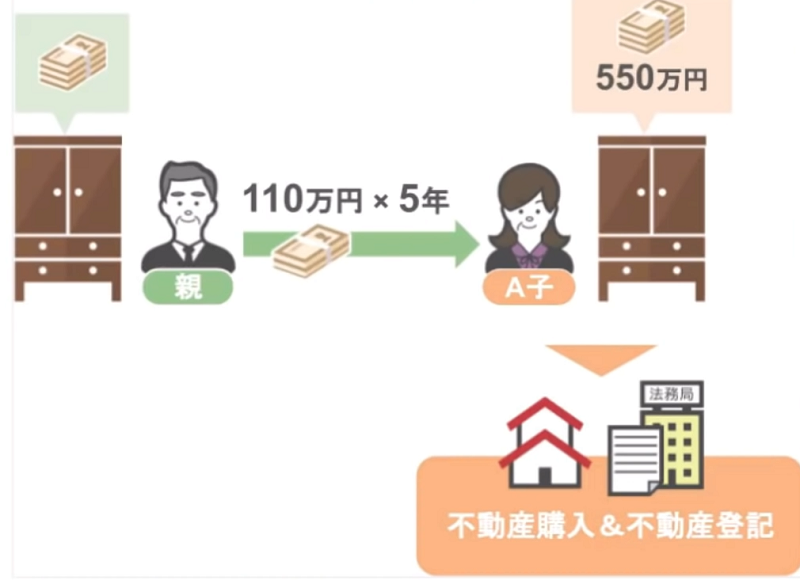

例えばA子さんという人が、親のタンス預金から毎年贈与税の基礎控除内の金額で贈与を受けて、A子さんはそのお金を自分のタンス預金していたとしましょう。

その贈与が5年間続き、娘さんの手元には合計550万円のお金が溜まりました。

そして、A子さんはそのお金を元手に不動産を購入し不動産登記を行ったんですね。

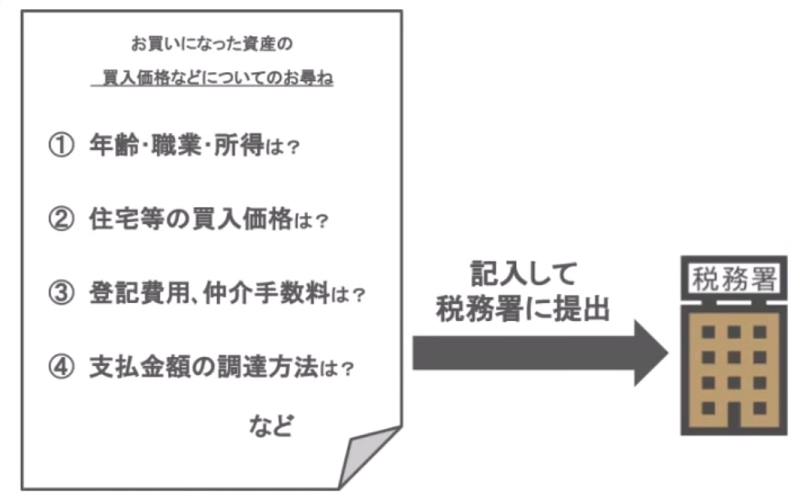

そうしますと、こちらの動画でもお話しているように、税務署はA子さんが不動産を購入したという情報を法務局から手に入れますので、そこでA子さんは不動産購入の実態が捕まれ、税務署からお「買いになった資産の買い入れ価格などについてのお尋ね」という文書が送られてくるんです。

このお尋ねの内容としては、あなたの年齢・職業・所得や住宅等の買い入れ価格・登記費用・仲介手数料、そして支払い金額の調達方法などが尋ねられており、不動産を取得した人はこの各項目を記入して税務署に提出するわけですが、A子さんは④の支払い金額の調達方法として親からの暦年贈与5年分から支払ったと書き税務署に提出をしました。

一見、A子さんの行動は何も問題ありませんよね。

毎年110万円以内の贈与は法律で非課税となっていますし、そこから不動産の購入資金を捻出することも何も問題はないように見えます。

ですが、この場合何も問題がないと分かっているのはA子さん本人だけなんです。

A子さんからの返信が書かれた書類を見た税務調査官は、5年間で550万円の贈与を受け、そのお金で支払ったと書いてあるけど、本当は親から一括でお金をもらっていたのに贈与税の申告と納税をしていなかったんじゃないのかと疑い、A子さんを追求するんですね。

しかし、A子さんは親のタンス預金から毎年贈与を受け、それを自分のタンス預金として保管していたものですから、当然銀行などにお金のやり取りの記録を残していません。

そのため、調査官に対して「贈与税の基礎控除110万円の範囲内でもらったお金がたまったものです」と言ったところで、そのことを証明することができないんです。

結果A子さんは調査官から贈与税の支払いを言い渡された場合、110万円ずつもらったという証明ができませんから、その冤罪を晴らせない、つまり贈与税を支払う羽目になるということですね。

ですが、これは何もタンス預金を行っている方全員に該当するという訳ではありません。

今回のケースというのは、あくまでも贈与を行ったA子さんの親も贈与を受けたA子さんも、お互いが銀行の取引データに証拠を残さず、タンス預金という形でお金のやり取りを行っていたため、税務調査の際に自身のタンス預金の潔白を証明することができませんでした。

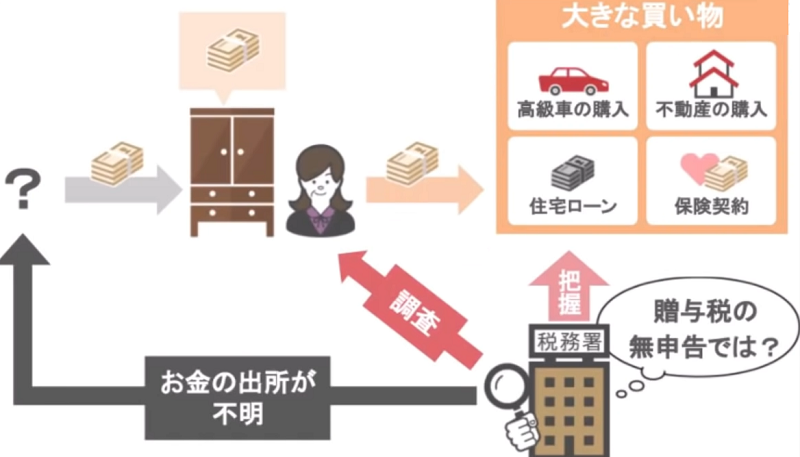

ですが、仮にA子さんが自分で稼いで所得税を収めたお金や、親から銀行口座を経由して贈与を受けたお金をタンス預金にし、このお金を元手に不動産などの高額な買い物をしていたらどうなっていたでしょうか。

この場合、このお金の出どころの実態を調査して真偽の証拠を突きつける必要があるのは、税務署側となるんです。

ですので、納税者側の発言が嘘でなければ、税務調査官がどれだけA子さんのお金の出所を調べたとしても、このお金は本当にA子さんが数十年近く働いた中で、税金もしっかりと納め、その上で貯めたお金か、親からきちんと贈与を受けたお金だという真実しか出てきません。

結果、何も問題がなかったということになるんですね。

ですが、たとえそのお金がどんなにクリーンなお金であったとしても、第三者から見て出どころが不透明な高額なお金というのは、実際に使用すると将来税務調査に入られる可能性が高いですし、一度調査に入られたら自身の潔白が証明されるまで調査が続きます。

自分は悪くないのに疑われることは避けられない、こんなことに時間と労力を使いたくはないですよね。

なので、私は事務所に相談に来られるお客さんに対して、将来余計な税務調査を招かないように、やましくないお金のやり取りは銀行を経由して行い、第三者からもお金の流れが把握できるようにしておきましょうと伝えています。

⑤親子間でのお金(預金)の贈与は悪質であっても7年経過すれば時効となる

では最後、預金に関する問題、5問目は、親子間でのお金の贈与は悪質であっても7年経過すれば時効となる、○か×か。

正解は×です。

現金・預金の贈与というのは、ほとんどのケースにおいて時効が成立しません。

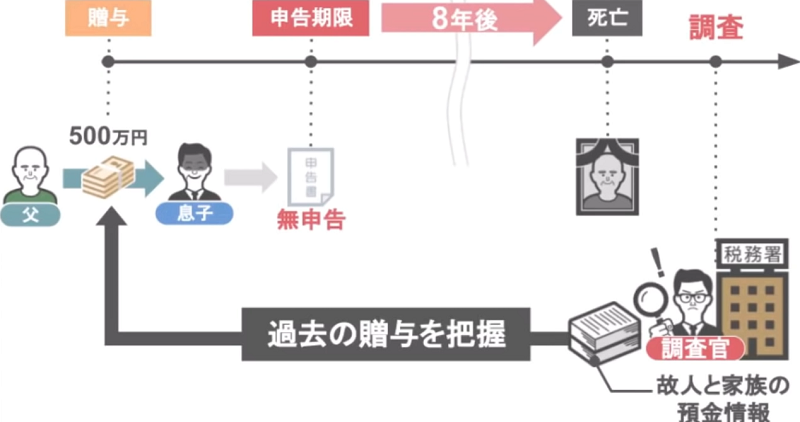

どういうことか詳しく解説しますと、例えば父親から息子に預金500万円の贈与が行われたが、息子は贈与税の申告を行うことなく贈与税の申告期限から8年後に父親が亡くなった。

そして、その亡くなった父親の財産を調査官が調査をしている際に、父と息子の預金の流れから過去の贈与を把握したとしましょう。

この一連の流れを見た多くの方が、贈与税の時効は申告期限から6年、悪質な場合であっても7年で時効を迎えるんだから、8年前に行われているこの親子の贈与に関しては完全に時効が成立していると、こう思われるかもしれませんが、そうではないんですね。

この時、調査官は父親から息子に500万円の資金移動があったのに息子は贈与税の申告をしていないということは、このお金は父親から息子への贈与ではなく、息子が父親からお金を預かっていただけだとこのように考えます。

そのため、調査官は相続人である息子に対して、預かったお金は10年経とうが20年経とうがお金を預けた人のものですから、この500万円は亡くなった親御さんの財産として計上してくださいと、このように指摘するんですね。

この場合、息子がすでにお金を使ってしまっていたとしても、調査官は息子が勝手に預かり金を使ったという考え方をしますから、たとえお金を使い切っていたとしても、預かり金500万円として相続財産に計上することになります。

調査官の言い分としては、時効を主張するのあれば、きちんとすることをしてから、言うことを言ってくださいというスタンスなんですね。

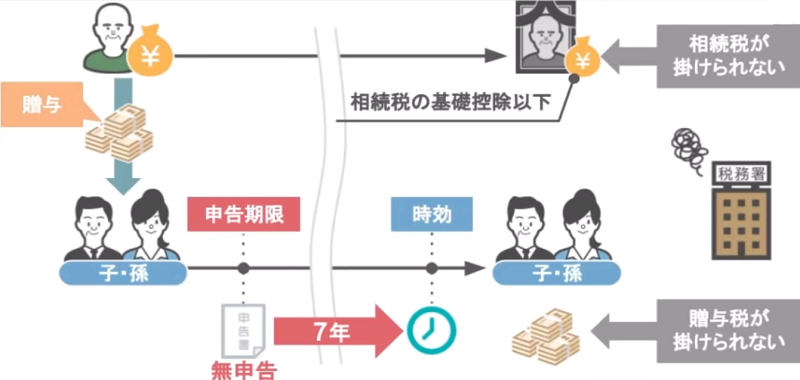

考えてみてください、親子間で贈与を行い、それを7年以上黙っているだけで贈与税を払わなくても済むんでしたら、親は自分の財産を相続税の基礎控除以下に減らすために子供や孫にどんどん財産を渡して、子供や孫はそのままじっと時効を待てば、税務署は子供や孫に贈与税もかけることができないし、亡くなった方の財産も相続税の基礎控除以下になる。

税務署がこんなことを許すはずはありませんし、この方法がまかり通ってしまうと相続税法という法律の根幹自体が揺らいでしまいます。

ですから、時効かどうかで裁判になったとしても裁判所が時効を認めることはなく、結果親族間で行われた現預金の贈与に関しては時効というのは存在しないのも同然なんですね。

ちなみにこの問題は、こちらの「贈与税の時効は6年、しかし現金・預金の贈与は時効がほとんど成立しません」からの出題となります。

この動画では、現預金の贈与の時効についてより詳しく解説しております。

また、じゃあ不動産の贈与はどうなのというところについても解説しておりますので、興味がある方、内容を忘れてしまったという方は、是非ご覧になってみてください。

今回の動画のまとめ

さて、今回は相続・贈与に関する預金クイズを5つ出題しました。

初級編と銘打っていますが、少し難しかったでしょうか。

皆さんはいくつ正解されたか、ぜひコメント欄にコメントを残していただければと思います。

また機会がありましたら、これまでの動画の復習を兼ねてクイズ形式の動画を投稿したいと思いますので、その際には是非チャレンジをしてみてください。

以上で今回の動画は終わりです。

今回の動画のほかにも、「将来の相続税対策は1日でも早く始めましょう」という動画なども投稿しておりますので、これらの内容にも興味があるという方は、是非画面上のサムネイルから動画をご覧になってみてください。

それでは、次回の動画でお会いしましょう。

最後までご視聴いただきありがとうございました。

秋山清成

秋山清成