皆さんこんにちは、相続専門税理士の秋山です。

今日は、相続税の申告期限までに遺産分割協議がまとまらなくても、とりあえず申告することが大切です、という話をします。

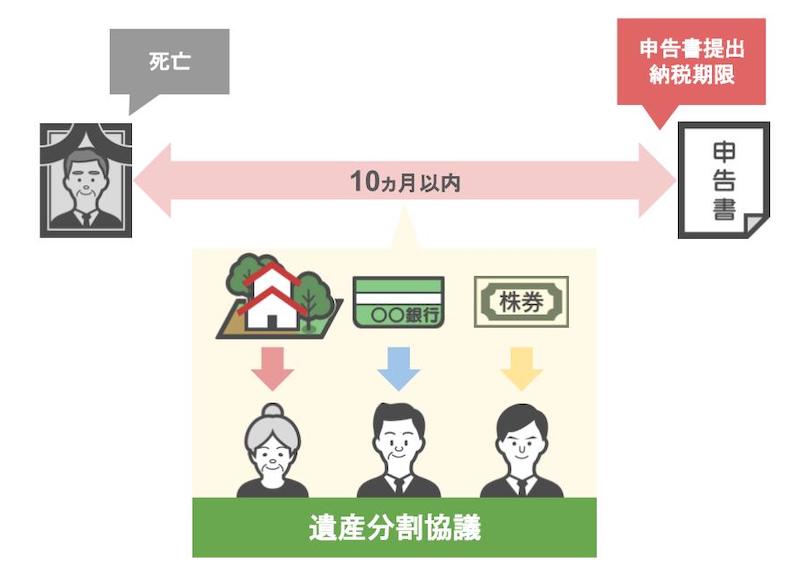

相続が発生してから相続税の申告書を提出・納税するまでの間に、亡くなった方の遺産の分割協議というものを行うんですが、この遺産分割協議、すんなりまとまる時もあれば、話がこじれにこじれて全くまとまらない時もあります。

ですが、相続税の申告期限は、ご家族が亡くなってから十ヶ月以内が原則です。

申告期限は迫っていて、でも遺産の分割協議がまとまらない、こんな時にはどうやって相続税の申告をしたらいいんでしょうか。

目次

動画の結論

結論としましては、税務署は相続財産が把握できていない、相続人同士で揉めているからといって、相続税の申告と納税を待ってはくれません。

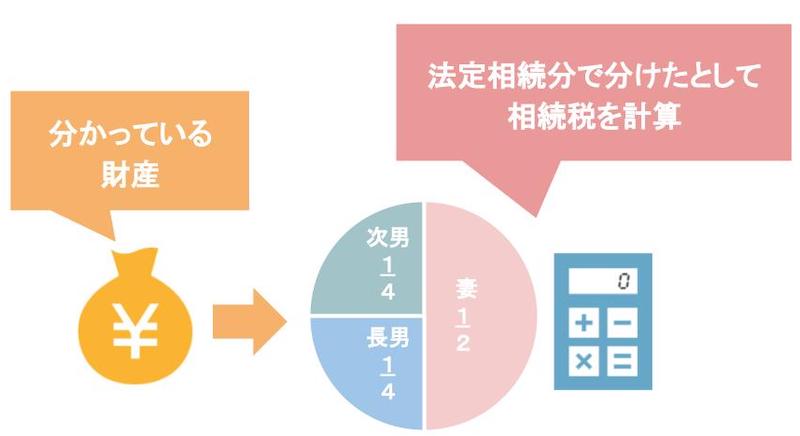

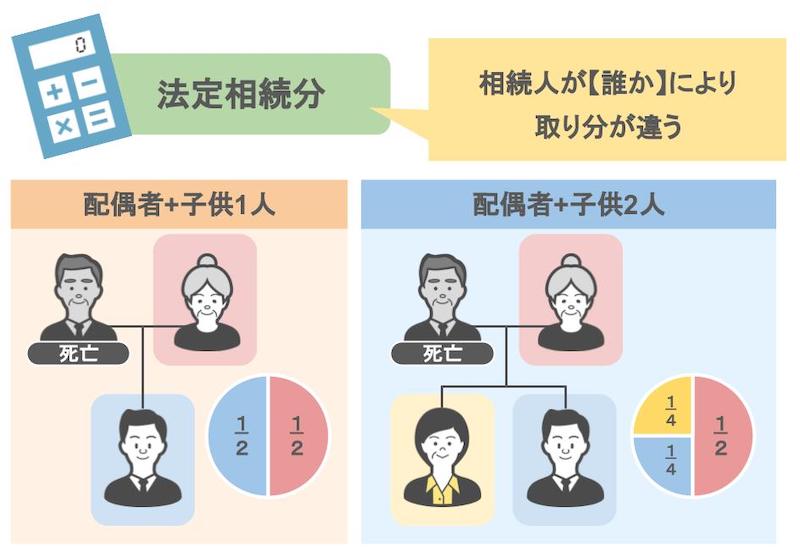

ですので、相続税の申告期限である十ヶ月以内に、亡くなった方の財産が把握できていてもいなくても、財産の分割方法が決まっていなくても、とりあえず一旦は、現在分かっている範囲の財産を、法定相続分という民法で規定されている分け方で分けたとして相続税を計算し、申告と納税を行うことが重要なんです。

財産が把握できていないから、財産の分け方が決まっていないからといって、相続税の申告をしないまま期限を迎えてしまいますと、相続税の税額を安くできる特例が使えないばかりか、本来の相続税の他に、無申告加算税や延滞税というペナルティの税金まで払わないといけなくなってしまいます。

そこで今回の動画では、

・遺産分割協議がまとまらない場合には、具体的に相続人たちにとって、どんなデメリットがあるのか?

・現在分かっている範囲の財産で、相続税の申告と納税を行う手順

・親と同居していた兄妹が親の財産内容を教えてくれない場合、他の相続人は、どうやって親の財産を調べればいいのか?

・把握した親の財産をざっくりと評価し、相続税の概算を出す方法

という、4つのテーマについて解説していきたいと思います。

遺産分割が纏まらない場合のデメリット

まず遺産分割がまとまらない場合には、相続人たちにとってどんなデメリットがあるのかというところですが、一番大きなデメリットとしては、相続税の税額を減らすことができるお得な特例が使えなくなってしまう、ということですね。

相続税の特例を使うためには、相続税の申告書と一緒に、遺言書か遺産分割協議書を添付する必要があります。

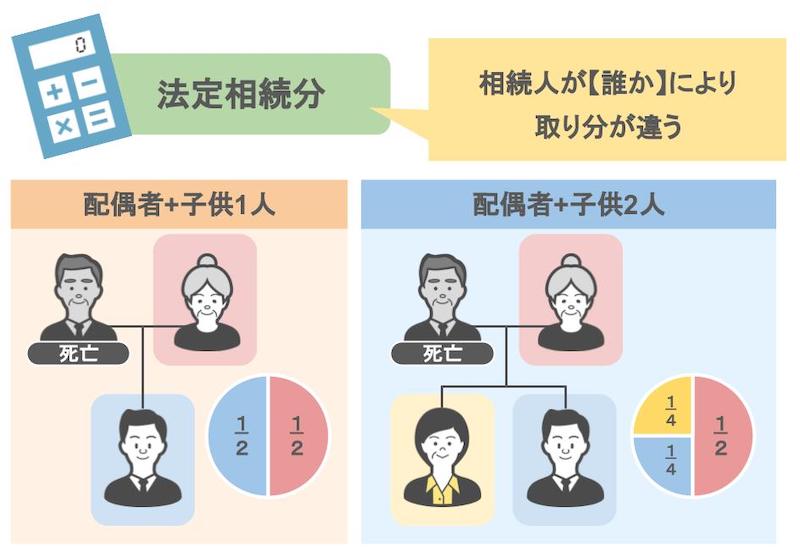

なぜ遺言書や遺産分割協議書がなければ特例が使えないのかというところは、こちらの動画で詳しく解説していますので、今回は簡単に説明しますが、相続税の特例は最低でも1億6千万円の財産を非課税で相続できる配偶者の税額軽減であるとか、一定の範囲の土地を50%から80%まで非課税で相続できる小規模宅地等の特例や、農地の納税猶予など、色々と種類がありまして、特例ごとに適用できる人、適用できる財産というのが、細かく規定されています。

ですので、誰がどの財産を相続するのかというのがはっきり決まっていなければ、特例が使えないんです。

そのために遺言書や遺産分割協議書が必要になるんですね。

また、他のデメリットとしては、亡くなった方の遺産を相続するのが難しくなってしまうというところです。

というのも、亡くなった方が遺言書を残していない場合や、相続人全員の同意のもとで遺言書の内容とは違う財産の分け方をする場合には、相続人全員で遺産分割協議を行う必要があるんです。

そして、そこできちんと遺産分割協議がまとまれば、いざ不動産の相続登記や、預貯金の相続手続きをする際には、完成した遺産分割協議書や相続人全員の印鑑証明書などの書類を提示することで、スムーズに遺産の相続を完了することができます。

しかしですね、この遺産分割協議がいつまでもまとまらないとなりますと、遺産分割協議書は作れませんし、相続人全員の印鑑証明書も集めることができませんよね。

そしてこれらがなければ、不動産や預貯金の相続手続きはできません。

いよいよ相続人同士では、遺産分割協議をまとめられないとなりますと、弁護士さんに依頼をするか、自分たちで手続きをするなりして、家庭裁判所で遺産分割調停を行う必要が出てきます。

遺産分割調停がまとまれば、家庭裁判所から調停の内容が記載された調停調書が届くので、この書類を使って財産の相続手続きを行うことができるのですが、遺産分割調停がまとまるまでは、平均すると1年弱かかるようですから、調停が決着して相続手続きができるようになるまで、相当な時間と労力がかかることになってしまうんです。

現在分かっている範囲の財産で相続税の申告と納税を行う手順

さてここまで、遺産分割協議がまとまらない場合の具体的なデメリットについてお話ししましたが、冒頭でも説明しましたように、例え遺産分割協議がまとまっていなくても、税務署は相続税の申告と納税を待ってはくれません。

そこで相続人の方達が取る行動としましては、現在分かっている範囲の財産を法定相続分と、いう民法で規定されている財産の分け方で分けたとして相続税を計算し、申告と納税を行う必要があります。

具体的に解説していきますね。

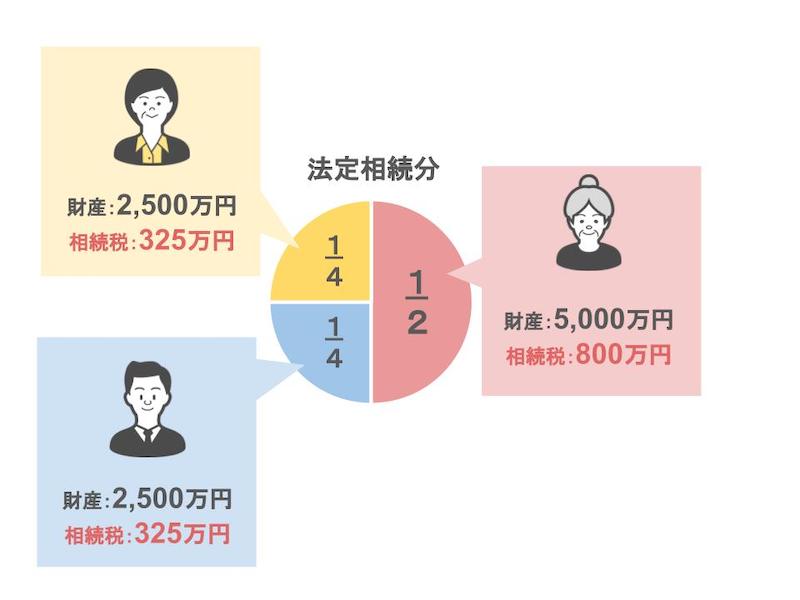

例えば、亡くなった方には、把握できているだけでも1億円の財産があって、相続人は妻と二人の子供がいたとしましょう。

相続税の申告期限は、もう目の前に迫っているにもかかわらず、相続人3人の中で遺産分割協議はまだまとまっていない。

そのため、急いで相続税の申告と納税を行わなければいけません。

さてこの場合の手順ですが、まず亡くなった方の財産1億円を法定相続分で分けますから、妻は1/2である5000万、子供二人は1/2の半分で1/4ずつ、つまり2500万円ずつになりますね。

この法定相続分に対する相続税は、妻が800万円、子供二人がそれぞれ325万円ずつとなります。

遺産分割協議がまとまっていれば、相続における特例を使って大きく相続税額を下げることも可能ですが、今回は遺産分割協議がまとまっていないので、特例を使って相続税を下げることが出来ませんから、この内容で相続税の申告をし、納税も行わないといけないんです。

さらに、この納税の際に、各相続人が自分の個人資産として現預金をたくさん持っていたら納税もできるでしょうが、個人資産がない場合、遺産分割協議がまとまっていない場合は、亡くなった方の預金口座から、預金を引き出して納税に充てることもできませんから、非常に困ったことになるんですね。

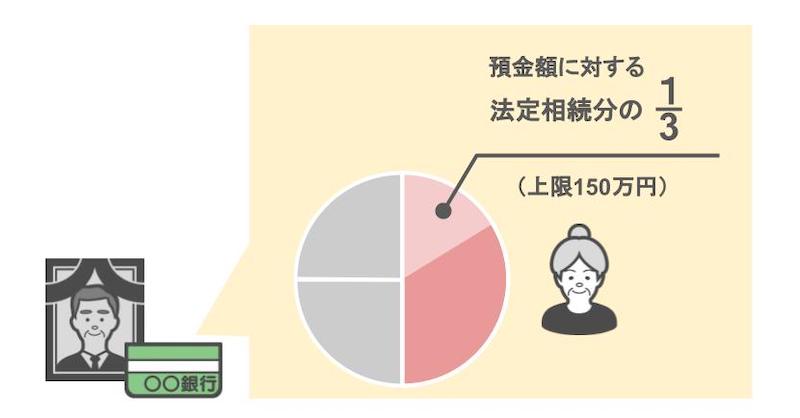

ただ、亡くなった方の預貯金につきましては、2019年7月1日より、遺産分割協議がまとまる前でも、預貯金に対する自分の法定相続分の1/3、上限150万円までなら、他の相続人の承諾がなくても、金融機関で手続きをすることで、引き出せるようになりましたから、納税をするお金がないようでしたら、この方法を利用するのもいいかもしれません。

しかしこの場合、他の相続人の同意なく、亡くなった方の預貯金を引き出すことになりますので、相続争いがさらにこじれる可能性がありますから、注意が必要なところです。

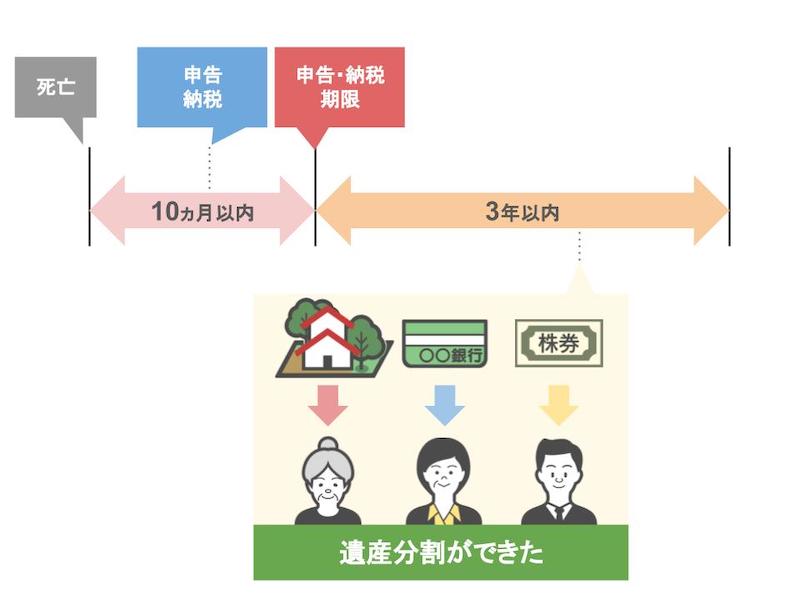

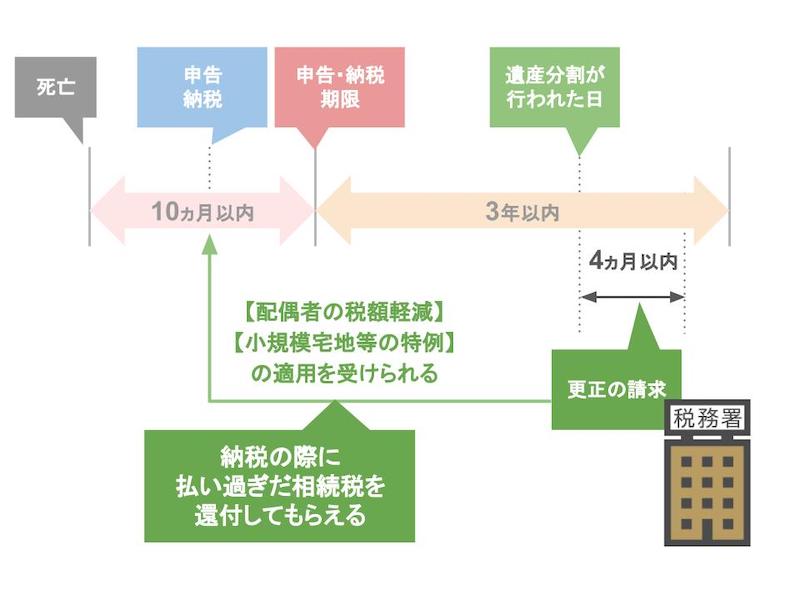

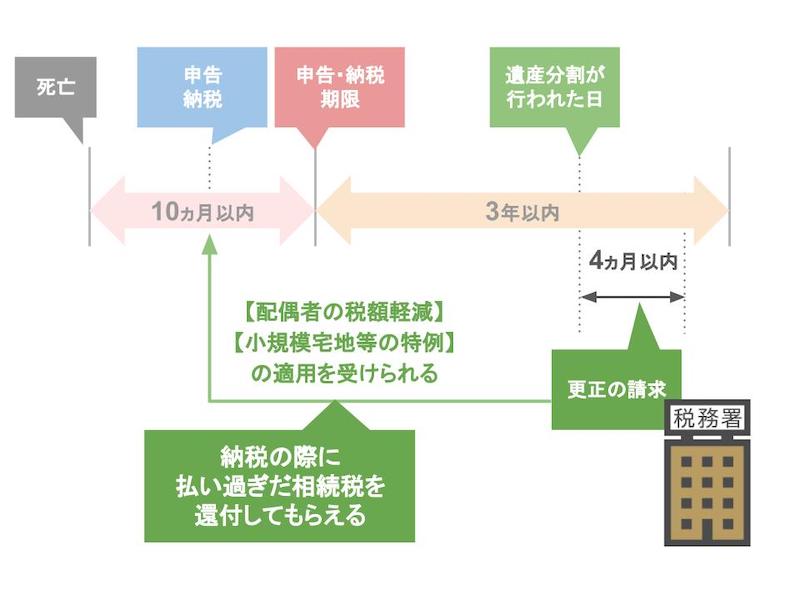

また先ほど申告と納税をする時には、相続税の特例が使えない、と言いましたが、申告の際に相続税の申告書と一緒に、申告期限後3年以内の分割見込書、という書類を提出しておくことで、相続税の申告期限から3年以内に、きちんと財産の分割ができた場合には

分割が行われた日の翌日から4ヶ月以内に更正の請求を行うことで、配偶者の税額軽減と小規模宅地等の特例については、遡って適用を受けることができます。

ようは過去の納税の際に払い過ぎた相続税を還付してもらえるんですね。

ですので、相続人同士で遺産分割協議をするなら、相続税の申告期限から3年以内には、遺産の分割内容を決めておかないと、相続税が安くなる特例を使えないことになってしまうわけです。

兄妹が親の財産内容を教えてくれない場合の対処法

さてここまでは、相続人である3人が、互いになくなった方の財産を把握した上で揉めているケースを見てきましたが、相続の現場では、亡くなった親と同居していた兄弟が、他の兄弟に対して親の財産内容を教えてくれないというケースもあります。

この場合にも遺産分割は当然まとまらないどころか、他の相続人は亡くなった親御さんの大まかな財産さえ把握することができません。

ですので、ここからは親と同居している兄弟が親の財産内容を教えてくれない場合、他の相続人はどうやって親の財産を調べたらいいのか、というところをお話していきたいと思います。

まず財産には、土地建物などの不動産、現金、普通預金、定期預金などの預貯金、株式や国債などの有価証券、亡くなった方が事業を営んでおられましたら機械設備や器具備品、売掛金などの事業用資産、家庭内の家具や電化製品などの家庭用財産、生命保険金や貸付金などのその他の財産、大まかに言えばこのようなものがあります。

これらの財産を、長期間に及んで同居していなかった相続人が全てを把握するということは至難の技ですよね。

ですが、不動産と現預金、有価証券でしたら、親と同居していなくても、ある程度把握することが可能なんです。

では、まず不動産はどうやって把握すればいいのかですが、親が所有している不動産って仮に親と同居していなかったとしても、農地や山林でない限り、どこの市町村にあるのかぐらいはなんとなく見当がつくと思います。

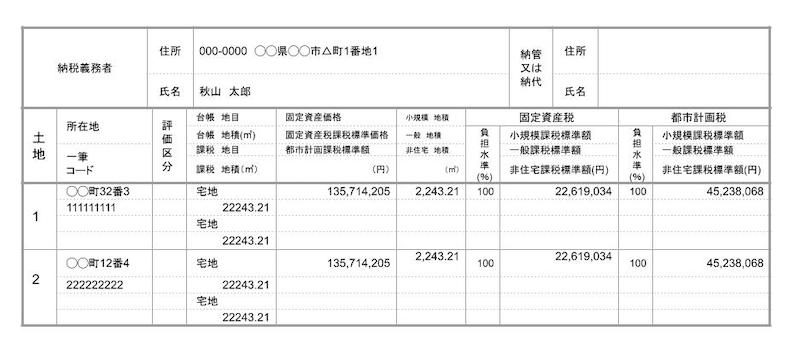

そこで、不動産の所在地にある市町村役場の、固定資産税の窓口に、相続人であるとわかる戸籍謄本などの証明書を持っていけば、その市町村内で親が所有している不動産の種類、所在地や面積などが一覧なって記載されている、名寄帳という書類を交付申請できますから、これで亡くなった親の不動産は把握できます。

色々な地域に不動産がある場合は、各市町村役場で名寄帳の取り寄せをする必要があるので、注意が必要です。

次に、預貯金や有価証券などの把握なんですが、これは銀行や証券会社に対して、被相続人の死亡の事実がわかる戸籍謄本、もしくは除籍謄本、相続人であることが確認できる戸籍謄本、相続人本人であることが確認できる運転免許証など身分を称する物、相続人の印鑑と印鑑証明書、これらを準備して窓口で残高証明書の発行依頼をすることで、亡くなった方の預金や証券口座の残高を開示してくれます。

まずは、亡くなった方の生活圏内にある地銀やゆうちょなどをあたってみるのが良いでしょうね。

また、銀行が口座の持ち主が死亡したことを把握した場合、その人の預金口座を入出金できないように凍結します。

なぜ銀行が預金口座を凍結するのかと言いますと、いくつか理由はありますが、例えば亡くなった口座名義人には、複数の相続人がいるのに一人の相続人が預金を勝手に引き出して、隠してしまったら当然他の相続人は怒りますよね。

銀行に対して抗議をしてくるかもしれません。

銀行が預金口座を凍結するのは、相続人同士の相続争いに巻き込まれないための予防というのも一つの理由ですね。

ですので、親と同居している兄弟が、勝手に亡くなった親の預金を引き出すのを阻止したい、という場合は、銀行に親が亡くなったことを伝えたり、残高証明書の発行依頼をすれば、亡くなった方の預金口座を凍結することができます。

因みに、銀行口座や証券口座が凍結されたとしても、亡くなった方の残高証明は手に入りますので、ご安心下さい。

把握した親の財産を、ざっくりと評価し、相続税の概算を出す方法

では、これらの把握した親の財産をどのように評価して、相続税の大まかな金額を出せば良いのかと言いますと、まず現預金や有価証券の評価は簡単ですね。

残高証明書に書いてある、親が亡くなった当日時点の預金額が、申告書に記載する金額となります。

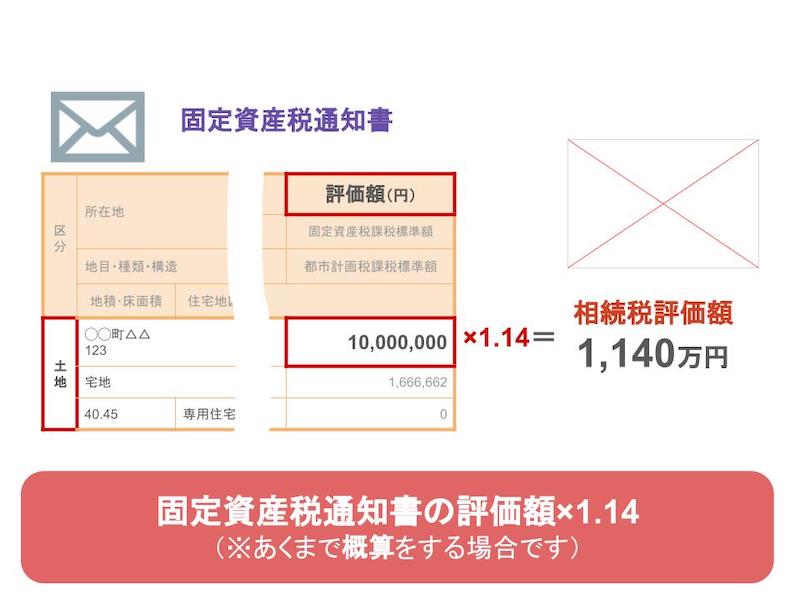

ですが不動産の場合には、ざっくりとした評価をするにしても、亡くなった方が所有している不動産について送られてくる、固定資産税の通知書が必要になってきます。

この固定資産税の通知書が手元にあれば、この動画「【国税OBが語る】相続税が掛からないと思っている人ほど危ない!税務署は無申告の人を狙っています!」で説明しているように、ざっくりとした概算評価は出来ますし、専門家に依頼をすれば、きちんとした正確な評価をしてくれます。

しかし、この固定資産税の通知書を他の兄弟が見せてくれない場合には、どうやって把握した不動産の評価をすればいいんでしょうか。

この場合もご安心ください。

先ほどの財産の把握の際に出てきた名寄帳。

この名寄帳には、不動産の所有者のもとに送られてくる固定資産税の通知書と同じ内容が記載されていますので、先ほどの動画を参考に、自身でざっくりとした概算評価は出来ますし、専門家に依頼すればきちんとした正確な評価をしてくれます。

こういったふうに、相続人の間で遺産の分割協議がまとまらない時には、ざっくりとでも良いので、亡くなった方の大まかな財産を把握し、概算の評価をして、相続税を申告・納税することをお勧めします。

ここでよくお客さんから、相続税の申告って相続人全員が連名で行わないといけないんじゃないですか、という質問が来るんですが、実は相続税の申告においてそういった決まりはないんです。

本来、相続税の申告というのは、相続人それぞれが申告するのが原則なんですが、それらの手間を減らすために、連名での申告が一般的になっているんです。

なので、相続人間で揉めている場合には、先ほど説明しましたように、自分で調べられる範囲で亡くなった方の財産を調べ、自分だけの名前、もしくは揉めていない相続人同士で申告書を提出してもいいんですね。

ですが、その際に忘れていけないのが、先ほども説明しました、申告期限後3年以内の分割見込書です。

相続人全員での申告でも、各相続人ごとの申告でも、この申告期限後3年以内の分割見込書を、相続税の申告書と一緒に添付しなければ、後々相続人の間で遺産の分割がまとまったとしても、一人でもこの分割見込書を提出していないと、相続税のお得な特例が使えませんので、きちんと全員が忘れずに提出をしていただきたいと思います。

さてこのように、各相続人がバラバラに相続税の申告をした場合、税務署には亡くなった方一人に対して、複数の内容の異なる申告書が届くことになります。

税務署はどの申告内容が正しいのか、それともどれも正しくないのか、銀行や証券会社の取引内容も調べます。

調べるのは、財産を教えてもらえなかった相続人が気の毒だからではありません。

正しい金額の相続税を納めていただくために、申告された財産以外に申告から漏れている財産がないかを探すんですね。

この税務署の調査は、被相続人の方が亡くなられて2年後くらいから、優先度の高い案件から順次行なっていきますので、相続人の方達が亡くなった方の財産の全容を把握できるのは、ご家族が亡くなってから大体2年後くらいになりますね。

その際には、税務調査官から、これとこれが申告から漏れていますから修正申告をしてください、という指摘がありますので、各相続人ごとに以前提出した申告書の修正と納税をしていただくことになります。

今回の動画のまとめ

さてでは、今回の動画のまとめですが、税務署は相続人同士で揉めているから、相続財産が把握できていないからといって相続税の申告と納税を待ってはくれません。

遺産分割協議がまとまらないという場合、相続税が安くなる特例が使えない、財産の相続手続きが難しくなるなどのデメリットがありますが、相続税の申告期限である十ヶ月以内に、一旦は現在分かっている範囲の財産を、法定相続分という民法で規定されている分け方で相続税を計算し、申告と納税を行うことが重要です。

この時、相続税の申告書と一緒に、申告期限後3年以内の分割見込書という書類を提出しておくことで、相続税の申告期限から3年以内にきちんと財産の分割ができた場合、分割が行われた日の翌日から4ヶ月以内に更正の請求を行うことで、配偶者の税額軽減と小規模宅地等の特例については遡って適用ができ、払い過ぎた相続税の還付を受けることが出来ます。

また、親と同居していた兄弟が財産を開示してくれない場合でしたら、各相続人はそれぞれで亡くなった方の財産を把握し、各自が別の税理士に申告を依頼することになりますから、税務署には、亡くなった方一人に対して内容が違った申告書が複数届くことになります。

そうなれば、税務署は相続人に正確な税金を納めて欲しいので、当然財産調査をします。

これにより、他の兄弟から財産を教えてもらえずに、自身が分かる範囲で相続税の申告をした相続人の方々は、税務調査官から、これとこれが申告から漏れていますから、修正申告してください、と伝えられ、最終的に財産の内容を把握することができるんです。

財産が把握できていないから、財産の分け方が決まっていないからといって、相続税の申告をしないまま期限を迎えてしまうと、相続税の税額を安くできる特例が使えないばかりか、本来の相続税の他に、無申告加算税や延滞税というペナルティの税金まで払わないといけなくなってしまいますので、とりあえず申告することが大切です。

以上で今回の動画は終わりです。

最後になりますが、私は日々相続専門税理士として、少しでも皆さんの相続贈与に関する悩みに寄り添いたいと思い、動画を投稿しております。

ですので、皆さんから頂いた質問コメントに対しても、どんどんお答えしていきたいと思いますので、相続贈与でお悩みの方やこれが知りたいという方は、コメント欄にコメントいただければ、と思います。

また今回の動画が役に立ったという方は、ぜひチャンネル登録といいねボタンをよろしくお願いします。

それでは、次回の動画でお会いしましょう、ありがとうございました。

秋山清成

秋山清成