みなさんこんにちは。相続専門税理士の秋山です。今日は「7月・8月に行われる税務調査は1年のうちで最も厳しいものになる」というお話をします。

税務調査官が行う調査スケジュールには1年を通してある程度の流れがあります。

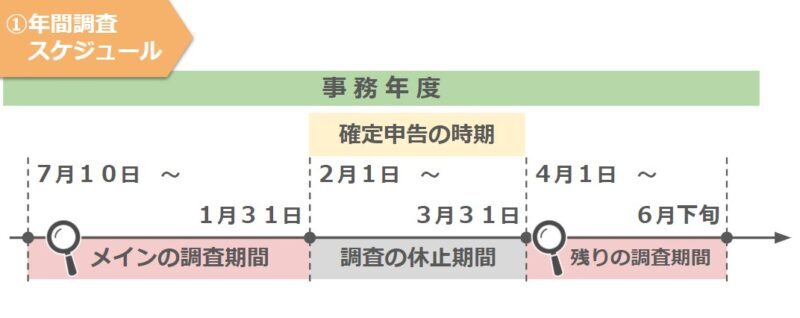

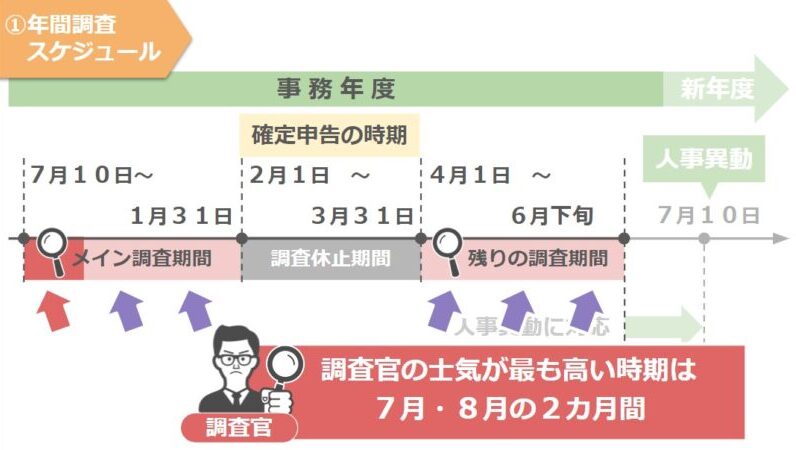

その流れをざっくりと解説しますと、まず7月10日から翌年1月31日までがその年のメインの調査期間となり、2月1日から3月31日までは確定申告時期による調査の休止期間、そして4月1日から6月下旬までが1月31日までに終わらなかった調査の処理期間という流れになっています。

ではこのうちみなさんがもしも将来、税務調査を受けることになった場合、どの時期に受ける税務調査が最も厳しいものになるのか?といいますと、それはタイトルにもある通り、7月・8月に行われる税務調査こそが調査官の追及の度合い、および徴収される税額を含め最も厳しい調査となるんですね。

その理由については、この後本編で詳しく解説を行いますが、私が今回の動画を通じてみなさんに一番伝えたいのは、もしも将来みなさんがこの7月・8月の時期に税務署からそちらに調査に伺いますと連絡を受けた場合には、もうその時点でほぼ100%高額な追徴課税を課されることが決まっているということです。

それくらい、7月・8月の時期に行われる税務調査というのは厳しいものになるんですね。

今回の動画では、最初に税務調査官が行う年間の調査スケジュールについて、冒頭の内容をさらに詳しく深堀した上で、なぜ7月、8月に行われる税務調査は厳しいものになるのか、その具体的な理由について解説をします。

そして最後に7月・8月の厳しい税務調査を回避するために、みなさんに心がけておいていただきたいたった一つのポイントについてお話をしていきたいと思います。

目次

税務調査官が行う年間調査スケジュール

税務調査官が行う年間の調査スケジュールについてですが、基本的に調査官の業務は、こちらの表の内容に沿って進んでいくことになります。

ⅰ 7月10日から翌年1月31日まで

最初に1年を通してのメインの調査期間となるのが、その年の7月10日から翌年1月31日までです。

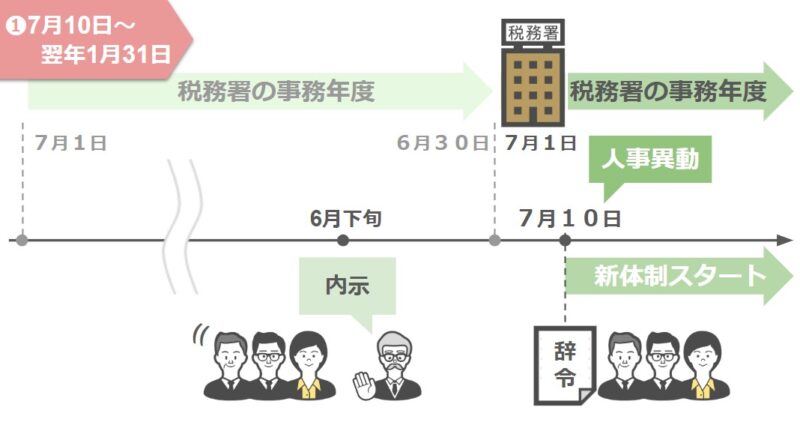

なぜメインの調査期間が7月10日という中途半端な時期から開始されるのかと言いますと、それは税務署内における職員の人事異動が7月10日に行われることが理由となります。

この人事異動に関しては、事前に税務署内部において、6月下旬に異動に関する内示が行われ、7月10日に辞令が出されますので、その事例の内容に沿って晴れて、7月10日から職員一同、新体制での業務がスタートするというわけですね。

ちなみに少し余談ですが、相続贈与などを専門とする資産課税部門の調査官の場合、この7月10日時点において年間約8件ほどの調査事案を上司から割り当てられることになります。

そして調査官は、これらの調査事案を1年間という決められた期間内に処理しなければいけませんので、調査官自身も日々相当なプレッシャーの中で業務を遂行していくわけなんですね。

ⅱ 2月1日から3月31日まで

7月10日から翌年1月31日までのメインの調査期間が終わりますと、その後は確定申告の時期に突入します。

この時期に関しては、もちろん税務署内部においては多忙を極める時期ですし、調査を受ける側の納税者も通常の業務に加えて、確定申告の準備などで忙しいですよね。ですので調査官自身、この2月1日から3月31日までの期間は基本的に税務調査を行いません。

逆に税務調査に出たくても、この時期は上司から調査に行くなと言われてしまうんですね。

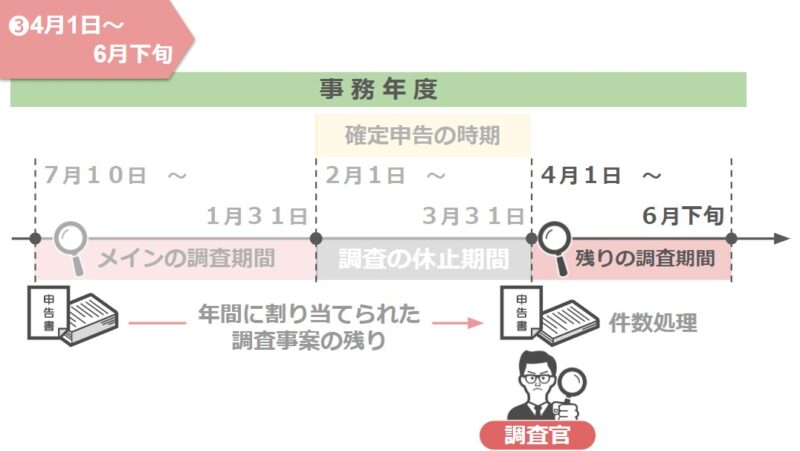

ⅲ 4月1日から6月下旬まで

確定申告の時期も終わり税務署内部も少し落ち着きましたら、その後調査官は、年間に割り当てられた調査事案の残りの部分を、4月1日から6月下旬までの期間で処理をし、6月下旬からは人事異動に対応。

そしてまた、翌事務年度が始まる7月10日から新しい1年がスタートするというわけです。

ざっとここまでが、税務調査官が行う年間の調査スケジュールとなりますが、この年間スケジュールの中で税務調査官の士気が最も高い時期はいつなのか?といいますと、それはズバリ、冒頭でもお話した通り7月・8月の2ヶ月間です。

正直に申しまして、この時期に税務署からみなさんのもとへ調査の連絡が入った場合、これは通常よりもかなり厳しい調査になるなと覚悟を決めておく必要があるんですね。

ではなぜ、人事異動後の7月・8月の税務調査は納税者にとって厳しいものになるのか、次の章ではその具体的な理由について解説をしていきたいと思います。

②7月・8月の税務調査が厳しいモノになる理由

7月・8月の税務調査が厳しいものになる理由には、ざっくりとこちらの二つの要素が絡んでいます。

一つは、調査官の出世や人事に関わる内部評価が7月10日から翌年1月31日までに行われる調査によってほぼ決まるということ。

そして二つ目が調査官自身、新しい事務年度のスタートと同時に良い調査結果を上げておくことで、残りの期間の業務を比較的落ち着いた状態で遂行できるということ。

これら二つの理由により、多くの税務調査官は、人事異動が行われた直後の7月・8月の調査において、大口の申告漏れ事案や不正を暴いて、確実に多額の追徴課税を見込める事案に力を注ごう!とこのようになるわけです。

ちなみに確定申告の時期が終わり、新しい事務年度が始まるまでの4月1日から6月下旬までの調査については、税務署内での評価にどの程度の影響があるのかと言いますと、この期間に行われた調査の結果は翌年度における内部評価の参考程度にとどまります。

だったら、4月1日から6月下旬までに行われる調査は、他の時期の調査に比べて手ぬるい調査になるのか?とみなさん思われるかもしれませんが、残念ながらそういったことはありません。

調査官というのは基本的に追徴課税を取れるという確信を持って全ての調査に臨んでいますので、どの時期における調査も厳しいことには変わりないんですね。

ですが、その中においてもやはり先ほどお話した、税務署内部の評価構造や調査官の精神的要素の関係上、税務調査官の士気が最も高い時期は毎年7月・8月であることは確かですし、この7月・8月の時期に調査が行われた場合、その事案において高額な追徴課税を課される確率はほぼ100%となります。

ではその上で最後の章では、7月・8月の厳しい税務調査を回避するために、みなさんに事前に心がけておいていただきたいたった一つのポイントについてお話をしていきます。

③7月・8月の税務調査を回避する為に心掛けるべきポイント

いきなり結論ですが、7月・8月の厳しい税務調査を回避するために、みなさんに心がけておいていただきたいたった一つのポイントとは、依頼をした税理士には、たとえ言いづらい財産の内容であっても正直に話すというものです。

ここまでお話してきた通り7月・8月に行われる税務調査というのは、調査官側からしたら高額な追徴課税が確実に見込める事案である、とお話してきました。

つまりこれは納税者側からすると高額の財産を申告から漏らしてしまっているということなんですね。

私の税務調査官時代の経験上、この高額な財産の申告漏れが起こっている事案というのは、単純に被相続人の財産を相続人たちが見つけることができず結果、申告漏れが起こってしまったというケースも当然あります。

しかしそれと同じくらい、税理士自身が相続人の方たちから被相続人の高額な財産の存在を聞かされておらず、結果、申告漏れが起こってしまったというケースも非常に多く見てきました。

お恥ずかしながら、私自身も税理士になってからこの経験をしておりまして、依頼者の方から被相続人の財産の存在を知らされず、高額な財産の申告漏れを起こしてしまったことで、結果7月の税務調査に発展したことがあります。

調査の後この件について、依頼者の方にお話を聞いてみると「あまり人様に言えるようなお金ではなかったので、先生にも打ち明けることができませんでした」と話してくださいました。私自身、この依頼者の方の気持ちもとてもよくわかります。

やはり人間生きていましたら、相続人がやったこと、被相続人がやっていたことなどを含めて、他人に言いづらいお金の悩みは誰しも持っておられますからね。

ですが、やはりそこで後ろめたいといった思いから、担当税理士に亡くなった方の財産を打ち明けないままでいいますと、結局将来、相続人の方自身が税務調査を受けることになり、調査官からの追及の結果、高額なペナルティを含めた追徴課税を課されることになるんです。

どうかみなさんにおかれましては、まず税理士という存在は100%、みなさんの味方であるということをしっかりと理解していただき、たとえ後ろめたい事実があったとしても、担当税理士には正直にその内容を伝えていただければと思います。

たとえ言いづらい内容であっても、それを事前に明かしていただくことで、できるだけ依頼者の税負担が軽くなるよう全力で対策や落としどころを考えるのが税理士の責務ですからね。

最後にみなさんにお知らせです。私がかねてより取材を受けていた坂田拓也記者が7月20日に著書を出版されました。

内容は『国税OBだけが知っている失敗しない相続』というタイトルの通り、坂田記者が独自に取材を行った、総勢18名の国税OBの話をもとに、各家庭における大小様々な相続トラブルの内容とその相続トラブルを回避し、失敗しない相続を実現するための具体的な方法がふんだんにまとめ上げられた1冊となっております。

内容は『国税OBだけが知っている失敗しない相続』というタイトルの通り、坂田記者が独自に取材を行った、総勢18名の国税OBの話をもとに、各家庭における大小様々な相続トラブルの内容とその相続トラブルを回避し、失敗しない相続を実現するための具体的な方法がふんだんにまとめ上げられた1冊となっております。

どの家庭においても、何か一つ必ず役に立つであろう、相続対策のヒントが見つかると思いますので、全国の書店やオンラインストアで見かけた際には、ぜひ手に取ってみられてください。そして買ってくださればありがたいです。

『国税OBだけが知っている失敗しない相続』 坂田拓也 (著)

それでは次回の動画でお会いしましょう。最後までご視聴いただきありがとうございました。

秋山清成

秋山清成