みなさんこんにちは。相続専門税理士の秋山です。今日は「亡くなった方の過去の通帳がないと税務調査の確率が高まる」というお話をします。

視聴者の方からよく寄せられる質問に「過去の古くなった通帳、つまり解約済みの通帳や繰越前の通帳は捨てずに置いておいた方がいいのでしょうか?」というものがあります。

結論から言えば、みなさんが持っておられる古い通帳は、既に解約したものも含めて絶対に捨てないでください。

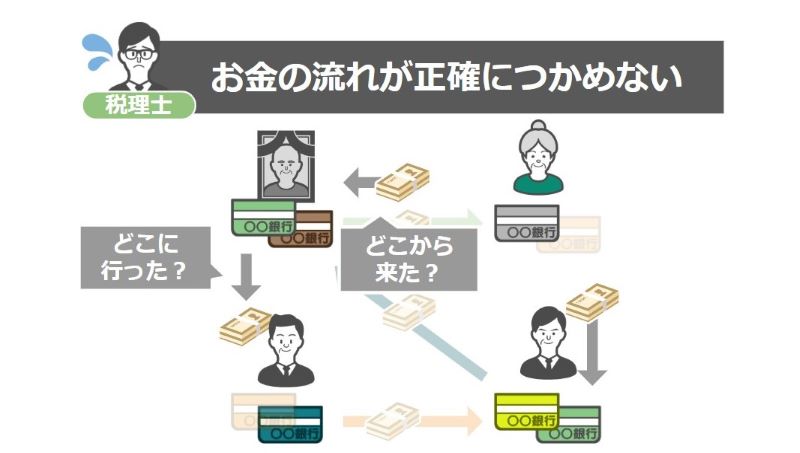

なぜなら古い通帳を捨ててしまうと、亡くなった方の過去のお金の入出金状況や、家族間でのお金のやり取りがつかめなくなることから、依頼を受けた税理士は相続税がかかるかどうかを計算する際に重要となる、名義預金の把握がとても難しくなるんです。

現在の相続税の税務調査は、この名義預金に関する調査が9割と言っても過言ではありませんし、税務調査官は常に各家庭における名義預金の申告漏れに目を光らせています。

古い通帳を捨て名義預金の実態をつかめなくしてしまうことは、将来みなさんの家庭における税務調査の確率を大幅に上げることに繋がる、というわけなんですね。

今回の動画では、初めに過去の通帳がないと家族内における名義預金の実態がつかめず、将来税務調査を受ける確率が上がってしまう理由について詳しく解説した上で、具体的に将来の税務調査リスクを回避するためには、過去何年分の通帳を手元に保管しておけばいいのか?についてお話します。

そして最後の章では、これからの時代において問題になるであろう、ネット銀行問題とその対応策として、2024年中に開始予定の『預貯金口座管理制度』について解説をしていきます。

目次

①過去の通帳がないと税務調査を受ける確率が上がる理由

過去の通帳がないと家族内における名義預金の実態がつかめず、税務調査の確率が上がってしまうというお話についてです。

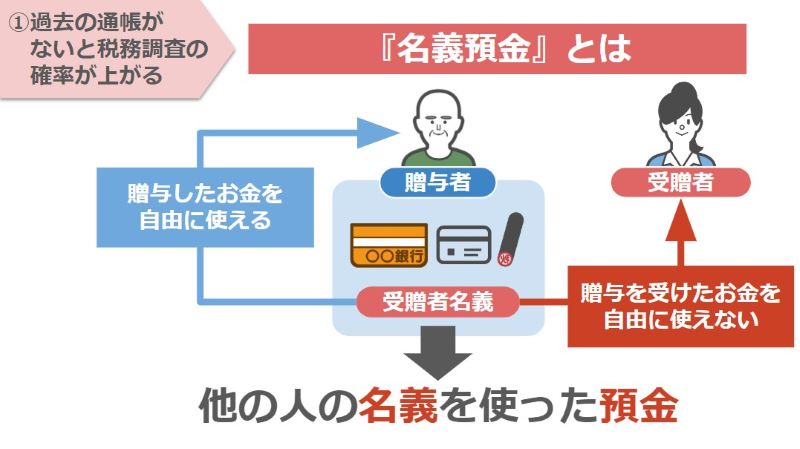

詳しい内容をお話する前に、まず名義預金とは何かについて簡単におさらいします。

名義預金というのは預金口座の名義人と実際に預金をしている人が異なる預金のことです。

贈与をした人が贈与を受けた人の通帳やカード、印鑑を管理していて、贈与を受けた人が自由にお金を使えないのに、贈与をした人はあげたはずのお金を自由に使える状態の預金のことを、他の人の名義を使った預金つまり、名義預金といいます。

名義預金に該当すると、調査で指摘された預金は最終的に亡くなった方の財産として、相続財産に加えられることになるんですね。

名義預金に該当すると、調査で指摘された預金は最終的に亡くなった方の財産として、相続財産に加えられることになるんですね。

この前提を踏まえた上で、佐藤家をモデルに亡くなった方が過去の通帳を捨ててしまっていた場合、どういったことが起こるのかについて見ていきます。

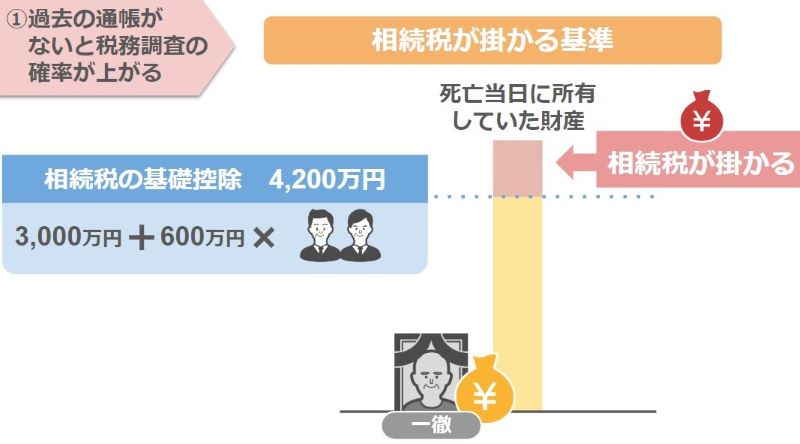

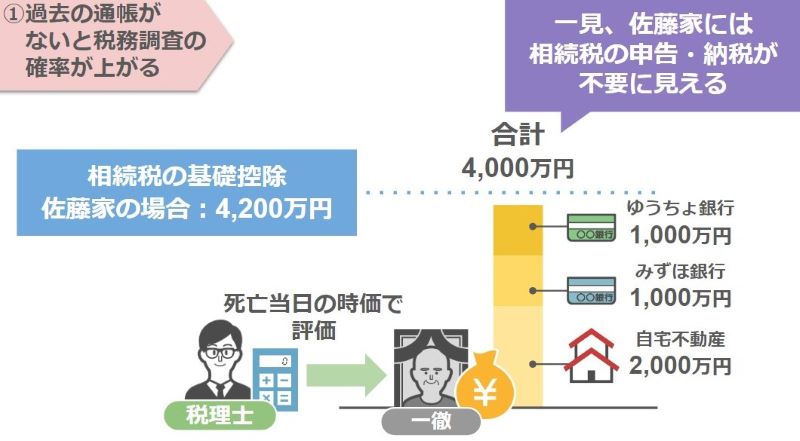

佐藤家の一徹さんは2022年4月に亡くなり、相続人である2人は一徹さんの財産に相続税がかかるのかどうかを判断してもらうため、家の近くにある税理士事務所を訪ねました。

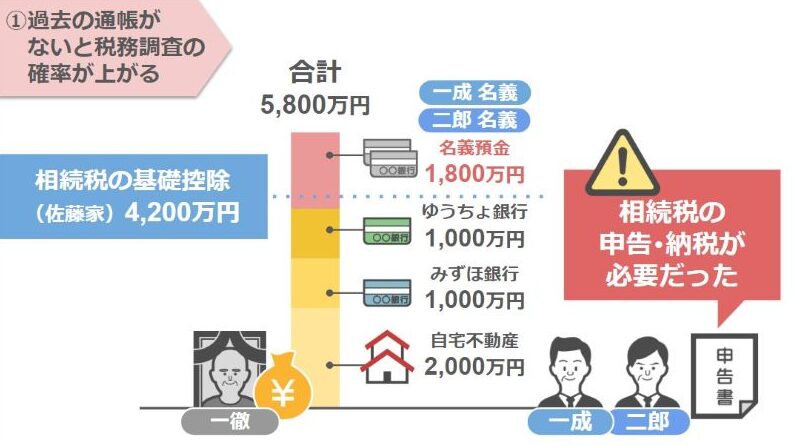

大前提として、相続税というのは、亡くなった方が死亡日当日において所有していた財産が、相続税の基礎控除である3,000万円プラス600万円×法定相続人の人数を超える場合、この超えた部分について課税される税金ですので、今回の佐藤家の場合、一徹さんの財産が基礎控除額4,200万円を超える場合には相続税がかかることになります。

その上で税理士が一徹さんの財産を評価したところ、一徹さんの財産は自宅不動産が2,000万円、みずほ銀行の口座に入っていた預金が1,000万円、ゆうちょ銀行の口座に入っていた預金が1,000万円、合計で4,000万円となりました。

この時点での一徹さんの財産は、相続税の基礎控除である4,200万円以下ですので、一見この一家には相続税の申告も納税も必要ないように見えます。

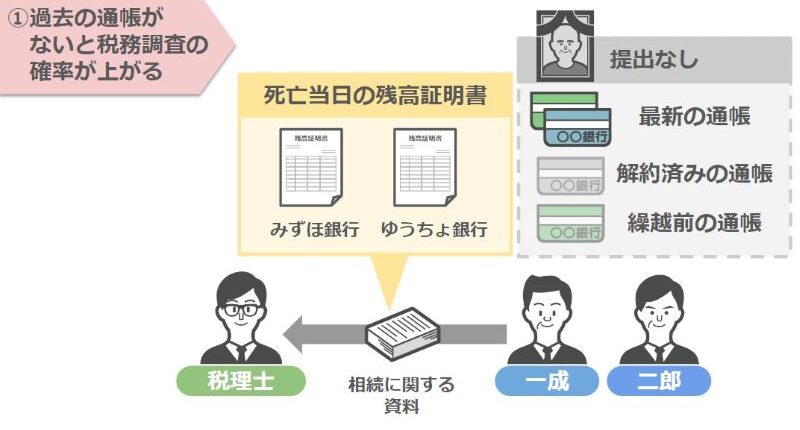

ですが今回、相続人の方たちから提出された預金情報は、みずほ銀行とゆうちょ銀行の死亡日当日の残高証明のみで、一徹さんの最新の通帳や過去の解約済みの通帳、繰越前の通帳などは提出されていませんでした。

担当税理士は過去に一徹さんがみなさん名義で口座を作成し、そこにお金を入れていないかを調べるために「一徹さん名義の通帳を過去3年分見せてください。過去に大きな預金が動いていなかったかを調べます」と追加の資料を要求し、相続人たちは一徹さん名義の通帳を過去3年分、税理士に提出しました。

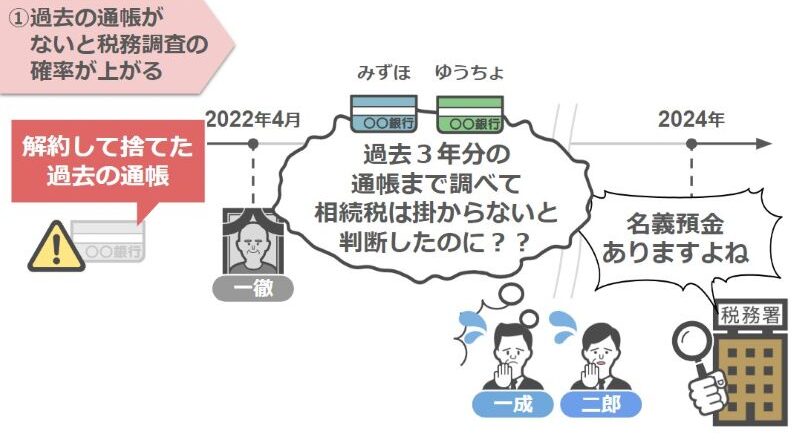

その後、提出された通帳を調べ、過去に名義預金の形跡がないと判断した税理士は「一徹さんの財産は4,000万円で確定しました」と相続人に伝え、その報告を受けた相続人たちは、そのまま相続税の申告をせずに相続手続きを終えました。

これで無事に相続手続きも終わったと思いきや、なんとその2年後、相続人一家は一徹さんの名義預金について税務署から指摘を受けることになったんです。

相続人一家としては一徹さんが所有していたみずほ銀行とゆうちょ銀行の過去3年分の通帳まできっちり調べて、相続税はかからないと判断したのになぜ?と疑問に思ったのですが、問題は一徹さんが生前に解約をし、捨ててしまっていた過去の通帳にあったんです。

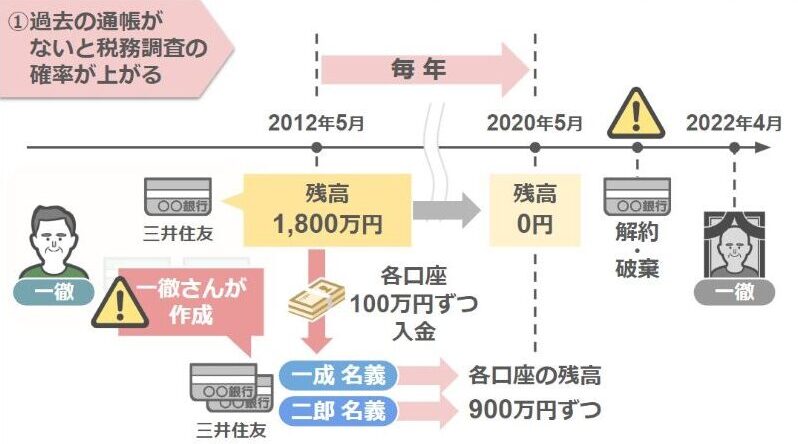

どういうことかといいますと、実は一徹さんは生前、みずほ銀行とゆうちょ銀行の他に、三井住友銀行にも口座を持っていたんですね。

そこには口座開設当初から1,800万円の預金が入っていたのですが、一徹さんは亡くなる10年前から一成さん名義、二郎さん名義の口座を三井住友銀行で作り、それぞれの口座に毎年100万円ずつ入金をしていました。

結果一徹さんは残高がゼロになった、三井住友銀行の自身の口座を解約、そして通帳自体も捨ててしまっていたんです。

その後、一徹相続が発生し、一成さんと二郎さんは自分名義の三井住友銀行の通帳を発見しますが「毎年入金されている金額も贈与税の基礎控除である110万円以下で、贈与税の申告も必要ないから、この通帳は紛れもなく自分たちのものであり、税理士に提出する必要もないよね」と、こう思ってしまったんですね。

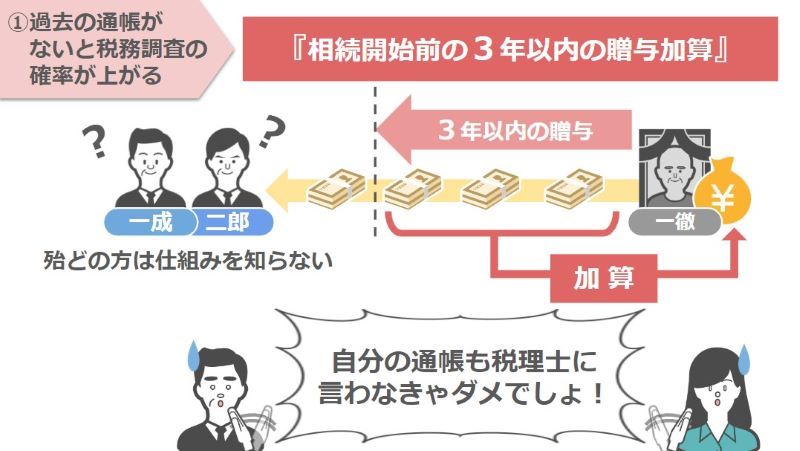

ここでこのチャンネルを見られているみなさんでしたら「いやいや、相続開始前3年以内に行われた贈与は、亡くなった方の財産に足し戻すことになるんだから、自分たちの通帳のことも税理士に言わなくちゃ駄目でしょ」とこのように思われるでしょうが、それはみなさんが相続のことについて日々勉強されて、詳しくなっているからであって、ほとんどの方は相続開始前3年以内の贈与加算という仕組みなんて、知らないんですね。

その上で、今回の担当税理士は一成さんと二郎さんに対し、被相続人である一徹さんの通帳しか求めていませんでしたから、そこで申告漏れが生じてしまったんです。

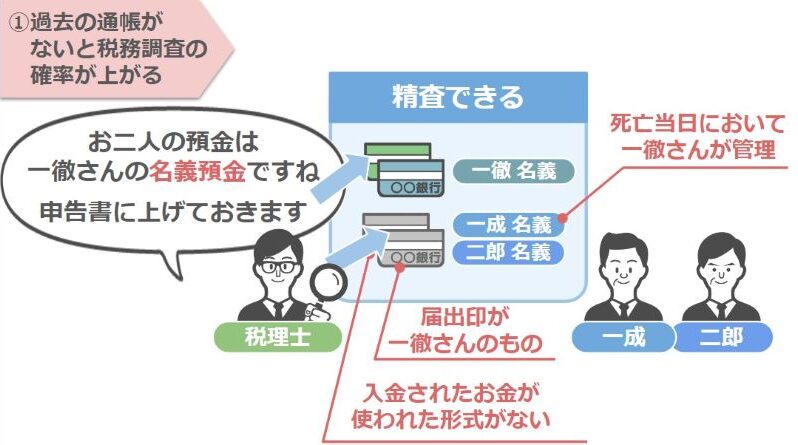

仮にこの税理士が「亡くなった一徹さんを含め、相続人2人の通帳も提出してください」と要求しておれば、一成さん二郎さんの三井住友銀行の通帳も精査することができました。その際に死亡日当日において、この通帳は一徹さんが管理されていて、通帳の届け出印も一徹さんのもの、入金されたお金も使われた形跡が全くないといった状況から、2人の預金は一徹さんの名義預金になりますね。申告書に上げておきます」と、このようになっていたのでしょう。

しかし、相続専門ではない税理士の場合、亡くなった方の預金情報しか要求しないケースも少なくありません。

ですので、名義預金の申告漏れを防ぐためには、過去の通帳を捨ててはいけないということを家族内で周知していただき、ある程度みなさん自身で自衛を図っていただくことも重要ということを覚えておいていただければと思います。

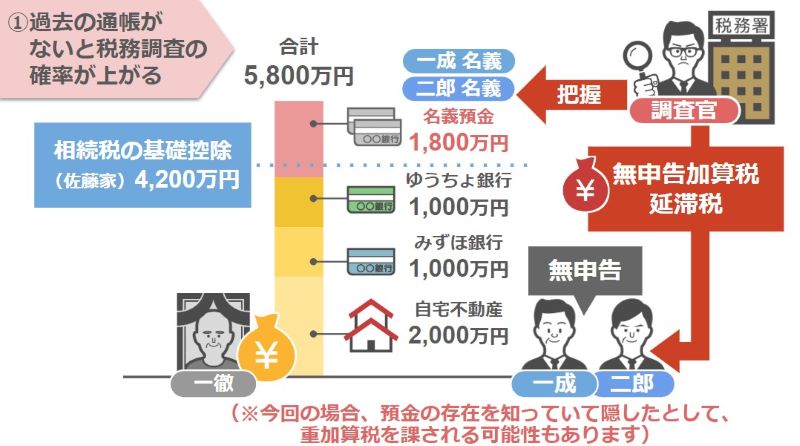

では最終的にこちらの佐藤家の相続人たちはどうなったのかと言いますと、本来、一徹さんには相続税の基礎控除4,200万円を超える5,800万円の財産があったわけですから、一成さんと二郎さんには相続税の申告と納税を行う必要がありました。

ですが2人は一徹さんが過去に解約をし、捨ててしまっていた三井住友銀行の口座を把握できなかったので、担当税理士に名義預金の証拠となる通帳の提出もできませんでした。

その結果2人は相続税の申告を行わないまま手続きを完了させてしまい、後に一徹さんの名義預金1,800万円を突き止めた調査官により、無申告加算税と延滞税を含めた追徴課税を課されてしまった、というわけなんです。

ここまでの流れを見れば、過去の解約済みの通帳や繰越前の通帳をうかつに捨ててしまうと、将来の税務調査のリスクが上がってしまうということはみなさん理解していただけたかと思います。

その上で、次の章では将来の税務調査リスクを回避するためには、具体的に過去何年分の通帳を手元に保管しておけばよいのか?について解説をしていきます。

②具体的に過去何年分の通帳を手元に保管しておけば良いのか

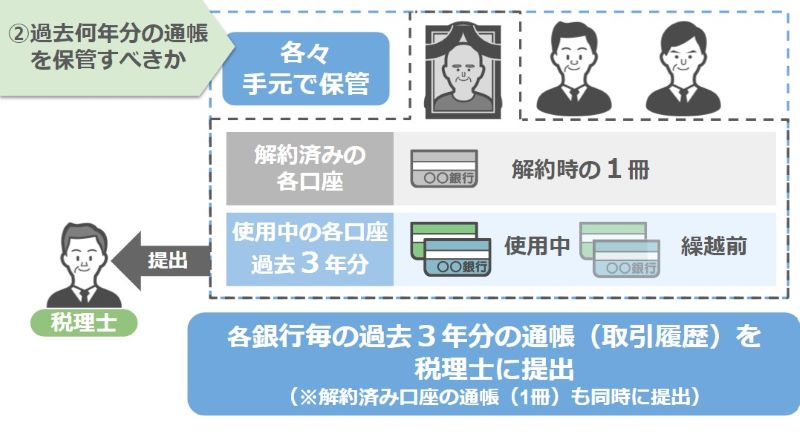

いきなり結論ですが、将来の税務調査リスクを回避するためには、すでに解約した口座の通帳は、過去に取引があったことの証拠として、解約したときのものを1冊手元に保管していただき、継続して利用している口座の通帳は繰越前のものも含めて過去3年分までを保管しておくことが重要です。

通常、税務調査官は、調査対象として選んだ家庭の預金調査を行う場合、まず被相続人の亡くなる前3年間の取引履歴について調査を行います。

そこで、調査官がこの一家の預金関係には怪しい箇所があると判断した場合、さらに相続人や親族との取引内容も含め、被相続人が亡くなる5年前までの取引履歴を追加で調査します。

その上でまだ怪しい箇所があるとなりますと、追加で7年前、10年前の取引についても調査が及んでいくんですね。

ですので、みなさんには、調査官が必ず調査を行う、過去3年分までの通帳においてはきちんと手元に保管しておいていただき、いざ相続が発生した際には、亡くなった方の最新の通帳を含めた各銀行ごとの過去3年分の通帳を担当税理士に提出していただきたいと思います。

その上で、更に税理士から相続人の通帳を含めた過去4年分、過去5年分の通帳の提出を求められた場合には、通帳が手元にあるのでしたら、そのまま通帳を提出していただき、通帳が手元にないのでしたら、不足している部分を各金融機関から取り寄せていただいた上で、税理士に提出してください。

そうすることで、名義預金の申告漏れを理由とした将来の税務調査のリスクをぐっと抑えることができますからね。

ちなみに、その際の預金通帳の保管方法についてですが、口座をたくさんお持ちの方は手元の通帳だけでダンボールがいっぱいになる方もおられます。

このような紙での保管の場合、通帳が長期間、部屋の一角を占領する形になってしまいますので、もしスキャンが可能な方は、通帳の中身をスキャンし、データで保管すれば場所を占領せずに通常の保管が可能ですから、そういった方法を取られてもいいですね。

③これからの時代において問題になるネット銀行問題とその対応策

最後の章では、これからの時代において、ネットバンク口座を持つ人が増えることにより、残された相続人は亡くなった方の口座の把握が困難になるという問題とその対応策となるであろう、2024年開始予定の『預貯金口座管理制度』について解説をしていきます。

ⅰ ネット銀行口座を持つことにより起こる問題

近年のデジタル化の流れにより、60代以上の方でもネット銀行に口座を作られる方が増えてきました。

この流れは今後さらに加速していくと予測されますが、ネット銀行で口座を作ることは、記帳や通帳繰越の手間がなくなるといったことや、長期間の取引明細を紹介できる、といったメリットもあります。

その一方で、紙の通帳が発行されず、過去の取引明細などは全てオンライン上の通帳でしか確認ができない、という大きなデメリットもあるんです。

つまり、被相続人の方が自身のネットバンク口座のことを家族に話されていない場合、残された相続人が亡くなった家族のネットバンク口座を見つけることはかなりハードルが高いんですね。

実際に最近、ネットバンクに口座を持つ高齢者が増えてきたことにより、被相続人の預金に関する申告漏れが増えてきているんです。

では将来、家族に相続が発生した際のネットバンク口座の申告漏れを防ぐためにはどうすればよいのか?

現状においては被相続人自身が口座の銀行名、支店名、口座番号などを終活ノートにまとめて記載しておき、それを家族に周知しておくくらいしか対策はありませんね。

こちらの動画で解説しています。

【必見】相続手続きの際に家族が助かる終活ノートの記載項目10選! https://youtu.be/w0Efeayn_eQ

ですがこの方法ですと、将来、仮に終活ノートを紛失してしまった場合や家族が見つけられなかった場合には、やはりネットバンク口座の申告漏れリスクは生じます。

ではもっと確実に相続発生後に家族のネットバンク口座を把握する方法はないのかということで、今後、最も期待できるものとして挙げられるのが、2024年開始予定の預貯金口座管理制度です。

ⅱ 2024年開始予定の「預貯金口座管理制度」とは

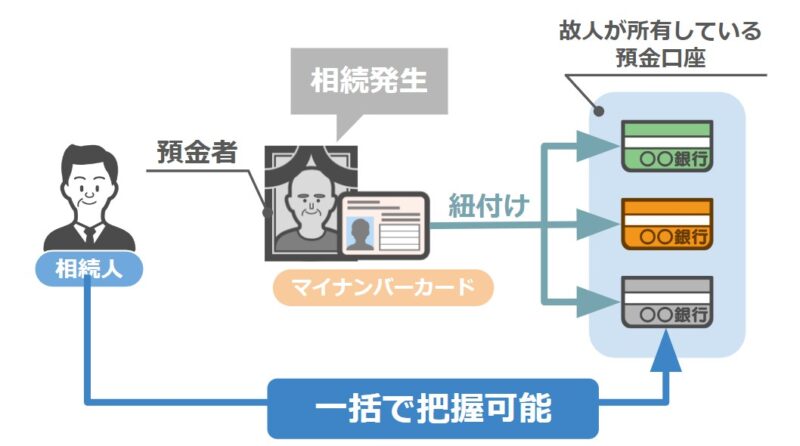

この預貯金口座管理制度というのは、預金者自らの意思で、自分が所有している預金口座とマイナンバーを紐付けしておくことで、いざ自身の相続が発生した際に、残された相続人は亡くなった方の預金口座を一括で把握することができるというものです。

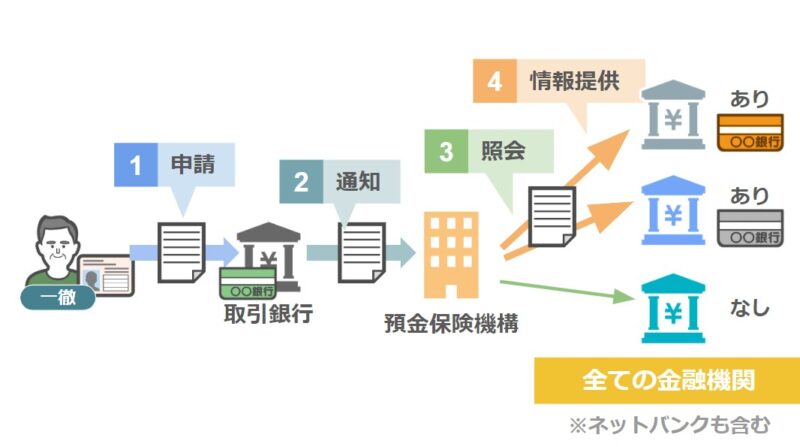

もう少し具体的に説明しますと、佐藤家の一徹さんが預貯金口座管理制度が施行された後において、取引のある銀行の一つに出向き、自身のマイナンバー、氏名、住所、生年月日などとともに預貯金口座管理制度の利用をしたい旨を伝えます。

申し出を受けた銀行は、一徹さんの情報を預金保険機構に通知し、通知を受けた預金保険機構は、原則全ての金融機関に一徹さんの口座の有無を照会します。

照会の結果、口座がある金融機関が見つかりましたら、預金保険機構はその金融機関に対して一徹さんのマイナンバー情報を提供します。これにより、一徹さんは一つの金融機関で手続きをするだけで、自分が所有している預金口座の全てに関し、マイナンバーを紐付けることができるということです。

この事前手続きにより、いざ一徹さんに相続が発生した場合、相続人である一成さんと二郎さんは一徹さんの口座がどこの銀行にいくつあるのかをいちいち探し回らなくても、最寄りの金融機関に出向いて一度申請手続きをするだけで、一徹さんの預金口座を一括で把握することができるというわけです。

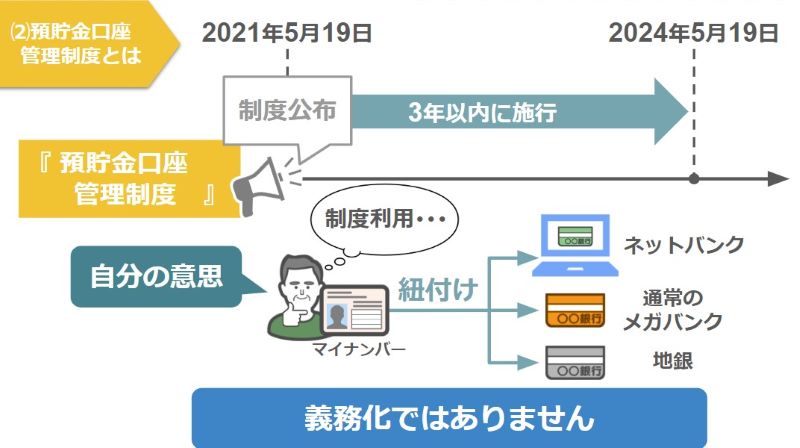

預貯金口座管理制度は、2021年5月19日に制度の公布がされましたので、そこから3年以内の2024年5月19日までに施行される予定です。

残された相続人の方たちが苦労されないよう、預貯金口座管理制度が施行された際には、ネットバンク口座をお持ちの方はもちろん、通常のメガバンクや地銀の預金口座しか持っていないという方も制度の活用を検討されてみてはいかがでしょうか?

ちなみに、この制度はあくまでも預金者自らの意思で、自分が所有している預金口座とマイナンバーを紐付けするという制度で、預金口座とマイナンバーの紐づけが義務化されるわけではありませんのでご安心ください。

今回の動画のまとめ

それでは今回の動画のまとめです。

今回は亡くなった方の過去の通帳がないと税務調査の確率が高まるというテーマのもと、前半では過去の古くなった通帳、つまり解約済みの通帳や繰越前の通帳を捨ててしまうと、相続税がかかるかどうかを計算する際に重要となる名義預金の把握が困難となり、結果的に相続税の税務調査を受ける確率を大幅に上げてしまうというお話をしました。

その対応策としては、被相続人、相続人の両方が過去に取引があったことの証拠として解約済みの通帳と、最低でも過去3年分の通帳をしっかりと保管しておくことで、将来の調査の確率をぐっと下げることができるというポイントを解説しました。

また後半では、今後ネットバンク口座を利用する方が増えるにつれ、家族のネット口座の把握が困難となる家庭も増え、結果、相続財産の申告漏れが増えていくだろうというお話をしました。

その対応策としては、2024年中に開始予定の預貯金口座管理制度を被相続人の方が生前に活用しておくことで、将来の相続人たちは最寄りの金融機関に出向いて、一度申請手続きを行うだけで、被相続人の預金口座を一括で把握することができる、というお話をしました。

この預貯金口座管理制度については、今後制度が正式に開始された際には、改めてこのチャンネルでアナウンスをさせていただきます。

以上で今回の動画は終わりです。今回の動画の他にも「税務調査の対象となってしまう預金口座の管理方法5選」という動画なども投稿しておりますので、これらの内容にも興味があるという方は、ぜひ動画をご覧なってみてください。

それでは次回の動画でお会いしましょう。最後までご視聴いただきありがとうございました。

秋山清成

秋山清成