皆さんこんにちは、相続専門税理士の秋山です。

今日は、ジュニアNISAを使えば、贈与税も非課税で将来の相続税対策にもなります、しかしもっと良い制度もありますよ、という話をします。

目次

視聴者の方からの質問

これは、以前投稿した、年間110万円の贈与について解説した動画「【必修科目】年間110万円までの贈与は最高の節税策!贈与を失敗しない為の基礎講座」にいただいた質問なんですが、質問の内容は

「3人の孫に、最近制度が変わったジュニアNISAを利用させようと思いますが、どうでしょうか。私の娘夫婦は、家のローンや保険、車のローンでカツカツの状況で、孫の教育資金が貯められていない状況です。なので、税金のかからないジュニアNISAを利用しないともったいないですよね」

というものです。

動画の結論

この質問の回答としましては、改正後のジュニアNISAは、使い勝手が良くなっておりますが、デメリットはゼロではないので、まずは、自身の資産状況や、将来どれくらいの教育資金をお孫さんに渡したいのかを把握していただくことが大切になります。

その上で、ジュニアNISAよりももっと多くの金額を、非課税として渡せる贈与税の特例もありますし、その特例を使えば、将来の相続税を大きく減らすこともできます。

こういった情報を全て加味した上で、ジュニアNISAは利用しなければもったいないのかという部分を判断していただければと思います。

ですので、今回の動画では、改正後のジュニアNISAについて、制度の簡単な概要を説明した後に

・ジュニアNISAを使う上でのメリット・デメリット

・ジュニアNISAは贈与税や将来の相続税を考えた際にお得な制度と言えるのか?

・現金での贈与の方がジュニアNISAよりも優れている点

という4つのテーマについてお話します。

改正後のジュニアNISA制度の簡単な概要

では、まず改正後のジュニアNISAの概要と、そのメリット・デメリットについて見ていきます。

そもそもジュニアNISAとは何か、と言いますと、未成年者が証券口座を開設し、株式などに投資ができる制度を言います。

口座を開設するのは未成年ですが、親権者や祖父母等が代理で運用管理者になることが可能です。

この制度の対象となる年齢は、日本に住んでいる0歳から19歳の方でして、非課税となる年間の投資枠は、毎年80万円×5年分で最大400万円が上限となります。

具体的に何が非課税になるかといいますと、非課税投資枠から得られる譲渡益や、分配金、配当金に対してかかる約20%の税金が非課税となるんですね。

そしてこのジュニアNISA口座を使って投資ができる期間は、2016年から2023年までとなっており、2024年以降は、新たな投資はできなくなります。

この動画は、2020年の9月に投稿されていますから、これからジュニアNISAを始めたいと思われた方が、ジュニアNISAを使える期間は、2020年から2023年の残り3年ちょっとですね。

この間に、毎年投資枠の上限である80万円を投資すれば、最大で320万円が投資可能です。

では、このジュニアNISA口座のお金は、いつでも払い出したい時に払い出せるのか、といえば、実はそうではありません。

現行の制度では、払出制限期間がありまして、2023年の12月31日までは、原則口座の中のお金は、払い出しができません。

ですが、 2024年1月1日以降は、払い出し制限が解除されますので、それ以降は、お金が必要になる場面があればいつでも払い出しが可能となります。

この動画の冒頭で、ジュニアNISAの使い勝手が良くなったと言っていましたのは、まさにこの払い出し制限期間のことでして、この制度が改正される前は、原則子供が18歳になるまでは、口座の中のお金は払い出しができなかったんです。

それでも、どうしても払い出す必要がある場合は、過去に遡って譲渡益や分配金、配当金に対して課税が行われていたんですね。

こういった、1度口座を作ったら子供が18歳になるまでお金の払い出しができない、という厳しい制限のせいで、改正前のジュニアNISAは、全く人気のない制度だったんです。

ですが、そんなジュニアNISAが今年改正されまして、2023年12月31日に当該制度の廃止が決定したことで、18歳までの払い出し制限もなくなり、2024年1月1日以降だったらいつでも払い出しが可能で、しかもいつ払い出したとしても、それまでの譲渡益や分配金、配当金に対して課税されることはなくなりました。

なので、冒頭にも言ったように、ものすごく使い勝手が良い制度に生まれ変わったんですね。

ジュニアNISAを使う上でのメリット・デメリット

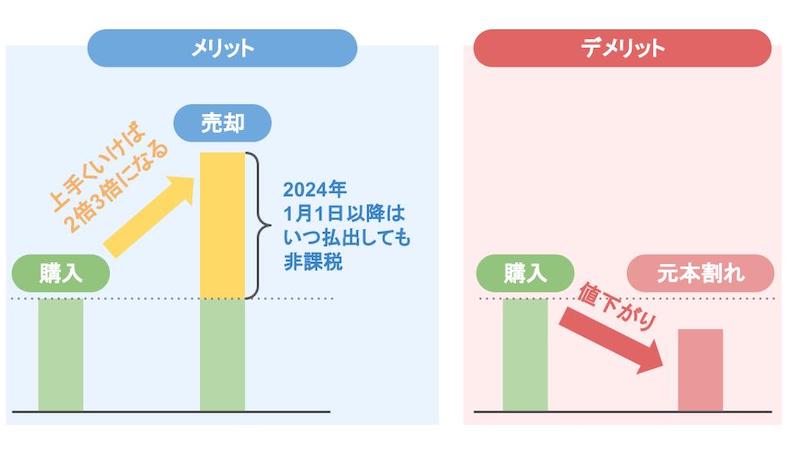

では次は、ジュニアNISAのメリット・デメリットについてですが、ジュニアNISAのメリットとしては、このいつ払い出しても税金が非課税になるということと、ジュニアNISAで投資運用した結果、うまくいけば元本が2倍にも3倍にも増加する可能性があるというところですね。

逆にジュニアNISAのデメリットとしては、やはり元本割れのリスクがあるということでしょう。

ジュニアNISAは、自分で選んだ投資信託や株で運用を行います。

堅実な預金等ではなく、あくまでも投資運用がベースなので、価格が変動し損失を抱える可能性は、ゼロではないということも覚えておく必要があります。

ジュニアNISAは贈与税や将来の相続税を考えた際にお得な制度と言えるのか?

では次は、このジュニアNISA制度は、贈与税・相続税を考えた時にお得な制度と言えるのかという部分を見ていきましょう。

このジュニアNISAは、上限額が80万円という特性から、仮に限度額いっぱいまで孫の証券口座にお金を入れたとしても、贈与税の非課税枠である110万円を超えることなく子供や孫にお金を渡すことができますよね。

この贈与税の非課税枠については、こちらの動画「【必修科目】年間110万円までの贈与は最高の節税策!贈与を失敗しない為の基礎講座」で詳しく解説しています。

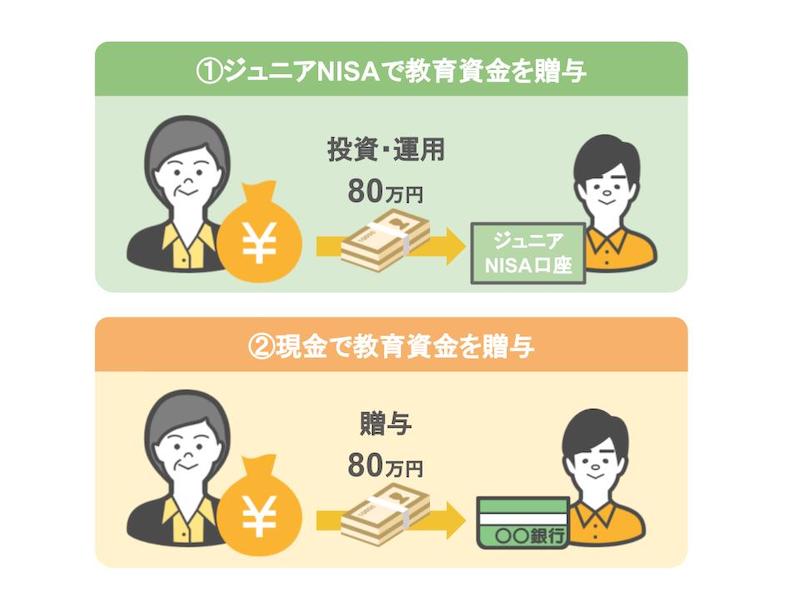

では仮に、祖父母が孫のジュニアNISA口座の代理運用管理者となり、将来の教育資金として贈与税の非課税枠内で80万円を投資、運用した場合と、単純に祖父母が孫に対して将来の教育資金として、贈与税の非課税枠内で80万円を贈与した場合

この両者の場合では、どちらの方が得なのかと言いますと、まず①の場合も②の場合も、お孫さんの教育資金のために使ったお金は、実質ご自身の財産から捻出しており、財産の総額自体は減っているわけなので、将来の相続税の節税効果は、同じです。

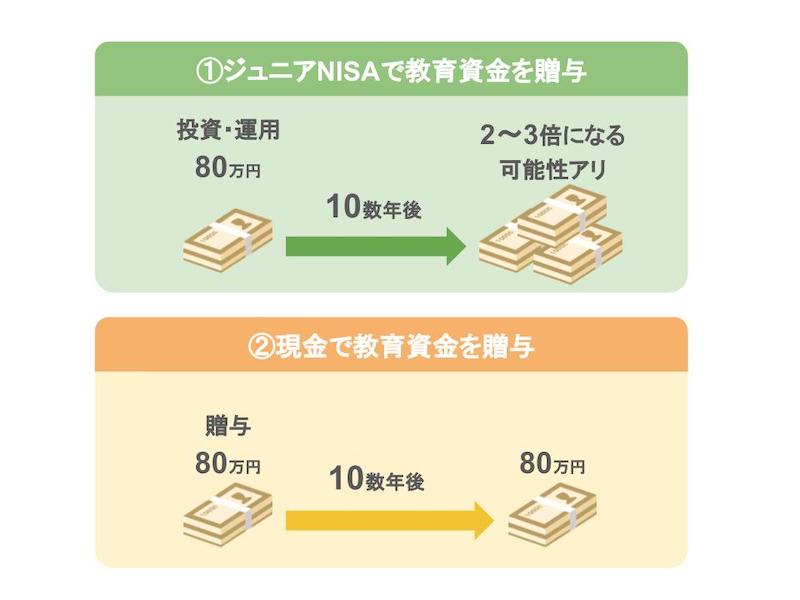

その上で、②の現金での贈与の場合でしたら、お孫さんにあげた80万円は、80万円の価値しかありませんが、①のジュニアNISAで運用した場合でしたら、上手くいけば十数年後には、80万円の投資額が2倍にも3倍にもなっている可能性はあります。

具体的に言いますと、2020年からお孫さんの代理としてジュニアNISAでの投資を始めれば、年間80万円×4年で320万円のお金を投資金として渡せますので、自分の財産を320万円減らすことができますし、うまくいけば、この320万円が十数年後には、2倍3倍になっている可能性もあるわけです。

ここまでの話を聞くと、じゃあやっぱり子供や孫の教育資金を貯めるためには、現金での贈与よりも運用益が出る可能性がある、ジュニアNISAを使った方がいいんだ、と思われる方も多いと思いますが、ちょっと待ってください。

全ての面において、ジュニアNISAの方が現金の贈与よりも優れているのかといえば、決してそんなことはないんです。

ジュニアNISAにもデメリットがありますし、現金での贈与の方がジュニアNISAよりも大きく優れている点もあります。

ジュニアNISAのデメリットとしては、先ほど挙げた元本割れや、暴落といったリスクも当然ありますし、限度額という点で見れば、毎年最大で80万円ずつしか投資資金として使えないこともデメリットの一つです。

またジュニアNISAは、投資を開始する子どもの年齢によって、得られるリターンの額が大きく変わってくるという特性もあります。

どういうことかといいますと、これからジュニアNISAを使われる方は、最大で投資枠を使えたとしても上限額は、320万円です。

この金額をどんなにうまく運用できたとしても、短期間で元本を2倍にも3倍にもすることは、不可能でしょう。

なぜなら一般的に株式投資は、投資期間が長くなればなるほど、損をする確率が減り利益が大きくなる可能性がありますからね。

なので、これから孫や子供の教育費として一番お金がかかる、大学進学の費用のためにジュニアNISAを使いたいと思っていたとしても、仮にジュニアNISAを開設する子供の年齢が15歳などでしたら、2022年4月から成人年齢が18歳になり、ジュニアNISAの非課税対象期間が17歳までとなることを考えると、約3年間という短い運用期間でしたら、たいして大きなリターンが期待できないんです。

まだ子供さんやお孫さんの年齢が8歳未満であるとかでしたら、今からジュニアNISAを活用されることも視野に入れられても良いと思いますが、子供さんやお孫さんの年齢が高い場合でしたら、せっかくジュニアNISAを活用したとしても、もしかしたら18歳を迎える頃には、元本割れとなっているという可能性もあるんですね。

では逆に、現金での贈与においてこういった元本割れ等のデメリットが存在するのかといえばもちろんありません。

ですので、現時点においてお子さんやお孫さんの年齢が高いけれど、その上で教育資金を貯めたり、援助をしてあげたいという方は、元本割れのリスクがあるジュニアNISAよりも、現金での贈与を行っていただくことをお勧めします。

現金での贈与の方がジュニアNISAよりも優れている点

では、ここからは、現金での贈与の方がジュニアNISAよりも優れている点について見ていきましょう。

まず教育資金を贈与する上で、現金の方がジュニアNISAよりも優れている点は、大きく分けて三つです。

①1年間の非課税額の上限が、ジュニアNISAよりも多い110万円であること

②教育資金の一括贈与という特例を使えば、最高で1500万円までの贈与が非課税になるということ

③そもそも教育資金は、必要になった都度必要な金額を払ってあげれば、贈与税は非課税ということ

詳しく解説していきます。

では、まず年間110万円以内の贈与についてですね。

この贈与は正式には、暦年贈与と言いまして、1月1日から12月31日までの1年間に受けた贈与のうち、その贈与額が年間110万円の基礎控除額以下までなら贈与税はかからず、逆に年間110万円の基礎控除を超えた部分に対して課税が行われる、という規定です。

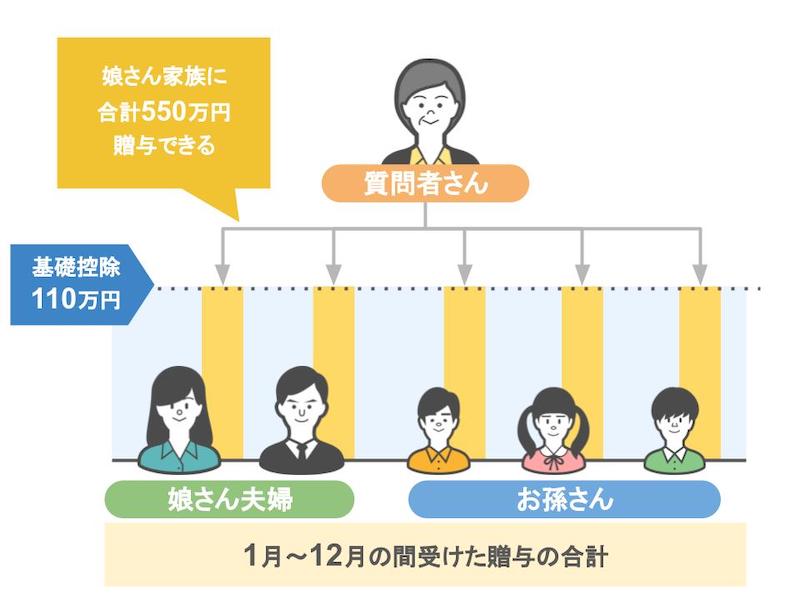

質問者さんの場合でしたら、娘さん一家に一年間で合計550万円を無税で贈与できるんですね。

ただしせっかく贈与したお金を、税務署から名義預金と疑われないようにするために、注意点が三つありまして、まず一つ目。

贈与は、贈与する人と贈与を受ける人の合意があって初めて成立します。

贈与を行うときは、少額でも贈与契約書を結ぶようにしてください。

お孫さんがまだ小さい場合、親が署名を代筆してもいいのですが、字がうまく書けなくてもいいので、なるべくお孫さん本人に署名をさせるようにしてください。

二つ目、娘さん一家の口座を質問者さんが管理をしていたら、完全に名義預金です。

将来税務調査の対象となり、せっかく贈与していたお金が質問者さんの預金となる可能性があります。

お金を贈与する口座は、現在娘さん達自身が自分で管理をしている口座に贈与するようにしてください。

お孫さんの口座は、娘さん夫婦が管理していれば OK です。

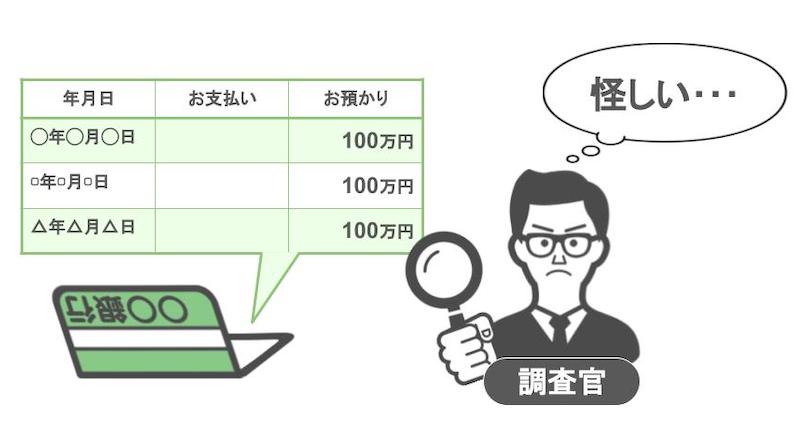

そして3つ目、質問者さんからの入金ばかりで、お金を使用した形跡がない口座も税務調査官からすれば怪しく感じられます。

贈与を受けたお金が振り込まれている口座のお金は、全額貯めっぱなしにせずに、無駄遣いはダメですが、ある程度使用するようにしてください。

娘さん夫婦の場合でしたら、公共料金の引き落とし口座として利用したり、何かあった時のために学資保険の保険料にあてたり、お孫さんの場合でしたら、幼稚園や学校で使う制服や道具の購入費用に当てるとか、娘さん達には、将来のためのお金も残しながら、少額ずつでも使っておくように伝えておいてください。

この三つを守っていけば、娘さん夫婦やお孫さんへの贈与を、将来税務署から否定されることはありません。

しかしですね、お孫さんの教育資金のためにと、年間110万円の贈与を何年も繰り返さなくても、贈与の方法を変えることで、年間110万円を超える教育資金を贈与しても、贈与税がかからなくなる方法があるんです。

それは先ほどお話したように、一つは、教育資金の一括贈与を利用する方法で、もう一つは、教育資金が必要になった都度、支払う方法ですね。

順番に見ていきましょう。

まず、教育資金の一括贈与という制度についてですが、この制度は、令和3年の3月31日に新規の利用が終了してしまう制度になりますが、おそらく今後もしばらくの間は、継続されるかと思います。

制度の概要を簡単に説明しますと、平成25年4月1日から令和3年3月末までの間に、祖父母などから三十歳未満の子や孫に対して、教育資金に使用するための生前贈与を一括で行う場合、金融機関を通じて教育資金非課税申告書を提出すれば、最高で1500万円までの贈与が非課税になるというものです。

この制度を使った後でも、年間110万円以内の贈与をすることが可能です。

デメリットとしましては、お金を引き出す時に、金融機関へ領収書を渡す必要があったり、お金の用途に制限があったり、三十歳までに全額を使い切らないと、残額に贈与税がかかったりと、色々と細かい手続きや制限がありますが、メリットとしては、年間110万円の贈与を何年も行う時間的余裕がない場合でしたら、一度に贈与をしてしまいますし、教育関係にしか使えないお金ですから、お子さんやお孫さんの無駄遣いを心配する必要もありません。

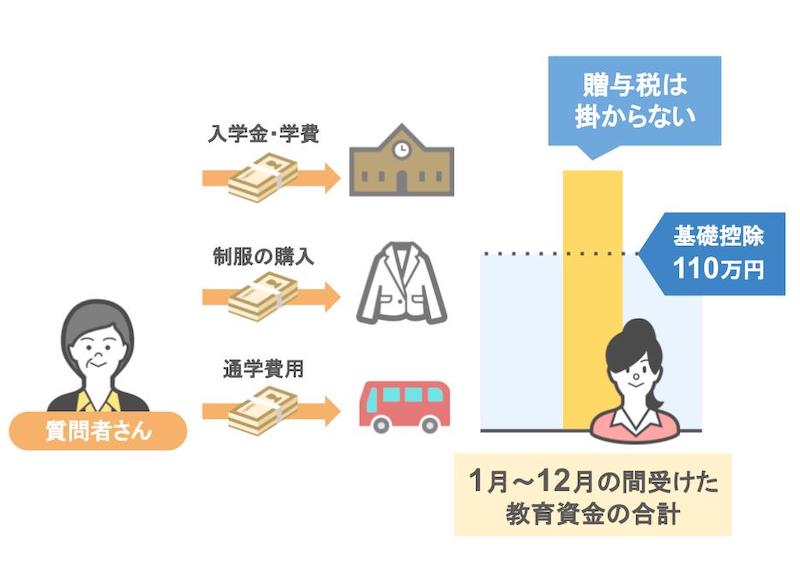

さてここで、もう一つの、教育資金が必要になった都度支払う方法についてなんですけど、先ほど教育資金の一括贈与という制度を紹介したわけなんですが、実はわざわざ煩雑な手続きをしてこの制度を利用しなくても、教育のために親や祖父母が支払ったお金に関しては、そもそも贈与税は、かからないんですね。

医学部のように一年間の学費が、贈与税の基礎控除110万円をはるかに超えるような場合でも同じです。

例えば、お孫さんの1年間の学費が200万円として、その学費の支払いを質問者さんが行った場合、贈与税の基礎控除110万円を超える90万円部分について贈与税がかけられることはないですし、教育資金以外のお金として、年間110万円の贈与は別で行うことができます。

つまりお孫さんが成長して、学校の入学金や学費、習い事の月謝や通学費などの支払いが必要になった都度、親や祖父母が教育資金を支払えば、合計額が年間110万円を超えたとしても、お孫さんは贈与税の申告と納税をする必要はありません。

ちなみになんですけど、これは結婚資金や子育て資金に関しても同じです。

税務署は、教育資金や結婚、子育て資金など、親や祖父母が子供や孫の為に扶養義務に関するような目的でお金を出した場合、通常必要と認められる金額に対しては、贈与税をかけません。

ただし、車や宝石、高価な時計、相続税対策のための現預金の贈与など、扶養義務に関係のない財産や金銭を贈与した場合は、その金額が年間110万円を超えた場合、当然贈与税がかかりますから、注意してくださいね。

今回の動画のまとめ

では、今回の動画のまとめです。

まず視聴者の方からの質問は、

「3人の孫に、最近制度が変わったジュニアNISAを利用させようと思いますが、どうでしょうか。私の娘夫婦は、家のローンや保険、車のローンでカツカツの状況で、孫の教育資金が貯められていない状態です。なので、税金のかからないジュニアNISAを利用しないともったいないですよね」

というものでした。

結論としましては、ジュニアNISAの使い勝手が良くなったからといって、誰でも彼でも使わないともったいない、ということはありません。

実際には、お孫さんの年齢や、運用できる残りの年数、質問者さんの財産状況や、将来の相続税の節税対策をしたいかどうかによって、ジュニアNISAをした方が良いのか、しない方が良いのかの判断は変わってきます。

あくまでもジュニアNISAは投資ですので、数年、数十年運用をしたとしても最悪元本割れになったり、暴落したりというリスクは決してゼロではありません。

ジュニアNISA口座の終了後は、通常のNISA口座が自動的に開設され、移行されますので、18歳時点で元本割れや暴落を起こしていても、最悪気長に運用を続ければ、5年後には、元に戻り、10年後にはそれなりの利益が出ているかもしれません。

しかし、今回の動画のテーマである、孫や子供の教育資金という観点で見ると、やはり人生で一番大きな学費がかかるのは、大学進学からの数年間です。

そこを踏まえた上で、質問者さんのお孫さんが皆さん8歳以下などで、10年間くらいでの長期での運用ができるのであれば、運用益が出る可能性も高いですので、上限80万円の範囲内でジュニアNISAを活用され、大学進学以降の費用に備えるというのも良いかと思います。

しかし、お孫さんの年齢が、皆さんある程度高いようでしたら、運用期間も短く、大学進学時には、投資した金額が元本割れを起こしている可能性も出てきますので、堅実に現金での贈与をされることをお勧めします。

またその際の方法としましては、三つありまして

①年間110万円の範囲内で贈与をする

②最大1500万円の範囲内で教育資金の一括贈与を利用する

③そもそも教育資金は、必要な際の都度払いなら非課税なので教育資金を都度払いで贈与する

というものです。

また質問者さんの財産が潤沢にあり、将来の相続税の対策として教育資金の贈与を活用したいという場合でしたら、お孫さんの年齢等は関係なく、ジュニアNISAは運用益が出ればラッキー、くらいの感覚で2023年12月31日までの間に、毎年80万円の上限額を贈与(投資)していただき、その上で教育資金の一括贈与を利用するか、必要になった際の都度、贈与を合わせて行なっていただくことで、質問者さんの財産自体が減り、将来の相続税を大きく減らす対策にも繋がるかと思います。

以上で今回の動画は終わりです。

最後になりますが、私は日々相続専門税理士として、少しでも皆さんの相続贈与に関する悩みに寄り添いたいと思い、動画を投稿しております。

ですので、皆さんから頂いた質問コメントに対しても、どんどんお答えしていきたいと思いますので、相続贈与でお悩みの方やこれが知りたいという方は、コメント欄にコメントいただければ、と思います。

また今回の動画が役に立ったという方は、ぜひチャンネル登録といいねボタンをよろしくお願いします。

それでは、次回の動画でお会いしましょう、ありがとうございました。

秋山清成

秋山清成