みなさんこんにちは。相続専門税理士の秋山です。

今日は「贈与税の無申告が税務署にばれる5つのパターン」という話をします。

以前の動画で「実は贈与税に関しては税務署が調査をしていません」という動画を投稿しました。

軽く動画の内容をおさらいしますと、実は税務署って贈与税に関しては調査を行っていないんですね。

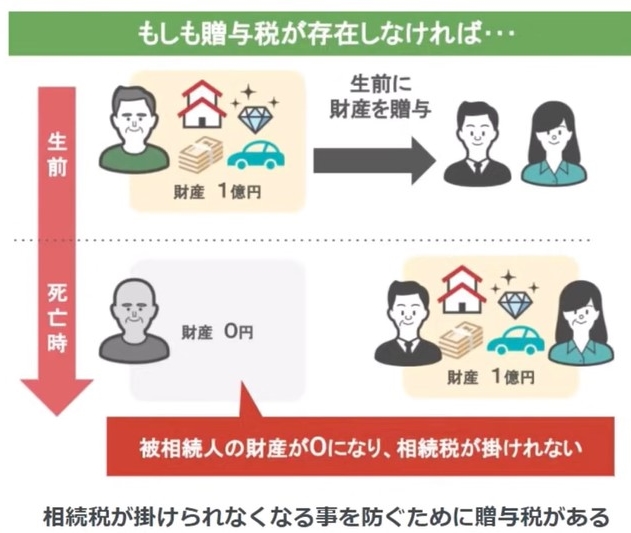

これは「贈与税は相続税の補完税」と言われておりまして、贈与税というものがなければ相続税がかかるような方が、生前にどんどん子供や孫にお金を渡したら、相続税がかかるような方は一人もいなくなりますよね。

ですからこれを防止するために贈与税というものがあるんですね。

なのでわざわざ国民一人一人の贈与の実態を追求しなくても、最終的に相続が発生したら、その親族間での怪しい贈与の記録というのは、税務職員ならすぐにわかりますから、相続が発生した時点で過去の贈与を把握すればいい、こういった考えのもと、税務署は贈与税に関しての調査は行なっていないという内容です。

この動画を見た視聴者の方たちから「じゃあ私の家は将来相続税がかかるような財産もないし、親子間でどんなお金のやりとりを行っても大丈夫ですよね?」といった内容の質問を頂きました。

相続税が掛からない家は無申告で贈与し放題?

結論としては、贈与の内容によってはあなたが行った行為は税務署にばれます。

どういうことかと言いますと、確かに税務署は贈与税に関しての調査自体は行なっていません。

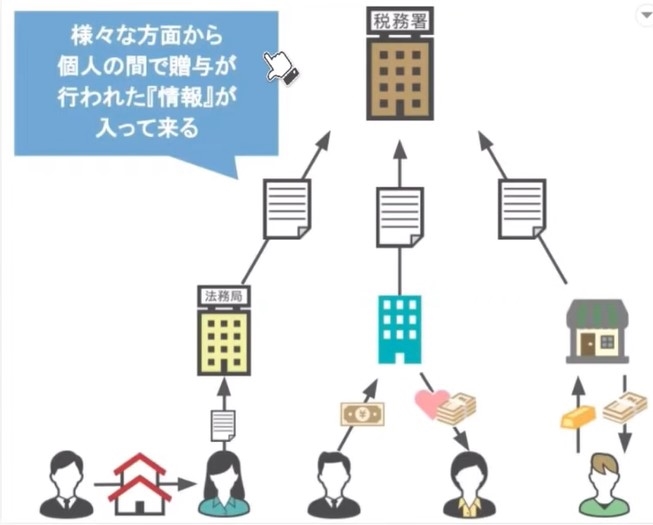

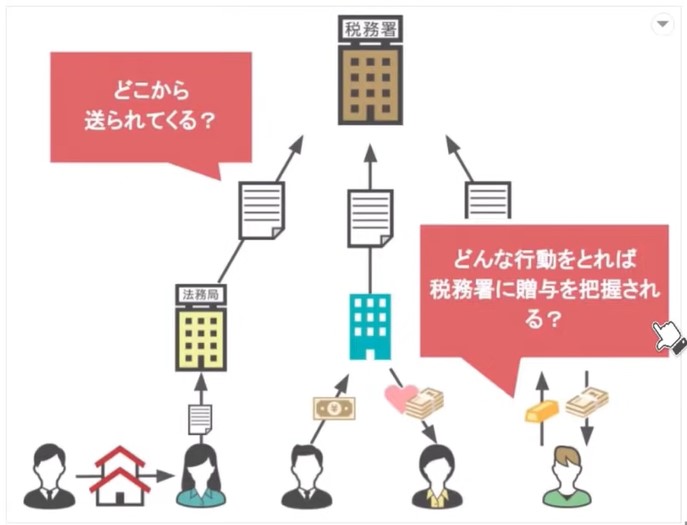

しかしですね、税務署には贈与税の調査を行う行わないに関わらず、様々な方面から個人間において、贈与が行われたという情報が入ってくるんです。

なのでそういった情報から、税務調査官は結果的に個人間の贈与の実態を知り、結果、贈与税の申告を行っていない人は、贈与税とペナルティとして無申告加算税を課されます。

そしてその場合はこの表のように、非常に高い税率での課税が行われます。

さらにその上で申告期限の翌日から発生する延滞税もかかるというわけですね。

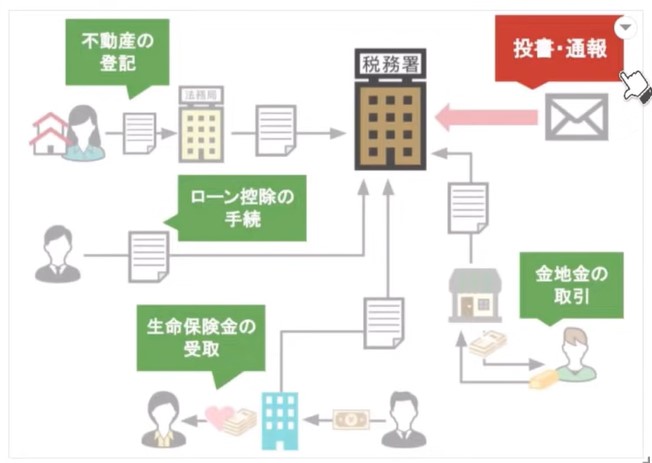

ではこの税務署に送られてくる情報というのはどこから送られてくるのか?どういった手続きや行動をとればその情報は税務署に把握されてしまうのか?それを解説するために、今回の動画ではこれを行うと税務署はあなたの贈与を把握する、という5つの項目、具体的には住宅購入時の登記、住宅ローンの控除手続き、生命保険金の受け取り、金地金の取引、第三者からの投書・通報という5つのケースを解説していきたいと思います。

住宅購入時の登記

まず税務署に贈与が把握される行動として、住宅購入時の登記があります。

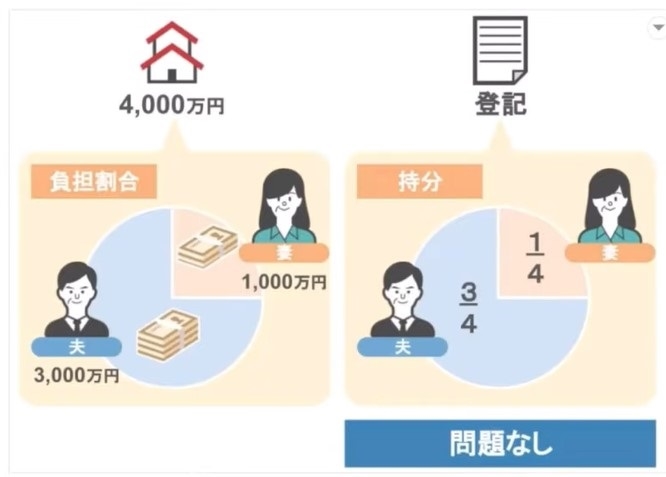

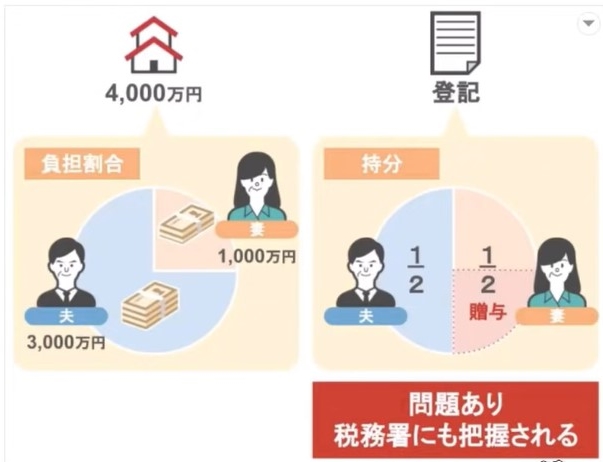

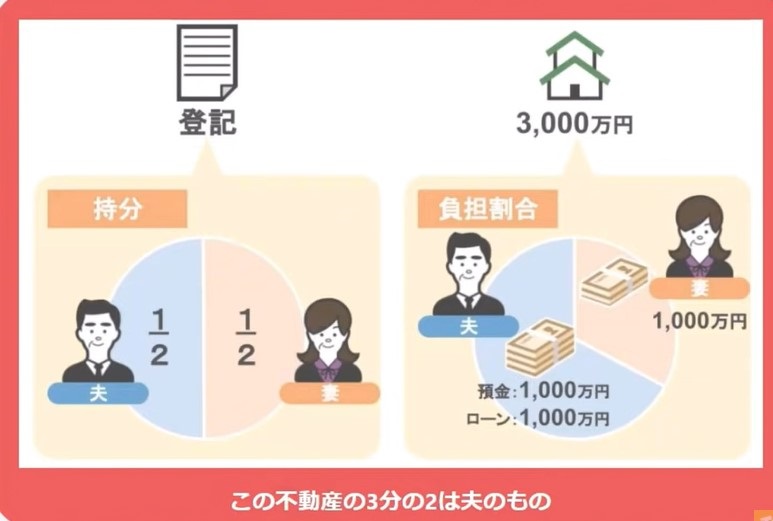

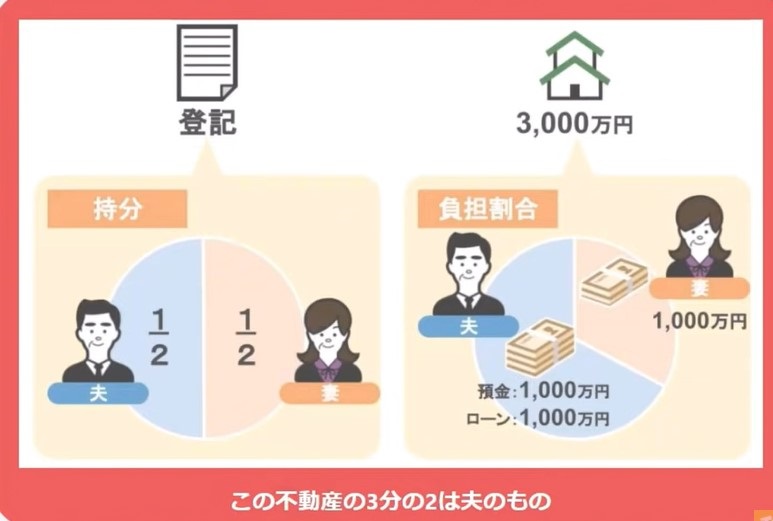

どういったことかと言いますと、例えば4,000万円の住宅を、夫が3,000万円、妻が1,000万円のお金を出して住宅を購入したとしましょう。

このとき住宅の登記を夫婦それぞれがお金を出した分に応じて夫3/4、妻1/4としていれば何も問題ないのですが、夫1/2、妻1/2として登記をしてしまうと、これは夫から妻への贈与になり、登記をきっかけとして税務署もこの贈与を把握することになるんです。

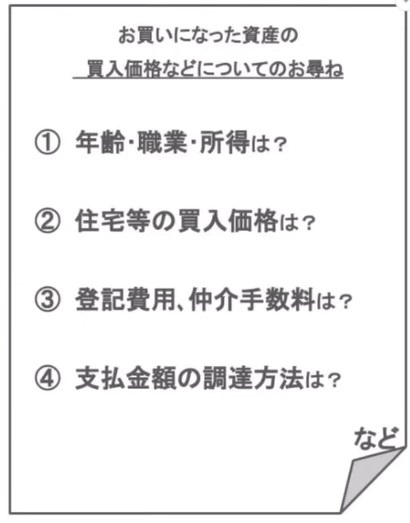

ではその方法なんですが、まず皆さんが不動産の購入や自宅の新築などをして不動産登記を行うと、税務署は「〇〇が不動産を購入した」「〇〇が登記を行った」という情報を法務局から手に入れますので、そこで実態がつかまれ税務署から「お買いになった資産の買入価格などについてのお尋ね」という文書が、不動産の名義人の元に送られてくるんです。

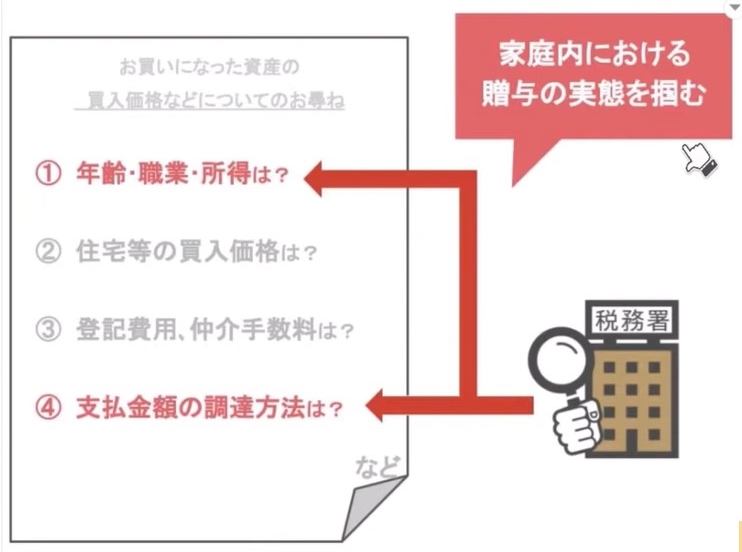

このお尋ねの内容としては、あなたの年齢、職業、所得や住宅等の買入価格、登記費用、仲介手数料、そして支払い金額の調達方法などが尋ねられており、不動産を取得した人は、この各項目を記入して、税務署に提出するわけですが、この提出した書類の内①の職業所得や④の支払い金額の調達方法の情報から、税務署はその家庭内における贈与の実態をつかみます。

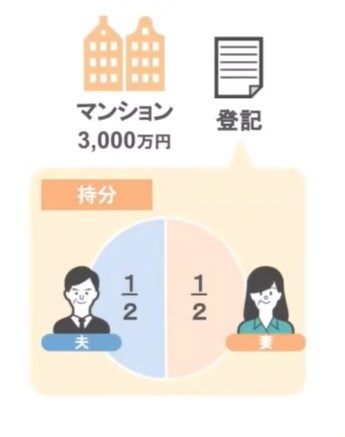

例えば夫婦で3,000万円のマンションを共同で購入し、お互いに持分1/2ずつで不動産登記を行ったとします。 税務署はこの夫婦がマンションを購入した、お互いに持分1/2で不動産登記を行った、という情報を法務局から入手して、マンション購入者に対してお尋ねを送ります。

税務署はこの夫婦がマンションを購入した、お互いに持分1/2で不動産登記を行った、という情報を法務局から入手して、マンション購入者に対してお尋ねを送ります。

税務署はこの時点で既に、マンションを共有名義で登記した妻は専業主婦であるということを、夫の所得税の申告書に記載されていた配偶者控除の内容で把握しています。

ですから税務署は「専業主婦である妻が、どうやってマンションの購入資金を支払ったのだろう?」といった部分を解明するために「お尋ね」を送るんですね。

その際に④の支払い金額の調達方法の欄で、妻は5年前に父親から2,000万円の預金を相続しており、そこから「今回のマンション購入資金を出した」とか「自分が独身時代に働いて貯金していた自分の預金のお金を使った」とか、こういった内容が④の支払い金額の調達方法の欄に書かれていれば、税務署はその内容に合理性があると認めます。

しかしその際にこれらのような合理性のない回答が書かれていると、税務署から「具体的な資金の調達方法が分からない専業主婦の妻が、マンション購入資金として1,500万円も出せるなんておかしい」となり「後日、説明を聞くので税務署に来てください」という通知が届くことになります。

住宅ローンの控除手続き

同様に住宅を購入する際に組む住宅ローンによっても、税務署は贈与の実態を把握してきます。

自分の住宅を購入する際は、銀行で住宅ローンを組んで、自宅の購入資金に充てるという方が大半ですよね。

ですので税法では住宅ローンで不動産を購入した場合には、住宅ローンの年末残高の1%相当額が、その年に納税した所得税から控除されるという住宅ローン控除という制度が設けられているのですが、この制度を使うためには住宅ローン組んだ年の最初の1年だけは確定申告が必要となります。

その確定申告を行う際には、新しく購入した不動産の登記事項証明書と、年末時点の住宅ローンの残高が記載されている借入金の年末残高証明書を税務署に提出します。

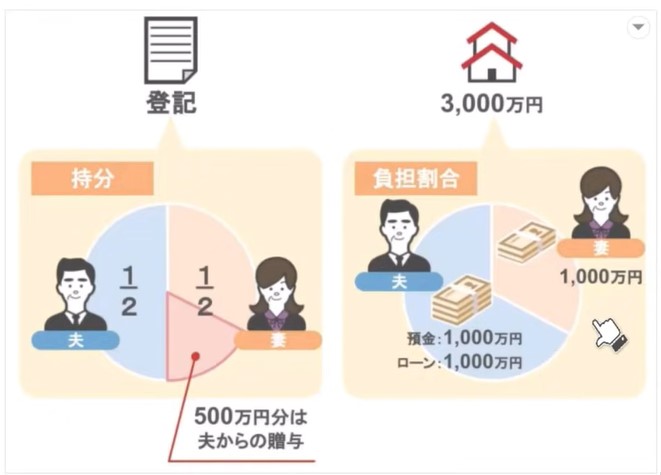

ここで例えば購入した不動産は夫と妻、1/2ずつの共有持分で登記が行われているのに、提出された手続き書類を見ると、夫が100%の借り入れと書いてあります。

この時点で税務署は以下のように考えます。

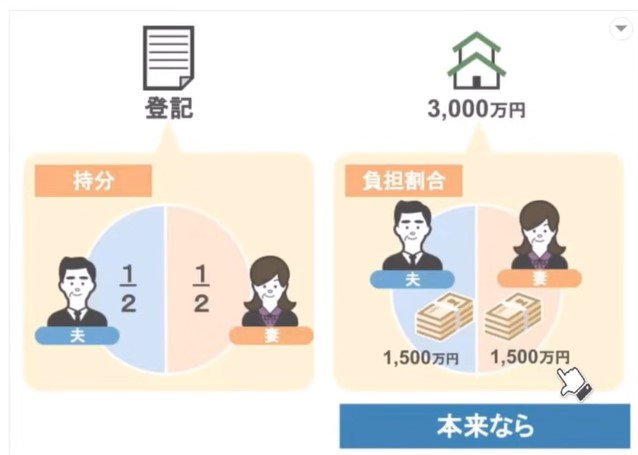

「この夫婦は夫婦共有で3,000万円の不動産の購入をし、持分1/2ずつで登記を行ったとしているけれど、住宅ローン1,000万円の借り入れが夫100%の時点で、この不動産は2/3の部分は夫のものだ。」

「夫と妻が持分1/2ずつで登記をしているのだから、本来は3,000万円の不動産の購入代金は夫1,500万円、妻1,500万円でないといけない。」

「なのに、この夫婦は不動産購入代金を夫は2,000万円、妻は1,000万円しか負担していない。だから、不動産の購入金額の500万円部分は夫から妻への贈与になる。」

このように、住宅ローン控除の申告をきっかけに税務署に把握され、結果、妻に対して贈与税が課税されることになるんですね。

生命保険金の受け取り

次は生命保険金を受け取る際にも、税務署に贈与の実態が把握されるという部分ですが、まずは前提として、生命保険金を受け取る際の税金が相続税になるのか、贈与税になるのかはたまた所得税になるのか、という部分を簡単におさらいしておきましょう。

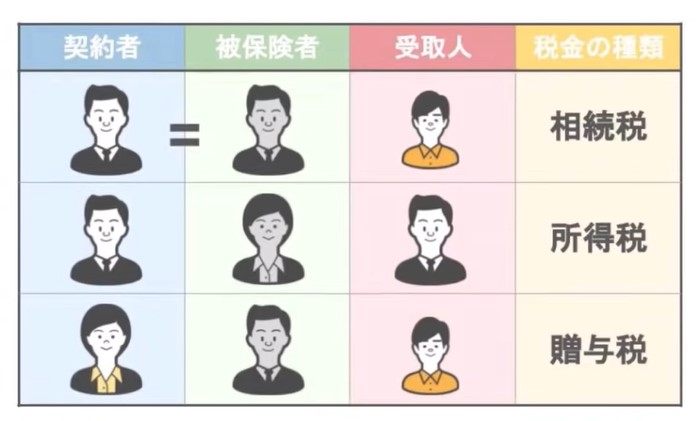

生命保険における課税関係は、誰が保険料を支払う契約者か、被保険者は誰か、つまり誰が亡くなった際に生命保険金がおりるのか、誰が保険金を受け取る受取人かという部分で変わってきます。

この生命保険金の課税関係に関しては、この動画(「生命保険にかかる税金の種類と注意点!税金で損をしない契約方法もわかりやすく解説」)で詳しく解説していますので、この動画の概要欄に動画を貼っておきますね。

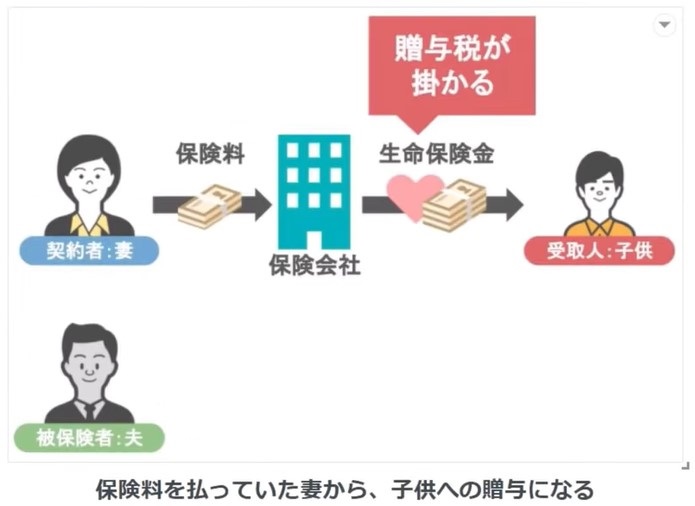

さてこの前提条件を踏まえた上で、例えば、妻が保険金の契約者、夫がその保険金の被保険者、保険金の受取人を子供で保険の契約をしたとします。

保険料を妻が払っていたところ、夫が亡くなり子供に保険金がおりたとすると、この場合生命保険金を受け取る子供に対して、贈与税がかかります。

つまり保険料を払っていた妻から子供への贈与ということになるんですね。

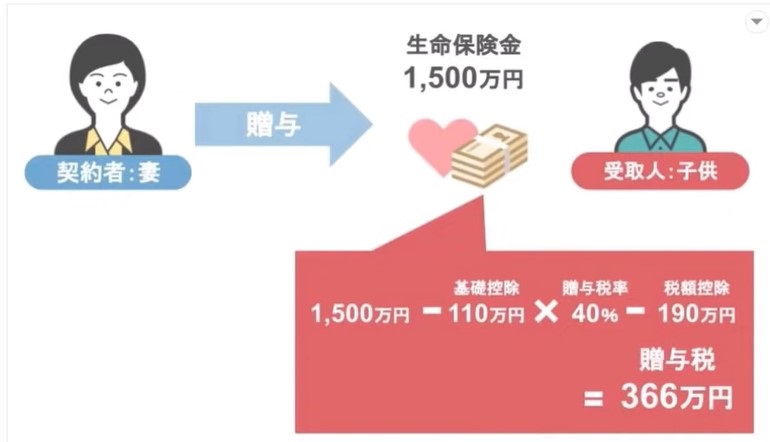

この場合、仮に子供が受け取った保険金が1,500万円だったとすると、1,500万円から贈与税の基礎控除110万円を引き、そこから税率40%をかけて、190万円の控除額を引き、結果366万円の贈与税を支払う必要があります。

ですがここで「この贈与税の申告と納税をしなくても、税務署は贈与税の調査をしていないんだからバレっこないでしょ!」と高を括って、申告も納税もしないのは最悪です。

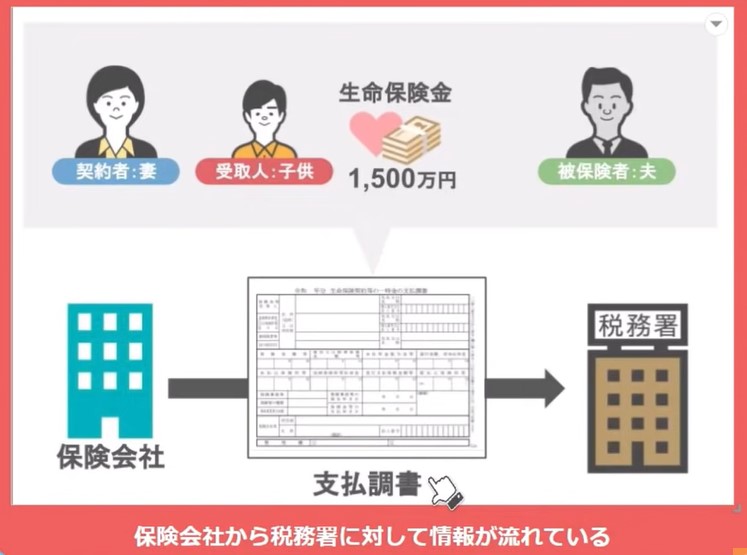

この生命保険のお金の流れというのは、しっかりと保険会社から税務署に対して支払調書として情報が流れています。

なので税務署は、この親子間の生命保険に関する贈与の実態を簡単に把握できますし、その上で子供が贈与税の申告と納税を行っていないと分かれば、税務署は子供に対し、贈与税の課税と無申告加算税というペナルティ、そして申告期限の翌日から発生する延滞税をまとめて課税するということになるんですね。

また金地金の取引を行う際にも、税務署に贈与の実態が把握されることがあります。

金地金の取引

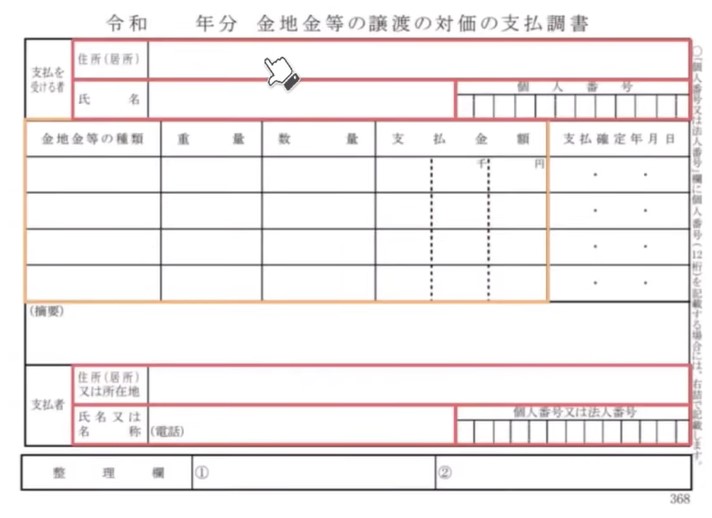

以前は金地金やプラチナの譲渡所得の申告漏れが横行していたので、2012年から1度の取引で200万円を超える金地金、プラチナ、金貨を売却、または交換した際には、金の販売店等は税務署に対し、支払調書を提出しなければならないという制度ができました。

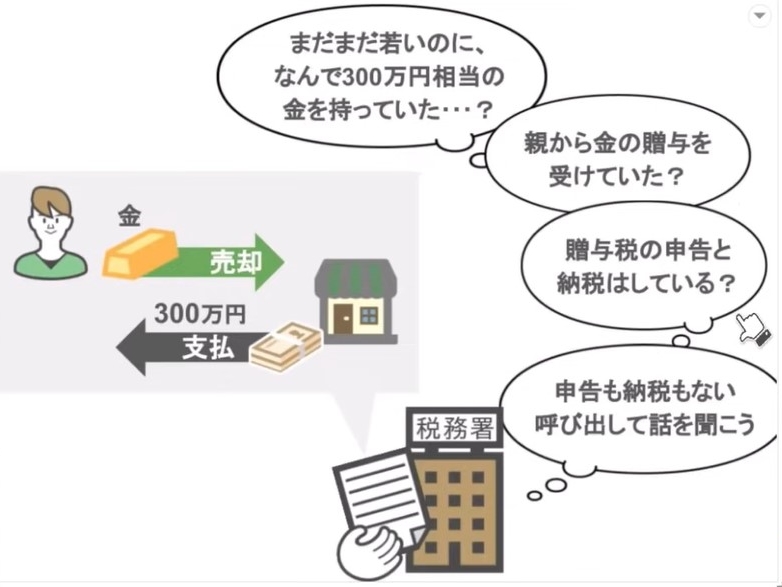

この提出された支払調書によって、どうやって税務署は贈与の実態をつかむのかと言いますと、下の図のように金地金の支払調書には金の取引をした人の住所、氏名、マイナンバーや金地金等の重量、数量、支払い金額が記載されています。

その内容を見て「この金の売却を行った人、まだまだ若いのになんで300万円相当の金を持っていたんだろう?」「親からの贈与じゃないのか?」「じゃあ贈与税の申告や納税は行っているのか?」「いや申告も納税もされていない」「呼び出して話を聞いてみよう」とこういった流れになるんですね。

その内容を見て「この金の売却を行った人、まだまだ若いのになんで300万円相当の金を持っていたんだろう?」「親からの贈与じゃないのか?」「じゃあ贈与税の申告や納税は行っているのか?」「いや申告も納税もされていない」「呼び出して話を聞いてみよう」とこういった流れになるんですね。

第三者からの投書・通報

ここまでは不動産や生命保険、金などの贈与は、支払調書によって税務署に把握されますよという話をしてきました。

なのでじゃあ現金の贈与に関しては、親子間や友達の間でこっそりと行えば支払調書なんてものはないし、税務署にはバレないんじゃない?と思った方もいるかもしれません。

実際に動画の視聴者の方からもこういった質問をいただいたのですが、これも決して税務署にバレないという保証はないんですね。

確かに税務署は親子の間や夫婦間、友人、知人の間での個人的な贈与に関しては調査を行っていません。

税務署の人員的にも、それらすべての個人間の贈与を把握するなんて不可能ですからね。

ですがこの個人間の贈与においては、これまで紹介した支払調書よりも恐ろしいものが絡んできます。

それは第三者からの投書、通報です。

以前現役時代に私が「税務調査の対象に選んでいた家5選」という動画でもお話ししましたが、税務調査を行うかどうかの選定は、税務署に舞い込む投書がきっかけで行われることもあります。

一般の方から寄せられる投書のことを税務署内部では「なげ」と言っていまして、このなげの中には「〇〇さんが相続財産の一部を申告せずに隠し持っている」とか「〇〇さんが誰誰からお金をもらったけど、贈与税を払っていないとか」身内や内部の者しか知り得ない、詳しい情報が書かれたなげもあるんです。

またこの動画では、親の預金を勝手に取り込んで、兄弟に対し他の兄弟が「兄は亡くなった親のお金を取り込んでいる、調べてください」という内容を税務署に通報という形で訴えています。

そして税務署は、このような詳しい内容のなげや通報があれば、確実に調査対象にするんですね。

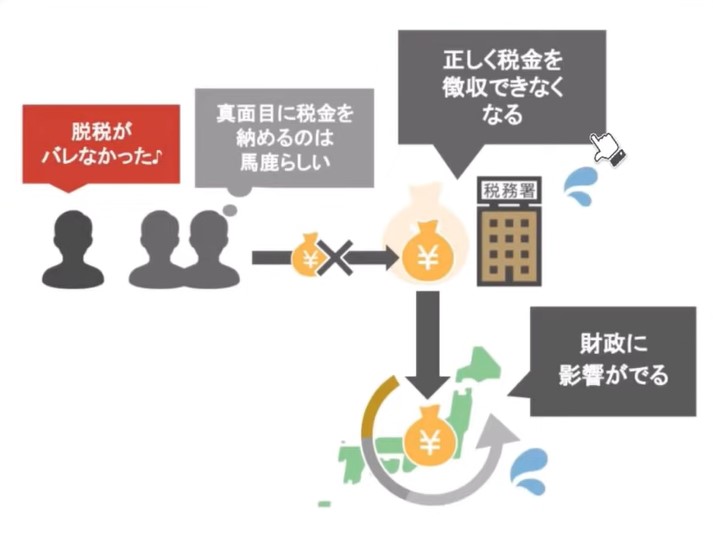

なぜならある人が脱税をしたけど、調査に来なかったということを自慢していた場合、それを聞いた人が「それなら自分だけ真面目に税金を納めるのは馬鹿らしいじゃないか」と税金を納めなくなってしまう可能性がありますよね。

そうすると税務署は正しく税金を徴収できなくなり、国の財政自体に影響が出てしまいます。 そうならないためにも、税務署はこの投書や通報については軽視しないんです。

そうならないためにも、税務署はこの投書や通報については軽視しないんです。

これを見てもなお「私たちは仲がいいから、そんな身内を売るような真似は絶対にしない」と安易にお金のやり取りを無申告で行っていたとしても、将来的に親子、夫婦などの親族間、友人の間で、相手を憎むほどのケンカ別れがあった場合どうなるでしょうか?

贈与した側は相手を憎むあまり「〇〇は私が過去にあげた200万円に対する贈与税を払っていません」という内容の過去の贈与の情報を、税務署に対して提供する可能性は決してゼロではないんですね。

今回の動画のまとめ

最後に今回の動画のまとめですが、まず前提として贈与税の無申告は将来贈与を行った方の相続が発生した際に税務調査官の調査によってバレます。

しかし「じゃあ私の家は将来相続税がかかるような財産もないし、親子間でどんなお金のやりとりを行っても大丈夫」と、今回紹介したような行為を無申告で行っていると、税務署に補足され、その時点で贈与税を課税されます。

不動産登記の手続きや、ローン控除の手続き、生命保険金の受取などのほかにも、第三者の投書や通報でも税務署は動き、贈与税の課税を行いますし、その際には無申告加算税という重いペナルティと、申告期限の翌日から発生する延滞税もかかります。

ですのでやはりいくら税務署が贈与税の調査自体は行っていないと言っても、贈与が行われたという情報は、様々な方面から税務署に入ってきますので、贈与を受けた方はその翌年の2月1日から3月15日までの確定申告の時期に、申告と納税をきちんと行なっていただければと思います。

ですが今回お話しした情報を聞いて「贈与ってやっぱり怖い、税務署に目をつけられるの嫌だから、もう贈与はやめておこう」というのは本当にもったいないです。

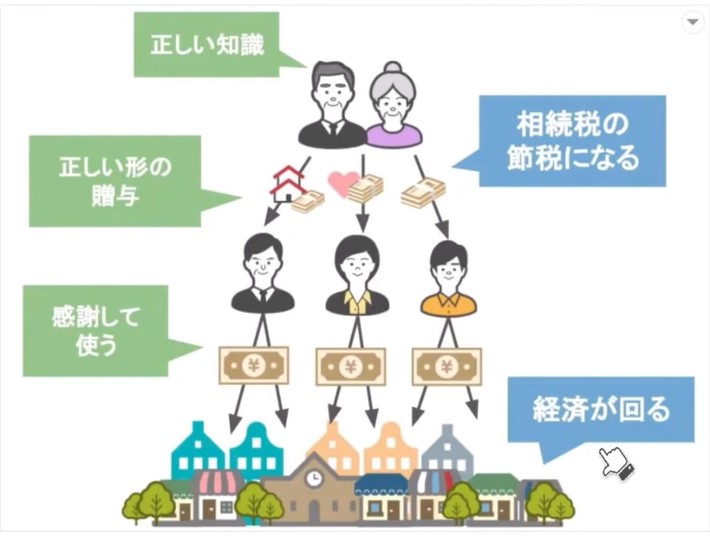

正しい知識を持って正しい形で行う贈与は、もちろん将来の相続税の節税にもなりますし、生きているうちに配偶者や子供達にお金を渡してあげることで、配偶者や子供達はそのお金を感謝をして使い、結果的に経済も回ります。

このチャンネルでは贈与税の非課税枠である110万円の贈与をはじめ、住宅取得資金の贈与や教育資金、結婚、子育て資金の贈与、生活費の贈与や、子供から親への贈与についても解説しておりますし、これからも皆さんのお役に立てるようなお得な贈与の情報を投稿していきたいと思いますので、贈与は怖いから極力やらないようにしておこうと思うのではなく、正しい知識を身につけて、正しい贈与を行っていただければと思います。

以上で今回の動画は終わりです。

最後になりますが、私は日々相続専門税理士として、少しでも皆さんの相続・贈与に関する悩みに寄り添いたいと思い、動画を投稿しております。

ですので皆さんから頂いた質問コメントに対しても、できる限りお答えしていきたいと思いますので、相続・贈与でお悩みの方や、これが知りたいという方は、コメント欄にコメントをいただければと思います。

また最近はありがたいことに、多くの方から相談のメッセージを頂いておりますので、回答の方には少々お時間がかかってしまうと思いますが、ご了承ください。

当事務所の公式 LINEでは、YouTubeでは言いづらい相続・贈与の節税対策についても発信しておりますので、動画概要欄からチェックをしてみてください。

今回の動画が役に立ったという方は、是非チャンネル登録といいねボタンをよろしくお願いします。

それでは次回の動画でお会いしましょう。

最後までご視聴いただきありがとうございました。

秋山清成

秋山清成