みなさんこんにちは。相続専門税理士の秋山です。

今日は『親が高齢になってからでも実行できる節税対策〝7選〟』というお話をします。

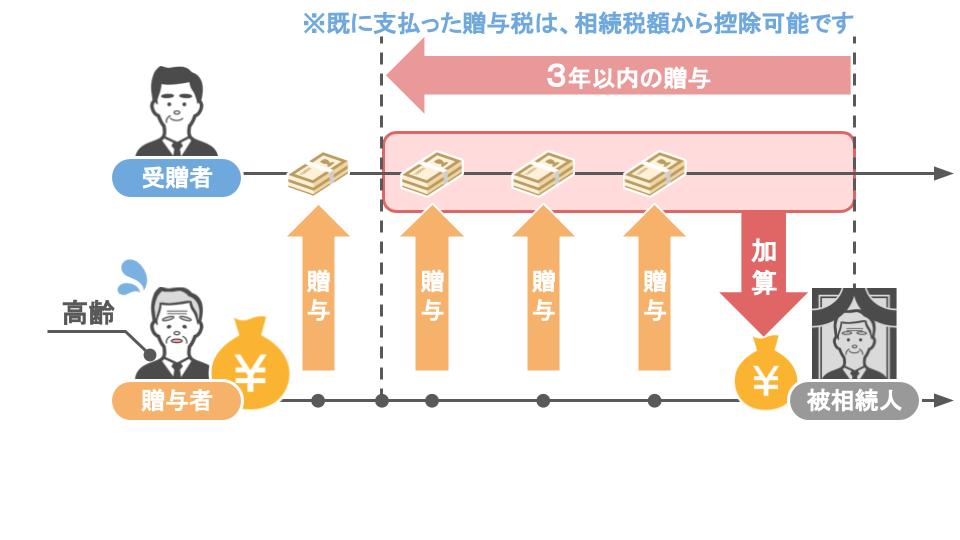

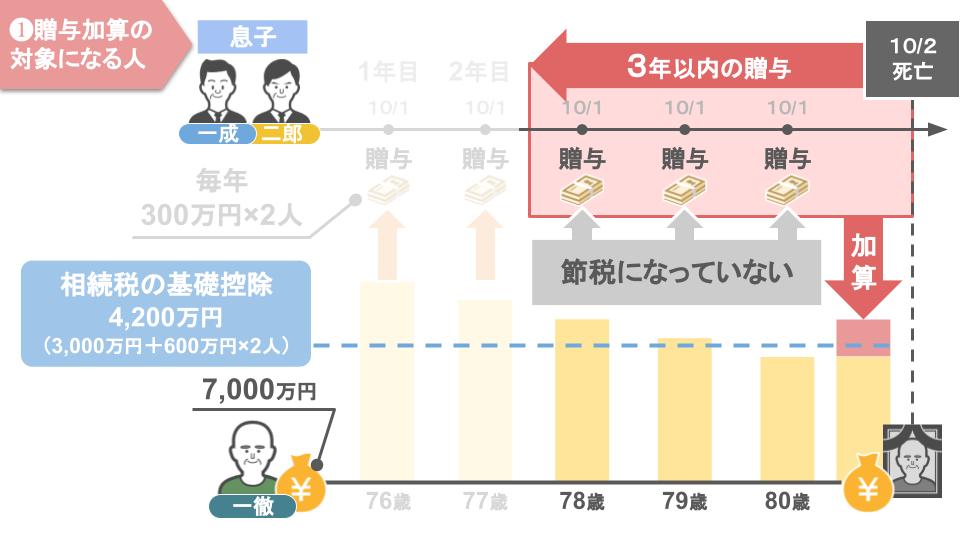

皆さんは相続発生前の3年以内に行われた贈与は無効になるということをご存知でしょうか?

これは正式には相続開始前3年以内の贈与加算と言われておりまして、高齢になってから家族に対して急いで贈与を行ったとしても、それが亡くなる3年以内に行われた贈与であった場合、贈与を受けた金額は相続発生後に被相続人の財産として足し戻してくださいね、とこのように決まっているんです。

そしてこの相続開始前3年以内の贈与加算こそが、相続税の節税対策を行う際に非常にネックとなってくる要素なんですね。

そしてこの相続開始前3年以内の贈与加算こそが、相続税の節税対策を行う際に非常にネックとなってくる要素なんですね。

実際に私の事務所に来られるお客さんでも、3年以内の贈与加算に該当してしまったが故に、せっかく数年がかりで実行してきた相続税対策が徒労に終わってしまったというケースをたくさん見てきました。

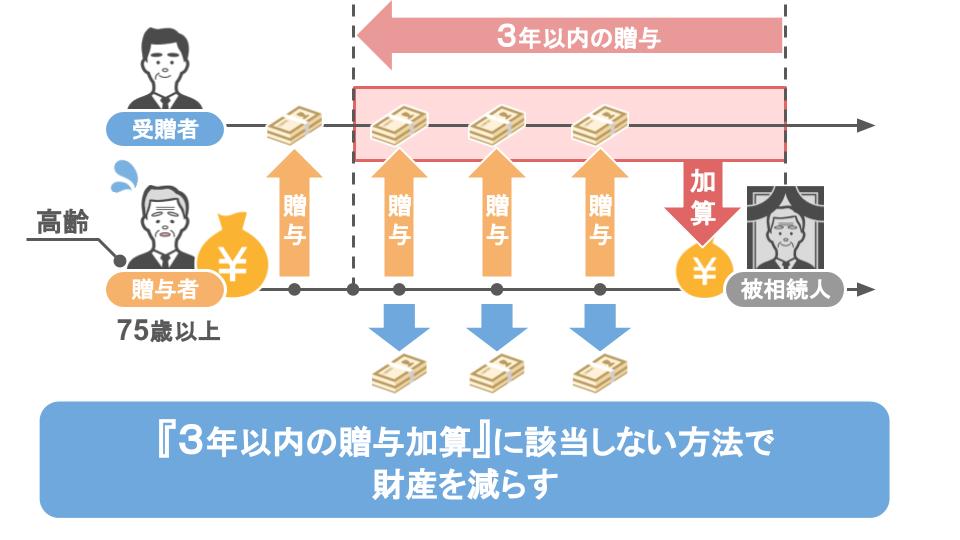

ですので今、高齢の方が将来家族が支払う相続税の負担を少しでも減らしてあげたいと思った場合、いかにこの3年以内の贈与加算に引っかからない方法で自分の財産を減らしていけるか?という部分が重要となってくるんです。

ですので今回は、相続開始直前に実行できる節税対策として、3年以内の贈与加算に該当しない7つの節税対策について解説を行った上で、最後に節税のために高齢の方が不動産を購入する行為は今後注意が必要になるというお話をしていきます。

目次

相続開始直前に実行できる節税対策7選

ではまず最初の相続開始直前に実行できる節税対策1つ目は、孫への110万円の贈与です。

1:孫への110万円(110万円以上)の贈与

先ほど相続発生前の3年以内に行われた贈与は、相続発生後に被相続人の財産に持ち戻されるというお話をしましたが、実はこの3年以内の贈与加算には持ち戻しの対象とはならない人物がいます。

それは相続発生後に被相続人の財産を1円も相続しない人達です。

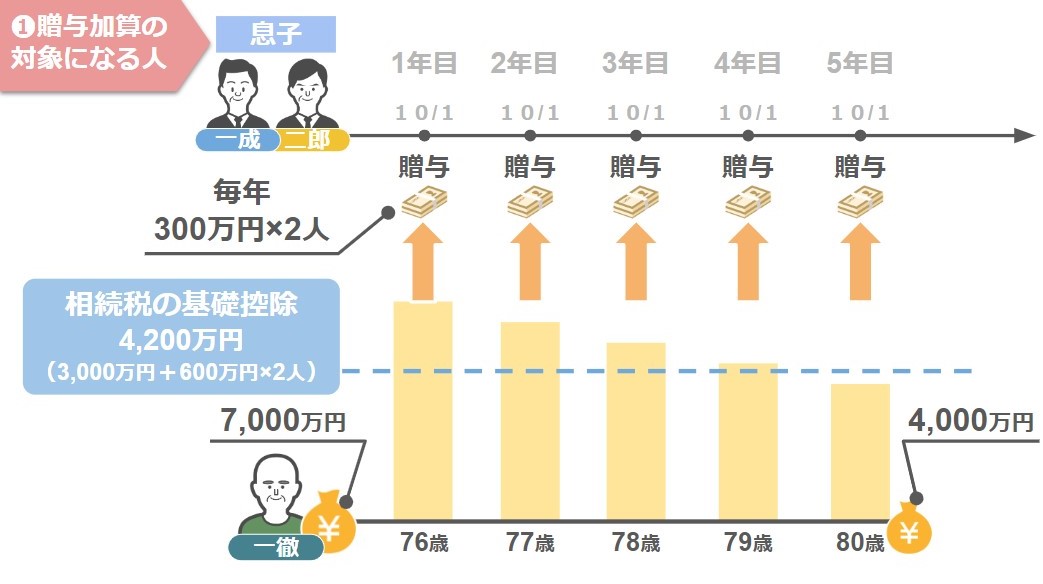

どういうことか順番に解説していきますと、財産7,000万円を保有している佐藤家の一徹さんが、76歳の時から息子である一成さんと二郎さんに対して、年間300万円、合計600万円の暦年贈与を行っていた場合、5年目の80歳の時には一徹さんの財産は4,000万円まで減っていますよね。

佐藤家の相続人の基礎控除は4,200万円ですので、一成さんと二郎さんは相続税の申告と納税が必要ない、とこのように思います。

ですがこれが一徹さんが80歳の10月2日に亡くなった場合どうなるのかと言いますと、亡くなった当日から起算した3年間の贈与というのは、1円たりとも相続税の節税対策になっていなかった、つまり、佐藤家の一成さん二郎さんには相続税の申告と納税の義務が発生するということなんです。

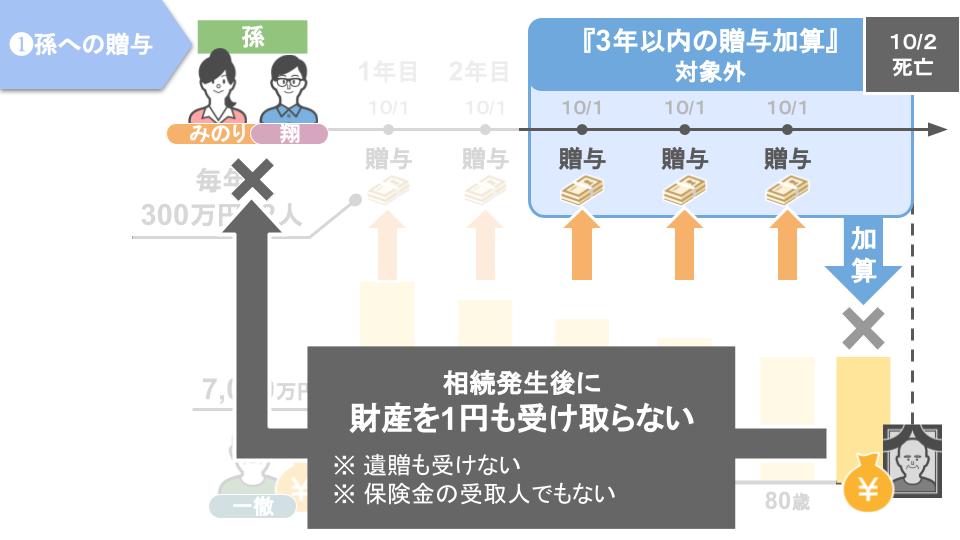

ですがこの生前贈与を相続発生後に、財産を1円も受け取らない孫のみのりさんと翔さんに行っていたらどうなっていたでしょうか?

先ほども言いましたように、相続発生後に相続人の財産を1円も相続しない人達は、3年以内の贈与加算の持ち戻し対象とはなりません。

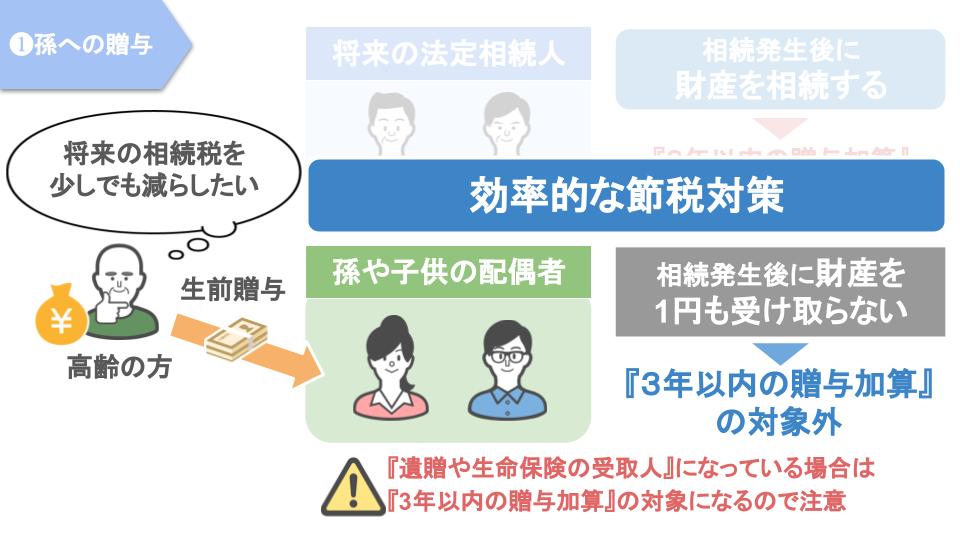

ですので高齢の方が生前贈与を活用して、将来の相続税を減らしたいと思った場合、贈与を行う対象は、自分の財産を相続する法定相続人よりも自分の財産を相続しない孫に行う方が、効率的な節税対策となるということを覚えておいてください。

3年以内の贈与加算のさらに詳しい内容については、こちらの動画で解説しておりますので、気になるという方はこちらのリンクからご覧になってみてください。>>【重要】家族のための贈与が無駄になる!? 3年以内の贈与加算とその対策

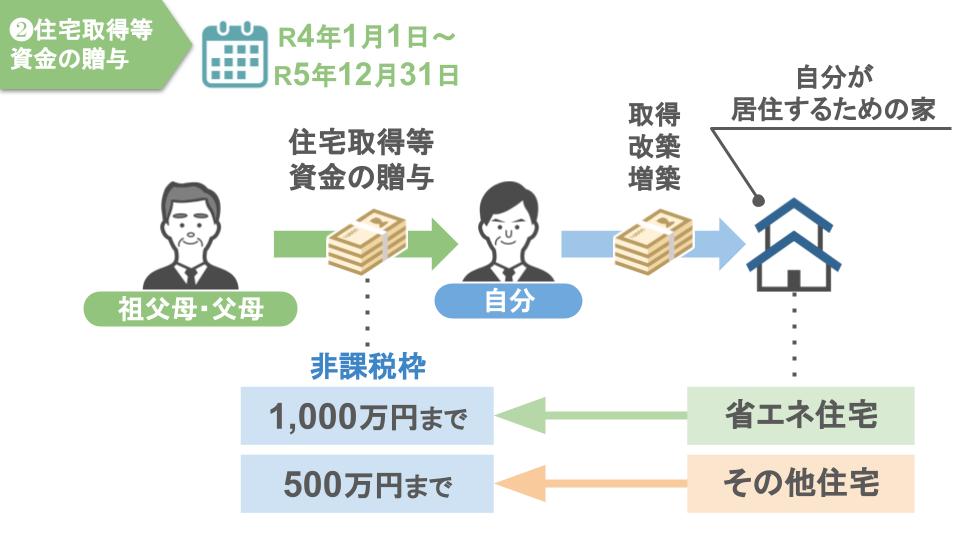

次に相続開始直前に実行できる節税対策2つ目は、住宅取得資金の贈与の活用です。

2:住宅取得資金の贈与の活用

この制度は令和4年1月1日から令和5年12月31日までの間に、自分が住む家の購入やリフォーム、増築のために使うお金を祖父母や両親から贈与を受けた場合、省エネ住宅なら最高で1,000万円、その他の住宅なら最高で500万円までの贈与が非課税となる制度です。

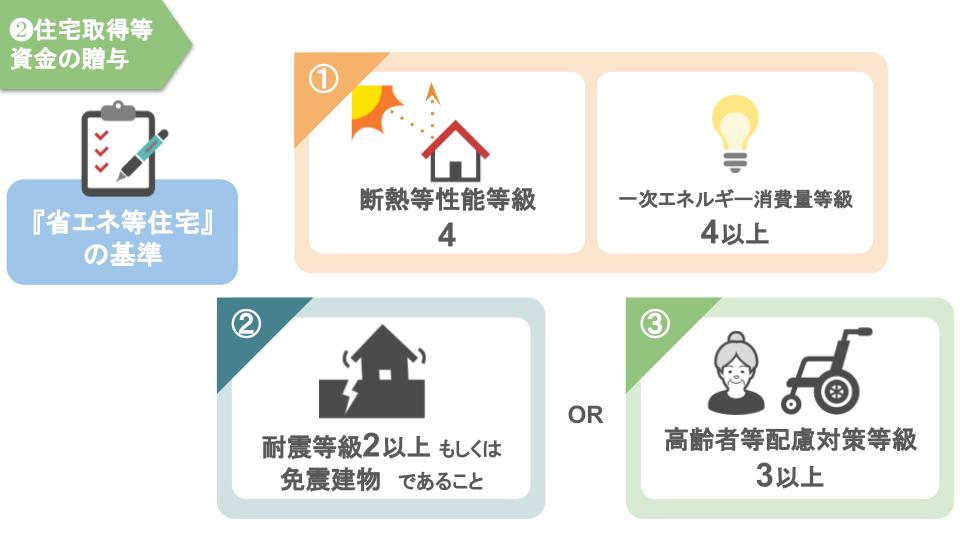

ちなみに省エネ等住宅というのは、下の図の基準を満たしている住宅のことを言いまして、省エネ等住宅を取得するために贈与を受けた場合には、翌年に贈与税の申告を贈与税の申告をする際に、先ほどの基準に適合しているという証明書を贈与税の申告書と一緒に提出をするという流れになります。

ちなみに省エネ等住宅というのは、下の図の基準を満たしている住宅のことを言いまして、省エネ等住宅を取得するために贈与を受けた場合には、翌年に贈与税の申告を贈与税の申告をする際に、先ほどの基準に適合しているという証明書を贈与税の申告書と一緒に提出をするという流れになります。

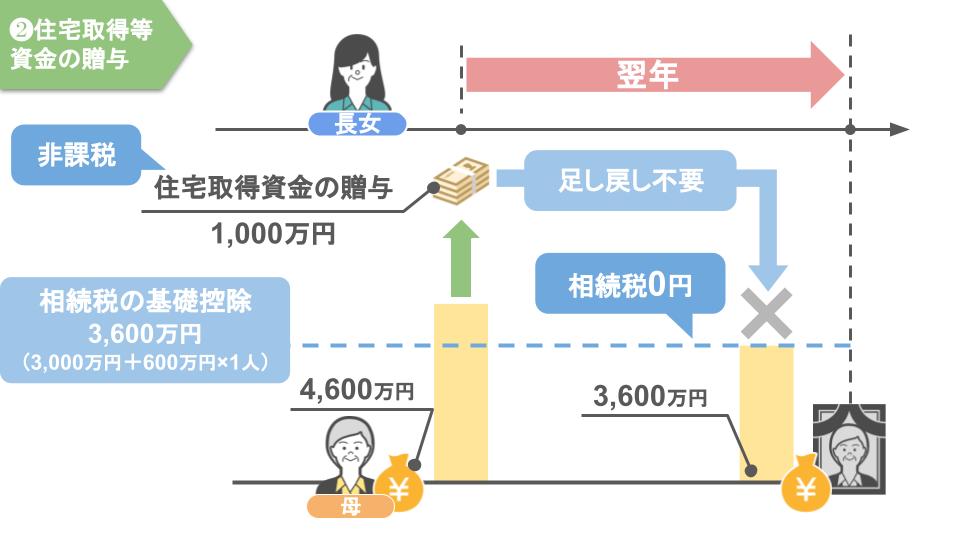

ではなぜこの住宅取得資金の贈与を活用すれば、相続開始直前の節税対策ができるのかと言いますと、この住宅取得資金の贈与は贈与が実行された日から例え3年以内に贈与者が亡くなったとしても、贈与した金額を被相続人の財産に足し戻さなくてもいいんですね。

つまりこちらの家族の母親が賃貸住まいの長女一家に対して、住宅購入資金として1,000万円を贈与し、その翌年に亡くなったとしてもこの贈与は母親の相続財産に足し戻されることはありません。

結果、母親の財産額は3,600万円となり、相続税の基礎控除以下となりますので、長女には相続税が1円もかからず、住宅購入のための費用1,000万円も非課税で受け取ることができたというわけですね。

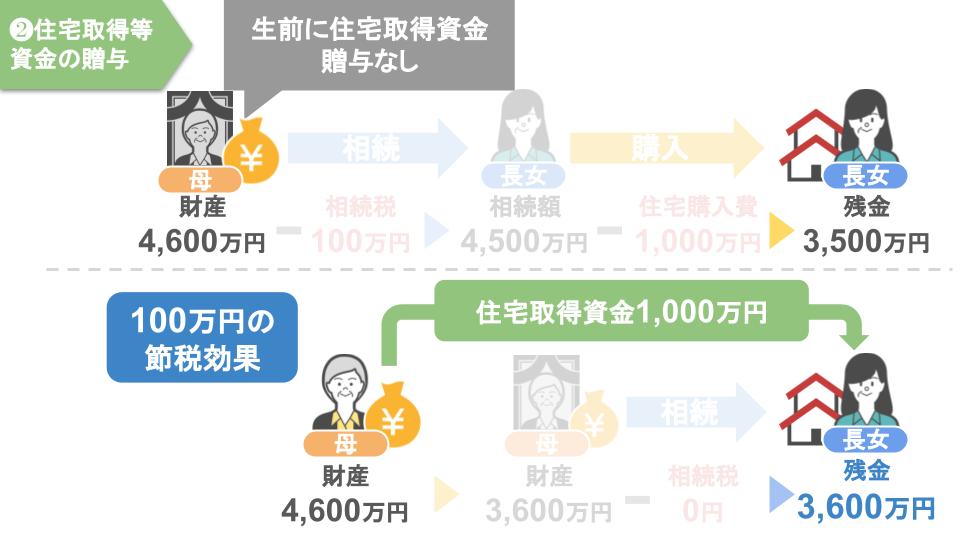

ちなみに母親が生前に長女に対して住宅取得資金の贈与を行っておらず、相続発生後に長女が母親から相続したお金で、住宅資金1,000万円を捻出した場合、最終的に長女の手元に残る金額は3,500万円。

ちなみに母親が生前に長女に対して住宅取得資金の贈与を行っておらず、相続発生後に長女が母親から相続したお金で、住宅資金1,000万円を捻出した場合、最終的に長女の手元に残る金額は3,500万円。

逆に母親が生前に住宅取得資金の贈与を使い、長女に1,000万円をあげていた場合、最終的に長女の手元に残る金額は3,600万円ですので、長女は相続開始前に母親から住宅取得資金の贈与を受けることで、トータル100万円の節税効果を受けることができました。

ただしこの住宅取得資金の贈与は、非課税となる金額も大きいですが、制度の適用を受けるための条件も複数ありますので、それらの条件をこちらの動画でしっかりと確認していただき、上手に利用していただければと思います。>>【2022年版】住宅取得資金の贈与は最高で1,000万円までが非課税に!特例を利用するために必要な〝8つの条件〟を解説!

次に相続開始直前に実行できる節税対策3つ目は、教育資金の一括贈与の活用です。

3:教育資金の一括贈与の活用

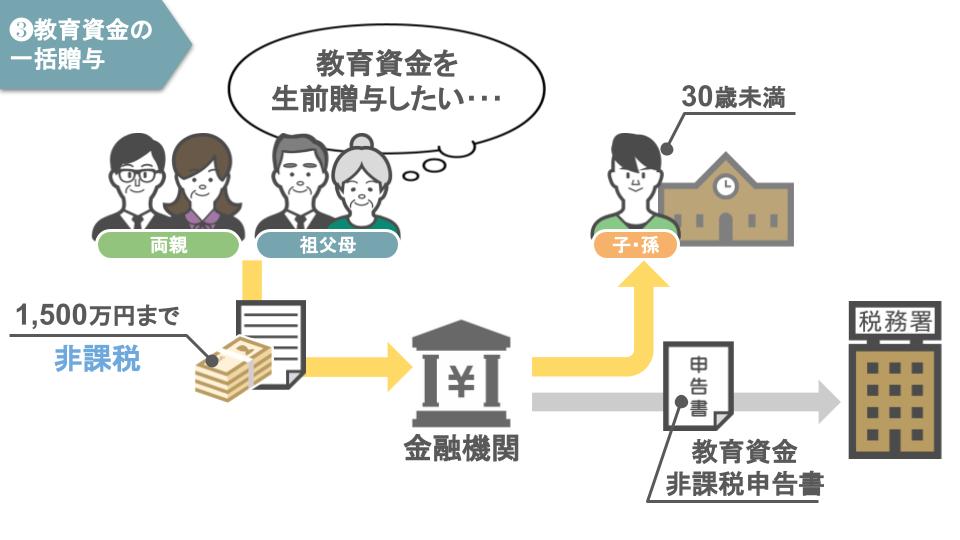

教育資金の一括贈与というのは、両親や祖父母などから30歳未満の子や孫に対して教育資金に使用するための生前贈与を行う場合、金融機関を通じて教育資金非課税申告書を税務署に提出すれば、最高で1,500万円までの贈与が非課税になるというものです。

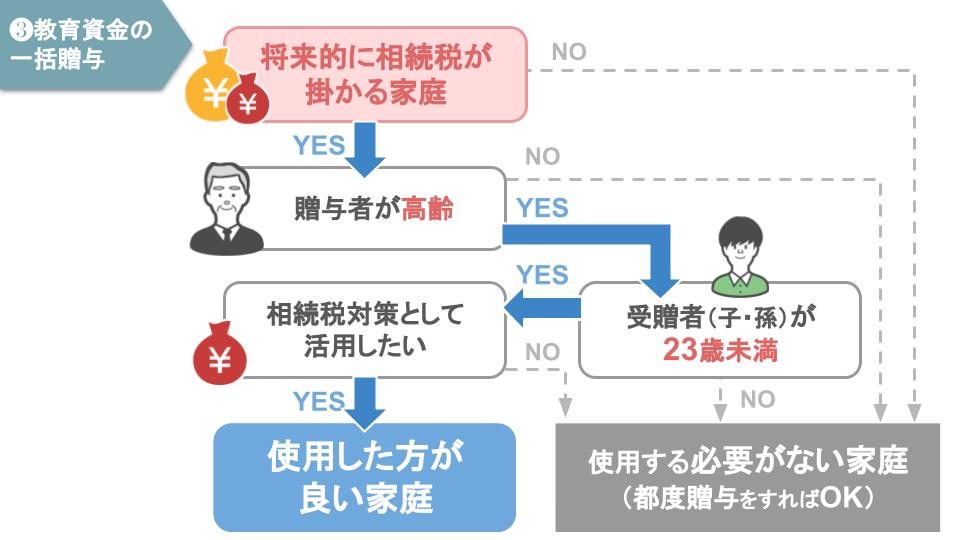

この教育資金の一括贈与というのは、下の図のように制度を使う必要がない家庭と、使った方がよい家庭がはっきりと分かれておりまして、制度を使った方がよい家庭の特徴としては、将来的に相続税がかかる家庭という条件の下、贈与を行う側の年齢が高齢かつ贈与を受ける側の孫の年齢が23歳未満、その上で相続開始直前に使える節税策として教育資金の一括贈与を活用したいと思っている家庭です。

この教育資金の一括贈与というのは、下の図のように制度を使う必要がない家庭と、使った方がよい家庭がはっきりと分かれておりまして、制度を使った方がよい家庭の特徴としては、将来的に相続税がかかる家庭という条件の下、贈与を行う側の年齢が高齢かつ贈与を受ける側の孫の年齢が23歳未満、その上で相続開始直前に使える節税策として教育資金の一括贈与を活用したいと思っている家庭です。

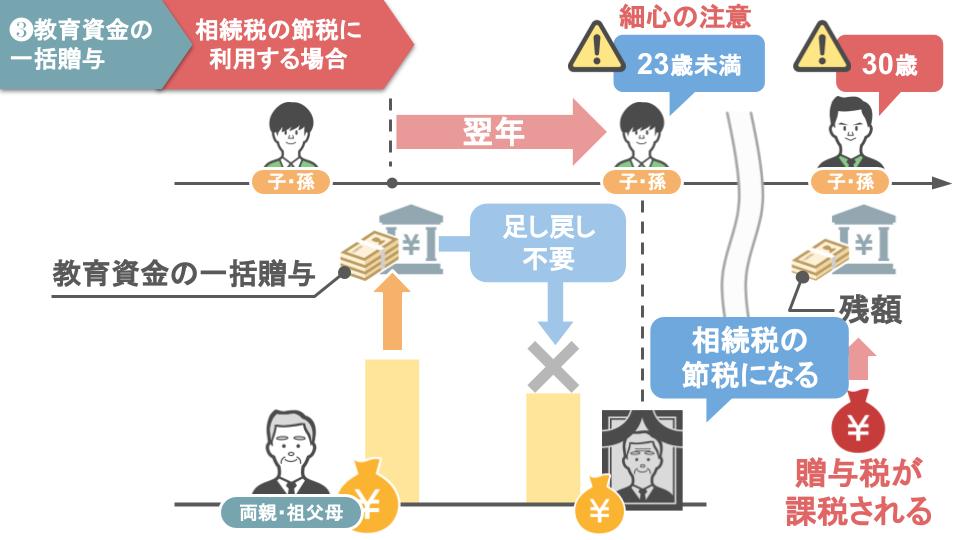

この条件に当てはまる家庭でしたら、たとえ教育資金の一括贈与で、高額な金銭を贈与し、その翌年に自身の相続が発生したとしても、孫に贈与をした金額が自分の相続財産分に足し戻されることはなく、結果的に相続税の節税になるということですね。

ただし教育資金の一括贈与を活用して、相続税の節税を試みる場合には、贈与を受ける側の年齢に細心の注意を払う必要がありますし、贈与を受けた側が30歳になるまでに贈与を受けた金額を使い切らない場合、その残額に対して贈与税が課税されるという部分には注意が必要です。

その他にも教育資金の一括贈与に関する詳しい内容や注意点について、こちらの動画で解説しておりますので、興味のある方は是非ご覧になってみてください。>>【2022年版】教育資金の一括贈与と必要な都度贈与!孫への教育資金の贈与はどちらの方がお得?

次に相続開始直前に実行できる節税対策4つ目、生命保険の活用です。

4:生命保険の活用

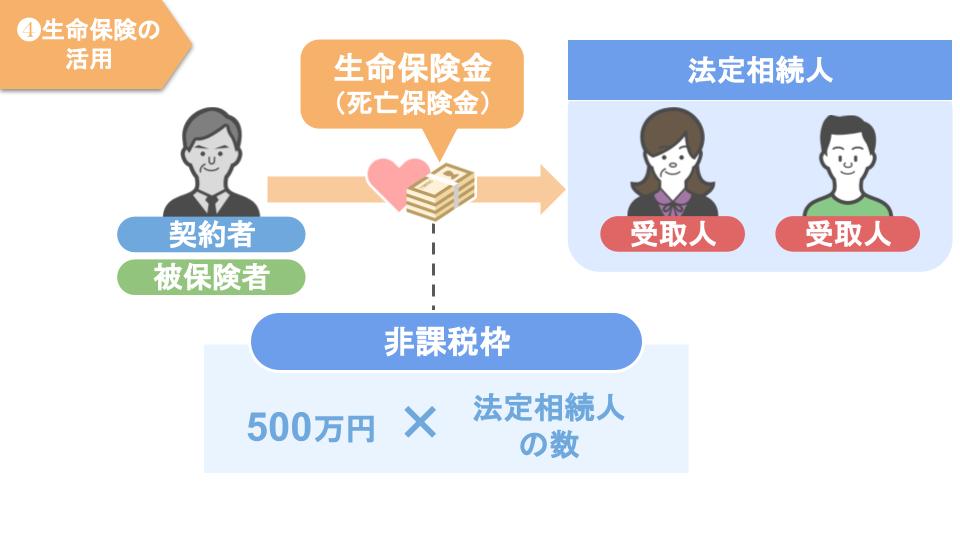

被相続人が亡くなった後に発生する生命保険金には、法定相続人が受け取る場合に限り、500万円×法定相続人の人数までは、相続した金額が非課税になるという規定があるんですね。

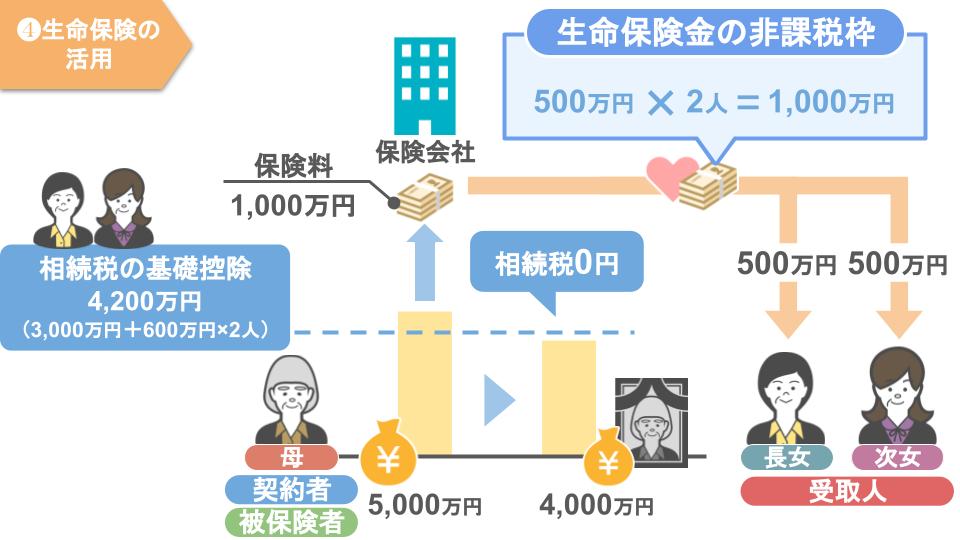

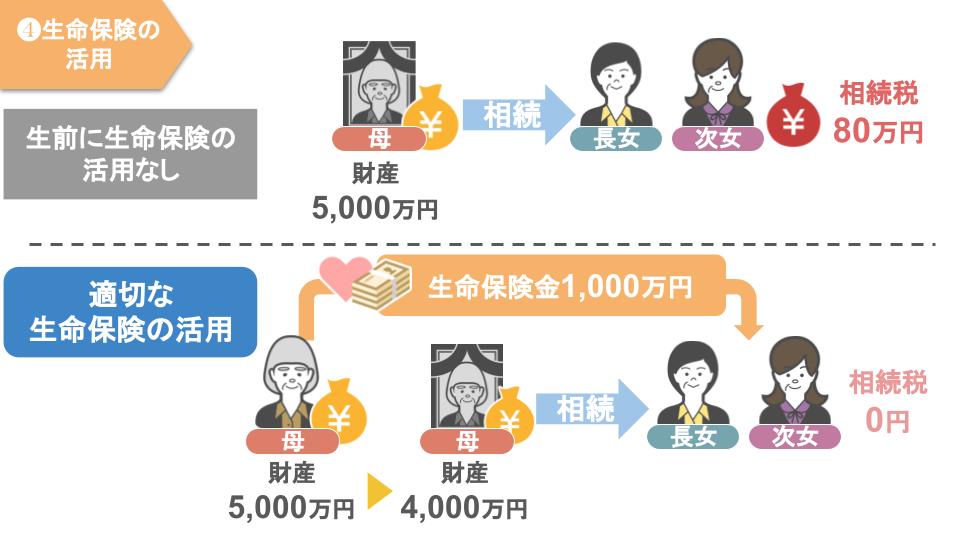

つまりこちらの家族で説明すると、財産5,000万円を保有している母親が死亡する前年に、長女を受取人とする500万円の生命保険と、次女を受取人とする500万円の生命保険の契約者、被保険者として契約をしたとします。

つまりこちらの家族で説明すると、財産5,000万円を保有している母親が死亡する前年に、長女を受取人とする500万円の生命保険と、次女を受取人とする500万円の生命保険の契約者、被保険者として契約をしたとします。

そうすると母親の保有財産は5,000万円から保険料1,000万円を引いて4,000万円となりますので、この家族の相続税の基礎控除4,200万円を下回り、相続税は0。

さらに姉妹は500万円の保険金を非課税で受け取ることができるということなんですね。

ちなみに母親が生前に生命保険を活用しなかった場合、この一家にかかる相続税は80万円となります。

この納税額80万円が不適切な生命保険の活用により、ゼロになるというのは非常に大きいですから、生命保険契約を活用できる方は是非検討をしてみてください。

次に相続開始直前に実行できる節税対策5つ目は、お墓や仏壇の購入です。

5:お墓や仏壇の購入

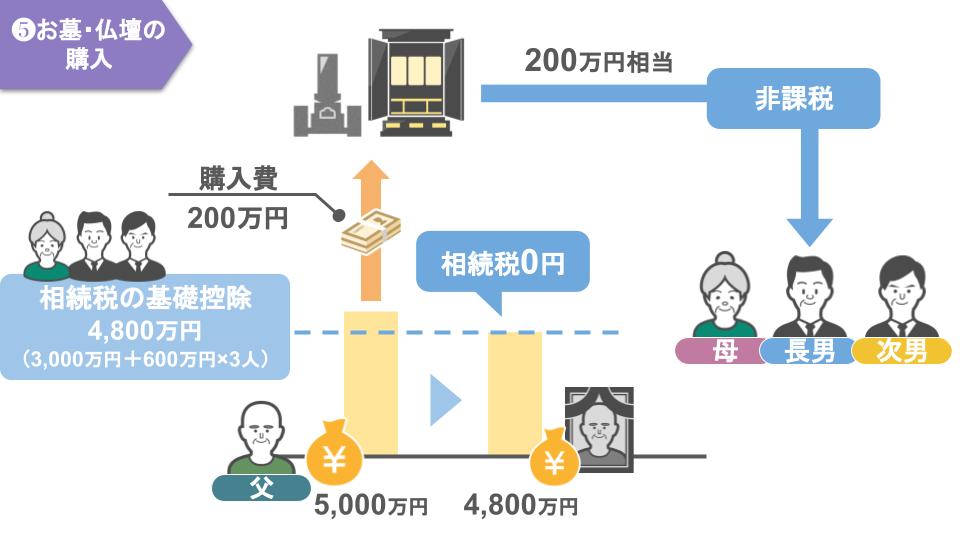

実はお墓や仏壇の購入タイミングというのは、相続発生後に相続人の預金で買うよりも、親が生前に親自身の預金で買った方がお得なんですね。

なぜかと言いますと、相続税法には第12条において、相続税の非課税財産という規定があるのですが、その中の第1項第2号にて、墓所、霊びょうおよび祭具並びにこれらに準ずるもの、つまり故人が生前に購入し、所有していたお墓、仏壇、おりんなどは相続財産に含まなくてもいいですよ、と決められているんです。

なのでこちらの家族の父親が生前に自分たち夫婦のためのお墓と仏壇を合計200万円で購入すれば、父親の保有財産は5,000万円から200万円を引いて4,800万円となりますので、この家族の相続税の基礎控除4,800万円以下となり、結果家族にかかる相続税はゼロ。

その上で200万円相当のお墓と仏壇も非課税で引き継げるということなんですね。

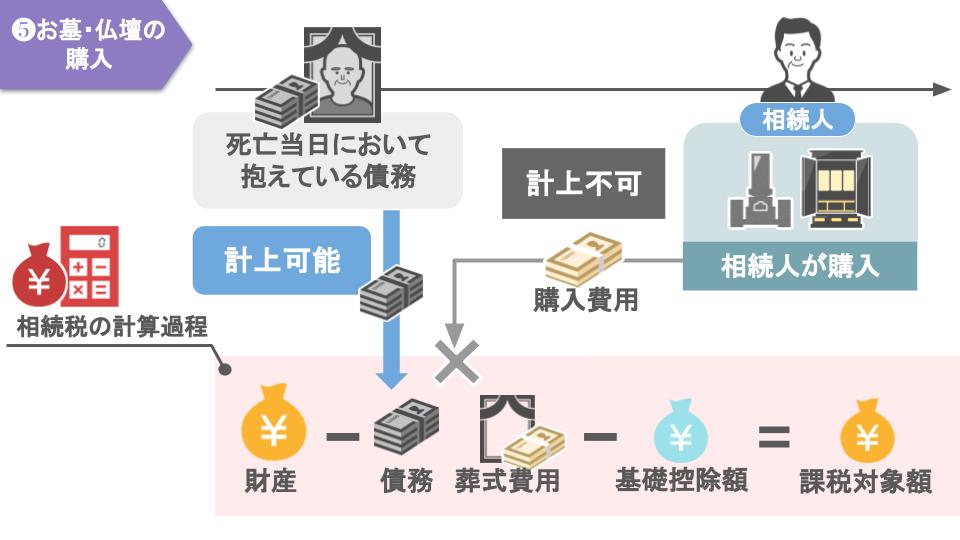

ちなみにですが相続発生後に相続人の方が親のお墓や仏壇を購入し、その金額を亡くなった親の財産額から控除できる、債務・葬式費用として計上してくださいというお申し出をよく受けるのですが、亡くなった方の債務として財産額から引けるのは、あくまでも被相続人が亡くなった当日において抱えていた債務となります。

ですので、相続人が相続発生後に購入したお墓や仏壇は亡くなった方の債務として計上することはできないという点もしっかりと覚えておいてください。

次に相続開始直前に実行できる節税対策6つ目は養子縁組を行うというものです。

6:養子縁組を行う

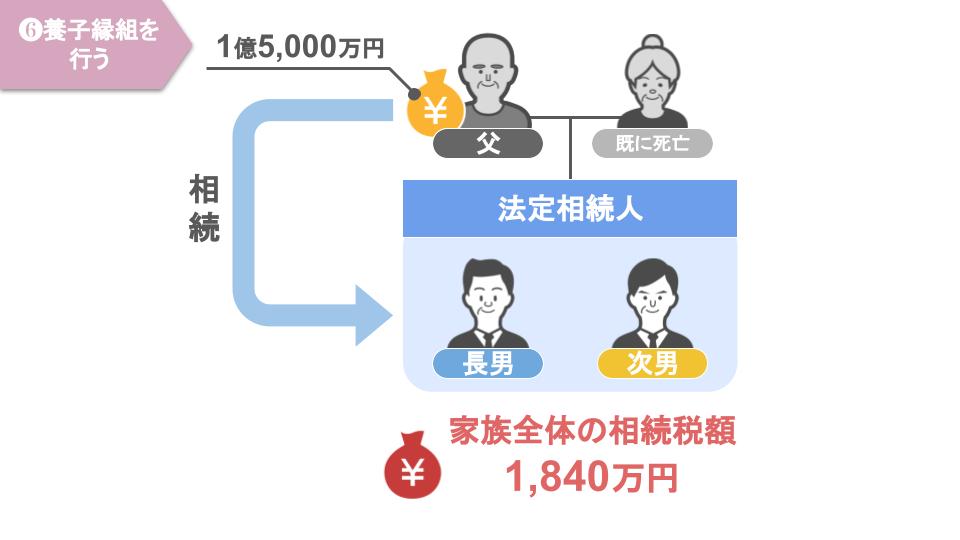

相続税というのは相続人が一人増えることで納める納税額が大きく減る税金なんですね。

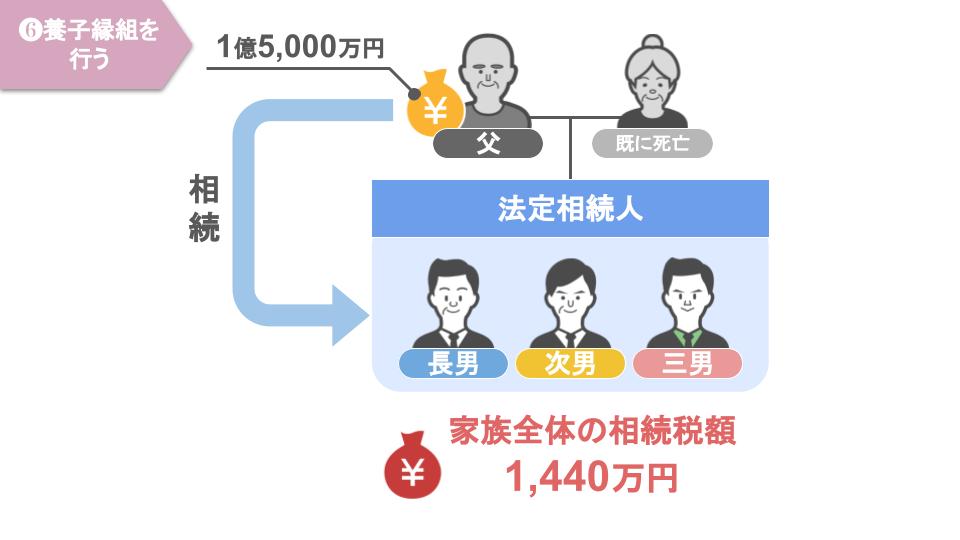

実際にこちらの家族をモデルに見てみますと、この家族の父親が亡くなり相続人の長男と次男2人が財産を相続した場合、家族全体にかかる税金は1,840万円になります。

ですが仮にこの家族に三男がいた場合にはどうなるでしょうか?

その場合なんと一家全体で支払う相続税額は1,440万円となります。

亡くなった方の財産額は同じなのにたった一人相続人が増えただけで、一家全体で支払う相続税額が400万円も安くなったんですね。

亡くなった方の財産額は同じなのにたった一人相続人が増えただけで、一家全体で支払う相続税額が400万円も安くなったんですね。

なぜ相続人の数が一人増えただけで支払う相続税額がここまで変わるのかと言いますと、一つは単純に相続税の基礎控除額が法定相続人が一人増えることで、600万円増えたことと、もう一つは、法定相続人が一人増えることでこちらの計算過程における按分割合が変化したからなんです。

どういうことかと言いますと、相続税の計算というのは、まず亡くなった方の財産から法定相続人の人数に応じた基礎控除額を引き、その控除後の数字を各相続人ごとの法定相続分で按分します。

どういうことかと言いますと、相続税の計算というのは、まず亡くなった方の財産から法定相続人の人数に応じた基礎控除額を引き、その控除後の数字を各相続人ごとの法定相続分で按分します。

そして按分後の数字に対して該当する相続税率をかけ、控除額を引き、算出された金額を合計することにより、一家全体の相続税額がわかります。

この計算過程の終盤で、按分計算後の金額に対して相続税の税率をかけていますが、この相続税の税率というのは、按分計算後の金額が大きいほど、高い税率が課税され、按分計算後の金額が小さいほど低い税率が課税されることになります。

つまり財産を相続する法定相続人が多ければ多いほど、当然基礎控除額も増えますが、それ以上に相続税の計算過程における按分割合によって、家族全体で支払う相続税額が大きく減少するということなんです。

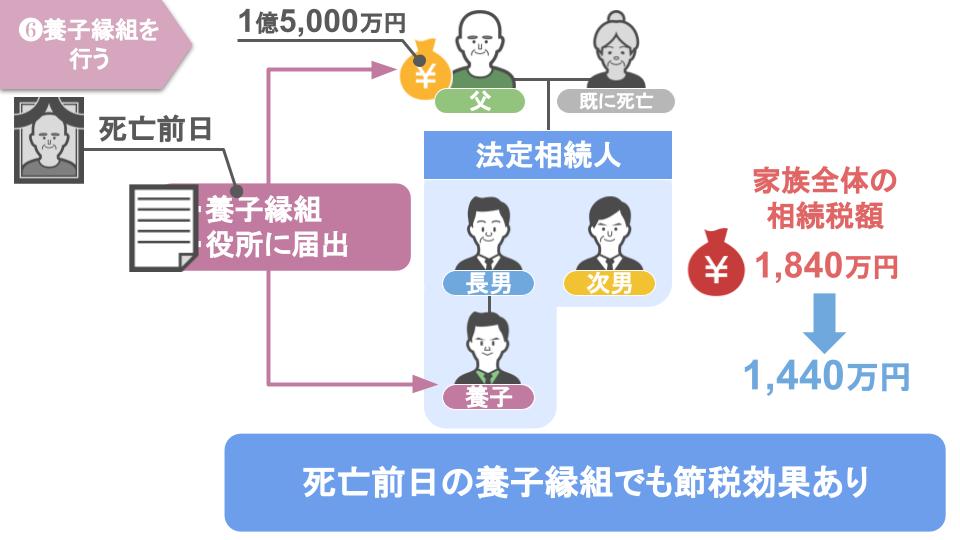

そしてこの法定相続人を増やす方法というのが、養子縁組なんですね。

先ほどの家族の場合、長男の子供が長男の父親と養子縁組を交わし届出を出せば、その提出日が父親が亡くなる1日前であったとしても、長男の子供は正式に父親の養子となり先程お話しした相続税の節税効果を得ることができます。

ですがその際は孫養子が相続した財産には相続税が2割加算されるという点や既に実子がいる場合は、法定相続人にできる人数は一人までといった注意すべきポイントなどがあります。

また兄弟に了解なく養子縁組をするとトラブルの元にもなりますので、養子縁組を活用した節税対策に興味があるという方は、ぜひこちらの動画をご覧になってみてください。>>【節税】相続税を大幅に安くする鍵は相続人の数にあり!相続人を増やす方法と注意点を解説

次に相続開始直前に実行できる節税対策7つ目は、特定の団体や法人に財産を寄付するというものです。

7:特定の団体や法人に財産を寄附

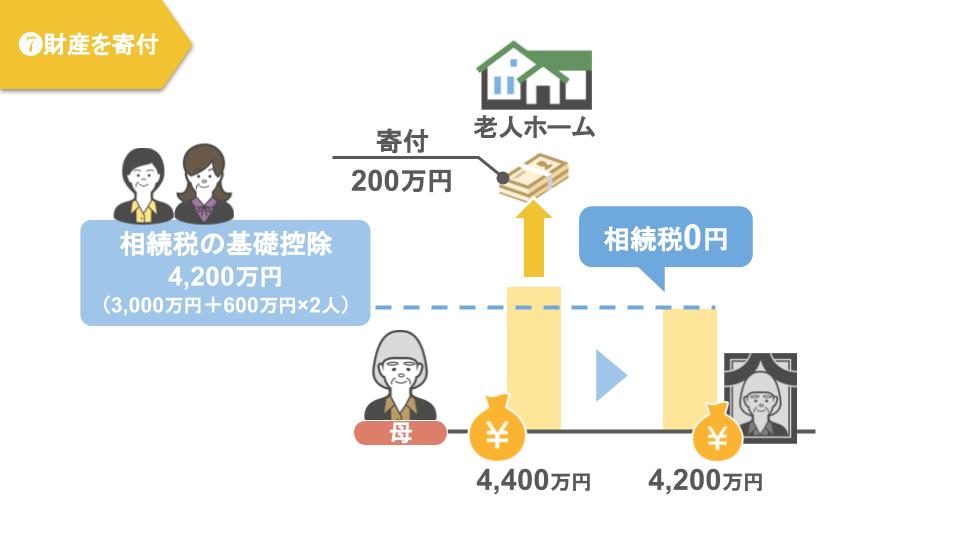

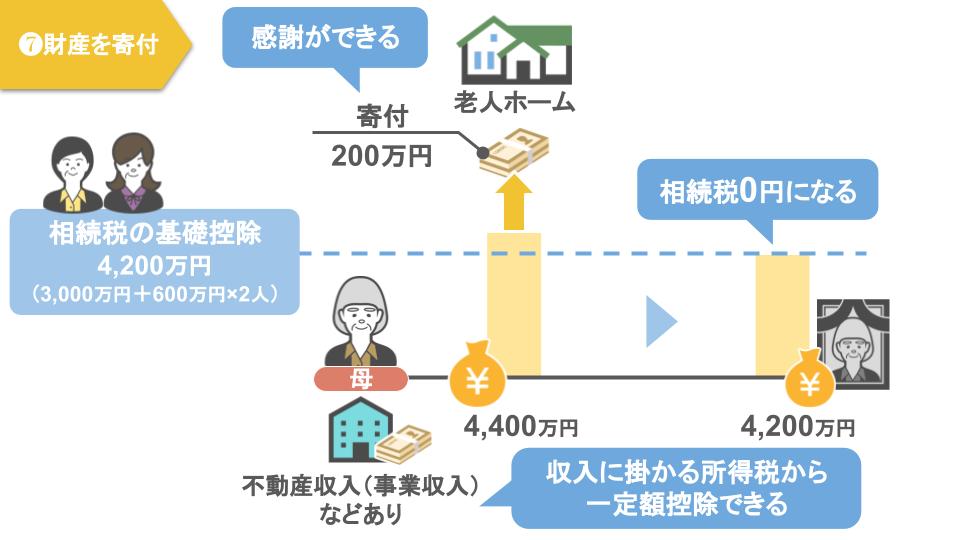

こちらの母親が生前に自分が入居している老人ホームに対して、日頃の感謝を込めて200万円の寄付を行った場合、母親の財産額は4,200万円まで減少するので、その後相続が発生した際、子供が支払う相続税はゼロ円になります。

その上でもし母親が不動産収入などを得ていた場合には、社会福祉法人を含めた特定公益増進法人等に対して寄付を行っていれば、不動産収入に係る所得税から一定金額を寄付金控除として控除をすることが可能です。

その上でもし母親が不動産収入などを得ていた場合には、社会福祉法人を含めた特定公益増進法人等に対して寄付を行っていれば、不動産収入に係る所得税から一定金額を寄付金控除として控除をすることが可能です。

つまりこのケースの母親の場合、相続開始直前に入居中の老人ホームに200万円の寄付を行うことで、日頃お世話になっているホームへの感謝もでき、残される家族の相続税も非課税となった上で、自身の不動産収入に係る所得税も節税できたということですね。

節税の為に高齢の方が不動産を購入する行為には今後注意が必要!

さてここまで相続開始直前に実行できる節税対策を7つ紹介してきましたが、相続に詳しい方は「あれ?相続開始直前の節税対策なら銀行から借り入れたお金で不動産を購入するという方法も有名じゃない?なんで解説しないの?」と疑問に思われた方もいらっしゃるでしょう。

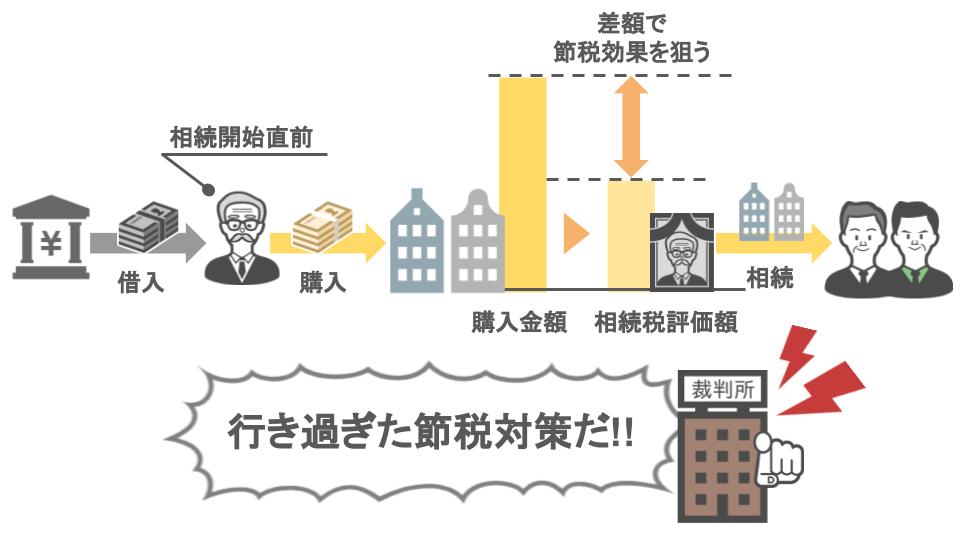

ですがこの相続開始直前に銀行からお金を借り入れ、その借り入れたお金で不動産を購入し、節税効果を狙うという方法が、今後利用するとしても少し注意が必要となってくるんです。

なぜなら令和4年4月19日最高裁において、銀行からお金を借り、その借りたお金で不動産を購入し節税効果を狙った一家に対し、それは行き過ぎた節税対策だという判決が下されたんですね。

この裁判の重要なポイントは、この一家は何も違法な手段で節税対策を図ったのではなく、あくまでも国が定める不動産の評価基準に則って相続税の節税対策を行いましたが、その手法が行き過ぎた節税対策だと最高裁で判断され、結果この家庭には約3億円の追徴課税が課されました。

つまり今後は高齢の方が相続税対策として不動産を購入する場合は、専門家の指導のもと慎重に実行をする必要があります。

この路線価否定判決については少し前にメディアでも取り上げられていましたので、聞いたことがあるという方もいらっしゃるでしょう。

この判決は今後の相続税対策を考える上で、皆さんにとっても無関係な判決ではありませんので、次回の動画に路線価否定判決の詳しい内容と、最高裁の判断を受けた今後の対応策について解説していきたいと思います。

以上で今回の動画は終わりです。

今回の動画の他にも110万円以上の贈与を活用すべき理由なども投稿しておりますので、これらの内容にも興味があるという方はぜひ動画をご覧になってみてください。

それでは次回の動画でお会いしましょう。最後までご視聴いただきありがとうございました。

秋山清成

秋山清成