皆さんこんにちは、税理士の秋山です。

今日は、調査官が行う調査選定の手法、税務調査官はこうやってあなたの所にやってくる、という話をします。

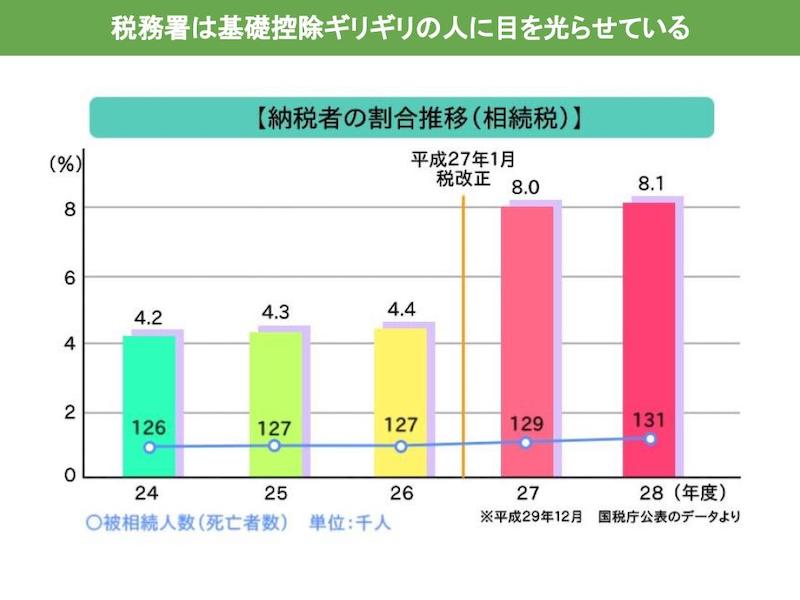

相続税は、お金持ちだけにかかる税金、多くの方がまだこういう認識を持たれていると思うんですが、実はもう違うんです。

平成27年1月1日から相続税の基礎控除が引き下げられて、相続税はもうお金持ちだけの税金ではなくなりました。

それによって市内にちょっとした土地・建物を持っていたら、もうそれだけで相続税の対象となってしまう、こういったケースが27年の税制改正以前と比べて、2倍に増えました。

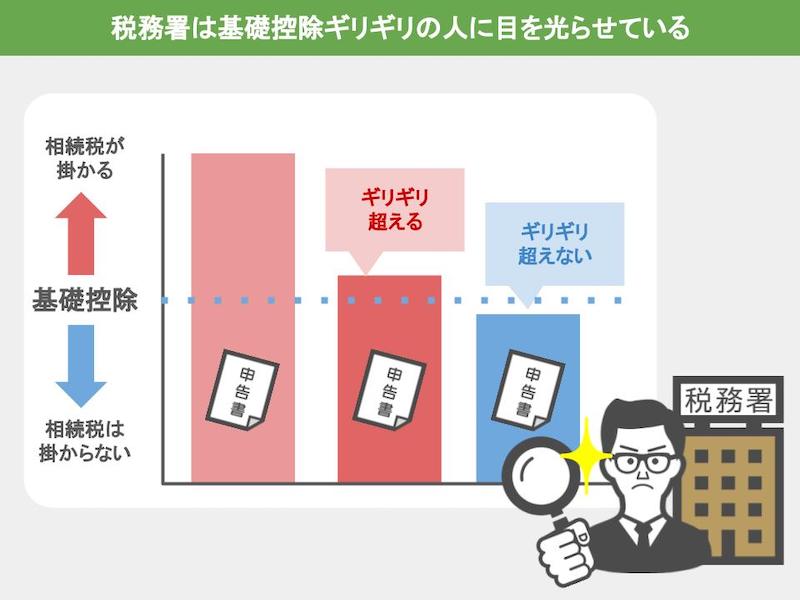

さらに税務署はですね、この2倍に増えた部分、ぎりぎり基礎控除を超えるような相続税の申告に対して、今、かなり目を光らせてチェックしているんですね。

ですから、富裕層の方達はもちろん、相続税がかかるかかからないかのギリギリの方達にとっても、税務調査というものはいつ来てもおかしくないもの、こういった認識を持っていただきたいと思います。

その上で、どういった申告書が調査対象になりやすいかと言いますのは、以前の動画「【国税OBが語る】コレが調査を受けてしまう相続税の申告書だ!」でお伝えしていますので、申告書の作成を依頼した税理士さんと、よく相談しながら申告をしていただけたらと思うんですが、今回のこの動画ではですね、皆さんから提出された相続税の申告書を、税務調査官はどうやって調査対象に選んでいるのか、この部分について詳しく解説していきます。

私は、約40年ほど国税局や税務署に勤めておりまして、税務調査官時代には皆さんから提出された申告書を確認して、税務調査をするかしないかを判断する、申告審理と呼ばれる事務を約2万件処理しました。

この申告審理という事務は、税務調査官の中から担当を決められて処理するんですが、ここで調査の必要ありと判断した申告案件は、税務調査官に振り分けられて、皆さんのところに調査官がやってくるということになります。

では、いよいよ今回の話のメインである、申告審理において税務調査官は、どのように調査対象を選んでいるのか、という話なんですが、これはですね、相続財産の種類によって選定の方法には、色々と違いがありますので、今回は現金・預金の部分に絞ってどうやって調査対象に選んでいるのかについてお話します。

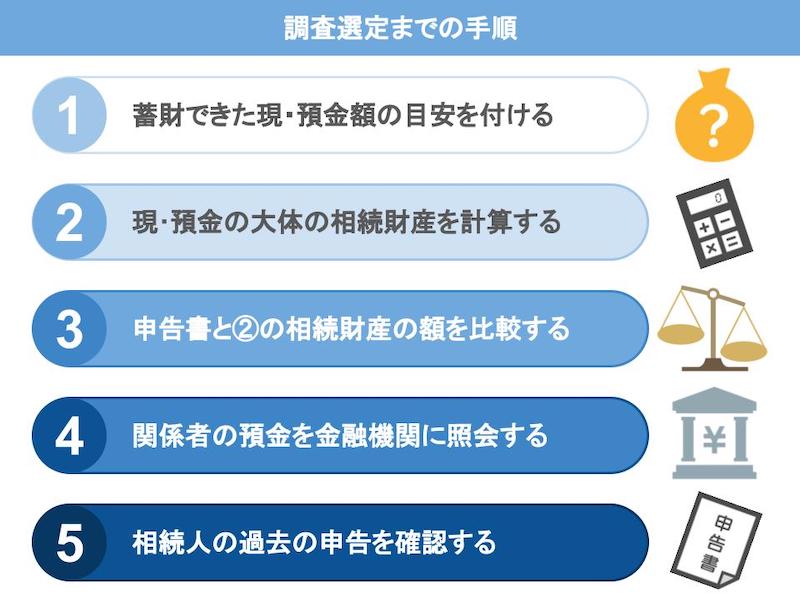

まずは大まかな手順を紹介しますと、亡くなった方が生前に蓄財できたであろう、現金・預金の額の目安をつけて、大体の相続財産を計算し、申告書の相続財産の額と、下の2で計算した大体の相続財産額を比較する。

そこであやしければ、亡くなった方と相続人の預金を金融機関に照会して家族間の資金移動があれば、相続人の過去の申告を確認する、こういったですね、5つの手順で調査対象にするかしないかを判断します。

では、モデルケースを用いながら、順を追って説明していきます。

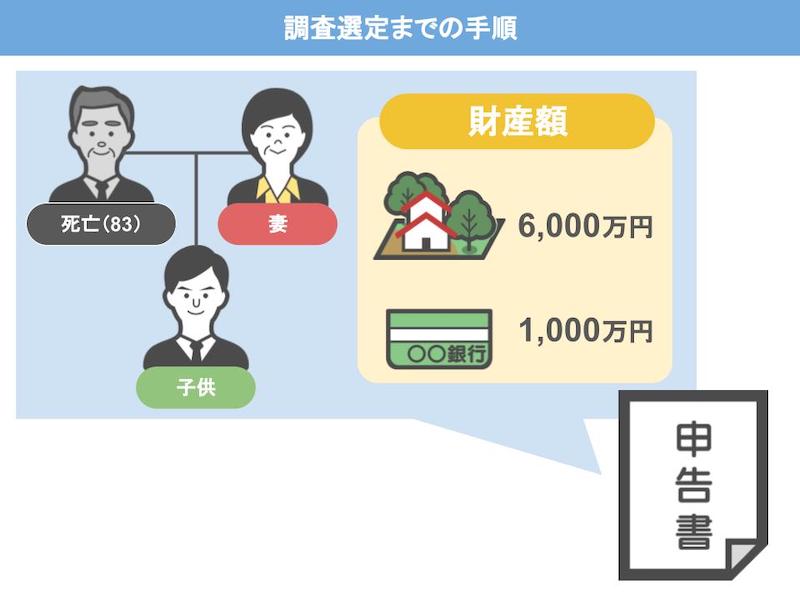

まずここに相続税の申告書が提出されました。

亡くなった方は、83歳の夫で、相続人は妻と子供一人、財産は自宅6000万円で、この中で預金は1000万円、このように記載されています。

これを先程説明した、1から5の手順に当てはめながら解説します。

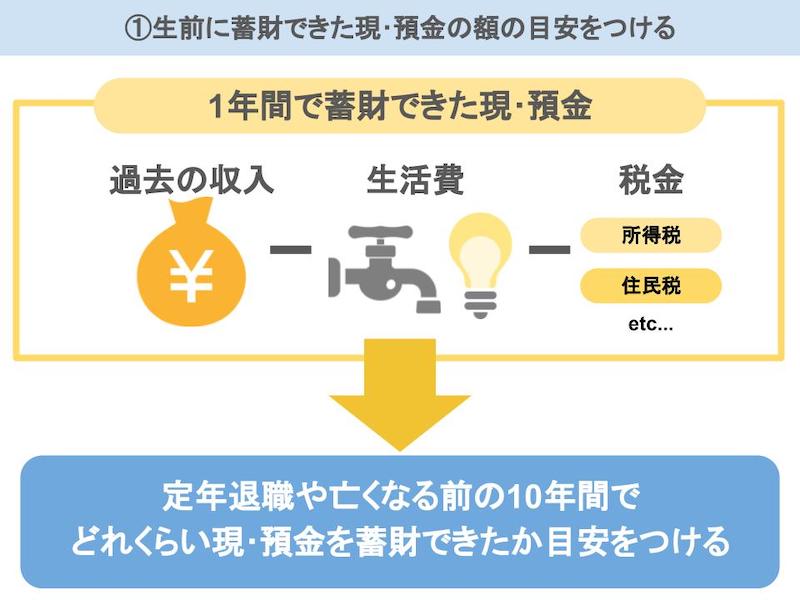

まずは、手順1の生前に蓄財できたであろう現金・預金額の目安なんですが、これはですね、相続税がかかるような方というのは、生前に何らかの税金の申告をされています。

本業以外に株なんかで 儲けたとか、親族からから贈与を受けたとか、そういった事を申告するものなんですけど、税務署では、その過去の申告内容から、亡くなったかたの収入から生活費やこれまで支払ってきた税金などを差し引いて、1年間で現金・預金がどれくらい蓄財できるのかを計算します。

その上で定年退職する前、あるいは亡くなる前の10年間で、どれくらいで現金・預金を蓄財できたかの目安をつけるんです。

ここまでで、この方の過去の申告内容から見て、この人の収入なら現金・預金で5000万円は、蓄財できただろうと判断します。

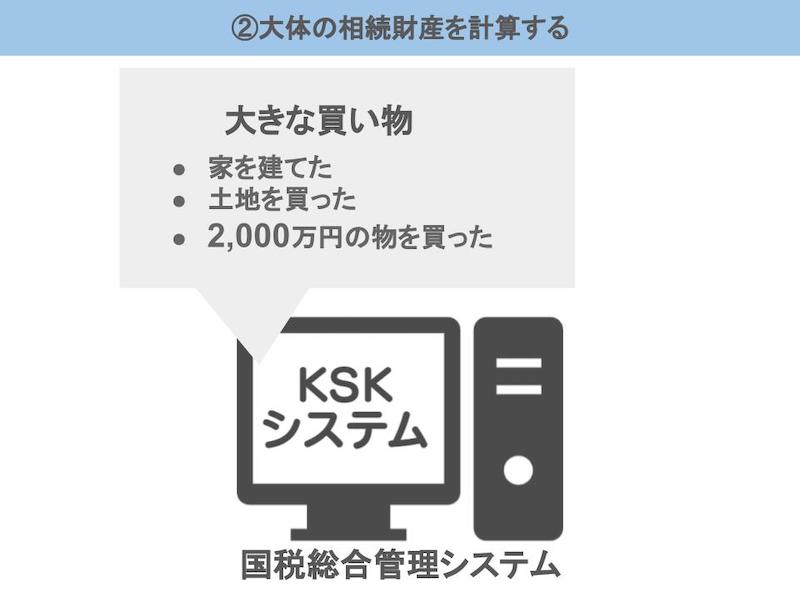

こうやって 亡くなった方が生前に蓄積できたであろう目安が出せたらですね、次は2番の大体の相続財産を計算するんですけど、税務署には、国税総合管理システム通称「KSK」と呼ばれる大型コンピューターがありまして、この中には、皆さんが大きな買い物をしたというような情報なんかも登録されているんです。

さてこの大きな買い物の情報といいますのは、家を建てたであるとか、土地を買った、2000万円の買い物をしたと言ったような情報なんですけど、こういった情報をもとに、先ほど目安をつけた生前に蓄財できたであろう財産から、大きな買い物の金額を差し引いて、その上でだいたいの現金・預金の額がいくらになるのか、というのを出すんです。

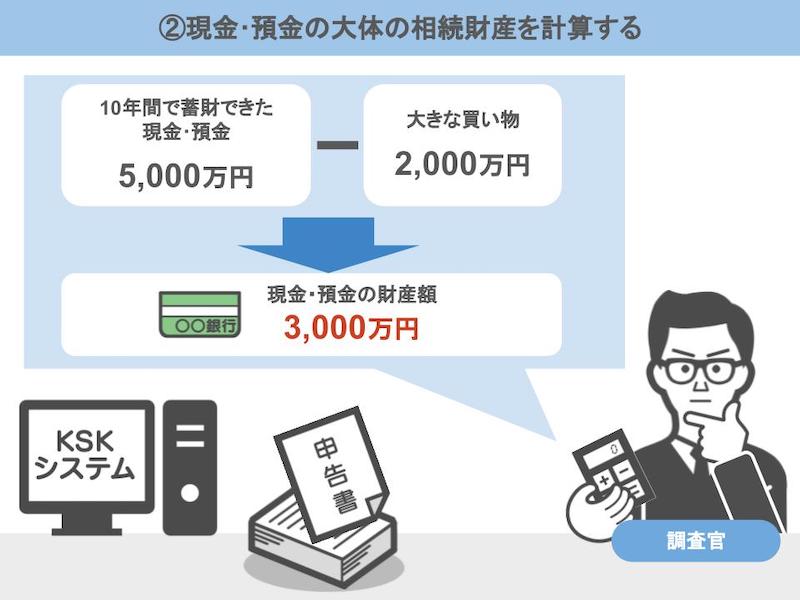

KSKで確認したところ、この方は2000万円への買い物をしていたので、 蓄財出来た財産5000万円から2000万円を引くと、この方の現金・預金は、だいたい3000万円だと試算出来ました。

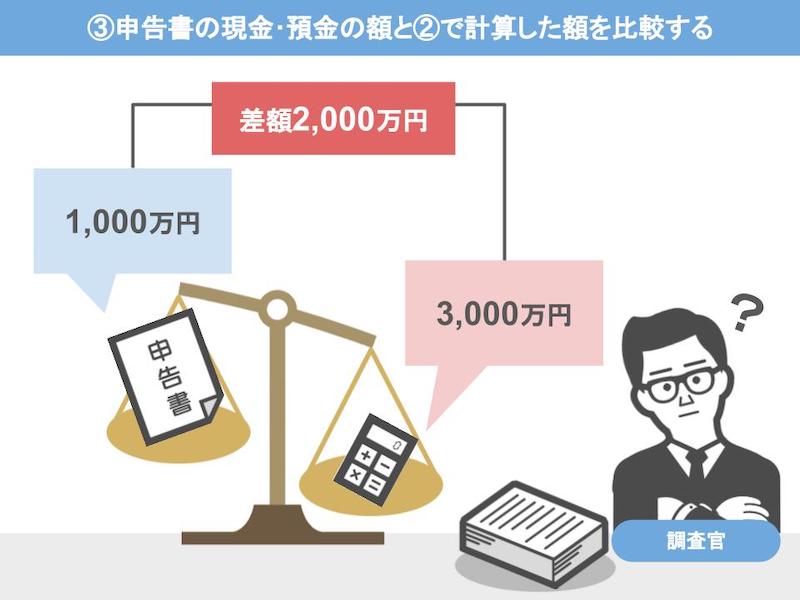

さあでは、いよいよ次に、相続税の申告書に記載されている現金・預金の額を見てみるんですけど、申告書には預金が1000万円と記載されているだけですね。

税務署側で計算した現金・預金の額が3000万円だったので、その差は、2000万円にもなります。

そこで税務職員は、あれ、これは怪しい、となるのです。

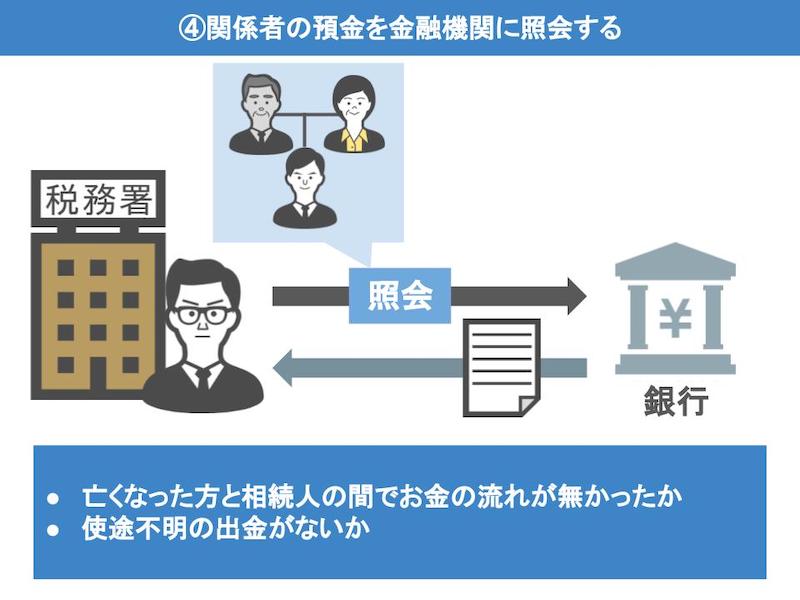

そこで今度は、相続人の預金を金融機関に照会します。

税務署が亡くなった方の配偶者、子供、孫などの預金の情報を、銀行などから取り寄せることができますので、金融機関に照会をして、亡くなった方と相続人の間でお金の流れがなかったか、使徒不明の出金がないか、などを確認するんです。

さて金融機関から返ってきた照会内容を見ますと、妻は、あまり預金を持っていない。

しかし子供は、まだ若い割に、異常に預金を持っている。

ここで、ひょっとしたら亡くなった方の預金は、子供に贈与されたのでは、という考えになるんですね。

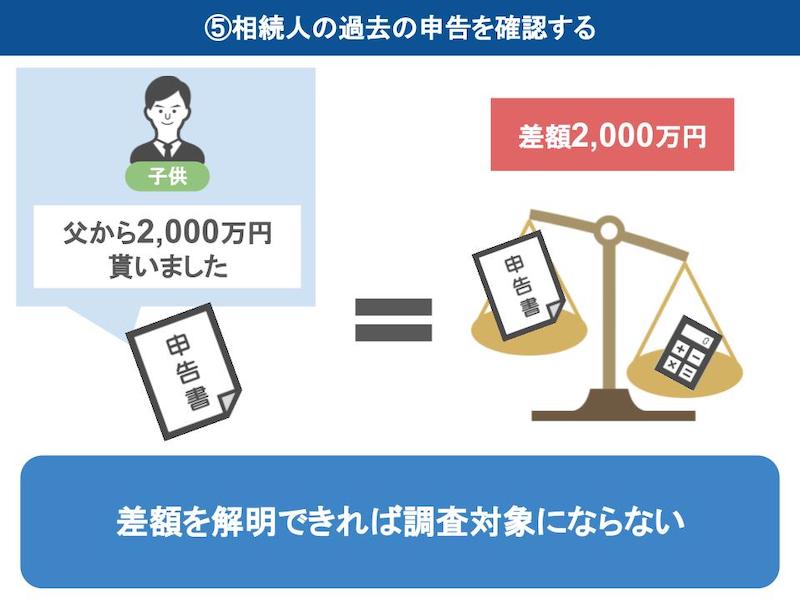

そして相続人から贈与税の申告書がきちんと提出されているのか、これを確認します。

ここでですね、贈与税の申告書がきちんと提出されていて、相続税の申告書に記載されていた、亡くなった方の現金・預金額と、税務署側で計算した現金・預金の相続財産額について、その2,000万円の差を解明することができれば、このケースは調査対象にはならないわけですが、しかし確認したところ、贈与税の申告書は出ていませんでした。

さあ、では2000万円のお金は、どこに行ったんだ、ということになるんです。

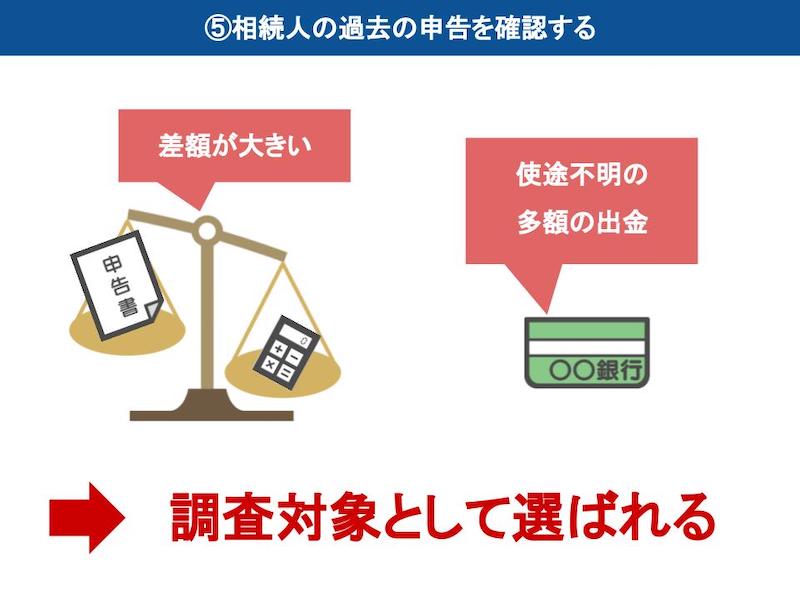

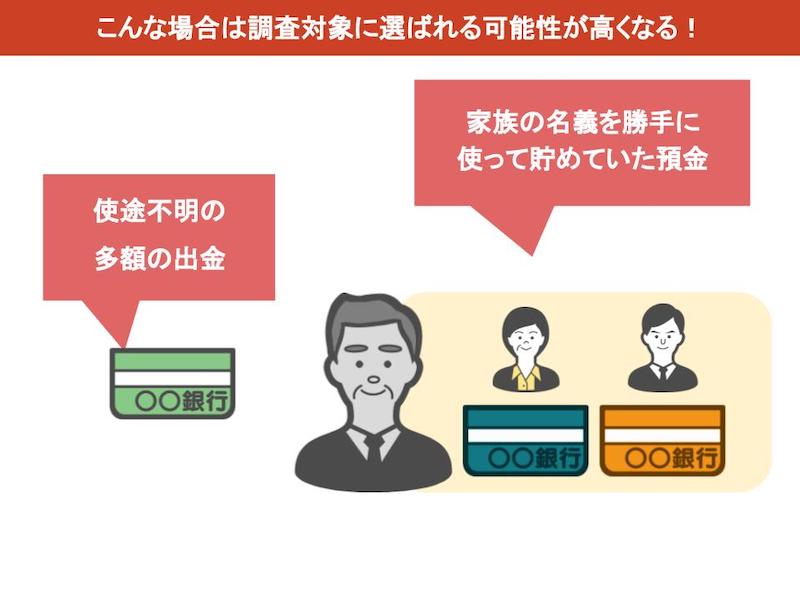

とまあ、現金・預金の場合については、こんなような感じで、税務署が試算した相続財産と、税務署に提出された申告書の申告額の差が大きかったり、使徒不明の多額の出金があったりすると、今回のように調査対象として選ばれてしまうんですね。

今回2000万円の買い物をした、という設定でお話しましたけど、実際には、大きな買い物をしていないことの方が多いので、その差額はもっと大きくなります。

そうなると、より調査対象に選ばれやすくなるんですね。

このようにして調査の必要あり、と判断した申告案件は、税務調査官に振り分けられて皆さんのところに調査官がやってくるということになります。

亡くなった方の預金などで、相続人や税理士でも解明できなかった、使徒不明の高額な出金 があったりだとか、亡くなった方が勝手に家族名義を使った預金、こんなものがあればですね、調査対象として選ばれてしまう可能性がぐっと上がりますので、覚悟しておかれた方がいいかもしれません。

今日は、調査官が行う調査選定の手法、税務調査官はこうやってあなたの所にやってくる、という話をしました。

このチャンネルでは、税務調査で調査官によく指摘されるポイントや、相続贈与についての節税策、税金で損をしないための情報などを、週に3回火曜木曜土曜日に投稿しておりますので、是非チャンネル登録をしていただければ幸いです。

以上です。ありがとうございました。

秋山清成

秋山清成