みなさんこんにちは。相続専門税理士の秋山です。

今日は相続対策で生命保険の活用方法を間違えると大損します、という話をします。

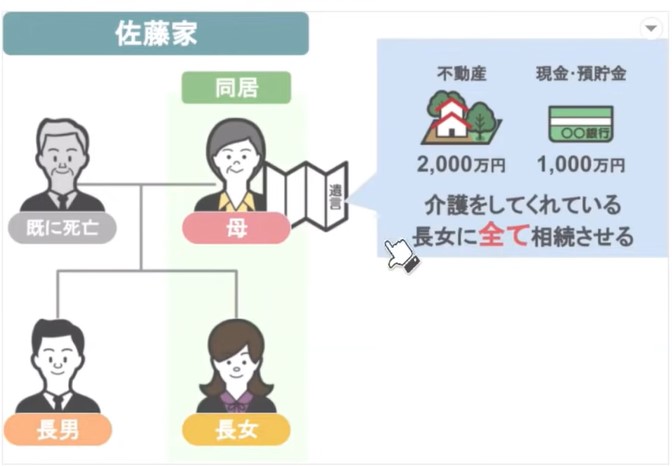

前回「やらなきゃ損!生命保険を使った相続対策5選」という動画において、将来の相続対策のために生命保険を活用することにより、この図のように家族間の相続争いを回避することができる、相続税を大きく節税することができる、相続放棄をした場合でも生命保険金は任意の受取人が問題なく受け取ることができる、といった様々なメリットについて解説しました。

このように相続対策において、生命保険金を活用するということは間違いなく多くのメリットを享受できる優秀な手段と言えます。

ですがその一方で、生命保険の契約時に誤った行動をとってしまいますと、結果支払わなくても良かったはずの高額な税金を払うことになる、といったデメリットも存在するんです。

ですので、今回の動画では、まず初めに生命保険というのは、その契約の仕方によって保険金を受け取る際に、相続税が課税されるのか、贈与税が課税されるのか、所得税が課税されるのかが分かれてきますので、それら課税関係についてのおさらいをし、その上で多くの方がやりがちな後々大問題になる生命保険の契約形態と、その回避策について詳しく解説していきたいと思います。

ではまず最初に後々大問題になる生命保険の契約形態と、その回避策をお話しする前に大前提として、生命保険にはどんな税金がかかるのかについてお話していきます。

目次

生命保険の契約形態と課税関係について(相続税・贈与税・所得税)

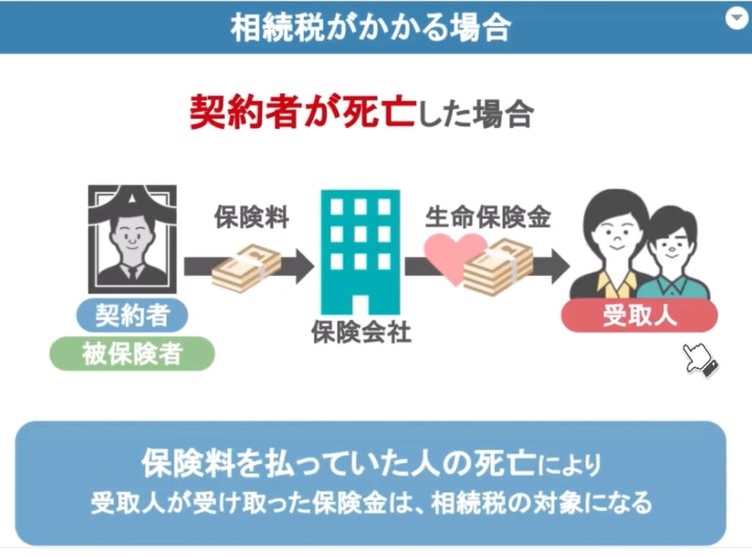

生命保険を受け取る際の税金が相続税になるのか、贈与税になるのか、はたまた所得税になるのか、というのは誰が保険料を支払う契約者か、被保険者は誰か、つまり誰が亡くなった際に、生命保険金がおりるのか、誰が保険金を受け取る受取人か、という部分で変わってきます。

この部分の詳しいお話は、過去にこちらの動画(「生命保険にかかる税金の種類と注意点!税金で損をしない契約方法もわかりやすく解説」)で解説しておりますので、今回はそれぞれ簡単に説明していきます。

まず死亡保険金を受け取った際に、相続税が課税される場合ですが、これは一般的なケースですと、契約者が夫、被保険者も夫、受取人が妻や子供という場合ですね。

この場合、夫がなくなれば、妻や子供が受け取った保険金は、相続税の対象となります。

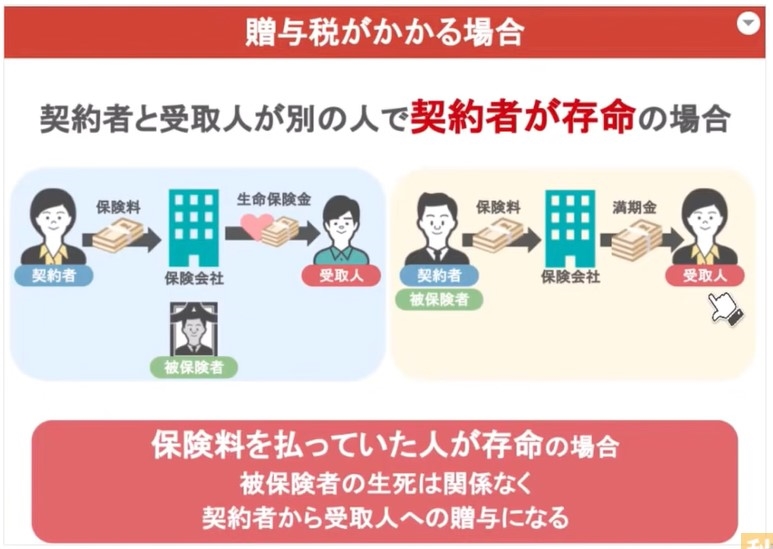

次に生命保険金を受け取った際に、贈与税が課税される場合ですが、これは契約者が妻、被保険者が夫、受取人が子供で、夫が死亡した場合契約者である妻は生きていますから、妻から子供への贈与になります。

それと契約者が夫、被保険者も夫、受取人が妻という保険契約を結んでいて、夫婦ともに元気で長生きをし、そのまま保険契約が満期になった場合、妻が満期金を受け取りますよね。

この場合も、契約者である夫は生きていますから、夫から妻への贈与になります。

このように契約者と受取人が別の人で、契約者が生きている場合は、被保険者の生死は関係なく、契約者から受取人への贈与ということになりますから、受取人は贈与税を払う必要があります。

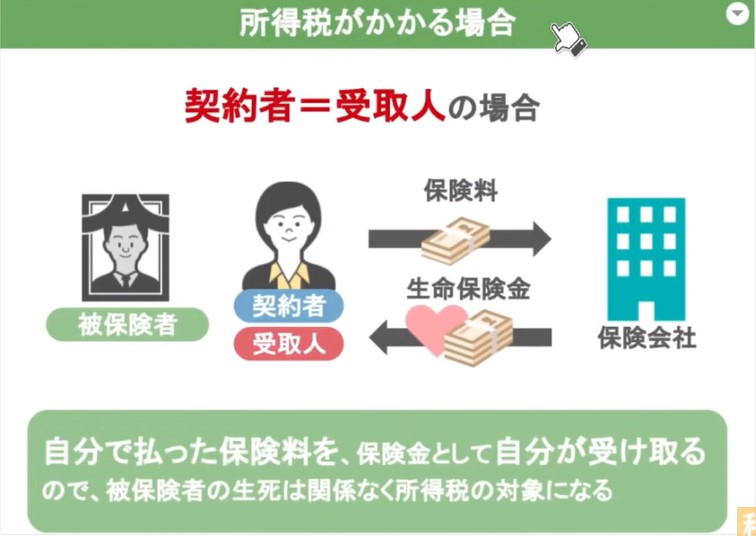

そして最後に、保険金を受け取った際に、所得税が課税される場合ですが、これは契約者が妻で、被保険者が夫、受取人が妻、この場合に夫が死亡すれば保険金で収入を得たことになりますから、所得税を払う必要があるんですね。

さてここまでの内容で、生命保険にはどんな税金がかかるのか、という部分をおさらいしましたので、いよいよここからは多くの方がやりがちな後々大問題になる生命保険の契約形態について解説していきます。

後々大問題になる生命保険の契約形態とその回避策

①死亡した本人“以外”が保険料を負担する『名義保険』のリスク

後々大問題になる生命保険の契約形態の一つ目は、死亡した本人以外が保険料を負担していた場合、将来思いもしない税金が課税されてしまうということです。

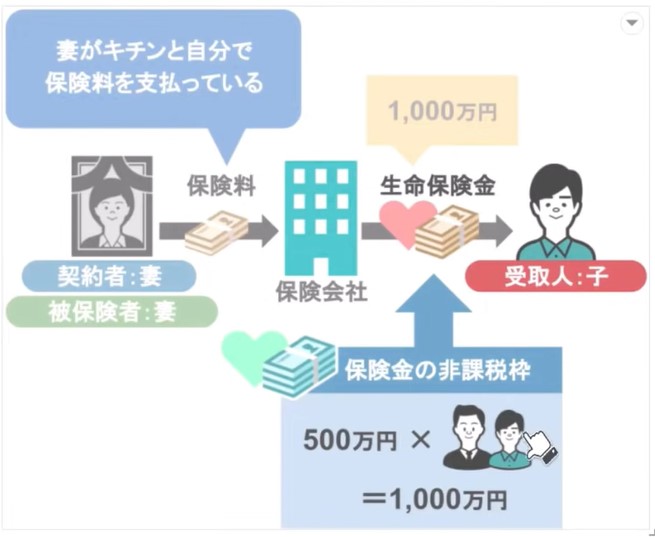

もしも仮に下の図のように、妻が亡くなった時に子供が死亡保険金1,000万円を受け取ることができる、このような契約を行った家族がいたとします。

この際に、保険の契約者である妻が、きちんと自分で保険料を支払っておれば、妻の相続が発生した際、子供は何も問題なく1,000万円の死亡保険金を受け取ることができますし、相続が発生することにより、おりる死亡保険金というのは、法定相続人一人当たり500万円の非課税枠がありますから、子供は母親から死亡保険金1,000万円を、無税で受け取ることができます。

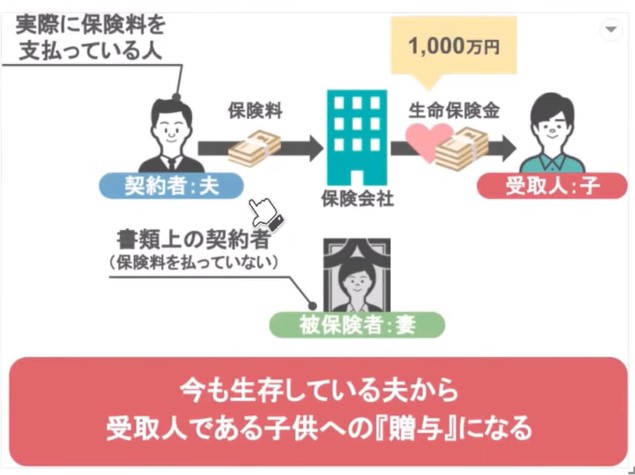

ですが、実際には保険の契約者である妻自身は保険料を支払っておらず、妻が自分と夫が共有で管理していると思っている夫名義の預金口座から、保険料を出していたらどうなるでしょうか?

この場合、形式的な書類上の契約者は妻ですが、実質的な契約者は保険料を出している夫ということになるんですね。

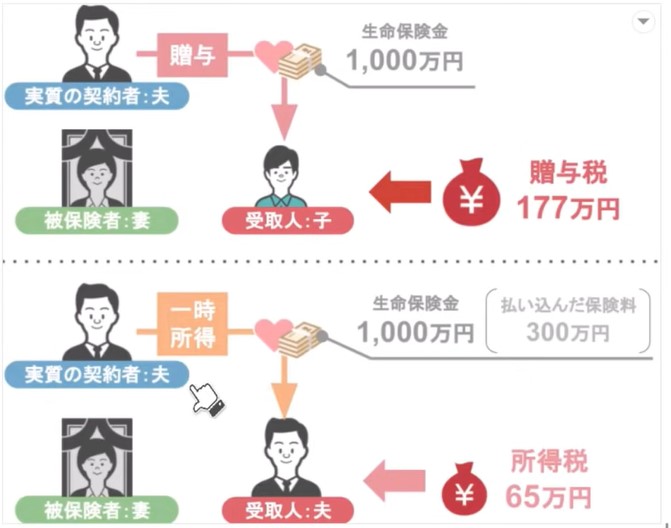

なので仮に、このままの状態で、妻の相続が発生した場合には、この家族の課税関係は下の図のように、契約者夫、被保険者妻、受取人子供となり、実際に保険料を支払っており、今も生存している夫から、受取人である子供への贈与となるんです。

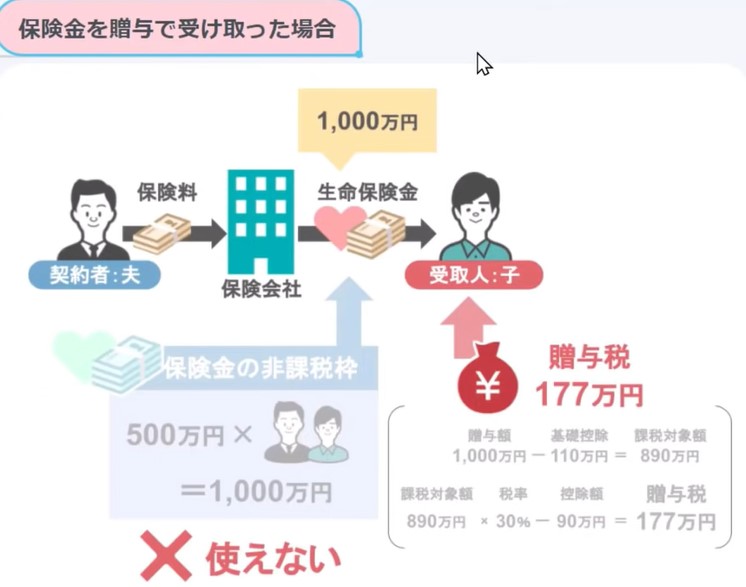

そしてさらに悪いいいことに、先ほど使えた法定相続人一人当たり500万円の非課税枠というのは、相続で保険金を受け取った際に適用されるものですから、今回のように保険金を生きている父親から、贈与という形で子供が受け取ることになれば、もちろん1,000万円の控除枠も使えず、結果的に子供は177万円もの贈与税を納めることになるんです。

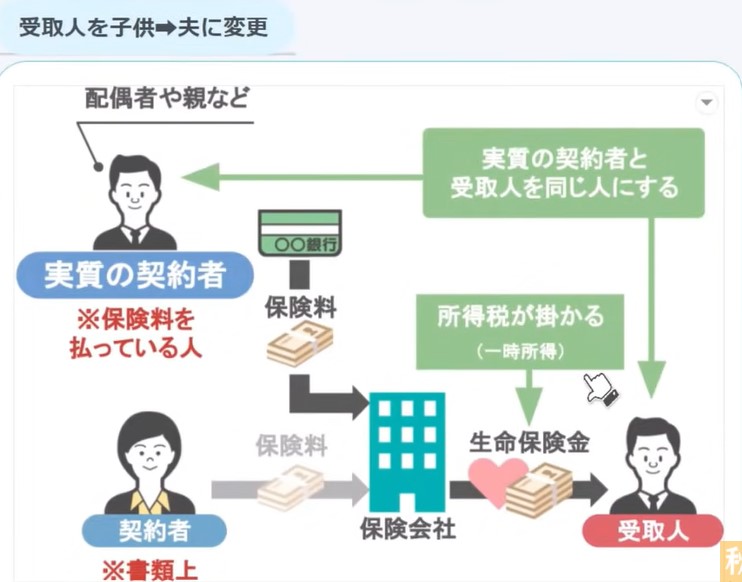

ですので、もしも今現在書類上の契約者は私だけど、実際には配偶者や親の預金口座から保険料を払っているという方は、これからどういった行動を取ればいいのかと言いますと、将来保険金の受取人となる方が、多額の贈与税を支払わなくてもいいように、今すぐ受取人を夫に変更して、課税関係が所得税になるように変更していただければと思います。

なぜこのように生命保険の契約形態を将来贈与税がかかってしまう形から、所得税がかかる形に変更するのかと言うと、死亡保険金を相続という形で受け取れない場合、贈与という形で保険金を受け取るよりも、一時所得という形で保険金を受け取る方が、一般的に支払う税金が少なくて済むからです。

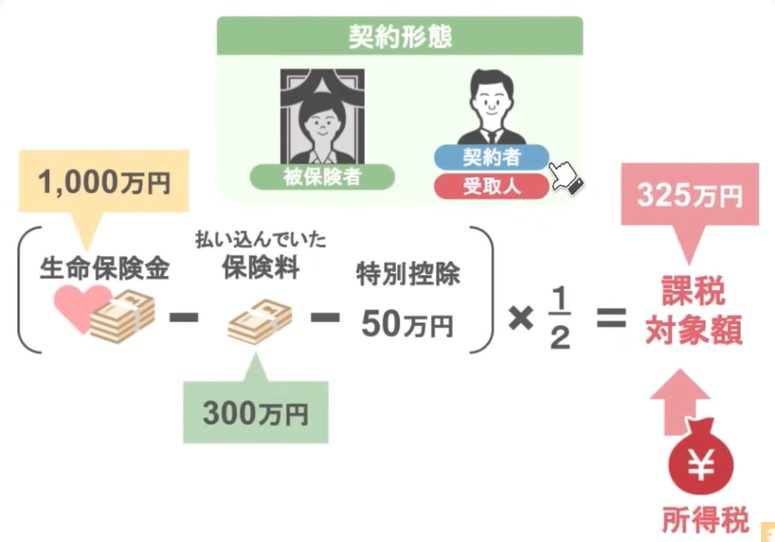

具体的に説明しますと、所得税がかかる金額というのは、受け取った保険金から保険金を受け取るまでに払い込んでいた保険料と、50万円の控除を引いて残った額のさらに半分です。

ですので、亡くなったのは、被保険者である妻、契約者と受取人は夫で、受け取った保険金は1,000万円、今まで夫が払い込んできた保険料が300万円だったとして、計算した場合、保険金1,000万円から300万円を引いて、さらに50万円を引いたその半分に所得税がかかるので、課税対象額は325万円になります。

ここに所得税がかかってくるわけなんですが、一時所得というのは他の所得つまりお給料なんかですね。

これと合算しますから、お給料をいくらもらっているかというところによって、税率が5%から45%まで変動します。

今回は一般的なケースとして、20%の税率がかかる想定で計算しますと、受け取った保険金に対して納める所得税は65万円になります。

どうでしょうか?保険の契約者が夫、被保険者が妻、受取人が子供だった場合、妻が亡くなった際の課税関係は夫から子供への贈与となり、その税額は177万円だったのに対し、保険の契約者が夫、被保険者が妻、受取人が夫だった場合、妻が亡くなった際の課税関係は夫本人の一時所得となり、その税額は65万円、贈与で支払うよりも112万円も納税額を抑えることができるというわけです。

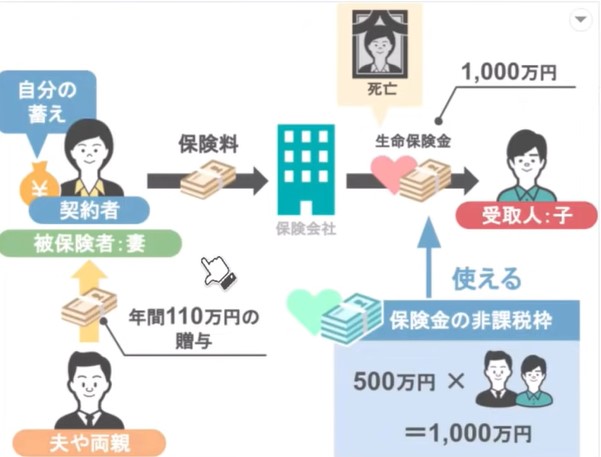

まぁですが初めからきちんと本来の契約者である妻が、自分の蓄えから保険料を支払っていたり、夫や両親から年間110万円の贈与を受けるなどして、そのお金で保険料を支払っておれば、将来自身の相続が発生した際に、子供が受け取る1,000万円の死亡保険金には法定相続人一人当たり500万円の非課税枠が使えて、子供は何も痛手を負うことなく相続税ゼロ円で、死亡保険金を受け取れていたんですね。

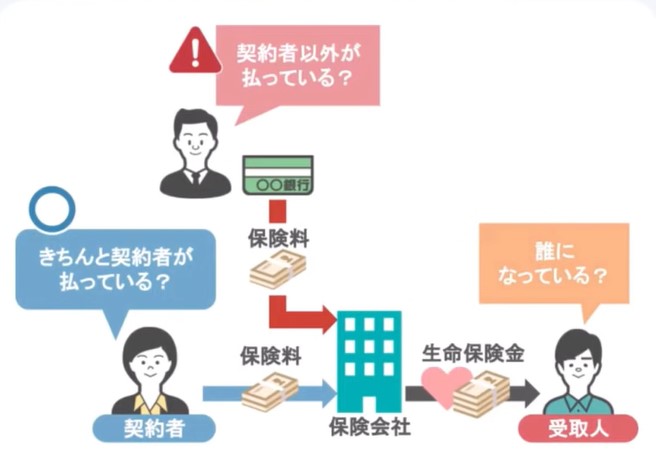

ですので、この動画を見られているみなさんも、今契約している生命保険の契約を改めて確認していただいて、きちんと契約者本人が保険料を支払っているのか、それとも契約者以外の人が、保険料を負担しているのか、そして受取人は誰になっているのか、自分の家の保険は保険事故が発生した際にどのような税の対象になるのか、という部分を確かめてみてください。

②保険金受取人の選定を間違うと将来の相続税額が高額になる

さて後々大問題になる生命保険の契約形態の二つ目としては、保険金受取人の選定を間違えれば、家族全体で支払う相続税額が高額になってしまうというものです。

これは実際に私の元に相談に来られたお客さんの話なんですが、60代の相談者の鈴木さんは、事務所に来られるなりこのようにおっしゃいました。

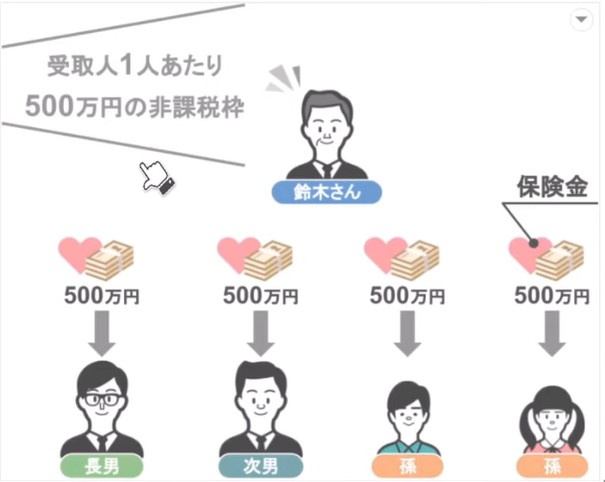

「死亡保険金には、受け取る人、一人で月500万円の非課税枠があるという話を聞きました。ですので私の子供二人とあと孫二人、合計4人に対して500万円ずつ保険金がおりるように、契約をしたいと思うのですが、問題ないでしょうか?」というものです。

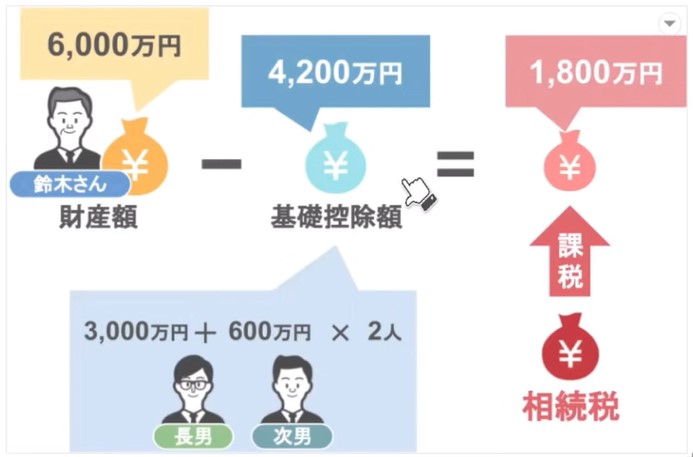

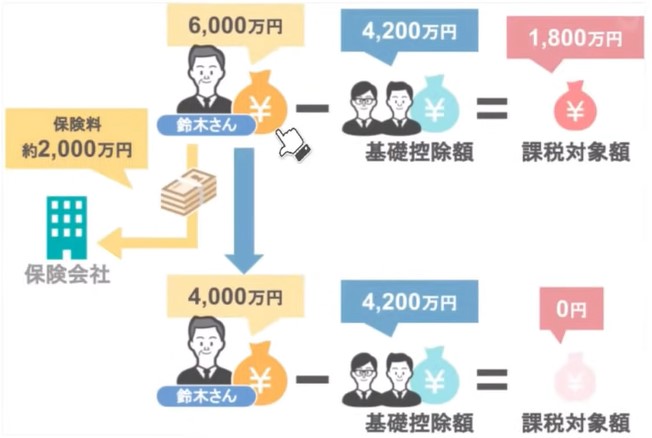

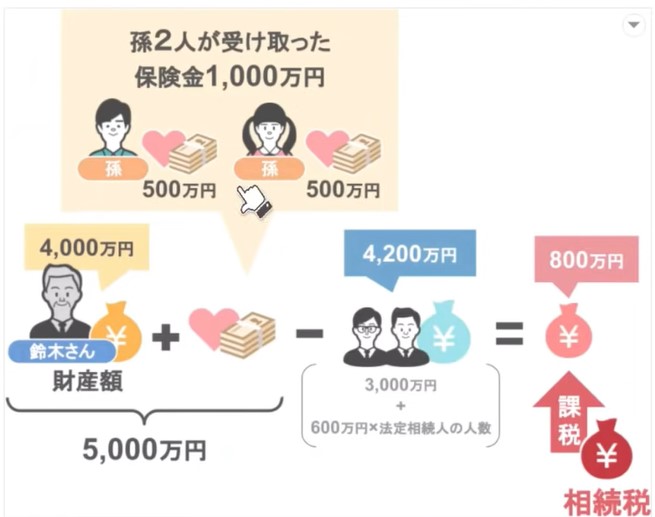

鈴木さんの財産額は6,000万円で、相続税の基礎控除額は4,200万円、このまま何も将来の相続税対策をしなければ、財産額6,000万円から、基礎控除4,200万円を引いた、1,800万円について、相続税が課税されることになります。

ですので鈴木さんは、長男と次男孫二人に対し、生命保険の非課税枠を利用し、500万円ずつ合計2,000万円の生命保険契約をすれば、自身の財産額も6,000万円から4,000万円に減り結果、基礎控除4,200万円を下回るので、相続税はかからないのではないか、という算段だったんですね。

どうでしょう?皆さんはこの鈴木さんのプランを問題ないと思われるでしょうか?

ここまで動画を見て来られた方から、この鈴木さんの勘違いが分かりますよね。

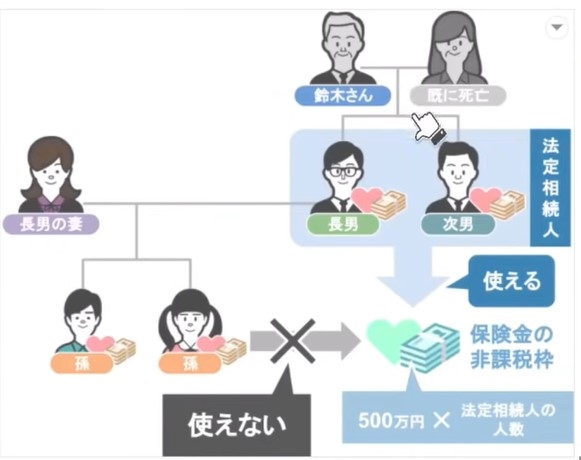

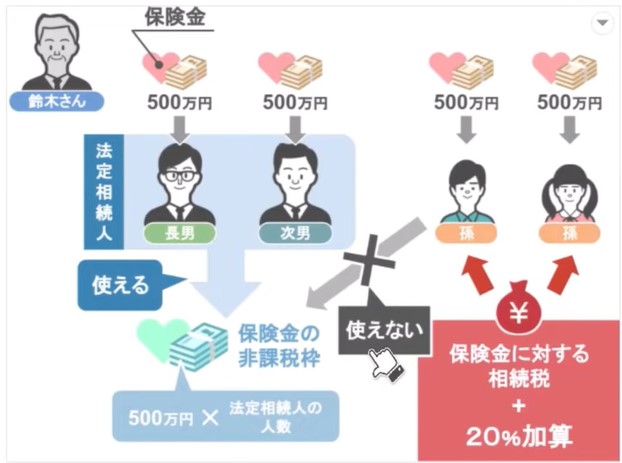

確かに死亡保険金に関しては、一人につき500万円の非課税枠は設けられておりますが、この非課税枠というのはあくまでも、亡くなった方の法定相続人の方が保険金を受け取った場合に限り、適用されるんですね。

ですので鈴木さんが亡くなった場合の法定相続人は、長男さんと次男さんの二人だけですので、お孫さん二人は、受け取った保険金に対して、500万円の非課税枠は使えないんです。

結果、鈴木さんが死亡した際の財産は死亡日当日時点で残っていた4,000万円と、孫二人が受け取った保険金1,000万円で、合計5,000万円となり、基礎控除である4,200万円を引いても800万円の部分に対して相続税が課税されることになるんですね。

しかも問題はそれだけではありません。

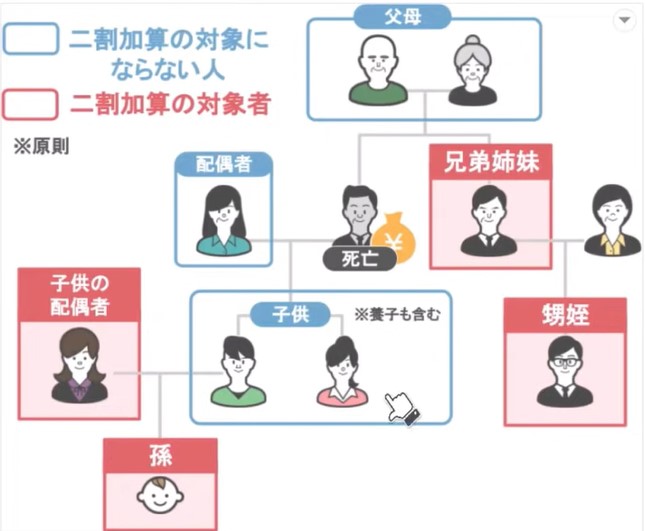

以前の動画(「無条件で相続税が20%も高くなってしまう人とは!?」)でも解説したように、相続においては、無条件で支払う税金が高くなる人がおり、基本的に下の図の青枠で囲んだ相続人以外の人が、亡くなった方から相続で財産をもらったり、遺言で財産をもらった場合には、無条件で相続税が2割加算されることになります。

つまり鈴木さんが亡くなった後に、孫二人が死亡保険金を受け取った場合、500万円の非課税枠を使えないどころか、受け取った死亡保険金500万円にかかる相続税に対して、余分に20%も多く税金を支払わなくてはいけないんです。

さらに孫を生命保険金の受取人にすることの弊害はこれだけではありません。

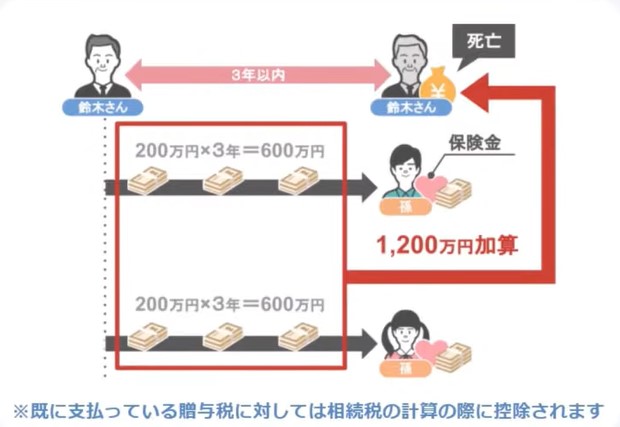

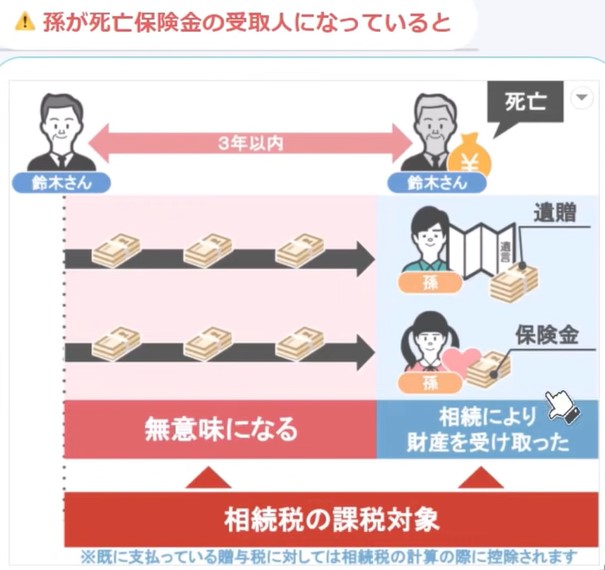

駄目押しとして、なんと孫二人が鈴木さんの相続により、生命保険金を受け取ってしまうと、鈴木さんと孫二人の間で相続が発生する前の3年以内に行われた贈与は、全て無意味になってしまうんです。

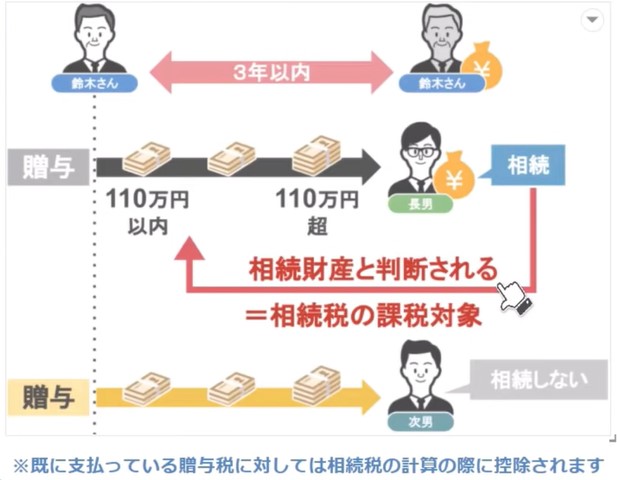

どういうことかといいますと、相続税においては、亡くなった方から1円でも財産を相続した人は、亡くなる3年以内に贈与でもらったお金については、その金額が110万円以内であろうと、110万円を超えていようと、それらは相続財産と判断され、相続税の課税対象となるという規定があるんです。

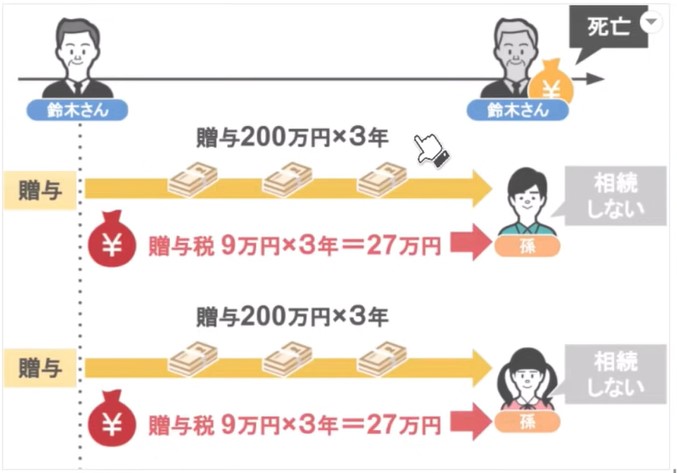

つまり鈴木さんが孫二人に対して亡くなる3年以内に毎年200万円の贈与を3年間続けて行っていた場合、この孫二人が鈴木さんの相続の際に財産を1円も相続しなければ、この二人に対して課される税金は、それぞれ毎年9万円、3年間で27万円だけで終わり、鈴木さんの相続が発生した後には、この孫達への3年以内の贈与は、相続財産として加算しなくてもよいというわけなんです。

結果「よかったよかった。3年間で合計1200万円もの財産を減らすことができた。」とこうなるのですが、逆にこの孫二人が鈴木さんの相続の際に、死亡保険金の受取人となっていると、相続開始前3年以内の贈与加算の規定により、孫二人に行われた1,200万円の贈与は無意味となり、鈴木さんの死亡時の財産に過去3年の間に行った、1,200万円の贈与財産が加算されて、相続税の計算が行われてしまうということになるんです。

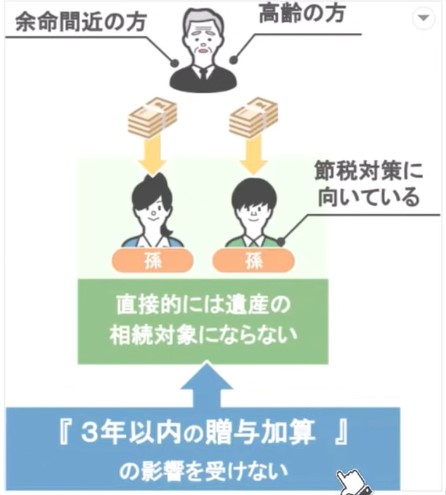

この相続開始前3年以内の贈与加算に対する一般的な考え方としては、余命間近な方や高齢の方が今から配偶者や子供たちに対して高額な贈与を行ってしまうと、配偶者や子供たちは相続発生時に法定相続人となり、高確率で亡くなった方の財産を取得する対象となるので、相続が発生する3年以内の贈与加算の影響を受けてしまう。

ですから、血の繋がりもあり相続が発生しても、直接的には遺産の相続対象とならない孫への生前贈与は、節税対策にもむいていますよ。

なぜなら相続発生時に財産を相続しない孫は、3年以内の贈与加算の影響を受けませんからね、と言った感じで、贈与が行われることが多いんです。

ですが、その際に先ほどの話に戻りますが、亡くなった方から遺言で財産の遺贈を受けたり、死亡保険金の受取人として、相続発生後に保険金を受け取ると、孫もバッチリと相続により、財産を受け取った人となり、被相続人との間で亡くなる3年以内に行われた贈与は、無意味となり、結果その贈与財産は亡くなった方の相続税の課税対象となってしまうんですね。

③生命保険金は全てが受取人固有の財産となるとは限らない

さて、では最後、後々大問題になる、生命保険の契約形態の三つ目としては、亡くなった方の財産の内容によっては、保険金の全てを受取人が受け取れるとは限らない、というものです。

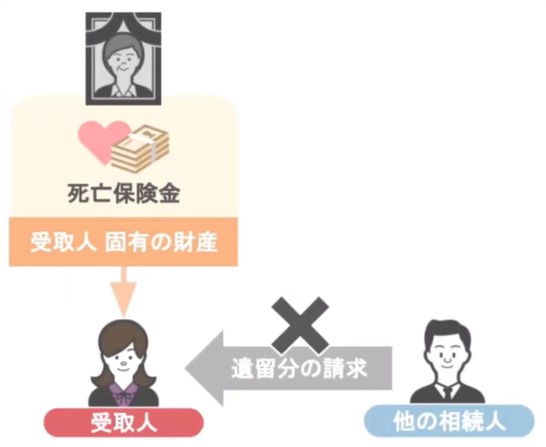

前回の動画でも、詳しく解説したのですが、基本的に被相続人の方が亡くなった際におりる死亡保険金というのは、受取人固有の財産となるため、他の相続人は受取人がもらった保険金に対しては、保険金の分配の申し立てや、遺留分を請求することができません。

この遺留分というのは、法定相続人が最低限の遺産を確保するために設けられた制度のことです。

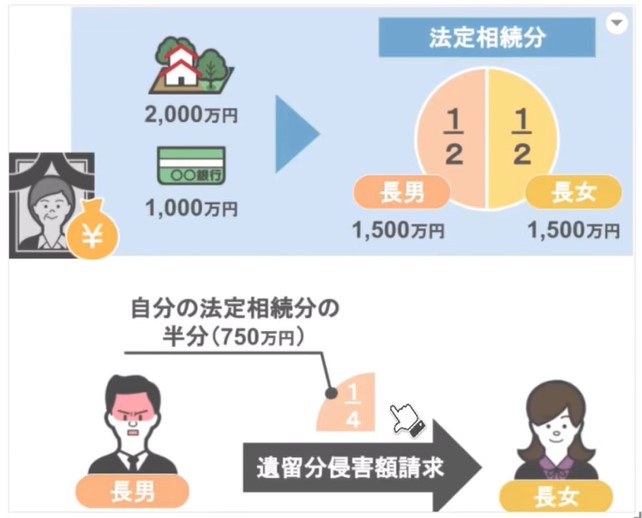

仮にこの佐藤家のお母さんが、私の財産は今一緒に同居して、介護もしてくれている長女に全て相続させるという内容の遺言書を生前に作っていた場合、この遺言の内容は基本的に相続人全員の合意がない限り、勝手に内容を変えることはできません。

ですので、この佐藤家の場合、長男がどれだけ「俺たちは二人兄弟なんだから、均等に不動産も預金も1/2ずつ分けるべきだ。」と主張したところで、その意見にもう一方の相続人である、長女も賛成しない限り、遺言の効力が発生し、亡くなった母親の財産は、全て長女のものとなります。

しかしそれではあまりに不平等だということで、各相続人に認められている権利が遺留分なんですね。

今回の佐藤家のケースのように、亡くなった人の財産を、全て特定の一人に相続させるといった偏った内容の遺言が執行された場合に、各相続人は遺留分侵害額請求という形で、自身の法定相続分の半分までの金額を財産を取得した相続人に対して、請求することができるんです。

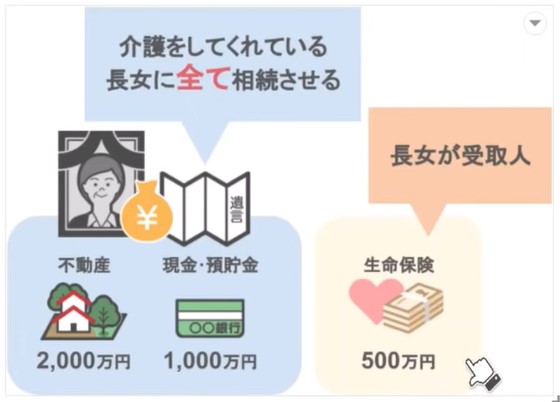

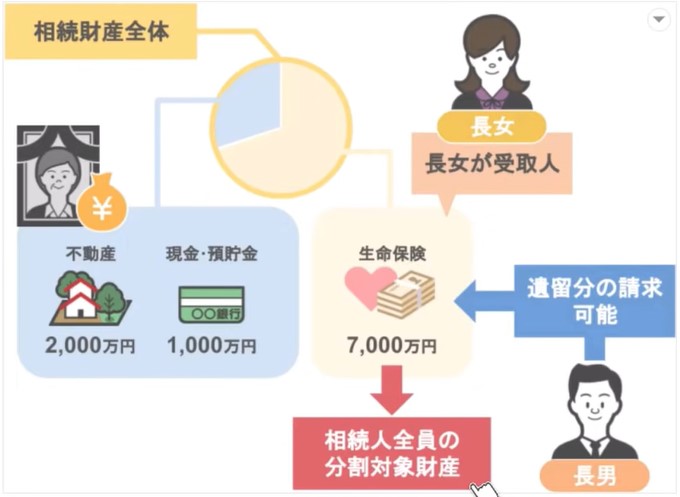

さてここまでの話をもとに、仮にこの佐藤家のお母さんの財産が、不動産2,000万、預金1,000万円で、この他にも長女を受取人とした生命保険金500万円に加入していたとします。

長男はこの長女を受取人とした生命保険金500万円に対しても、先ほどのように自身の法定相続分の半分までの遺留分を長女に対して請求することができるのか?といいますと、これは先ほどもお話したように、基本的に死亡保険金というのは、受取人固有の財産、今回の佐藤家のケースで言うと、長女固有の財産となるため、長男は長女が受け取った保険金に対しては遺留分を請求することができません。

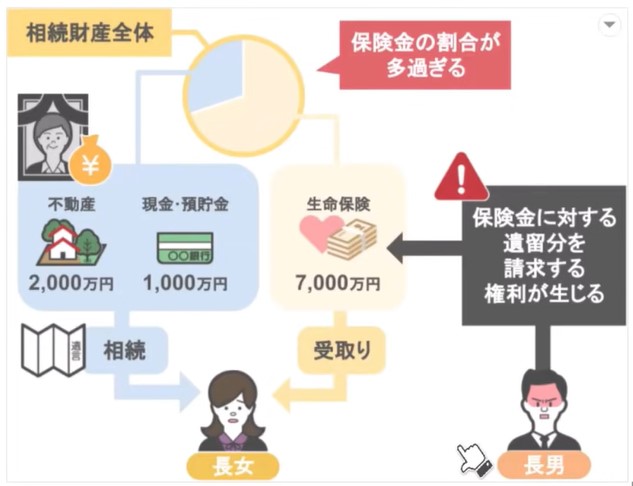

ですがもしもこの佐藤家のお母さんの財産が不動産2000万円、預金1,000万円で長女を受取人として、生命保険金7,000万円がおりる保険に加入していたとします。

この場合、先ほどと同じ理屈でしたら、この長女を受取人とした生命保険金7,000万円は長女固有の財産ですから、一見先ほどと同様に長男は長女が受け取った保険金に対しては遺留分を請求することができないように思いますよね。

ですが実際は違うんです。

と言いますのも、この部分の論点については、過去に行われた死亡保険金は亡くなった方の相続財産となるのかという裁判において、平成16年の最高裁判決で否定されています。

どういうことかこの判決の内容を今回の佐藤家のケースに当てはめて解説しますと、今回の佐藤家のように、亡くなった方の財産のうち受取人が決まっている生命保険金の割合が、相続財産全体の割合と比較しても、明らかに多く、その上で生命保険金を受け取っていない相続人との間に著しい不公平が生じていると判断されるような場合、その死亡保険金に関しては、受取人固有の財産とはならず、相続人全員の分割対象財産となり、長男は長女が受け取った保険金に対して、遺留分を請求することが可能ということになるんです。

ですので特定の家族の人に対して、生命保険金という形で、直接お金を渡したいと考えておられる方は、この論点には気をつけておかないといけません。

でないと、仮に長女は大の親孝行もので、逆に長男は昔から家族を傷つけてばかりだったから、母親が自分の遺産のほとんどを生命保険金として、その保険金を長女固有の財産として、相続してもらおうと思ったとしても、先ほどの最高裁の判断のように、死亡保険金を受け取っていない長男と、遺産の大部分を死亡保険金として受け取った長女との間に、著しい不公平が生じている場合には、長男にも遺留分を請求する権利が生じてしまうという点については覚えておいてくださいね。

今回の動画のまとめ

さてどうだったでしょうか?

前回と今回の動画を通して、生命保険を将来の相続対策として使うことのメリットと、逆に相続対策で生命保険の活用方法を間違えるとデメリットがありますよ、という話をしてきました。

生命保険を将来の相続対策として使うことのメリットとしては、生命保険金は受取人固有の財産になる、亡くなった方の財産を遺産分割協議がまとまる前に入手できる、死亡保険金には法定相続人一人当たり500万円の非課税枠がある、相続財産のほとんどが不動産の場合、代償分割のための資金として活用できる、相続放棄後も保険金の受け取りは可能、などがあり、逆に相続対策で生命保険の活用方法を間違えたときのデメリットとしては、死亡した本人以外が保険料を負担していた場合、将来思いもしない税金が課税されてしまう、保険金受取人の選定を間違えれば、家族全体で支払う相続税額が高額になってしまう、亡くなった方の財産の内容によっては、保険金の全てを受取人が受け取れるとは限らない、というものがありました。

前回の動画をまだ見ていないという方や、動画の内容を忘れてしまったという方は、ぜひこの動画と合わせてみていただければと思います。

最後になりますが、今回の保険に関する二つの動画を通して、自分も生命保険を相続対策として活用したいという方に、ひとつだけ注意点があります。

それは最近、円建てでのでの一時払い終身は、マイナス金利の影響で、将来の予定利率が下がっていることから、新規の取り扱いを中止しているところも増えているということです。

ですが各生命保険会社が一斉に円建ての一時払い終身の販売を停止しているわけではありませんし、各社によっても対応が異なります。

ですので相続対策のために、生命保険の活用をお考えの方は、ぜひ事前に保険会社の方に確認された上で、相続の専門家のアドバイスを受けながら、賢く上手に生命保険を利用していただければと思います。

以上で今回の動画は終わりです。

当チャンネルでは今回の動画の他にも「注意!財産が不動産しかない家庭に起こる悲劇3選」という動画なども投稿しておりますので、これらの内容にも興味があるという方はぜひ、動画をご覧になってみてください。

それでは次回の動画でお会いしましょう。

最後までご視聴いただきありがとうございました。

秋山清成

秋山清成