みなさんこんにちは。税理士の秋山です。

今日は「生命保険にかかる税金の注意点と損をしない契約方法」についてお話します。

皆さんは生命保険の契約において、保険の対象者、これを被保険者というんですが、保険の対象者の方が亡くなって、受取人の方が保険金を受け取った場合、そこに税金がかかることをご存知でしょうか?

知っているという方も、どのような場合に所得税がかかるのか、贈与税がかかるのか、相続税がかかるのか、正確に答えられるという方は意外と少ないと思います。

今日はまずそんな保険契約と税金の基礎のお話からしていきますね。

目次

保険契約と税金の基礎

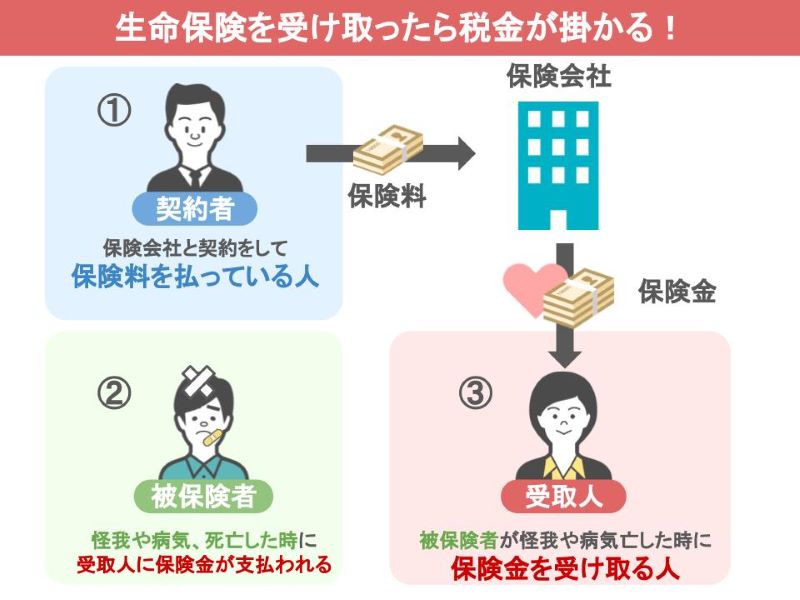

まず生命保険というのは、保険の契約者や受取人が誰かという契約形態の違いをきちんと把握しておくことが大切なんです。

なぜならこの保険の契約者は誰か、受取人は誰か、という契約形態によって受け取った保険金の金額が同じであっても、かかる税金の種類が変わり、かかる税金の金額に大きな差が出るからです。

ですのでまず、生命保険に関する税金を考える時には、次のことをはっきりとさせておく必要があります。

まず①契約者は誰か②被保険者は誰か③受取人は誰か

契約者というのは、保険会社と保険契約を結んで保険料を払った人です。

そして被保険者は、この人が怪我をしたり、亡くなったりした場合には、保険会社が受取人に保険金を支払うことになります。

最後に受取人、これは先ほども出てきましたが、保険金を受け取る人のことです。

この3者が誰なのかによって、保険金を受け取った時の税金の種類も額も全く違ってくるんです。

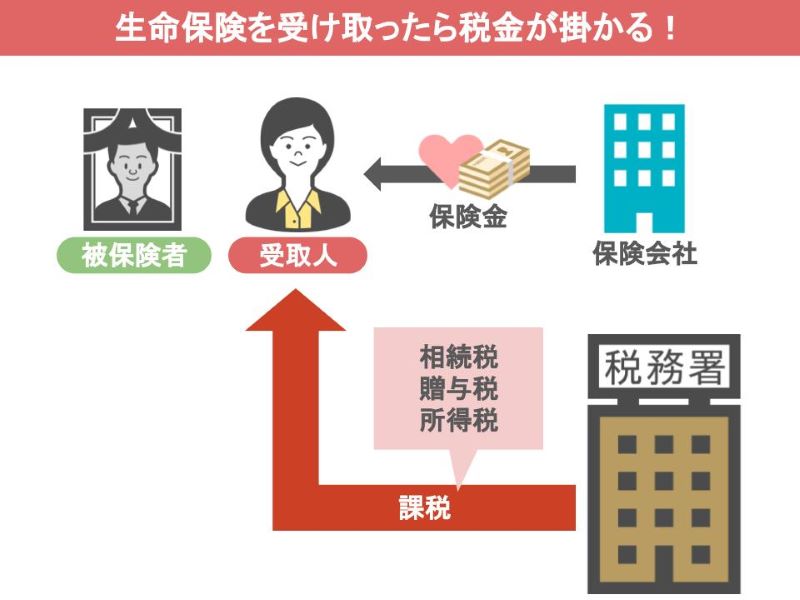

次にどんな税金がかかるのかですが、保険の対象となっていた方が亡くなり、受取人の方が保険金を受け取った場合にかかる税金は、相続税、贈与税、所得税の3つの税目のうちのどれかになります。

「亡くなった時に受け取る生命保険なんだから、相続税だけじゃないの?」と思われたかもしれませんが、そうなんです。皆さんここをうっかり見落としがちなんですね。

生命保険金にかかる税金の種類と、税額をきちんと理解しておかないと、将来生命保険金を受け取った時に、思わぬ税金を納めることになって、保険会社とトラブルになることがあるんです。

ではどんな場合にどんな税金がかかるのか、この部分を解説していきたいと思います。

生命保険金に相続税がかかる場合

まず相続税がかかる場合なんですけど、これは契約者が亡くなった時です。

保険料を支払っていた人の死亡により、受取人は保険金を受け取ることになりますので、この場合は相続税がかかります。

一般的なケースですと、契約者が夫、被保険者も夫、受取人が妻という場合ですね、夫がなくなれば、妻が受け取った保険金は相続税の対象となります。

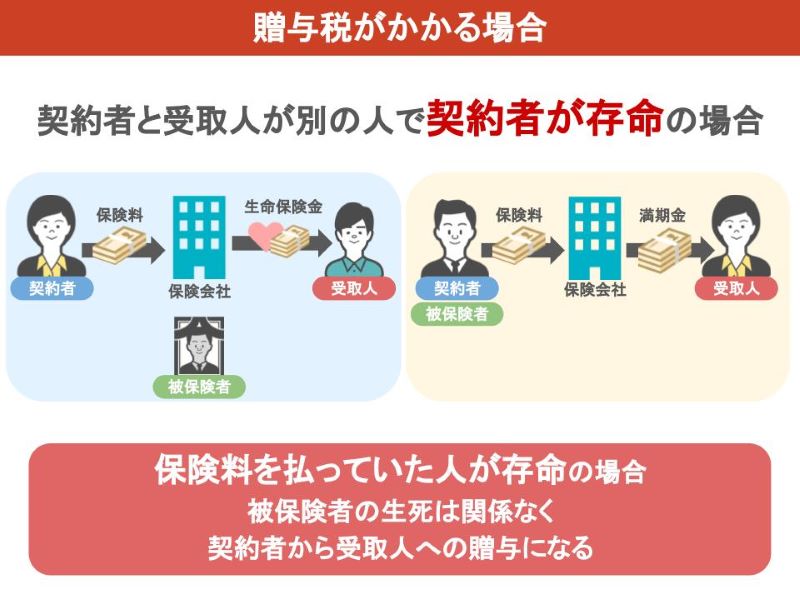

そして次は贈与税がかかる場合です。

生命保険金に贈与税がかかる場合

これは契約者と受取人が別の人で、契約者が生きている場合ですね。

保険料を払っている人が生きている場合は、その契約者から受け取り人への贈与になります。

例えば契約者が妻、被保険者が夫、受取人が子供で、夫が死亡した場合、契約者である妻は生きていますから、妻から子供への贈与になるんです。

それと契約者が夫、被保険者も夫、受取人が妻という保険契約を結んでいて、夫婦ともに元気で長生きをし、そのまま保険契約が満期になった場合、妻が満期金を受け取りますよね。

それと契約者が夫、被保険者も夫、受取人が妻という保険契約を結んでいて、夫婦ともに元気で長生きをし、そのまま保険契約が満期になった場合、妻が満期金を受け取りますよね。

この場合も契約者である夫は生きていますから、夫から妻への贈与になります。

このように契約者と受取人が別の人で、契約者が生きている場合は、被保険者の生死は関係なく、契約者から受取人への贈与ということになりますから、受取人は贈与税を支払う必要があります。

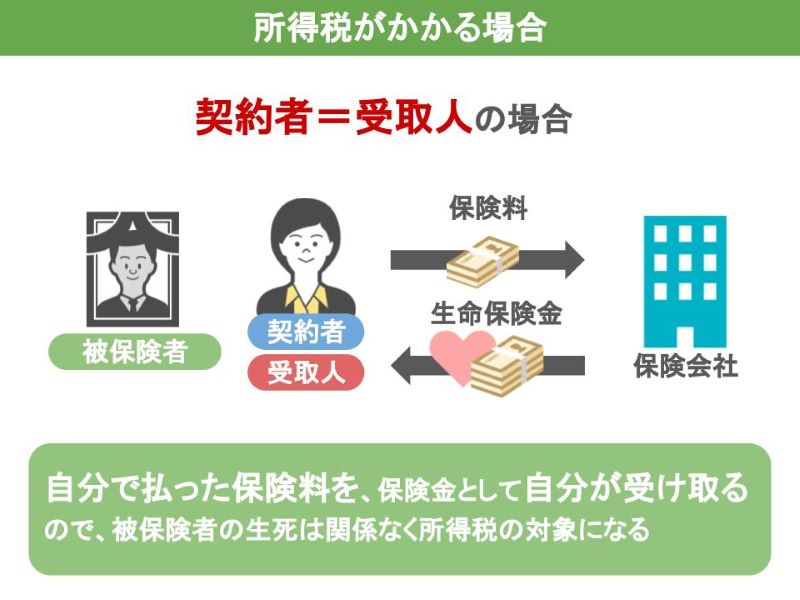

生命保険金に所得税がかかる場合

そして最後に所得税がかかる場合です。

これは契約者と受取人が同じ人の場合ですね。

自分で支払った保険料を保険金として自分が受け取るので、これには所得税がかかります。

例えば契約者が妻で被保険者が夫、受取人が妻、この場合には、夫が死亡すれば妻は保険金で収入を得たことになりますから、所得税を払う必要があるんです。

このようにですね、契約者、被保険者、受取人がそれぞれ誰なのかによってかかる税金の種類は全く変わってくるんですね。

このようにですね、契約者、被保険者、受取人がそれぞれ誰なのかによってかかる税金の種類は全く変わってくるんですね。

ここで「契約によって税金の種類が違うのね」だけで終わらせないでくださいね。

なぜならこの税金の種類が違えば、あなたが払わないといけない税金の額に天と地ほどの開きが出るんです。

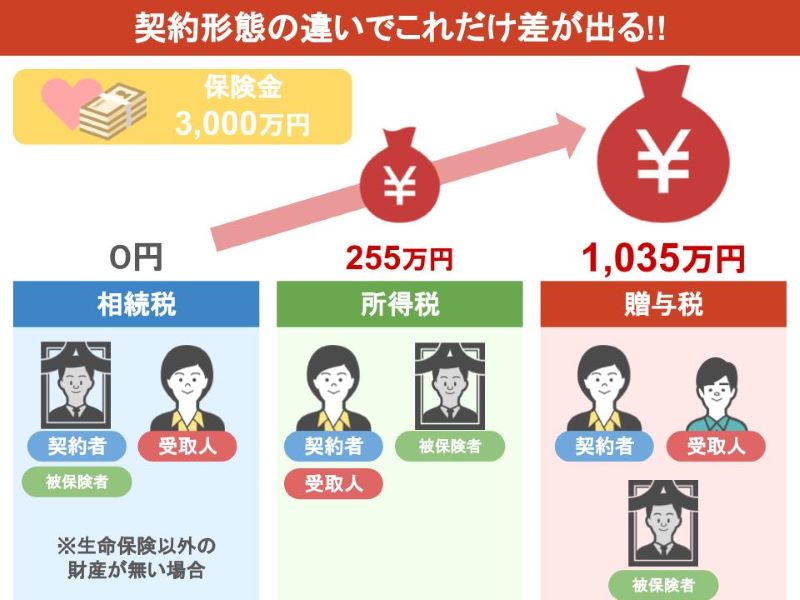

では3,000万円の保険金が下りたという設定で、相続税・贈与税・所得税がかかる場合、それぞれいくら税金を払わないといけないのか、これを説明していきます。

3,000万円の生命保険金にかかる相続税・所得税・贈与税

生命保険金に相続税がかかる場合

まず生命保険金に相続税がかかる場合、これは契約者が夫、被保険者が夫で、受取人が妻というような状況で、契約者の夫が亡くなった場合でしたね。

まずこの相続税がかかる場合に、税金がいくらになるのか、というところなんですが、その前に少し、みなし相続財産というものについて説明させてください。

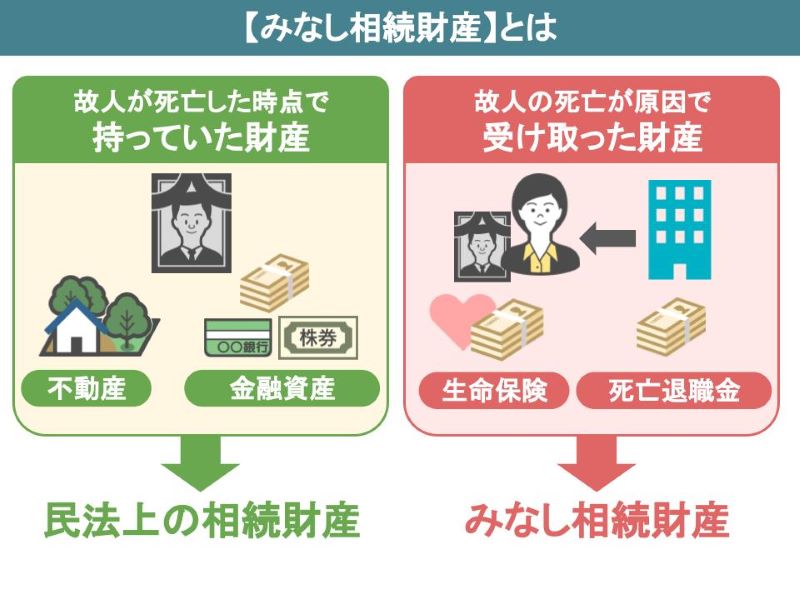

実は契約者が亡くなった時に、受取人が受け取る保険金、これは民法上の相続財産ではないんです。

民法上の相続財産というのは、亡くなった方が死亡した時点で持っていた財産のことを指しまして、土地や家などの不動産、現金や預金、有価証券などの金融資産など、皆さんが相続財産として、きちんと認識されているものですね。

こういうものが民法上の相続財産になります。

こういうものが民法上の相続財産になります。

生命保険金というのは、亡くなった方が死亡した時点で持っていた財産ではありませんから、民法上の相続財産には当たらないんです。

ですが相続税法上では、生命保険金や死亡退職金などは、亡くなった方の死亡が原因で受け取った財産として、相続税に含めることになってるんです。

民法上は相続財産じゃないけれど、相続税法上は相続財産としてみなします、ということでみなし相続財産となっているんですね。

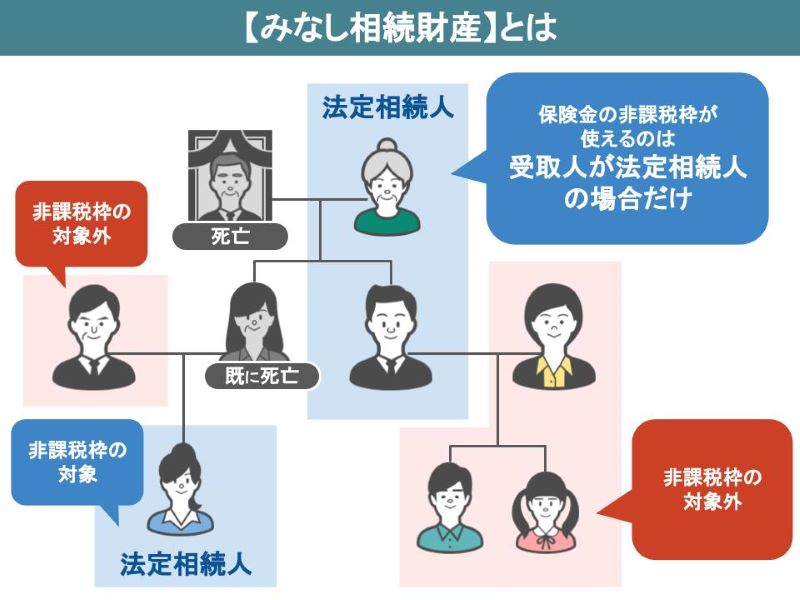

そんな理不尽なという感じですが、一応このみなし相続財産は、納税者の立場のことも考慮されていまして、受け取った保険金すべてが相続財産になるわけではなく「500万円×法定相続人の数」という非課税枠があるんです。

この非課税額を超える部分を、相続財産に含めることになるんです。

3,000万円の保険金を受け取ったとしたら、相続人が1人の場合は2,500万円が相続税の課税対象になります。

相続人が2人でしたら、2,000万円が相続税の課税対象になるんですね。

3人だったら1,500万円が相続税の課税対象です。

こんな感じで相続人の数が多ければ、相続財産に含めないといけない保険金の金額は、どんどん減っていくことになります。

ただしここでひとつ注意しておきたいのは、この500万円の非課税枠が使えるのは、あくまでも法定相続人の方だけですので、孫などの法定相続人以外の方が亡くなった方の生命保険金を受け取ったとしても、500万円の非課税枠は使えませんので、そこは気をつけておいてください。

さて長々と説明してしまいましたが、結局生命保険にかかる税金はいくらなの?という部分を改めて説明していきますね。

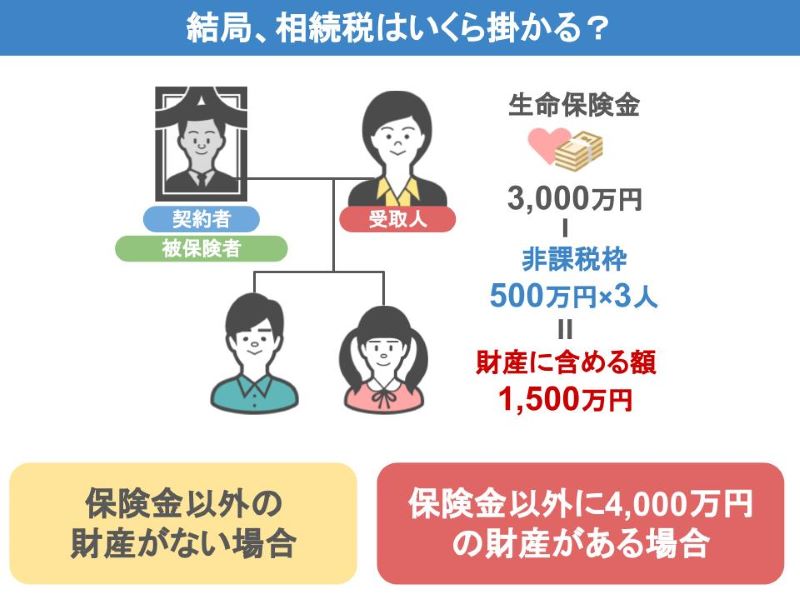

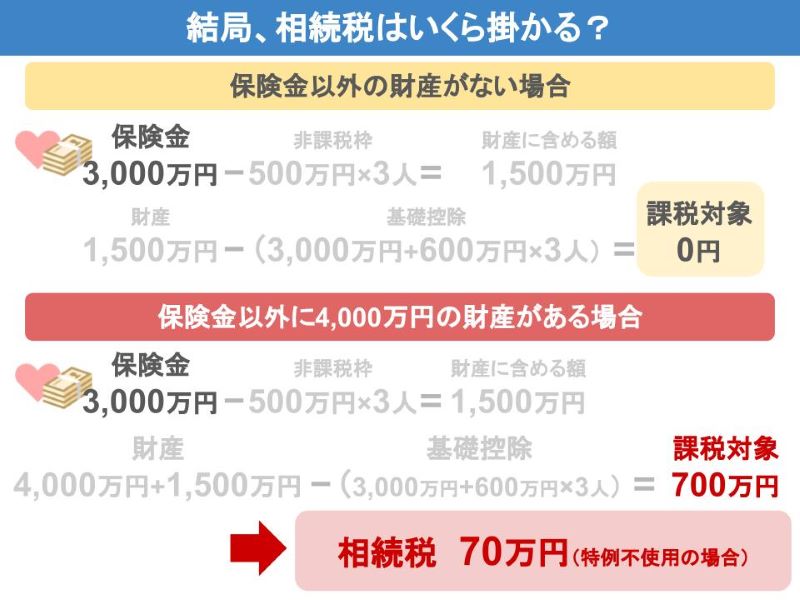

まず生命保険金に相続税がかかる場合、亡くなったのは保険の契約者と、被保険者である夫、受取人は妻、妻が受け取った保険金は3,000万円、そして子供が2人いたとします。

相続人が3人なので相続財産に含めないといけない保険金の金額は、1,500万円ですね。

相続税がいくらかかるのか?というところは、亡くなった方が持っている財産の額によってまったく違ってきますので、生命保険金以外の財産がなかった場合、生命保険金以外に4,000万円の財産があった場合、この2つのケースを見ていきましょう。

もし亡くなった夫に、この生命保険金以外の財産がなかった場合「3,000万円+600万円×法定相続人の数」という相続税の基礎控除以下になりますので、相続税はかかりません。

では保険金以外にも、4,000万円の財産があったとすれば、基礎控除を超える700万円の部分に相続税がかかるんですが、この700万円にかかる相続税はいくらかと言いますと、相続人は妻と子2人なので、最終的に支払う相続税は70万円になります。

相続税の計算式は、長くなるのでちょっと省いています。

このように生命保険金に相続税がかかる場合というのは、皆さん割と認識されているんですが、問題は贈与税がかかる場合と所得税がかかる場合なんですね。

これは相続税とは比べものにならないほどの税金がかかってきますから、思いもよらない税金を払うことになった受取人と保険会社の間でトラブルになることが多いんです。

では先に所得税がいくらかかるのかを計算しましょう。

生命保険金に所得税がかかる場合

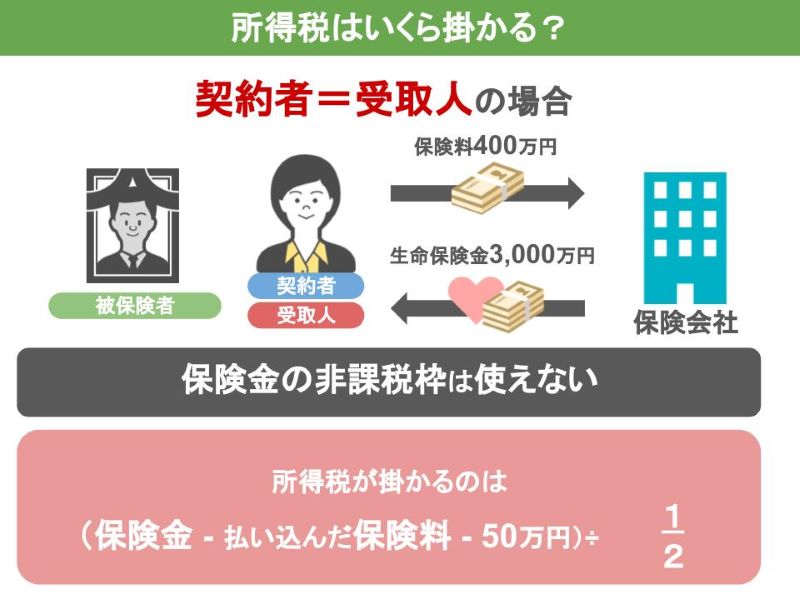

生命保険金に所得税がかかる場合というのは、契約者と受取人が同じ人の場合でした。

自分で保険料を支払い自分が保険金を受け取っているので、一時所得になります。

被保険者が亡くなったことにより、払われた生命保険金だったとしても、相続にはなりませんから、500万円×法定相続人の数という生命保険の非課税枠も使えません。

しかし所得税がかかるのは、受け取った保険金から保険金を受け取るまでに払い込んでいた保険料と、50万円の控除を引いて残った額のさらに半分です。

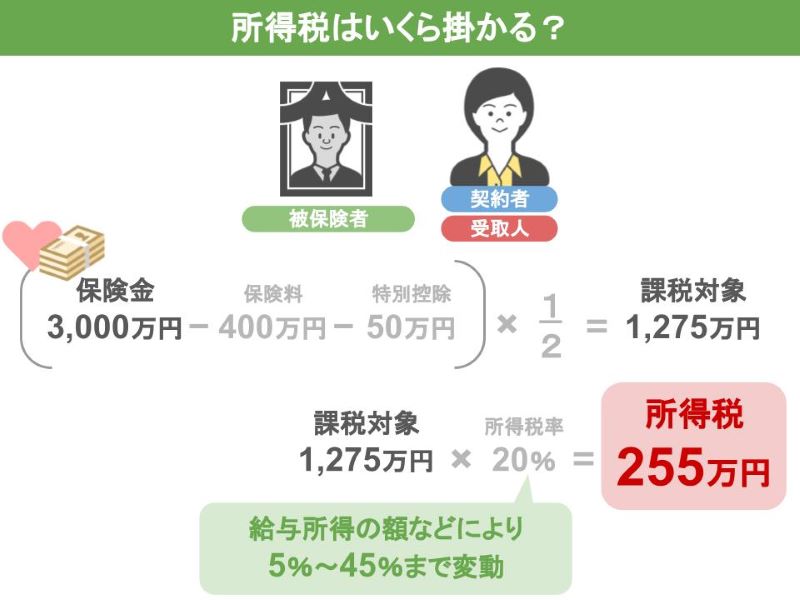

では亡くなったのは被保険者である夫、契約者と受取人は妻で、受け取った保険料は3,000万円。

今まで妻が払い込んできた保険料が400万円だったとして計算してみましょう。

保険金3,000万円から400万円を引いてさらに50万円を引いたその半分に、所得税がかかるので、課税対象額は1,275万円になります。

ここに所得税がかかってくるわけなんですが、一時所得というのは他の所得、つまり給料なんかですね。

これと合算しますから、給料をいくらもらっているか、ということによって、税率が5%から45%まで変動します。

今回は一般的なケースとして、20%の税率がかかる想定で計算しますね。

となると受け取った保険金に対して、納めるべき所得税は255万円になります。

どうでしょう?同じ3,000万円の保険金を受け取ったとしても、相続税なら税金がかからない場合があるのに対して、所得税となると255万円も払わないといけないことになりました。

ですがこれで驚いてはいけません。

もっと悲惨なのは、贈与税がかかる場合なんです。

さて、では生命保険金を贈与で受け取ってしまった場合、支払う税金がいくらになってしまうのかを計算してみましょう。

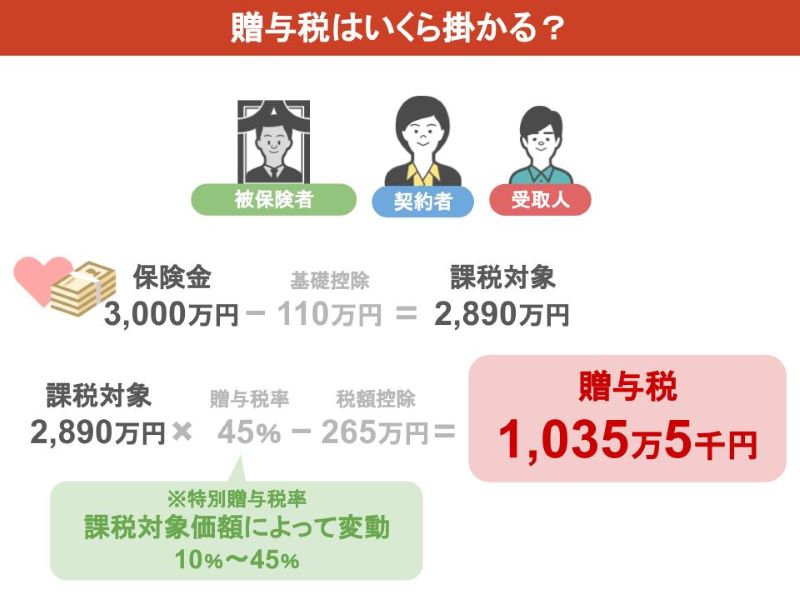

生命保険金に贈与税がかかる場合

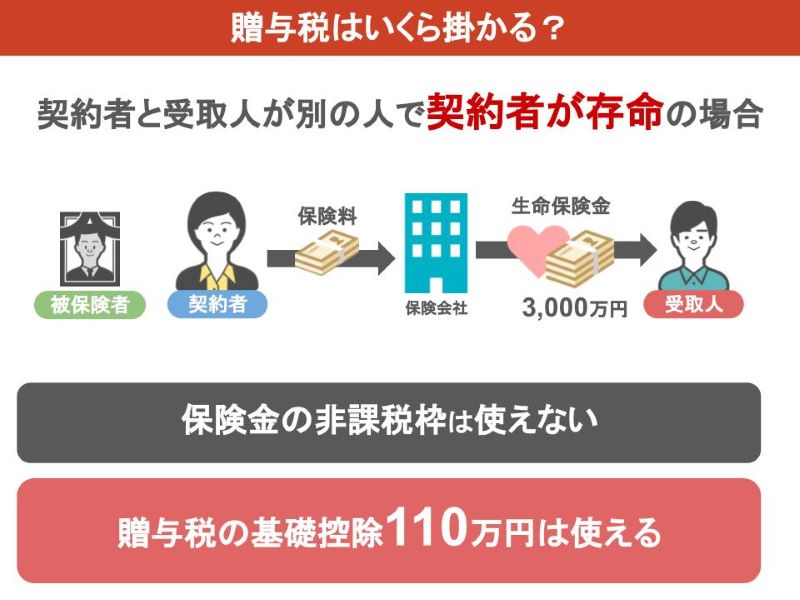

生命保険金に贈与税がかかる場合というのは、契約者と受取人が別の人で、契約者が生きている場合でしたね。

保険料を払っている人が生きている場合は、その契約者から受け取り人への贈与になります。

被保険者が亡くなったことにより、払われた生命保険金だったとしても、実際に保険料を払っていた方が、生きておられてその方から受取人に対してお金が渡っているので相続にはならず、500万円×法定相続人の数という生命保険の非課税枠も使えません。

ですが贈与税の基礎控除である110万円は引きます。

さて、では亡くなったのは、被保険者である夫、契約者は妻、受取人は子供で、子供が受け取った保険金は3,000万円だったとしましょう。

受け取った保険金は3,000万円ですから、贈与税の基礎控除を引くと贈与税がかかるのは2,890万円ですね。

これに贈与税がかかると、なんとに1,035万5,000円にもなるんです。

受け取った保険金の1/3以上が税金で持っていかれてしまいました。

このようにですね、保険の契約者、被保険者、受取人が誰かによって、払い込んだ保険料が同じだったとしても、受け取った保険金が同じ3,000万円だったとしても、相続税なら税額が0円の場合もありますが、所得税なら255万円、贈与税なら1,035万5,000円も生命保険金を受け取ると、相続税はともかく、所得税や贈与税がかかるとは認識されていない方がたくさんいらっしゃいますから、税金の申告をせずにほったらかしにしている場合があります。

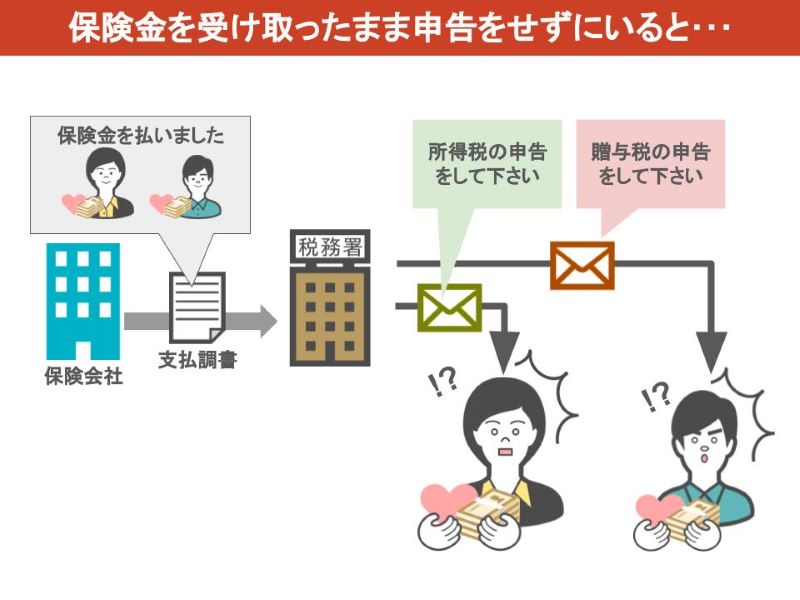

「そんなの税務署に言わなきゃ分からないんじゃない?」こう思われた方もいらっしゃるかもしれませんが、保険会社があなたに保険金を払った時、その旨を支払調書というもので税務署に伝えるんです。

税務署はそれを見て、皆さんにはどんな税金がいくらかかるのか、生命保険金に関する税金の申告書が出ているのかを確認します。

もし皆さんが税金の申告をせずにほったらかしにされていたら、本来の税金の他に無申告加算税や延滞税などの余分な税金も払わなくてはいけなくなります。

もし皆さんが税金の申告をせずにほったらかしにされていたら、本来の税金の他に無申告加算税や延滞税などの余分な税金も払わなくてはいけなくなります。

ですので保険契約を結ぶ際には、受け取る保険金の額だけに目を向けず、保険金を受け取ったらどんな税金がかかるのか、こういったところをきちんと認識して契約を結んでください。

今すでに契約している生命保険がある方も、お手持ちの証券を確認して、自分の所はどんな税金がどれくらいかかるのかを、もう一度この動画の内容と照らし合わせながらしっかりと把握されておくことをおすすめします。

最後になりますが、今回のテーマについてや、それ以外の相続や贈与のことについて疑問や質問がありましたら、この動画のコメント欄にコメントをいただければ、出来る限り返信をしたいと思います。

今日は「生命保険にかかる税金と契約の注意点」という話をしました。

このチャンネルでは、税務調査で調査官によく指摘されるポイントや、相続・贈与についての節税策、税金で損をしないとための情報などを週に2回火曜・土曜日に投稿しておりますので、ぜひチャンネル登録をしていただければ幸いです。

以上です。ありがとうございました。

秋山清成

秋山清成