皆さんこんにちは、相続専門税理士の秋山です。

今日は、遺産分割協議書を自分で作る方法と、作成する際の注意点という話をします。

家族に相続が発生した場合、まず残された遺族の方達は、亡くなった方の財産を誰がどのように相続するのかという遺産分割協議を行います。

そして、この話し合いで決まった内容を、最終的に遺産分割協議書として書面にまとめることになるのですが、その際に相続人の方達はこの遺産分割協議書の作成を専門家にお金を払って作成してもらうのか、自分たちで費用を掛けずに作成するのかを選択することができます。

この時に、亡くなったその方の財産が相続税の基礎控除を明らかに超えているような家庭でしたら、その家庭は相続税の申告自体が必要になりますので、遺産分割協議書の作成から申告書の作成提出までをすべてまとめて専門家に依頼した方が、結果的にスムーズに相続手続きが完了すると思います。

ですが、相続税が明らかにかからないという家庭においては、遺産分割協議書をわざわざ専門家に報酬を支払って依頼をしなくても、自分たちで作成することは十分に可能なんです。

じゃあ余計な費用をかけずに自分たちで遺産分割協議書を作ろうと、皆さんこう思われたかと思いますが、ちょっと待ってください。

この遺産分割協議書というのは、各相続人が署名と実印を押印して作成する、法的効力を持つ書類であることからも、作成するにあたり細かな形式や書き方の決まり事が多数あるんですね。

更に、遺産分割協議書が正式な形で作られず誤りがあった場合には、改めてもう一度作り直した上で相続人全員が再び署名と実印の押印を行う必要があります。

仮に、相続人全員が近場に住んでいて署名や押印が簡単にできればいいのですが、相続人の住んでいる場所が離れていたり、誰か一人でも海外に住んでいるなどの場合には、この署名・押印を伴う作り直しというのがとても面倒な作業になるんです。

ですので、今回の動画では、遺産分割協議書を自分で作りたい、でも絶対に失敗したくないという方に向けて、まず最初にそもそもあなたは遺産分割協議書を作る必要があるのかという部分についてお話しした上で、遺産分割協議書を作成する際の一連の流れと、遺産分割協議書の作り方を分かりやすい文例集を使って解説をしていきます。

その上で、最後に遺産分割協議書を自分で作成する際の細かな注意点について、確認していきたいと思います。

そもそもあなたは遺産分割協議書を作る必要があるのか

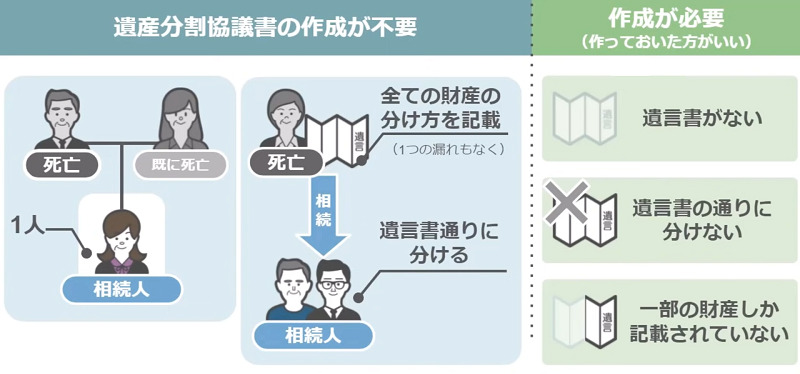

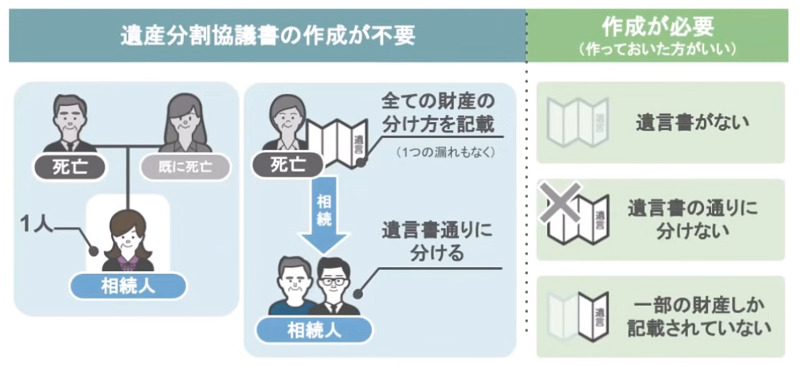

では、まずはそもそもあなたは遺産分割協議書を作る必要があるのかという根本の部分ですが、基本的にこのスライドのように相続が発生した家庭において、亡くなった方の財産を相続する法定相続人が一人しかいない場合か、亡くなった方が生前に自分の全ての財産について一つも漏らすことなく遺言書で分け方を記しており、相続人たちがその遺言書通りに財産を分ける場合、この2つの家庭の場合については遺産分割協議書を作成する必要はありません。

ですが、それ以外の家族、つまり遺言書がない家庭、遺言書通りに財産を分けない家庭、遺言書に一部の財産しか記載されていない家庭については遺産分割協議書は作る必要がある、もしくは作っておいた方がいいんですね。

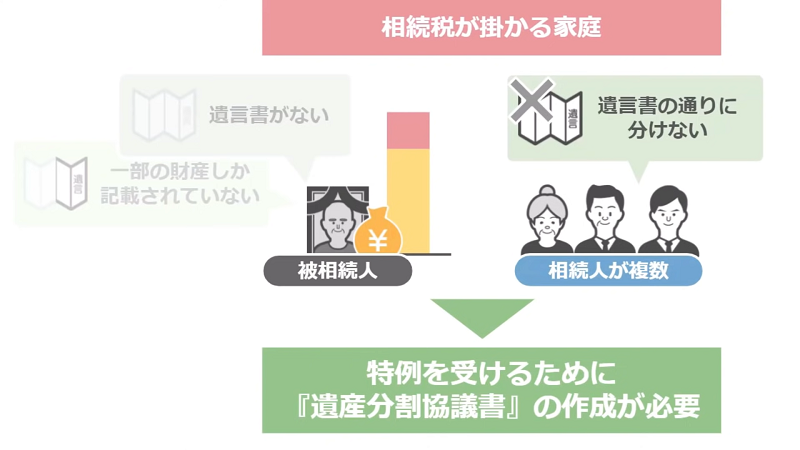

なぜかと言いますと、まず相続税がかかる家庭においては、遺産分割協議書を作成することで、亡くなった方の配偶者の方なら、最低でも1億6000万円まで財産を非課税で相続できる配偶者の税額軽減や、亡くなった方が実際に住んでいた土地であれば一定の要件を満たす相続人が相続した場合、その土地の330平方メートルまでを80%引きの価格で相続してもよいという、小規模宅地等の特例が適用可能になるからです。

そして、これらの特例を受けるためには、相続税の申告書を提出する際に遺産分割協議書を添付して、誰が相続した、どの財産に対して特例を適用したいのか税務署に届け出ないといけないんです。

ですので、もしもあなたの家庭が相続税がかかる家庭で相続人が複数人おり、亡くなった方が遺言書を残していない、または残してくれた遺言書とは違う分け方で遺産分割を行いたいという場合には、相続税のお得な特例を受けるためにも遺産分割協議書を作る必要があるという訳ですね。

また、遺産分割協議書は相続税がかからない家庭においても作成しておく必要があります。

それはなぜかというと、ほとんどの家庭において、相続が発生した際の財産として不動産を受け取ることになりますよね。

そして、亡くなった方から不動産を相続した場合、その不動産の名義を亡くなった方から自分に変更する際に、亡くなった方の不動産を、誰が正式に相続するのかがきちんと記されている遺産分割協議書の提出が必要となるんです。

そのため、相続税がかからない家庭の方であっても、相続した不動産の名義変更を行うためには遺産分割協議書を作成する必要があるというわけですね。

その他にも、遺産分割協議書を作っておけば、過去に行った遺産分割協議自体の証拠資料にもなりますので、遺産分割協議で決まった内容を反故にしようとする人に対しての抑止力にもなります。

こういったことから、基本的にこのスライドのように法定相続人が1人しかいない場合か、亡くなった方の遺言書通りに財産を分ける場合、この2つの家庭以外においては、財産の多い少ないにかかわらず、遺産分割協議書を作成しておくべきという訳です。

では、あなたの家庭には遺産分割協議書の作成が必要なのかがわかったところで、次は遺産分割協議書を自分で作成する際の一連の流れについて見ていきましょう。

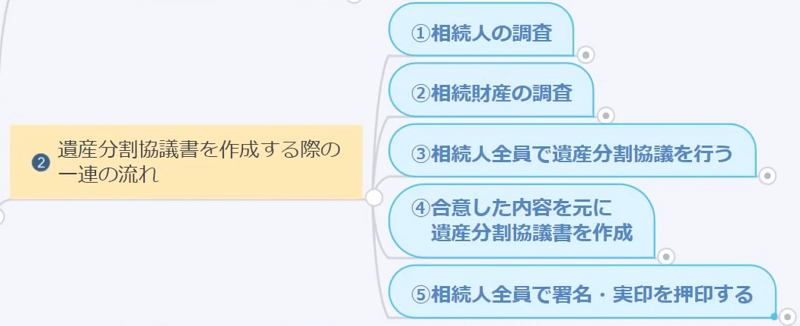

遺産分割協議書を作成する際の一連の流れ

実際に遺産分割協議書を作成する際には、ざっくりとこの5つのステップを踏む必要があります。

順番に見ていきますと、まず最初は相続人の調査ですね。

大前提として、遺産分割協議というのは亡くなった方の法定相続人全員で行わなければ、その協議自体が無効となってしまいます。

そのため、亡くなった方の出生から死亡までが書かれた戸籍を辿って、誰が正式な法定相続人になるのかという部分を調べるんですね。

その際に、亡くなった方と前妻との間に子供がいることが分かれば、その前妻との子供も今回の相続における法定相続人に該当しますので、きちんと連絡を取って遺産分割協議を行う必要があります。

この相続が発生した場合に誰が法定相続人になるのかに関しては、こちらの動画(「相続が発生した際の法定相続人って誰?」)で詳しく解説しておりますので、是非ご覧になってみてください。

さて、亡くなった方の法定相続人が誰かという部分が確定しましたら、次は亡くなった方はどのような財産を持っていたのかという部分を調べます。

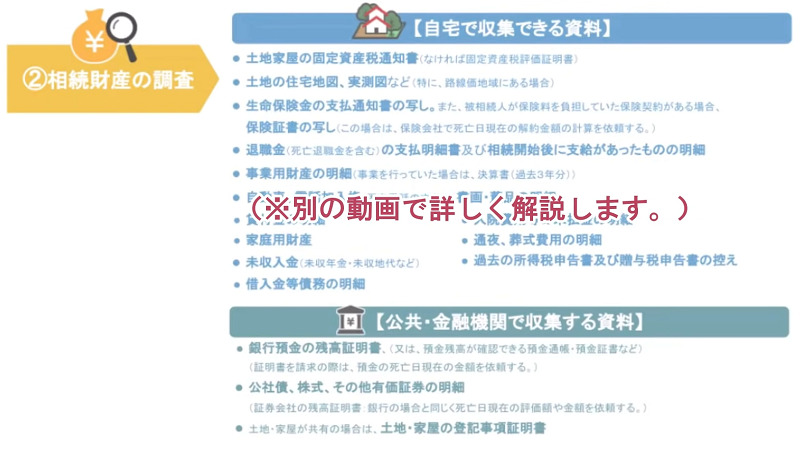

まず、財産には土地建物などの不動産、現金、普通預金、定期預金などの預貯金、株式や、国債などの有価証券などといったものから、生命保険金や貸付金などのその他の財産、またプラスの財産だけでなくローンや借入金などの債務や被相続人の葬式費用、こういったマイナスの財産についても調べる必要があります。

これらの金額を把握するためには、このスライドにありますように亡くなった方の自宅にある書類で把握できるものと、公共機関や金融機関で取得しなければいけないものがあります。

この必要書類の一覧は、相続が発生した際に必要となる資料をある程度満遍なくまとめていますので、全ての家庭においてこれら全ての資料を集める必要はありません。

この相続が発生した際に実際に相続人が揃えなくてはいけない資料については、また別の動画で取得方法なども含めて詳しく解説したいと思います。

さて、ここまでのステップ1と2で亡くなった方の正式な法定相続人となる人と、亡くなった方の財産、債務、葬式費用が把握できました。

ここまでが終われば、あとは把握した財産を各相続人でどのように分割するのかを話し合うことになります。

この際には、生前の親御さんに対する介護の功績や過去に贈与を受けていた事実なども考慮して、それぞれが納得のいく割合になるよう遺産分割協議を行います。

ちなみに、この際に専門家に財産の評価を依頼して正確な相続税評価額が分かれば、相続人全員で公平な遺産の分割ができるのですが、正確な財産が分からなくても財産・債務の種類とざっくりとした財産の相続税評価額が分かっていれば、そこまでアンバランスな遺産分割にはならないでしょう。

このチャンネルでは、これまで誰でも簡単に持ち分や分譲マンションにかかる相続税評価額を計算できる方法なども紹介しておりますので、次の動画なども参考に誰がどの財産を相続するのかを話し合ってみてください。

「相続の際の不動産評価額を簡単に計算する方法!」

「分譲マンションを相続する際の不動産評価額を簡単に計算する方法!」

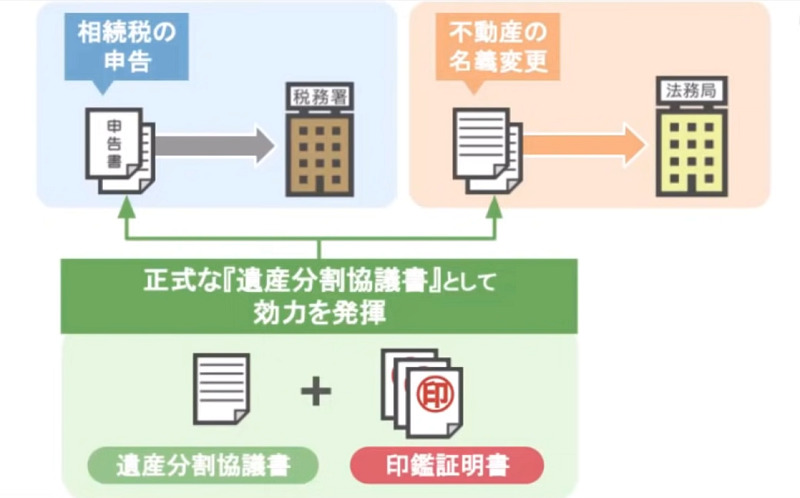

さて、相続人全員での話し合いが終わり、財産・債務の分け方が決まりましたら、あとはその内容を正しいフォーマットに従って遺産分割協議書を作成し、最後に相続人全員の署名と実印を押印すれば、法的な効力を持つ遺産分割協議書の完成となります。

あとは、相続税の申告の際や不動産の名義変更の際にこの完成した遺産分割協議書と、各自の印鑑証明書を添付すれば、正式な遺産分割協議書として効力を発揮します。

どうでしょうか。

法的な文書とは言っても、意外とそこまで作成するのが難しそうという訳ではありませんよね。

実際に、1の法定相続人の確定と、2の財産、債務、葬式費用さえ確定すれば、あとは次の章でお話しする正しい形式で遺産分割協議の内容をまとめることで、遺産分割協議書は完成です。

それでは、実際に正しい遺産分割協議書の書き方について見ていきましょう。

遺産分割協議書作成の作り方(文例集あり)

遺産分割協議書を作成するにあたって必要なものは、A4用紙とペンと実印だけです。

書き方としては手書きでも良いのですが、手書きでは改ざんのリスクもありますし、何を書いているのかが第三者にとってはっきりとわからないという場合もありますので、そういった面を考慮するのでしたら、やはりパソコンの文書作成ソフトで作った内容をプリントアウトした方が良いかと思います。

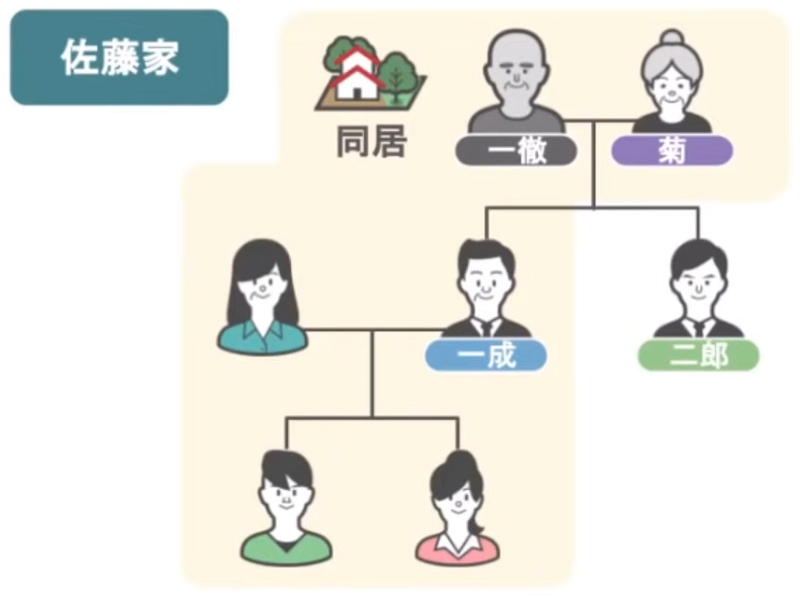

では、具体的な書き方の手順ですが、今回作成する遺産分割協議書はこちらの佐藤家に相続が発生したとして作成方法をお話ししていきます。

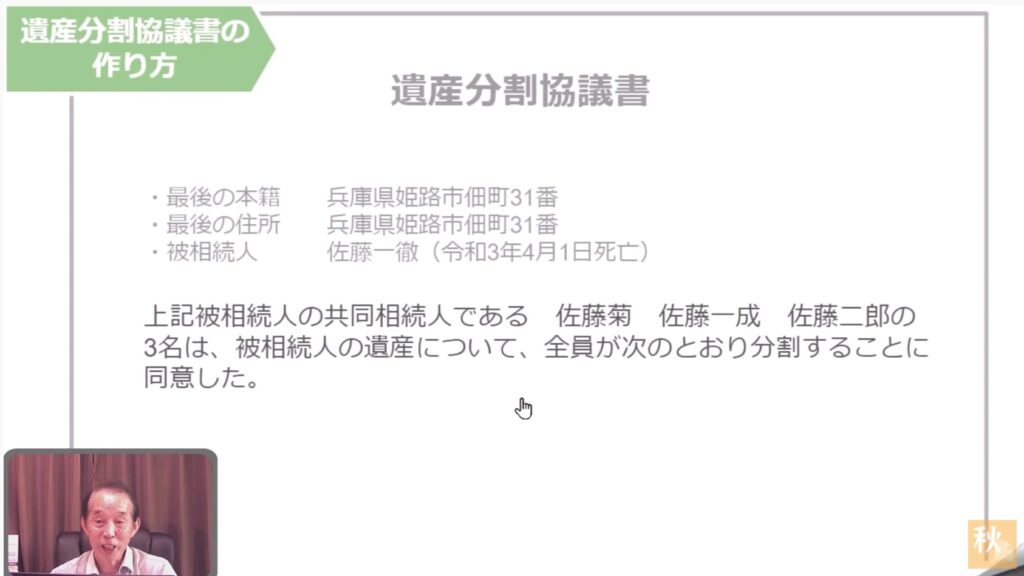

まず最初に、A4用紙の一番上に遺産分割協議書と題名を記入します。

次は、題名の下に亡くなった方の最後の本籍、最後の住所・氏名と死亡日を記載します。

この際に、最後の本籍には市役所で取得できる戸籍謄本の本籍地を記載し、最後の住所は住民票もしくは住民票の除票の写しに書かれている住所を記載します。

ここまで終わりましたら、上記被相続人の共同相続人である佐藤菊、佐藤一成、佐藤二郎の3名は、被相続人の遺産について全員が次の通り分割することに同意したという文言を記載します。

この文言には、きちんと法定相続人全員の名前を記載するようにしてください。

そして、ここからは法定相続人全員で話し合って決めた財産の分け方について、どの相続人が亡くなった方のどの財産債務を相続するのかを記載します。

順番に、各項目の記載ポイントを見ていきましょう。

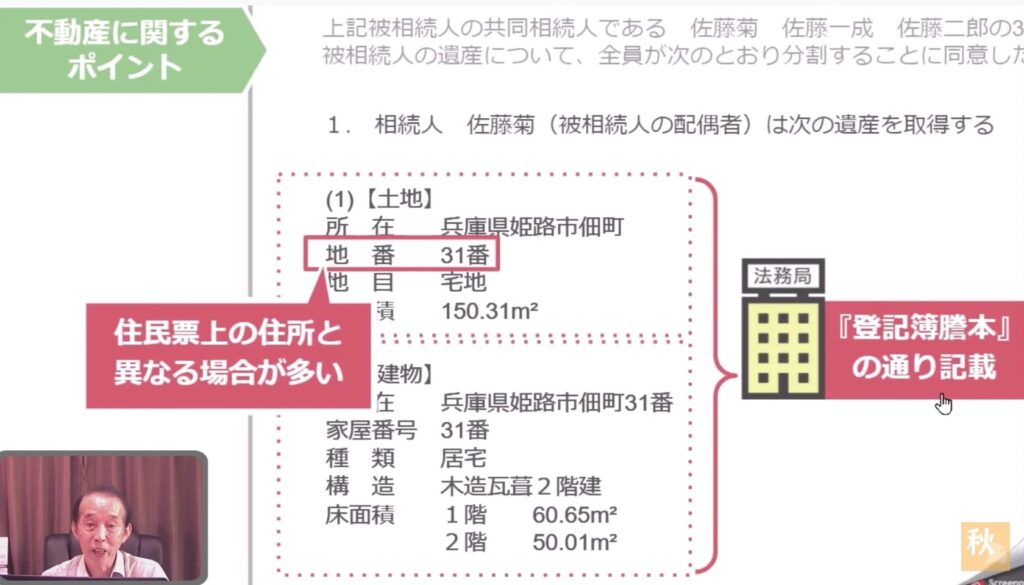

まず、相続人の佐藤菊は次の遺産を取得するとして一徹さんから相続した財産を記載していきます。

その際に、不動産については土地と建物に分けた上で、法務局で取得できる登記簿藤本に書かれている通りに記載します。

地番は住民票上の住所とは違うケースが多いので、必ず登記簿謄本に書かれている通りに記載してください。

この部分の書き方を間違えると、後に不動産の名義変更をする際に受け付けられない可能性があります。

また、預貯金については亡くなった方のご自宅にある通帳を見ていただき、支店名や口座番号をそのまま記載してもらえば問題ありません。

その際に被相続人が亡くなった日における口座内の残高を記載しなくてもいいのか、という質問をよく受けるんですが、基本的には口座内残高を記載しなくて問題ありません。

逆に、遺産分割協議書に残高を記載しますと、その金額が数十円単位でも間違っていた場合、亡くなった方の口座内にあるお金を銀行で引き出す際に、遺産分割協議書に書かれている金額と銀行側の残高にずれがあるということで、遺産分割協議書の修正が必要になる可能性があります。

そういったことからも、基本的には口座内の残高については記載しなくても問題はありません。

株や投資信託などの有価証券に関しては、亡くなった方が取引されていた証券会社から送られてくる通知書などに詳細が全て記載されていますので、そちらを参考に記入してください。

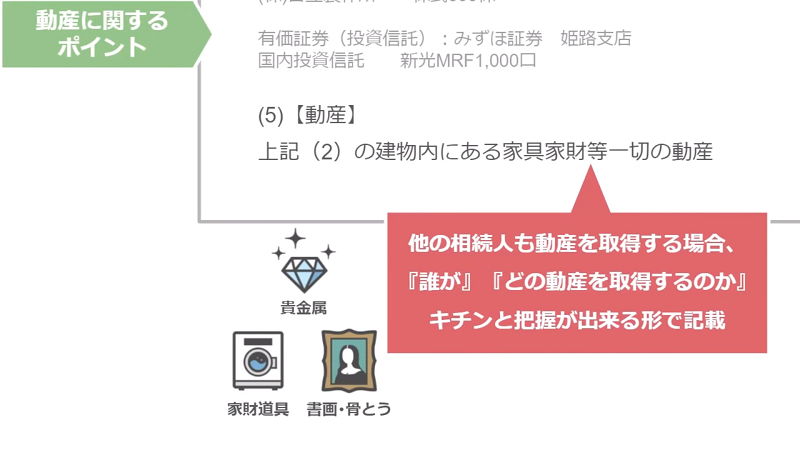

あとは、家財道具や書画・骨董品・貴金属などの動産について配偶者がまとめて相続する場合は、このように記載してください。

他の相続人も動産を取得する場合には、誰がどの動産を取得するのかをきちんと把握できる形で記載しておきましょう。

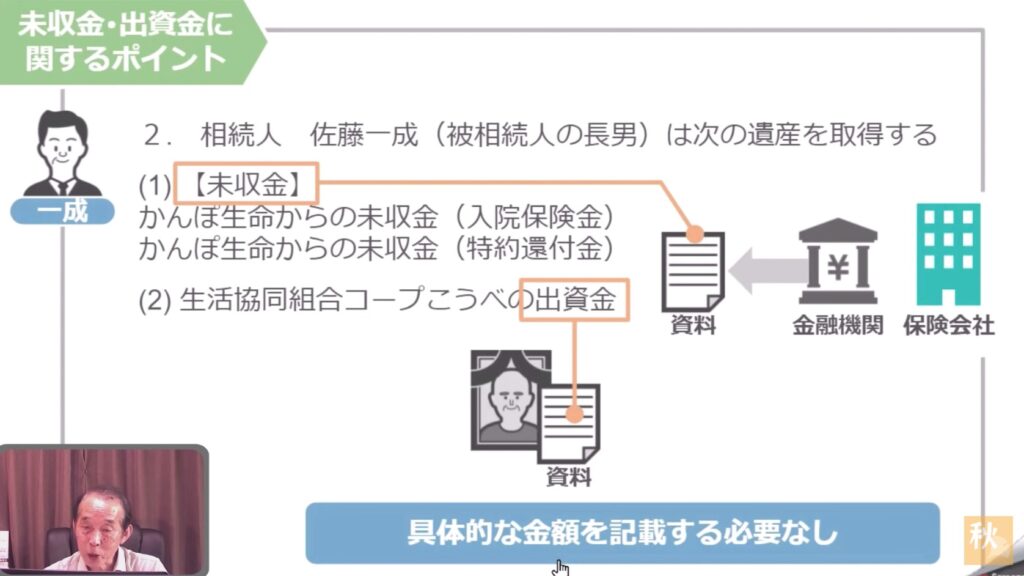

次に一成さんが取得した財産は、かんぽ生命からの入院保険金と特約還付金に関する未収金部分、それと一徹さんがコープこうべに出資していた出資金ですね。

未収金に関する資料は各金融機関や生命保険会社から送られてきますし、出資金に関しては亡くなった方の自宅に手元資料として残っていると思いますので、それらを記載します。

この際にも、具体的な金額を記載する必要はありません。

また、被相続人が亡くなった際に受け取り人が決まっている生命保険金や死亡退職金は、受け取り人固有の財産となります。

ですので、仮に一生さんが一徹さんの生命保険金の受け取り人になっている場合には、その生命保険金に関しては遺産分割協議書に記載する必要はありません。

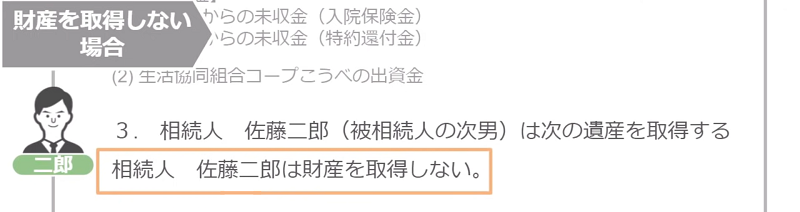

相続人のうち財産を取得しない方がいる場合は、このように相続人の誰々は財産を取得しないという文言を記載してください。

債務や葬式費用についても誰が相続するのかを書いておけば、後々のトラブル回避にもなりますので、このように記載しておきます。

たまに、協議の時点で判明していない財産が協議の後で発見されることがあります。

そのような場合に備えて、新しく出てきた財産は誰が相続するのかということも事前に決めておけば、後からもう一度遺産分割協議をやり直すこともありませんし、トラブルが発生する可能性も低くなります。

その他にも、新しく出てきた財産部分に関しては、相続人全員で改めて協議を行うという形で記載することも可能です。

ここまでが終われば、あとは「以上の通り相続人全員による遺産分割の協議が成立したのでこれを証するための本書を作成し、以下に各自署名押印を行う」という文言を記載し、遺産分割協議書を作成した日付、各相続人の住所を書き、それぞれが手書きで署名をし、実人を押印します。

さて、これで遺産分割協議者の作成は完了なんですが、次の章では遺産分割協議書を作成するに際しての注意点について、いくつかお話ししていきたいと思います。

遺産分割協議書を自分で作成する際の注意点

遺産分割協議書というのは、それ自体が法的な効力を持つ非常に重要な文書となります。

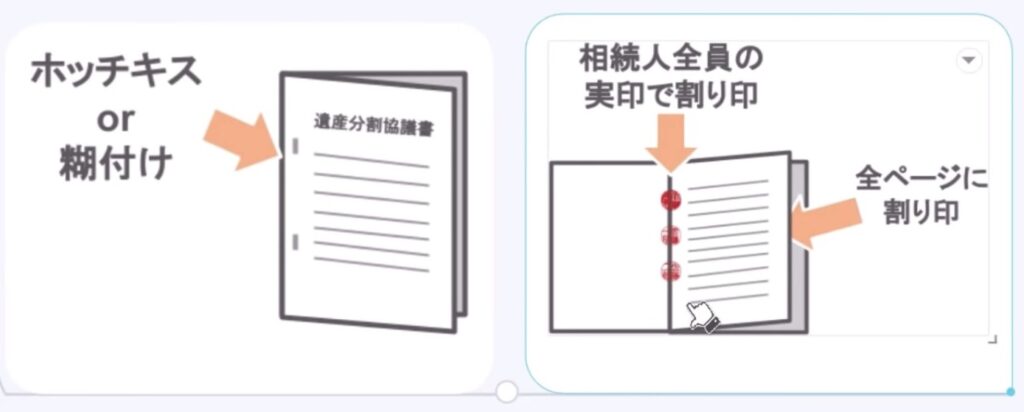

そのため、遺産分割協議書の枚数が2枚以上になる場合には、第三者に勝手にページを付け加えられたりなどの改ざんを防ぐためにも、割り印が必要になります。

割り印を行う方法としては、A4用紙をホッチキスや糊付けなどでまとめた上で、見開きページにまたがるように相続人全員が実印で割り印を押印します。

その際に、押印が擦れてしまったとか、一部欠けてしまったという場合には、失敗した押印の下に再度同じ印鑑を使って押印し直します。

なお、遺産分割協議書が一枚に全て収まる場合には、製本や割り印は不要です。

また、遺産分割協議書の枚数が4枚や5枚にも及ぶ場合には、紙の分厚さによってぺージをまたがるように割り印を押すことが難しいですし、失敗する可能性も高くなるので、製本テープを使用して一冊に製本するという方法もあります。

この場合、表紙もしくは裏表紙のどちらかに、製本テープと本誌にまたがる形で相続人全員が実印で割り印を押印します。

このようにすれば、各ページのつなぎ目に割り印を押印する必要はありません。

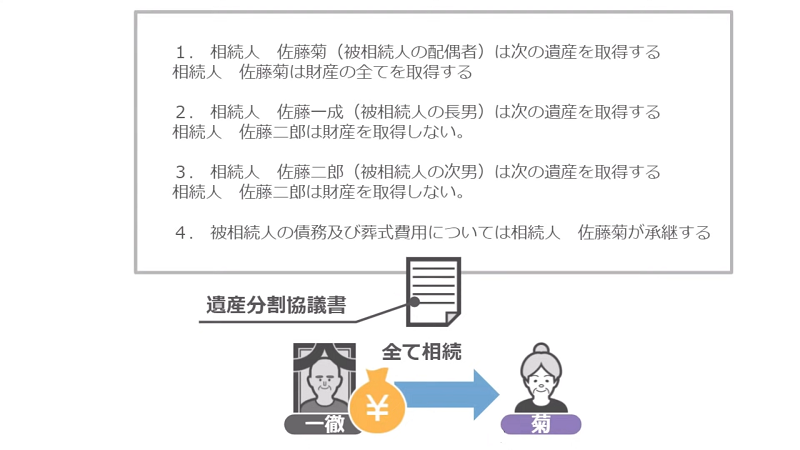

しかし、このように遺産分割協議書の枚数が何枚にもならないように、記載する財産の内容をある程度まとめて書くことができます。

仮に、一徹さんの配偶者である菊さんが一徹さんの財産を全て相続する場合には、受け取る財産の内容を一つずつ全て記載する必要はなく、このスライドのように相続に佐藤菊は財産の全てを取得する、佐藤一成、佐藤二郎は財産を取得しないという形でまとめて記載しても何も問題ありません。

また、冒頭でもお話ししたように、遺産分割協議というのは法定相続人のうちの誰か一人でも協議に参加しておらず、遺産分割協議書に押印がなければその遺産分割協議書は無効なものとなります。

また、それと同様の論点として、相続人の中に認知症などの方がいる場合、その人の財産を管理する成年後見人を立てずに遺産分割協議を行えば、その遺産分割協議は無効になるという部分は覚えておいてくださいね。

今回の動画のまとめ

それでは、今回の動画のまとめです。

今回の動画では、そもそもあなたのウチには遺産分割協議書が必要なのかというテーマから始まり、遺産分割協議書の作り方の流れ、実際の作成方法と注意点についてお話ししました。

遺産分割協議書自体は相続人の方が作成しても構いませんし、専門家に依頼しても構いません。

亡くなった方の財産が相続税の基礎控除を明らかに超えているような家庭でしたら、遺産分割協議書の作成から申告書の提出までをすべてまとめて専門家に依頼した方が、結果的にスムーズに相続手続きが完了しますが、相続税が明らかにかからないという家庭においては、遺産分割協議書をわざわざ専門家に報酬を支払って依頼しなくても、今回の動画で見てきたように自分たちで作成することは十分に可能です。

相続人が自分で作成する場合は費用がかからないというメリットがある反面、作成に手間と時間がかかる、せっかく自分で時間をかけて作成したのに、不備があったせいで結局専門家に依頼し二度手間になってしまうといったデメリットもあります。

また、遺産分割協議者は法的効力のある書類ですから、正式に作成すると後から分割方法を変えたいと思っても原則変更はできない点にも留意してくださいね。

どちらの方法にも一長一短がありますので、ご自身にとって何を優先するのかを考えて選択していただければと思います。

以上で、今回の動画は終わりです。

それでは、次回の動画でお会いしましょう。

最後までご視聴いただきありがとうございました。

秋山清成

秋山清成