皆さんこんにちは。相続専門税理士の秋山です。

今日は、あなたの家の最適な贈与額は年間いくらなのか?というお話をします。

私の事務所には日々、配偶者や子供、孫達に対して1円でも多く財産を残してあげたい、という方達から、将来の相続税対策として、うちの家庭は年間いくら生前贈与をするのが一番効果的なんでしょうか?という相談を多数頂きます。

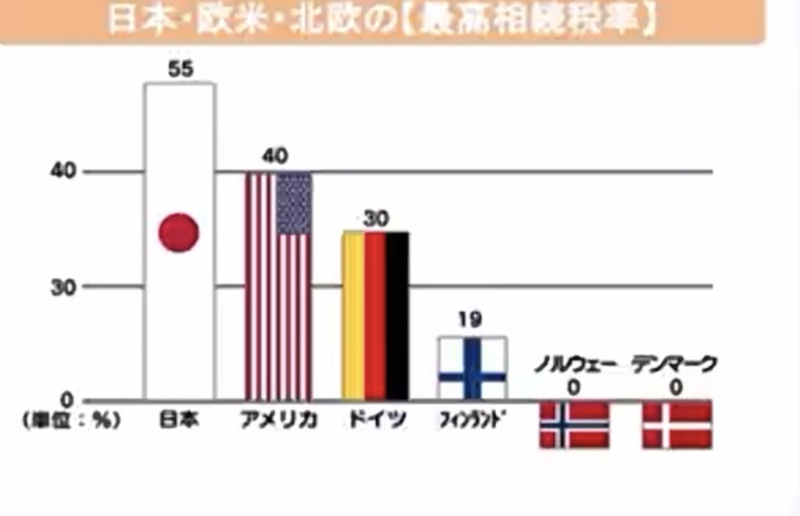

以前の動画でもお話ししましたが、日本の相続税というのは、他の国と比べてもかなり高額な税率が設けられておりまして、何も対策をしないまま相続が発生しますと、こんなにも沢山税金を納めなくてはいけないの!とびっくりされる方も非常に多いんです。

ですので、急に相続が発生して後悔しないように、また、将来子供や孫達に、少しでも多くの財産を残してあげるためにも、あなたの家庭において最適な贈与額は、年間いくらなのかという部分について、今回の動画を通して知っていただき、将来の相続税対策に活かしてもらえばと思います。

ですので、今回の動画ではまずはじめに相続税がかかるかか、からないかの基準となる基礎控除について簡単におさらいをした上で、これら三つの過程をモデルケースに、それぞれの家庭における最適な年間贈与額について解説していきたいと思います。

目次

相続税が掛かるか掛からないかの基準『基礎控除』を解説

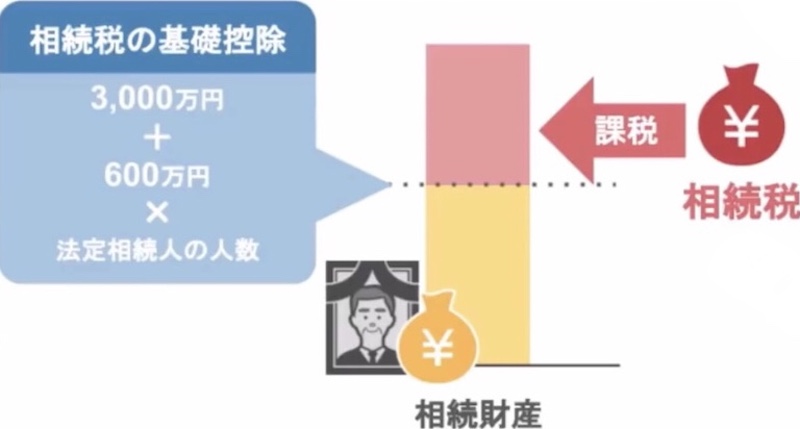

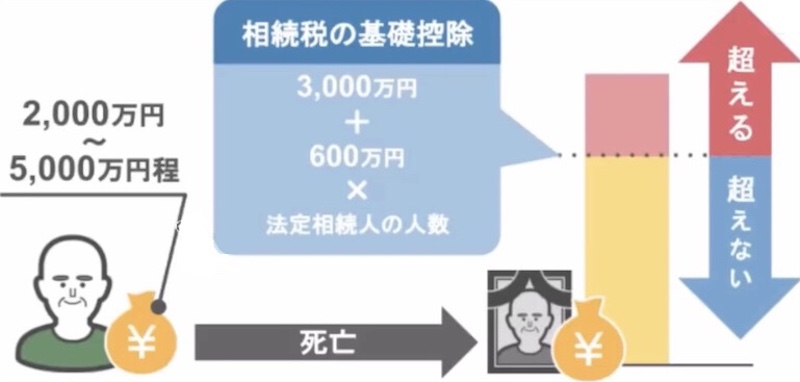

まず本題に入る前に、そもそも相続税って財産をいくら持っていたら課税されるのか?という部分から簡単におさらいをしていきますね。

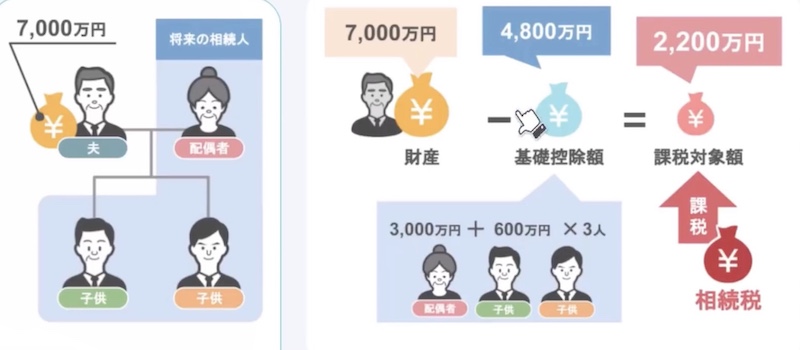

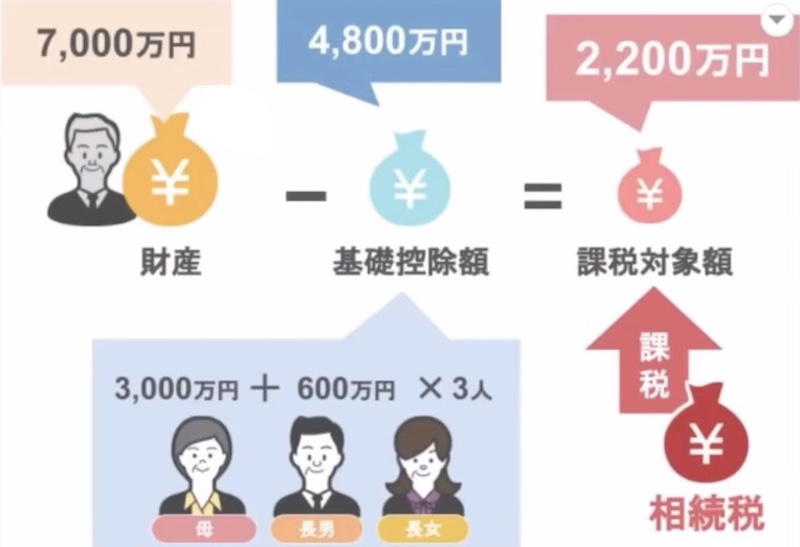

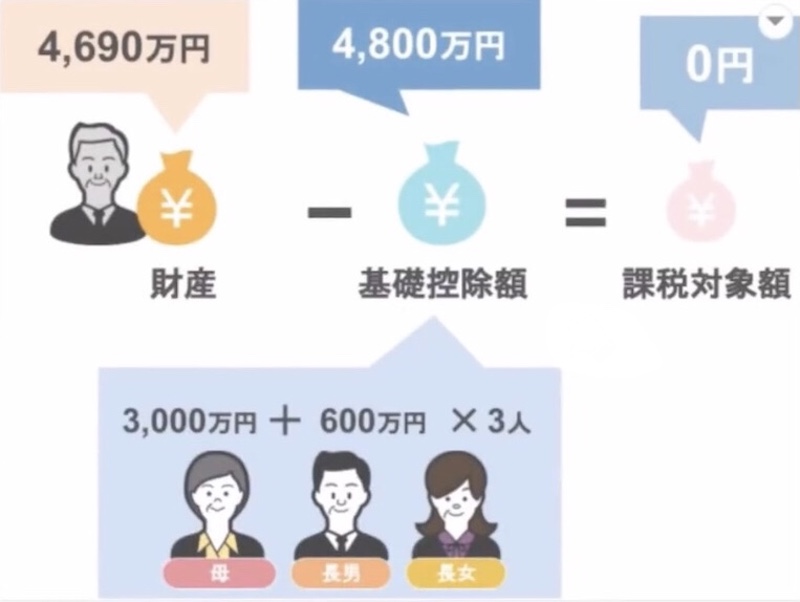

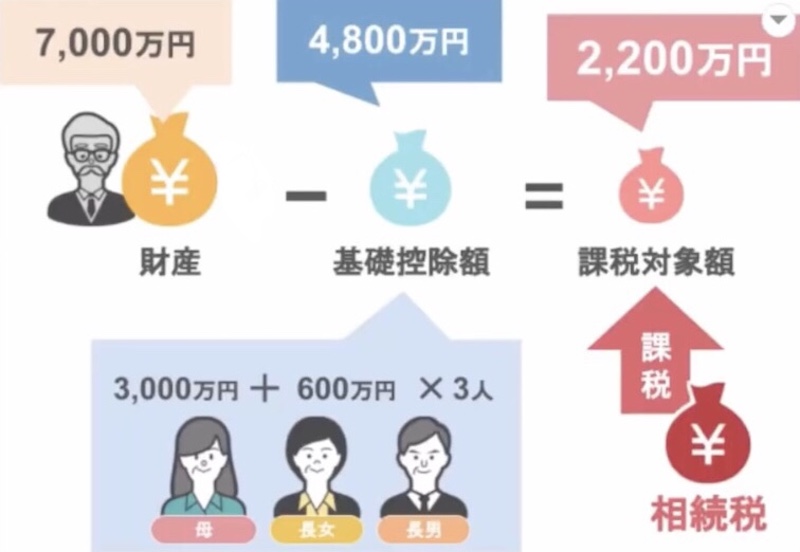

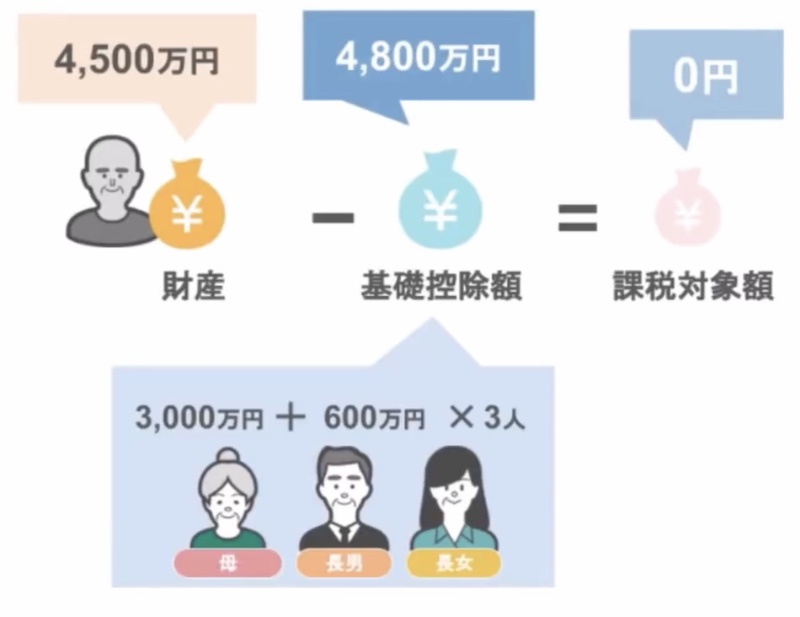

相続税というのは、このスライドにありますように亡くなった方の財産のうち、3000万円+600万円×法定相続人の数という、相続税の基礎控除を超える部分について課税される税金です。

ですので、仮に現状において所有している財産額が7000万円で、自分に相続が起こった際に相続人になるのは、妻と子供2人、こういった家庭の場合には7000万円の財産額から4800万円の基礎控除を引いた、2200万円の部分について相続税が課税されます。

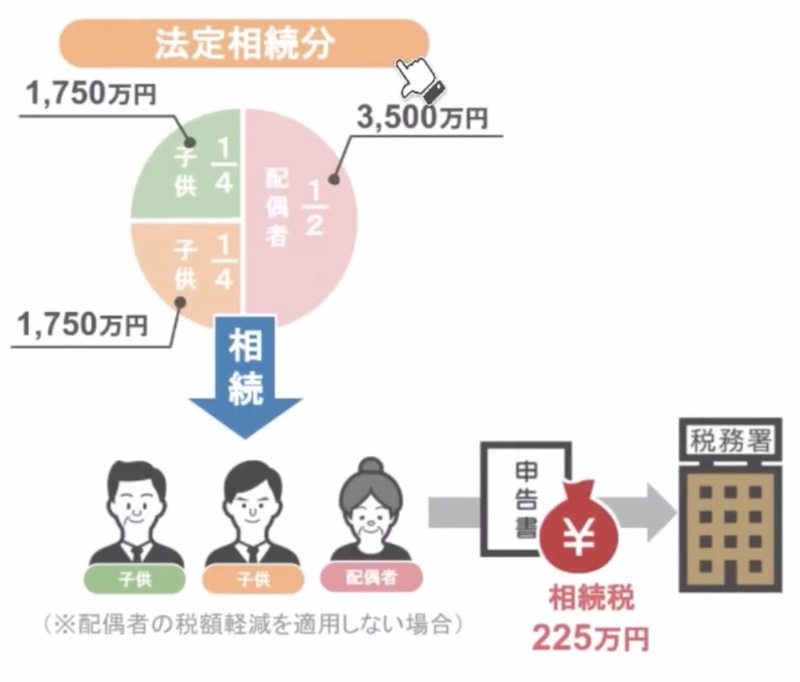

この場合、仮に残された相続人の方たちが民法で定められている、法定相続分通りに遺産分割を行ったとすると、この一家全体で支払う相続税額は225万円になるんですね。

ここで相続に詳しい方でしたら、相続税には配偶者の税額軽減という、亡くなった方の配偶者なら最低でも1億6000万円まで、財産を非課税で相続できる特例制度があるんだから、それを使って相続税をゼロにすればいいんじゃない?とこのように思われるでしょうが、これは半分正解で、半分間違いなんです。

確かにこの配偶者の税額軽減という制度は、とても使い勝手が良く、節税効果も大きな特例制度なんですが、何事にもメリットがあればデメリットもあるように、配偶者の税額軽減にも考えなしに制度を使ってしまうことによって起こる、大きなデメリットがあるんですね。

と言いますのも、配偶者の税額軽減というのは、一次相続の時に支払う相続税額だけを見るのではなく、その次の2次相続までもきちんと考えて利用しないと、結果的に家族全体で支払う相続税が高額になってしまうというリスクがあるんです。

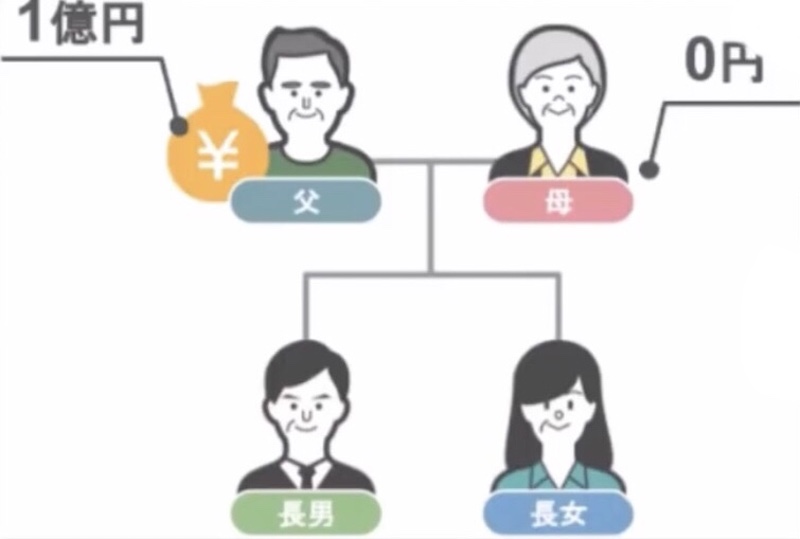

どういうことか、具体的にこの一家をモデルケースとして説明しますね。

この一家の家族構成は父、母、長男、長女で、父の財産は1億円、母の財産は0円という家庭です。

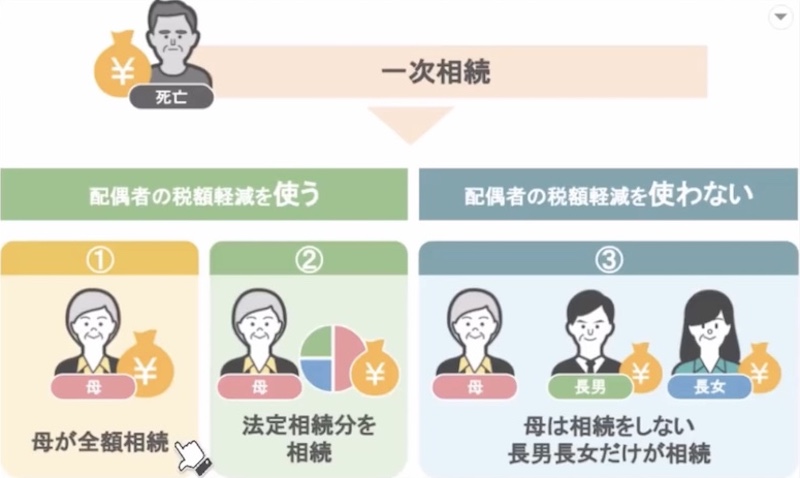

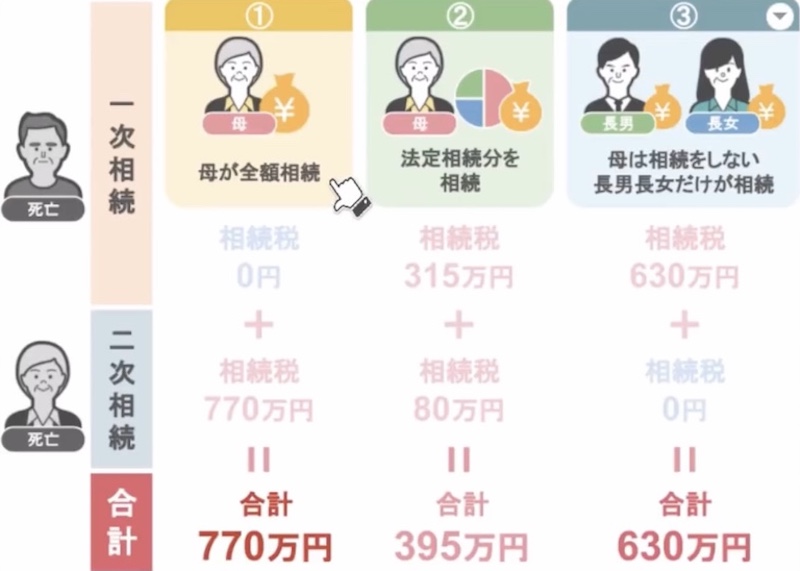

この一家の場合、仮にお父さんが亡くなり、1次相続が発生した際に、お母さんが財産を全額相続した場合と、お母さんが自分の法定相続分のみの財産を相続した場合、またお母さんは一切財産を相続せず、長男長女だけが財産を相続した場合、それぞれの場合で、一次相続と二次相続での相続税の合計額を比較すると、どのパターンでの遺産分割が一番相続税を安くできると思いますか?

この部分の詳しい解説は以前の動画(「1億6千万円の非課税制度を最も効果的に利用する方法!」)で行いましたので、今回は結果だけを見てみました。

結果はこのようになり、パターン1でお母さんが全ての財産を相続した場合は、一次、二次を含めた一家全体で支払うトータルの相続税は、770万円。

パターン2で、お母さんが法定相続分までの財産を相続した場合は395万円。

パターン3で、お母さんが財産を全く相続しない場合は630万円。

という結果が出ました。

つまり一次相続において配偶者の税額軽減をフルに活用して、お母さんが亡くなった夫の財産1億円を全て相続するよりも、この家族の場合は、相続人が法定相続分で相続した方が、その後の二次相続までを考慮すれば家族全体で支払う相続税額が一番安くなったんですね。

ですので、最終的に配偶者の税額軽減を使えば、最低でも1億6000万円までの財産なら、配偶者が相続すれば、相続税はゼロになるんだから将来の相続税対策なんてする必要ないよね。

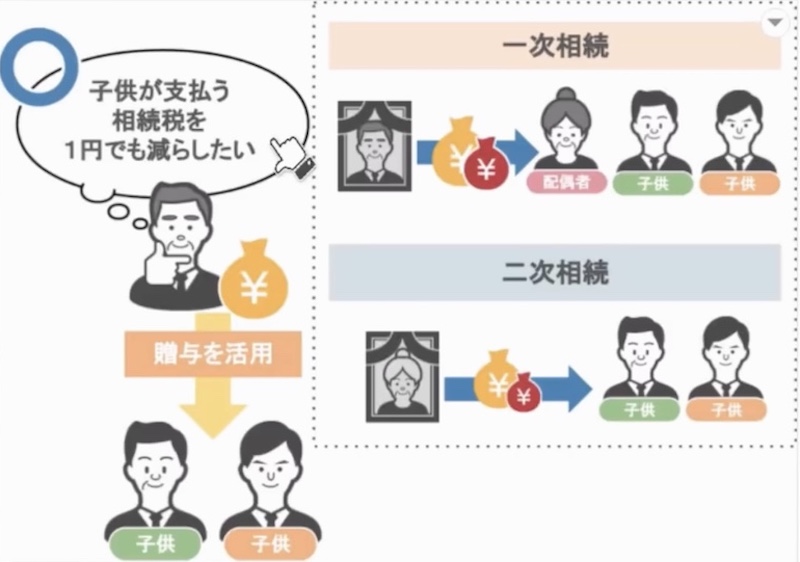

とこのように思うのではなく、きちんと二次相続のことまでを考えて、妻には配偶者の税額軽減も使ってもらいつつ、一次相続の時から子供達にも財産を相続させよう、その際に子供たちが支払う相続税を、1円でも減らしてあげるために、今から積極的に生前贈与を活用していこう!と、このように考えていただければと思います。

60~70代・財産額5,000万円~1億円程の家庭

では前置きが長くなりましたが、ここまでの話を踏まえた上で、ここからはあなたの家の最適な贈与額は年間いくらなのか?という部分について、三つの家庭をモデルケースに解説していきます。

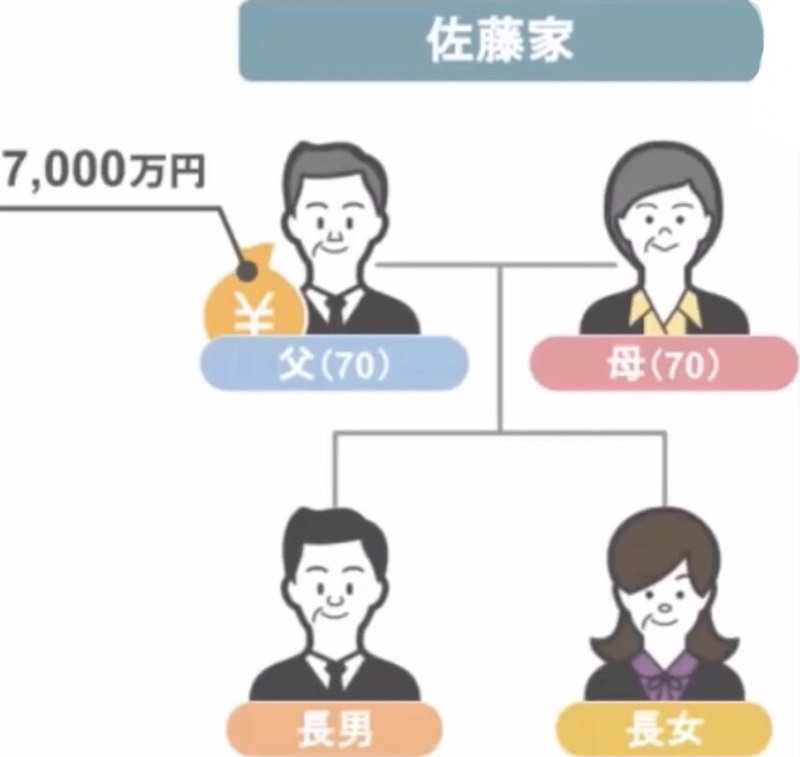

ではまずは、この佐藤家における最適な年間贈与額はいくらになるのでしょうか。

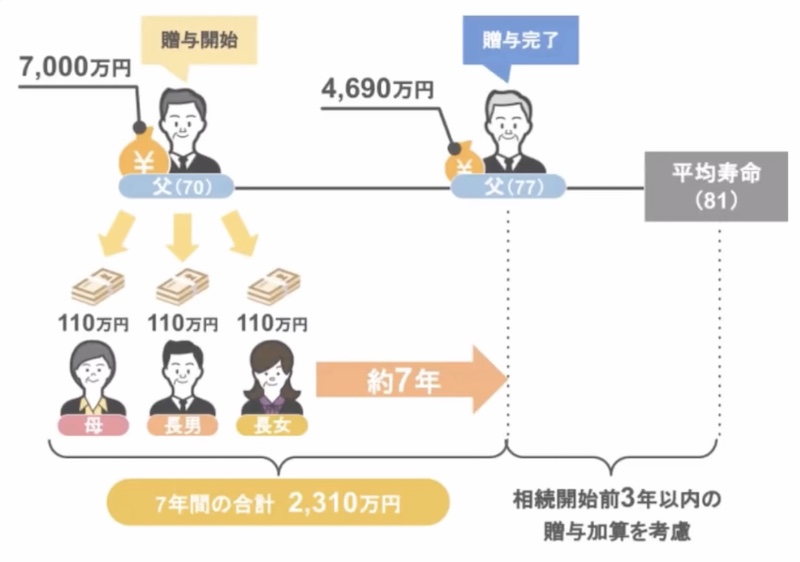

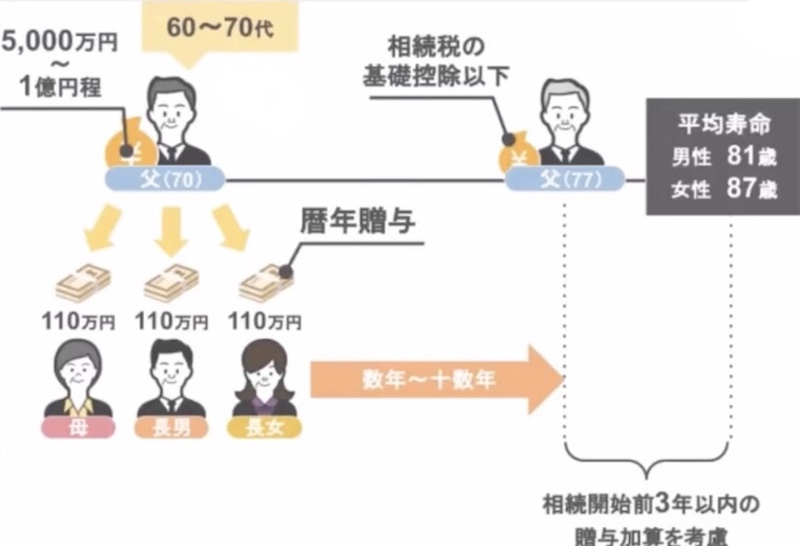

前提としまして、現在父親が所有している財産額が7千万円で、年齢がまだ七十歳の場合、この佐藤家におすすめする最適な贈与額は、年間110万円となります。

どういうことかといいますと、佐藤家の父親は財産を7000万円持っており、そしてこの父親に相続が発生した際の基礎控除額は、相続人が3人ですから4800万、そしてこの差し引き部分2200万円が、相続税の課税対象額となります。

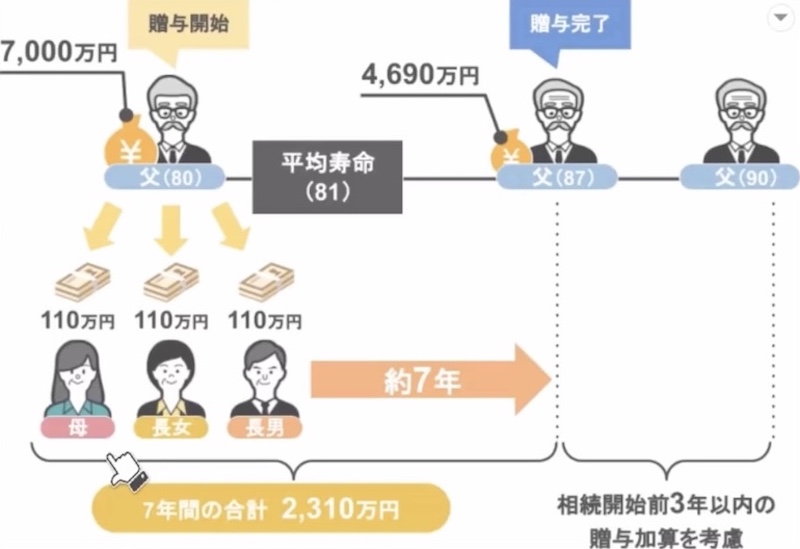

日本人の平均寿命が男性81歳・女性87歳ということを考えますと、佐藤家の場合お父さんはまだまだ若いですから、これから奥さん、長男・長女に対して毎年110万円ずつの暦年贈与を行っていけば、約7年間で2310万円の贈与を行うことができますよね。

結果、お父さんの財産額は7年で4690万円となり、相続が発生しても、財産額が基礎控除4800万円以下になりますから、残された家族は相続税を1円も払わずに、お父さんの財産を相続することができるということです。

この佐藤家のケースにおいてオススメできる、110万円以内の暦年贈与については、こちらの動画(「110万円の贈与は最高の節税策」)において贈与ができる財産の種類や、贈与をすることができる対象人物などについて、詳しく解説しています。

80~90代・財産額5,000万円~1億円程の家庭

では次に、この鈴木家における最適な年間贈与額を見ていきましょう。

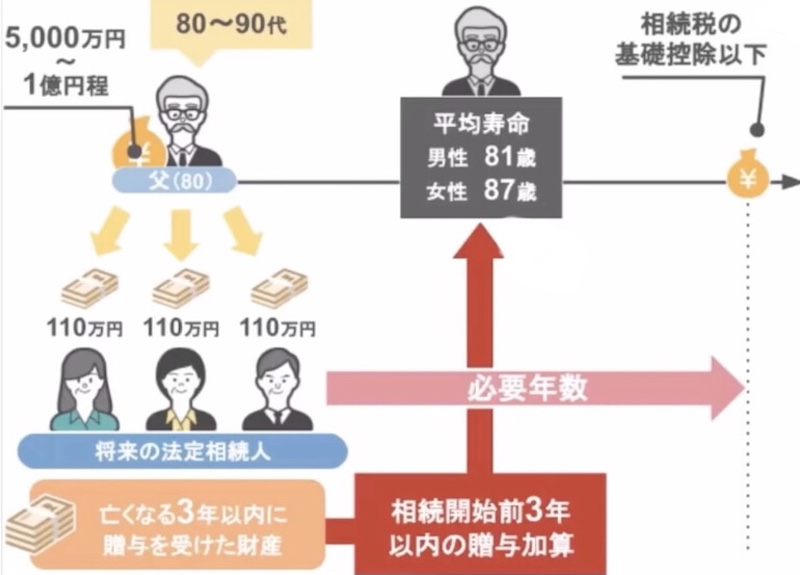

前提としまして現在父親が所有している財産額が7000万円で年齢がすでに八十歳の場合、この鈴木家におすすめする最適な年間贈与額というのは110万円を超える贈与となります。

どういうことかといいますと、鈴木家のお父さんは財産を7000万円持っており、お父さんの財産7000万円から相続が発生した際の基礎控除4800万円を差し引くと、課税対象額は2200万円です。

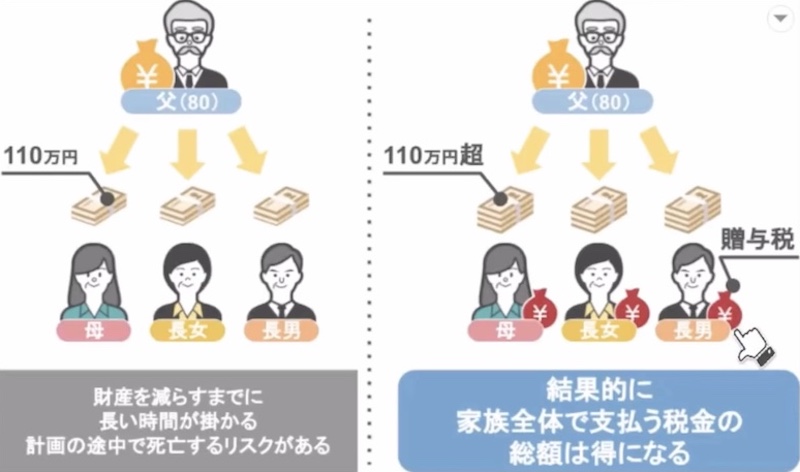

ここから、財産が基礎控除以下になるように今から2200万円を削りたいと思った場合、先ほどの佐藤家と同じように、奥さん・長男・長女に対し毎年110万円ずつの暦年贈与使っていると、約7年もの時間が必要ですよね。

鈴木家のお父さんは現在80歳ですので、日本人男性の平均寿命を考えれば、この毎年110万円の暦年贈与はあまり現実的な方法ではありません。

そこで重要になってくるのが、贈与を受ける人が贈与税を支払うことになっても、110万円を超える贈与を行い、短期間で将来の相続税を節税するという考え方です。

皆さんどうしても生前贈与を行う際には、できるだけ贈与税を1円も払わず贈与を繰り返すことが得なんだ、という固定観念があるんですが、それなりの財産をお持ちの方や高齢になってから、生前贈与を始められる方にとっては、贈与を受ける人が一旦贈与税を払うことになっても、多くのお金を家族の人達に贈与してあげた方が、110万円の贈与を繰り返すよりも、結果的に家族全体で支払う税金の総額は得になるんです。

このお話については、こちらの動画(「110万円以上の贈与を活用すると将来の相続税を大幅に減らすことが可能です!」)で生前贈与をしなかった場合の相続税、年間110万円以内の贈与を孫二人にしていた場合の相続税、110万円を超える贈与を孫二人にしていた場合の相続税、これら三つのケースを具体的な金額を使って比較し、結果的に110万円を超える贈与を孫二人に行った場合が、一番将来の相続税の節税になるという話をしております。

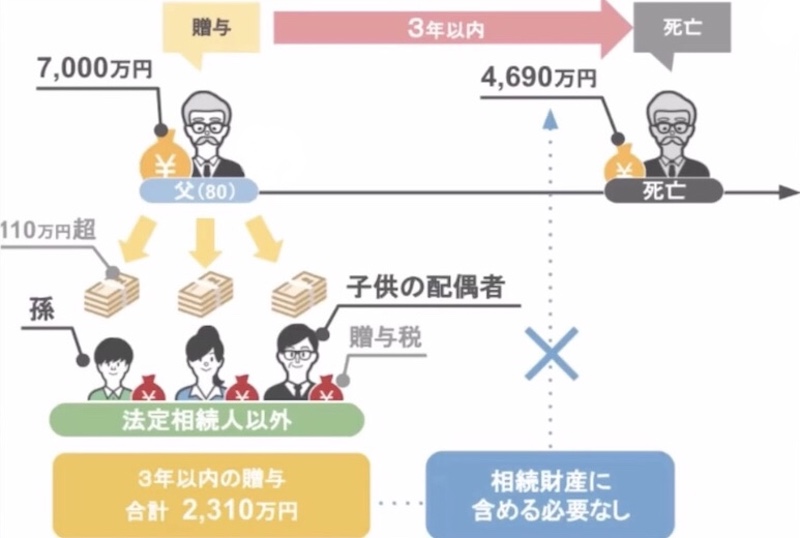

しかしこの鈴木家のように、贈与を行う方が高齢の場合、贈与を行うに際して1点気を付けなければいけないポイントがあります。

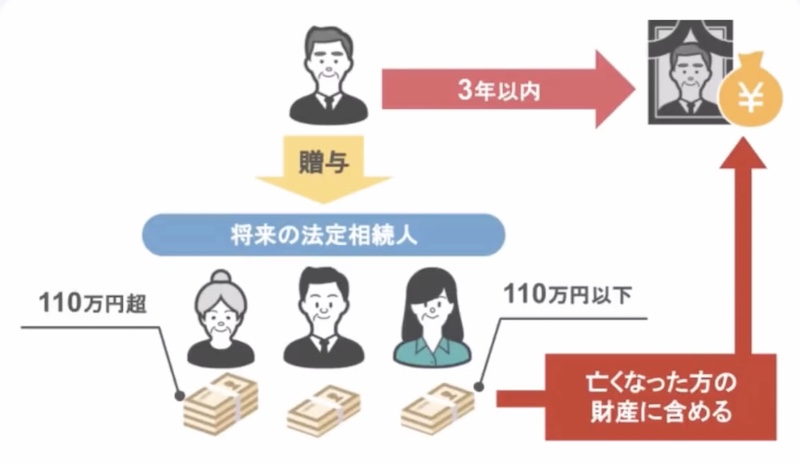

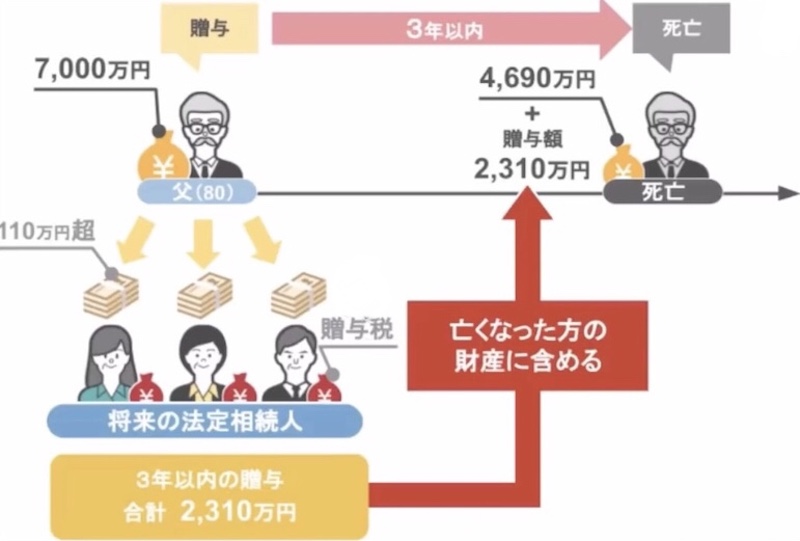

それは相続開始前3年以内の贈与加算という規定です。

この3年以内の贈与加算という規定では、法定相続人の人達に対して贈与を行った場合、贈与をした日から3年以内に贈与者が亡くなってしまえば贈与を受けた財産は、亡くなった方の財産として相続財産に含める必要がある、という規定です。

つまり今回の鈴木家の場合、お父さんが生前に法定相続人である奥さんや、長男・長女に対して贈与を行っていたとしても、その贈与が行われた日から3年以内にお父さんが亡くなってしまうと、奥さん達に行った贈与はお父さんの財産に足し戻しされてしまい、結果、相続税の節税を狙った生前贈与が無意味になってしまうんですね。

ですが逆に、法定相続人以外の人、つまり鈴木家のお父さんから見て、孫や子供の配偶者に対して贈与を行った場合でしたら、贈与した日から3年以内に贈与者が亡くなったとしても贈与を受けた財産を、亡くなった方の財産として相続財産に足し戻す必要はないんですね。

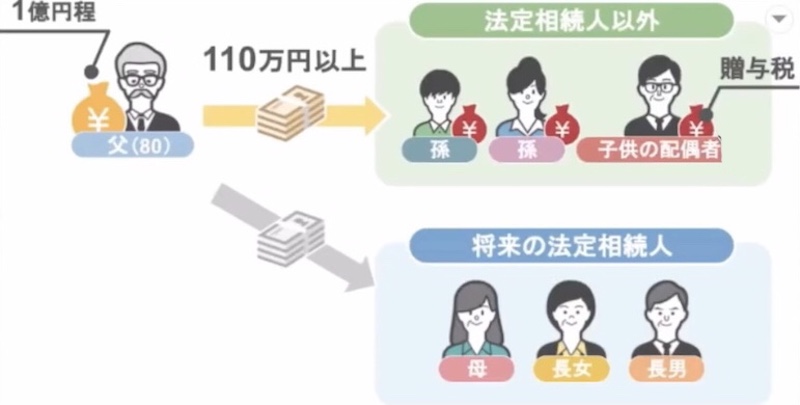

ですのでまとめますと、鈴木家のお父さんのように、財産を1億円ほど持っておられて、現在80代や90代であるというご家庭の場合、将来の相続税を節税するために家族に対して生前贈与を行う際には、贈与を行う金額は110万円以内の贈与ではなく、贈与を受ける人が一旦贈与税を払うことになっても、110万円を超える金額の贈与を行う。

そしてその際、贈与を行う対象は、法定相続人となる奥さんや子供たちではなく法定相続人とはならない、孫や子供たちの配偶者に行うのがベストということですね 。

財産額2,000万円~5,000万円程の家庭

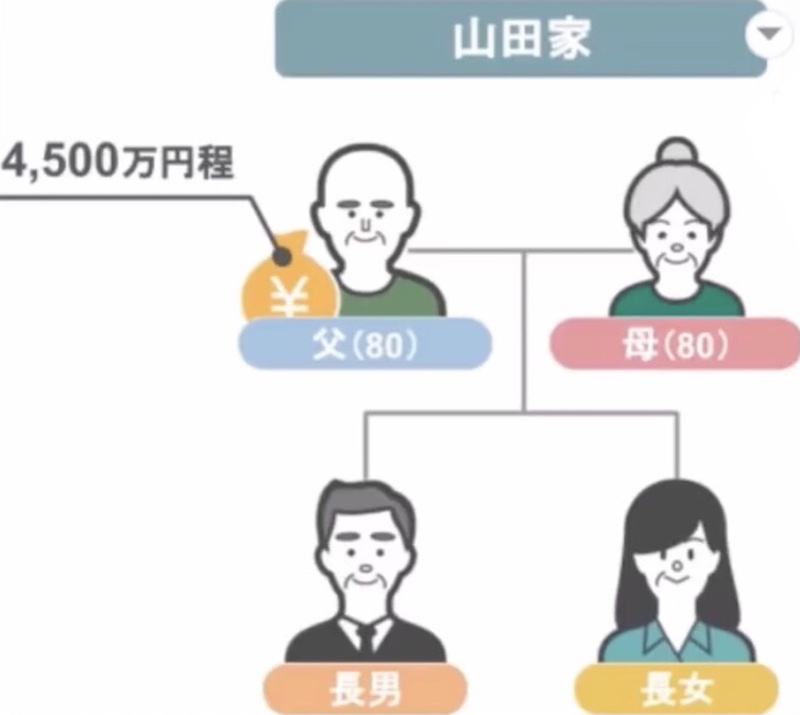

では最後に、この山田家における最適な年間贈与額を見ていきましょう。

前提としまして現在父親が所有している財産額が4500万。そして、法定相続人となる家族が3人いるという場合、この山田家のお父さんに相続が発生した際の基礎控除は4800万円ですから、財産額4500万円から基礎控除4800万円を引けば、相続税はゼロとなります。

ですのでこの山田家の場合、あえて積極的に生前贈与を行う必要はない、ということですね。

さらにこういった家庭の場合でしたら、以前こちらの動画(「【相続時精算課税制度】2,500万円までの贈与が非課税に!制度の概要と利用上の注意点を解説」)でも解説しましたように、2500万円までの非課税で贈与を受けることができる「相続時精算課税制度」もリスクなしで活用することができますので、気になる方はぜひ動画をご覧になってみてください。

今回の動画のまとめ

それでは今回の動画のまとめです。

配偶者や子供、孫達に対して1円でも多く財産を残してあげたいと思って、贈与を行っている方がたくさんいらっしゃいますが、多くの方がまだまだ時間的に余裕があるのに、むやみに高額な贈与を行ったり、逆にもっと積極的に贈与をした方がいいのに110万円の暦年贈与にこだわっていたりと、その家庭における最適な年間の贈与額を間違えて贈与を行っているという人は非常に多いです。

今回の動画では、そんな方たちに対する一つの目安として、三つの家庭に最適な年間贈与額についてお話ししました。

順番におさらいしていきますと、まずは現在贈与を行う方の年齢が、60代から70代で、財産額5000万円から1億円ほどの家庭の場合、まだまた贈与を行う方の年齢も若いですから、年間110万円の暦年贈与を家族に対して行うことで、十分相続税の基礎控除以下まで財産を減らすことが可能です。

次に、現在贈与を行う方の年齢が80代から90代で、財産額5千万円から1億円ほどの家庭の場合、年間110万円の贈与で少しずつ贈与を行っていては、相続が発生するまでに財産を相続税の基礎控除以下にすることは難しいですし、法定相続人となる家族への贈与は相続開始前3年以内の贈与加算により、無意味になる可能性もあります。

ですので、専門家に依頼し最適な贈与額のシュミレーションを出してもらう。

そして贈与をする相手は法定相続人を避け、孫や子供たちの配偶者に行う、といった対策を取っていただければと、思います。

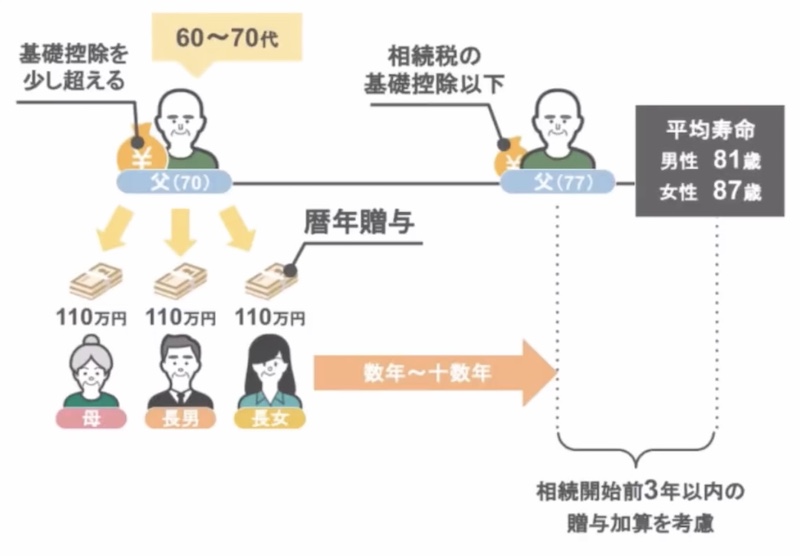

最後に現在贈与を行う方の財産額が2000万円から5000万円ほどの家庭の場合、相続が発生した際に亡くなった方の財産が、相続税の基礎控除を超えるかどうかを、こちらの動画(「相続税の申告期限までに遺産分割協議がまとまらない時の対処法」)でざっくりと判断していただき、相続税の基礎控除を超えないという場合は、特に積極的な生前贈与は必要ありません。

逆に、相続税の基礎控除を少し超えてしまうという場合で、贈与を行う方の年齢がまだお若い場合は、1番の家族同様、年間110万円の贈与を家族の方に行って頂く。

同様に、相続税の基礎控除を少し超えてしまうという場合でも、贈与を行う方の年齢がもう高齢であるという場合は、2番の家族同様、相続開始前3年以内の贈与加算を回避するために、法定相続人となる家族以外の、孫や子供の配偶者に対して年間110万円の贈与を行っていただければと思います。

また当チャンネルでは、今回紹介してきました110万円の暦年贈与、110万円を超える暦年贈与、2500万円まで贈与が非課税となる、相続時精算課税制度、これらの他にも教育資金の一括贈与や、住宅取得資金の贈与、子から親への生活費の贈与などについても、分かりやすく解説しておりますので、気になる方はぜひご覧になってみてください。

【必修科目】年間110万円までの贈与は最高の節税策!贈与を失敗しない為の基礎講座

【贈与×節税】110万円以上の贈与を活用すると将来の相続税を大幅に減らすことが可能です!

【庶民の味方】相続時精算課税制度を使った方が得をする人〝3選〟

【相続時精算課税制度】2,500万円までの贈与が非課税に!制度の概要と利用上の注意点を解説

【2020年版】教育資金はジュニアNISAで貯めるべき?贈与制度を使って貯めるべき?

【住宅取得資金の贈与】最高で1,500万円が非課税!お得な非課税枠を利用するために必要な〝8つの条件〟を解説!

以上で今回の動画は終わりです。

今回の動画の他にも、「相続対策を1日でも早く始めるべき3つの理由」という動画なども投稿しておりますので、これらの内容にも興味があるという方は、是非画面上のサムネイルから動画をご覧になってみてください。

それでは次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成