皆さんこんにちは、相続専門税理士の秋山です。

今日は、財産のほとんどが不動産の場合に起こる悲劇3選、という話をします。

いきなりですが、皆さんに質問です。

皆さんや、皆さんの親御さんが所有されている財産は、金融資産と不動産のバランスがきちんと取れているでしょうか。

金融資産というのは

・現金

・預金

・有価証券など。

不動産というのは、

・土地

・建物

ですね。

このうち、現在所有されている財産が金融資産と不動産が同等、もしくは、金融資産のほうが多いという方は、いざ相続が発生しても何も問題ないのですが、逆に金融資産よりも不動産の方が多い、という場合には注意が必要です。

相続税がかかるかかからないに関わらず、亡くなった方の財産の内容が不動産がほとんどという場合、どのようなリスクがあるかといいますと

・高額な相続税の支払いをするための現預金が財産として貰えないため、相続税の支払いができない。

・相続財産が不動産メインのため、公平な遺産分割が困難となり、家族間で相続争いが起こる。

・亡くなった方と同居していた相続人は、最悪家を失う可能性がある

など、このようなリスクが生じる可能性があるんです。

ですので今回の動画では、相続税がかかる財産と、相続税が発生する仕組みについて簡単におさらいした上で、相続財産が不動産メインの場合に起こる悲劇を具体的に解説し、最後に財産が不動産メインの方は、今から何をしておくべきか、その具体的な3つの対策についてお話していきます。

相続税が掛かる財産と相続税が発生する仕組み

まず、財産内容が不動産メインの家庭に起こる悲劇についてお話しする前に、その前段階のお話として、相続財産って、亡くなった方の不動産を含めどんなものが対象となるのか、また、相続税ってどのような基準を満たした際に支払う必要があるのか、このことについて簡単におさらいしていきますね。

相続財産には、この図のように皆さんに身近な現金・預貯金や、土地・建物などの不動産のほかにも、あまり馴染みのないものですと、借地権などの権利や、親が自分にかけてくれていた生命保険の掛け金も相続財産になるんですね。

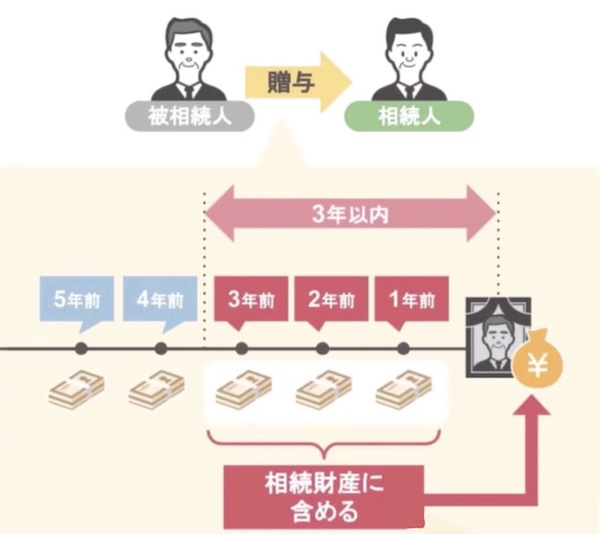

それと、相続人の方が、故人が亡くなる3年以内に贈与を受けていた場合は、贈与を受けた財産も相続財産に含めることになります。

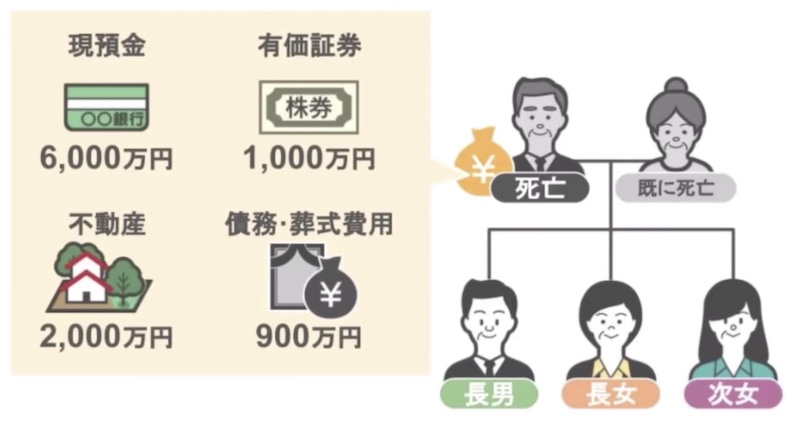

では仮に、このスライドのような家族がいたとして、この家族には相続税がいくらかかるのか見ていきましょう。

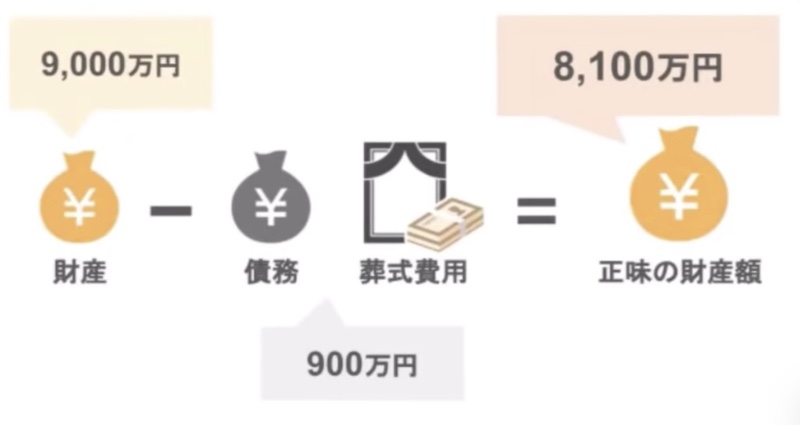

まず相続税の計算は、亡くなった方の財産と、債務、お葬式費用を把握し、そこから正味の財産額を計算します。

この正味の財産額の計算は単純です。

把握した財産額から、債務とお葬式費用を引くだけ。

把握した財産が9000万円で、債務とお葬式費用が900万円でしたら、正味の財産額は8100万円となります。

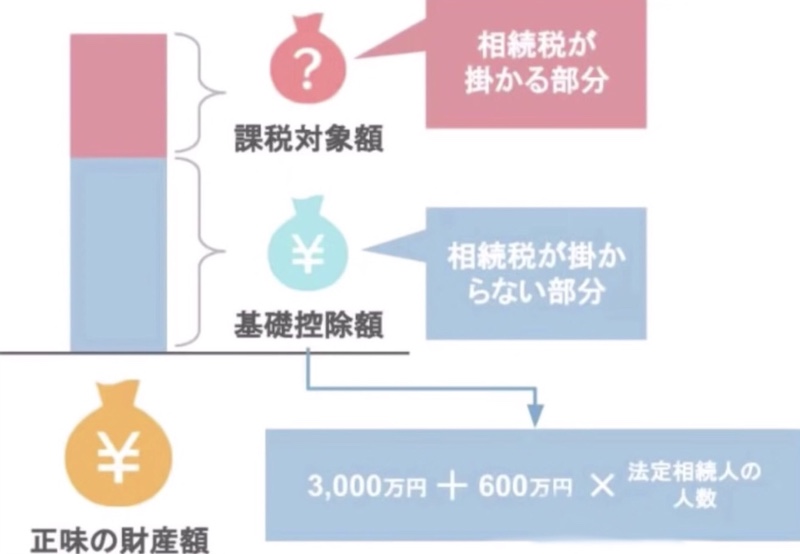

そして、この正味の財産額から基礎控除を引いて、実際に相続税がかかる財産額、いわゆる課税対象額を出します。

この基礎控除というのは、相続財産のうち相続税がかからない部分でして

3000万円+600万円×法定相続人の人数

という計算式で計算します。

相続税というのは、この基礎控除額を超えた部分に対して課税される税金なんですね。

さて、基礎控除は法定相続人が1人であれば、3600万。

2人なら4200万円、3人なら4800万円といった感じで、法定相続人の数が多ければ、それだけ基礎控除の額も大きくなります。

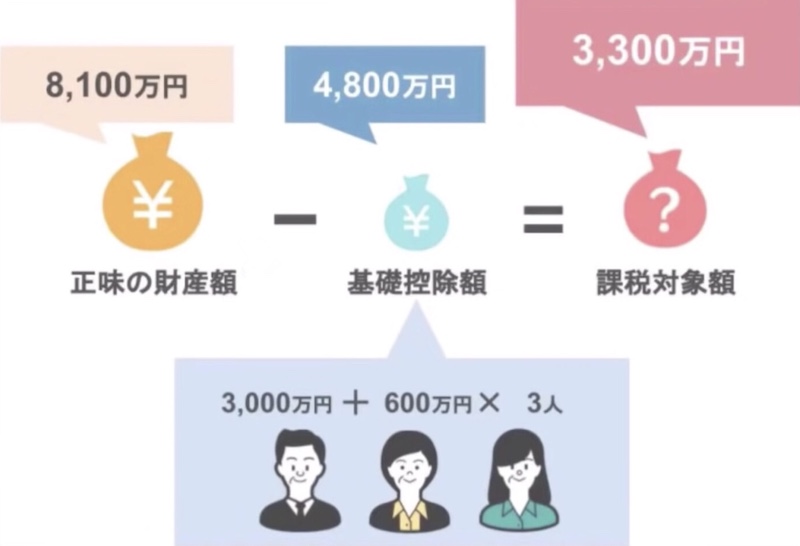

先ほど出した正味の財産額から、この基礎控除を引いた額が実際に相続税がかかってくる課税対象額というわけです。

今回の家族のケースに当てはめますと、正味の財産額は8100万円で、基礎控除は4800万円ですから、課税対象額は3300万円と出ました。

ここまでくれば、各人が支払う相続税の出し方まであと一歩です。

ですがその内容を全てお話していると、この動画が長くなりますので、気になる方はこちらの動画「【最高税率55%】3億円超の財産を相続したら半分以上を相続税で持っていかれるって本当?」をみて頂ければ、相続税の計算の仕方について詳しく解説しています。

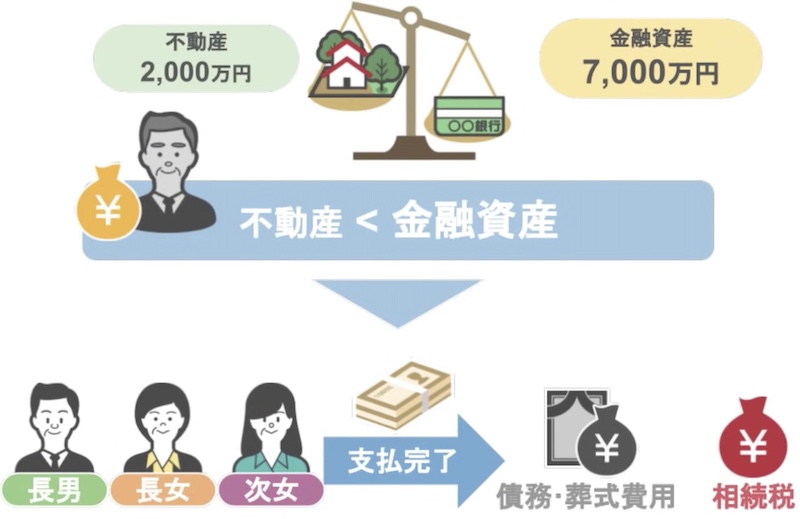

さて計算の結果、この相続人3人が相続する財産と負債、そして各人が支払う相続税額が出ました。

長男は不動産2000万円と、株などの有価証券1000万。

長女と次女はそれぞれ、現預金を3000万円。

そして債務・葬式費用は3人で300万円ずつの按分を行った結果、この一家全員にかかる相続税の合計は345万円で、兄弟それぞれが支払う相続税額は115万円となりました。

幸い、この家庭の場合は亡くなったお父さんが、十分な金融資産を残してくれていましたから、各相続人は問題なく自身の相続税と債務・葬式費用の負担分を支払うことができました。

しかしこの亡くなった方の財産が、金融資産がほとんどなく不動産がメインだった場合、一体どうなっていたのでしょうか。

ここからは引き続き、この家族構成を基に亡くなった方の財産内容を不動産メインに変更して解説していきます。

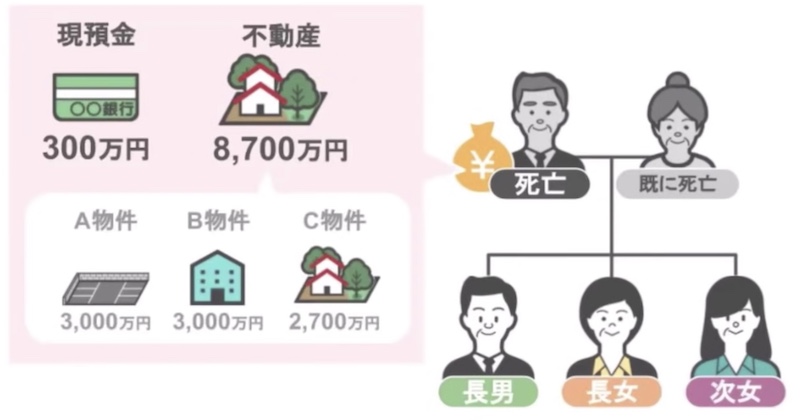

まずは、先ほどと同じように、この家庭における各人が支払う相続税額を計算しましょう。

亡くなった父親の財産額は、先ほどと同じく9000万円。

今回は債務・葬式費用はありませんので、正味の財産額は9000万円。

この9000万円から、基礎控除である4800万円を引き、課税対象額は4200万円になりました。

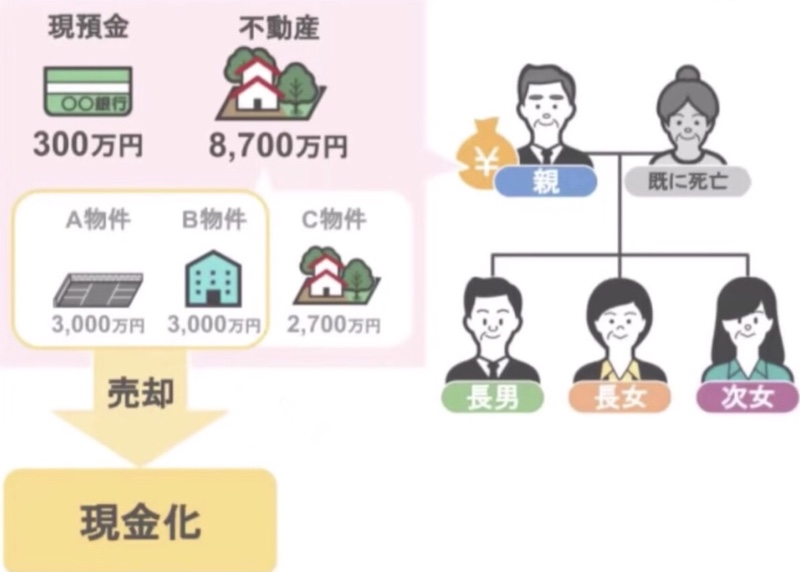

そして計算の結果、この相続人3人が相続する財産と、各人が支払う相続税額はこのようになります。

長男と長女はそれぞれ3000万円の不動産と、現預金100万。

次女は2700万円の不動産と、現預金100万円での遺産分割を行った結果、この一家全員にかかる相続税の合計は480万円で、各人が支払う相続税額は長男長女がそれぞれ約165万円、次女が約150万円となりました。

相続財産が不動産メインの場合に起こる悲劇

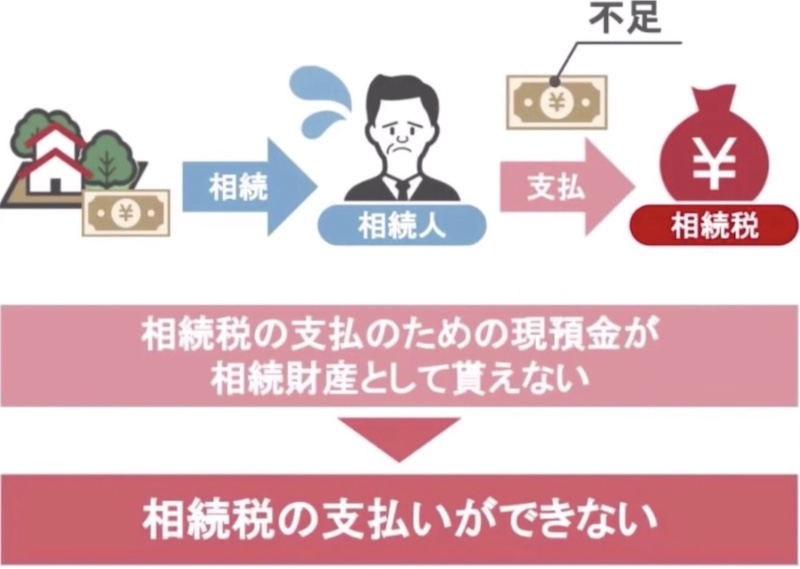

さてこの画像を見てもらえば、皆さんにも相続財産が不動産メインである場合のリスクがわかっていただけると思います。

そうです、相続財産が不動産メインの場合に生ずるリスクの1つ目は、相続税の支払いをするための現預金が財産としてもらえないため、相続税の支払いができない、ということです。

正確には、相続税の支払いを自分の懐から行わなければならないということですね。

「確かに相続した現預金よりも支払う相続税の方が多いのはわかるけど、この兄弟はみんな数千万円の不動産を父親から相続しているんだから、それを売却して相続税を払えばいいんじゃないの。」

と、こう思われる方もいらっしゃるかも知れません。

ですが、不動産というのは相続したからといってすぐにポンと、売れて現金化されるものでもないんですね。

特に最近は、人口の減少なども相まって、田舎の土地はおろか都心から少し離れた所であっても不動産が売れないということも起こっています。

そのため、この兄弟は相続した現預金100万円から相続税を支払い、それでも足りない部分は自分たちの蓄えから支払う必要があるんです。

今回は、亡くなった父親の債務・葬式費用をあえて、0円で計算しましたが、この債務や葬式費用などが数百万円あれば、各相続人は自分の相続税に加えて、自身が負担する債務・葬式費用の支払いも行う必要があるので、よりいっそう苦しい思いをすることになります。

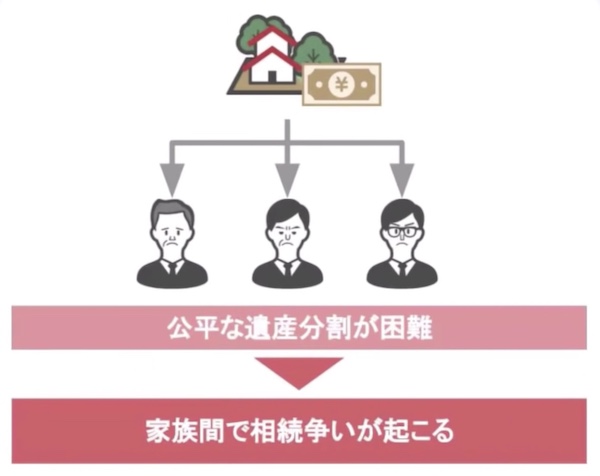

次に、相続財産が不動産メインの場合に生ずるリスクの2つ目は、家族間での公平な遺産分割が困難となり、その結果相続争いが起こるということです。

正直これが財産が不動産メインである家庭で一番起こりやすい悲劇だと思います。

そしてこの問題は冒頭でもお話したように、相続税がかかるような家庭だけではなく相続税が全くかからないような家庭においても発生する問題です。

具体的に見ていきましょう。

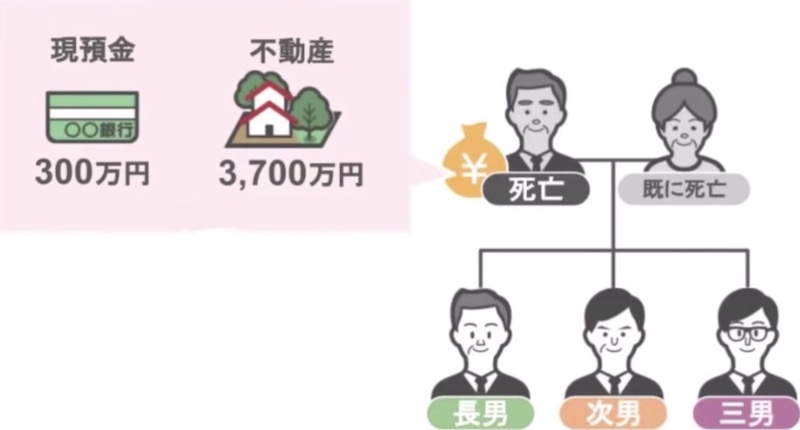

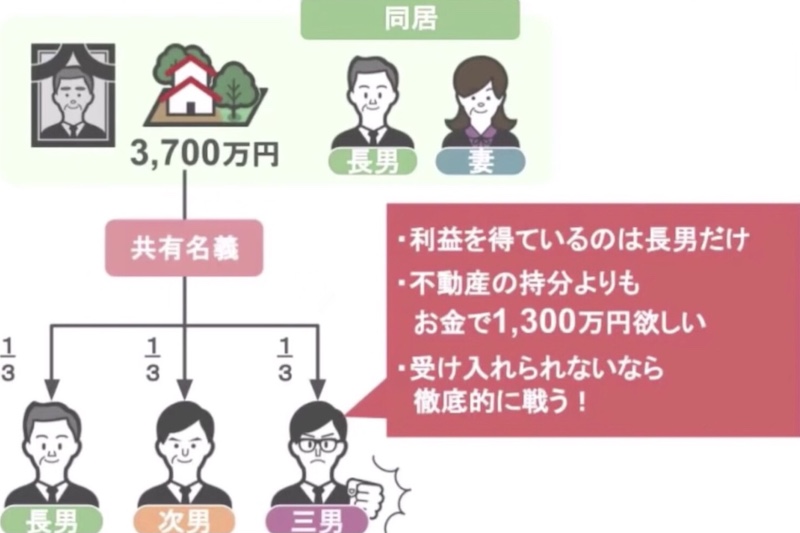

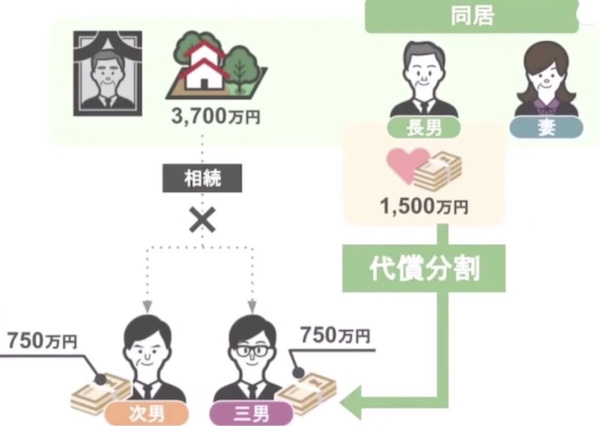

今回は先ほどとは違い、亡くなった父親の財産が少しの現預金と自宅不動産だけだったとします。

このケースの場合、亡くなった父親の財産4000万円に対し、基礎控除が4800万円ありますので、相続税は0となり3兄弟には相続税の申告も、納税も必要ありません。

ここで相続税がかからなくてよかった、よかった、とこう思われる方もいらっしゃるかもしれませんが、相続税がかからないからと喜んでばかりはいられません。

なぜなら今回の場合、兄弟間で父親の財産を均等に分けることが困難だからです。

どういうことかと言いますと、亡くなった父親の財産のうち現預金は300万円ですので、兄弟3人で100万円ずつ均等に分けることはできますが、残る財産は父親が生前に住んでいた自宅不動産3700万円だけです。

この場合に取れる選択肢としては

・相続人のうちの誰か一人が単独で不動産を相続する

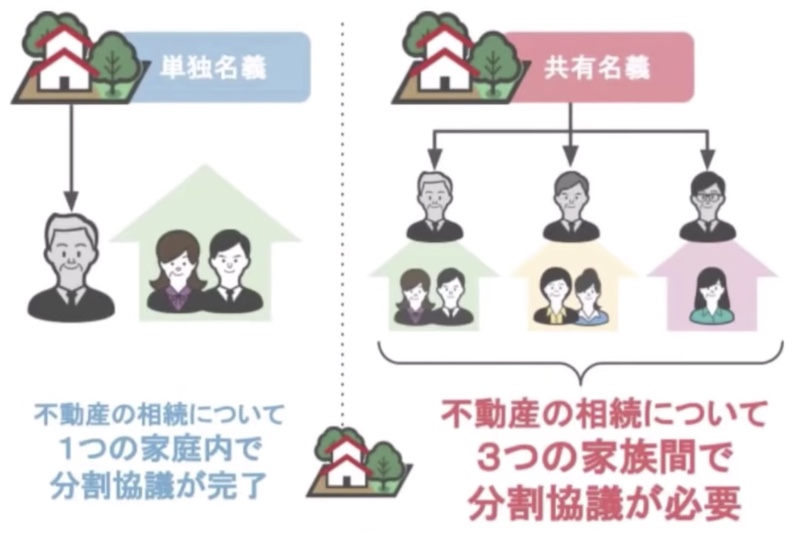

・この自宅不動産を仲良く3分の1ずつ共有名義で相続をする

どちらかになります。

ですが、おそらくこの動画を見ている多くの方が、不動産の共有名義にはリスクがあるということをご存知だと思います。

実際に不動産の共有名義には、不動産を売却したいとか、不動産を担保にお金を借りたいとか、このようなことを思っても、一人の判断で実行ができないとか、また次の代への相続が発生した際、このスライドのように一つの不動産に対する権利関係が複雑になってしまい、トラブルの原因になる、といったリスクもあります。

ですから私自身は、お客さんに対して不動産の共有名義を積極的には勧めていません。

このように、不動産を共有名義で登記する際にはリスクが生じることから、相続財産が不動産メインの場合には、家族間において公平な遺産分割が困難となり、激しい相続争いにまで発展するという可能性があるんですね。

最後に、相続財産が不動産メインの場合に生ずるリスクの3つ目は、亡くなった人と同居していた相続人は、最悪家を失う可能性があるということです。

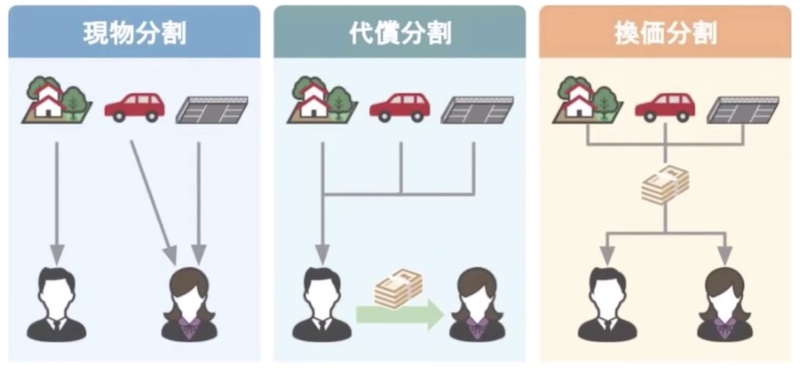

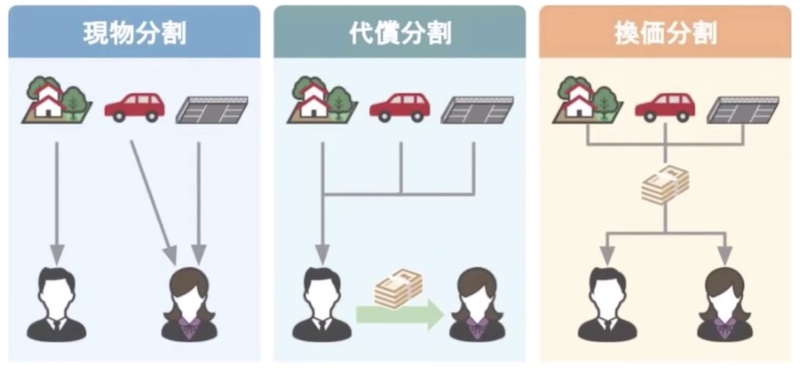

遺産分割の方法にはこのスライドのように、3つの分割方法がありまして、一般的に用いられるのが一番左の現物分割です。

しかし、亡くなった方の財産が不動産メインの場合、相続人が複数いたらこの現物分割を行なうのが難しいということは、ここまでの話で見てきました。

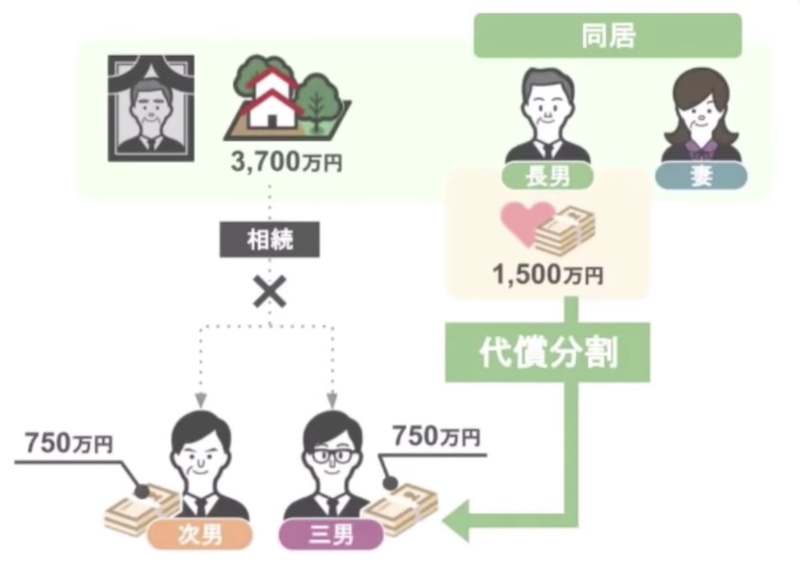

では残りの2つの方法のうち、このスライドの真ん中の代償分割を行えばどうでしょうか。

この代償分割とは、不動産を取得した相続人が他の相続人に対して、相続分に応じた代償金を支払う方法です。

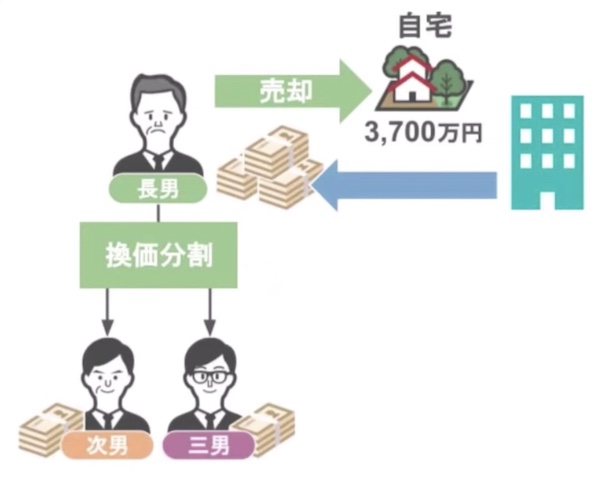

今回の家族の場合でしたら、仮にお父さんと同居していた長男が自宅不動産を相続し、長男は次男と三男に対して、1,180万円ずつを渡せば代償分割は成立し、兄弟間での遺産分割は公平に終わります。

ですが当然長男は2360万円もの金融資産を持っていませんから、この代償分割は使えません。

ここまで来るとこの3人が取る方法は、お父さんの自宅不動産を3分の1ずつ共有名義で登記する方法しか残されていないように感じますが、ここで三男が

「父さんの家には兄さんと姉さんが住んでいるんだから、実質この不動産で利益を得ているのは兄さんだけじゃないか。俺は形だけの不動産の持分よりも、お金で1300万円が欲しい。俺の意見が受け入れられないのなら、徹底的に戦う」

と、このように主張したらどうなるでしょうか。

さきほども言いましたように長男は2400万円相当の現金を用意することなんて出来ませんから、残された方法は、このスライドの一番右の換価分割を行うしかありません。

この換価分割というのは土地・家屋を売却して、お金に換金し、そのお金を相続人同士で分割するという方法です。

この場合、長男が2人の相続分に相当するお金を用意するためには、もう自分が住んでいる自宅を売るしかありません。

その場合、この長男一家は住み慣れたお父さんとの思い出が残る家自体を失ってしまうんですね。

もちろん、相続人間での遺産分割の話し合いが滞ったとしても、長男夫婦が直ちに自宅を追い出され、不動産を売却されるなんてことはありませんが、やがて家庭裁判所の手続きを踏み、遺産分割審判にまで発展すれば、審判の結果次第では長男夫婦は、今住んでいる自宅を売却し、次男と三男にお金を分配するという現実も待っているんです。

財産が不動産メインの方が生前から取っておくべき3つの対策

ここまでの話から、亡くなった方の財産が不動産メインの場合、さまざまなリスクがあるんだということを、皆さんわかっていただけたと思います。

ですのでここからは、相続発生後に相続人の人たちが困らないように、被相続人が生前から取っておくべき、3つの行動についてお話していきます。

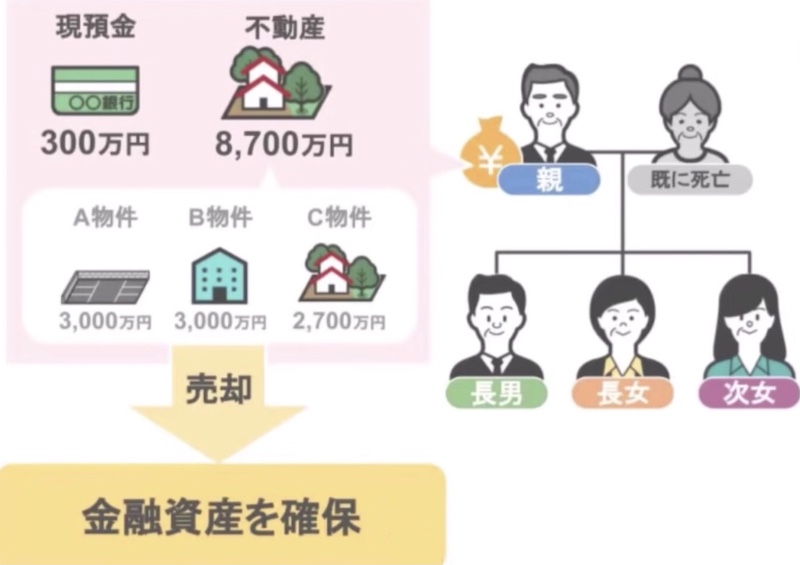

財産が不動産メインの方が、今から始めておくべき一つ目の対策は、生前に所有している不動産を売却し、金融資産を確保しておくということです。

冒頭でもお話しましたが、亡くなった方の財産が不動産メインで、金融資産が少ないため相続税が払えないという場合、相続した不動産を売って、そのお金で納税をするというのは誰しもそんなに簡単にできるわけではないんです。

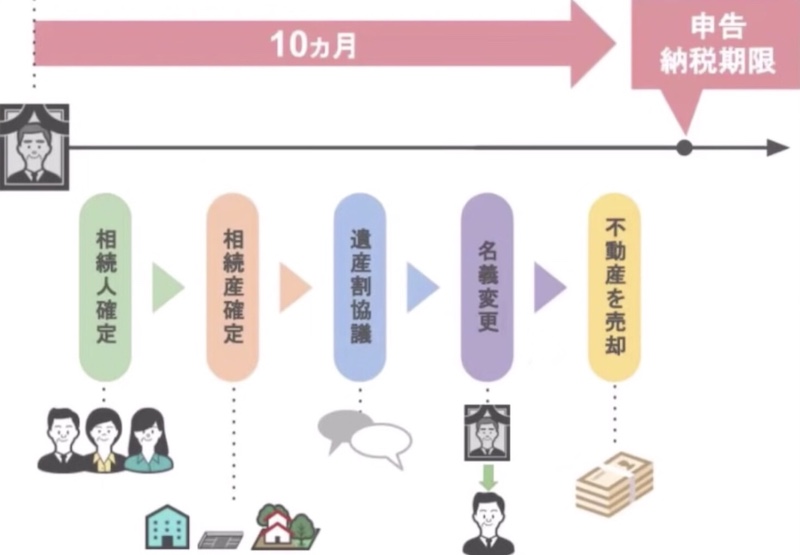

そもそも相続が発生してから、相続税の申告納税を行うまでには10か月という期限があります。

その間に相続人が不動産の売却を行うためには、相続人と相続財産を確定し、遺産分割協議を行い、不動産の名義変更を済ませるというハードルがあるんですね。

さらに相続人は、その期間の間に急いで不動産を現金化しなければいけないという焦りがありますから、そこを業者側に見抜かれて足元を見られ、結果本来の価格よりも大きく目減りする金額でしか不動産を売却できない、こういった事態が起こることはめずらしくありません。

ですから、現在不動産を複数所有しており金融資産はごくわずか、なんていう方は将来の相続人の方たちに苦労させないためにも、ご自身が元気な今のうちから、このケース1の家族のように、A物件とB物件を売却し、現金化しておくことで、将来相続が発生した際には、次女は父親が住んでいたC物件2700万円と、現預金300万円。

長男と長女は不動産を売って得た、現預金それぞれ3000万円ずつ相続でき、無事に全員相続税も払うことができるんですね。

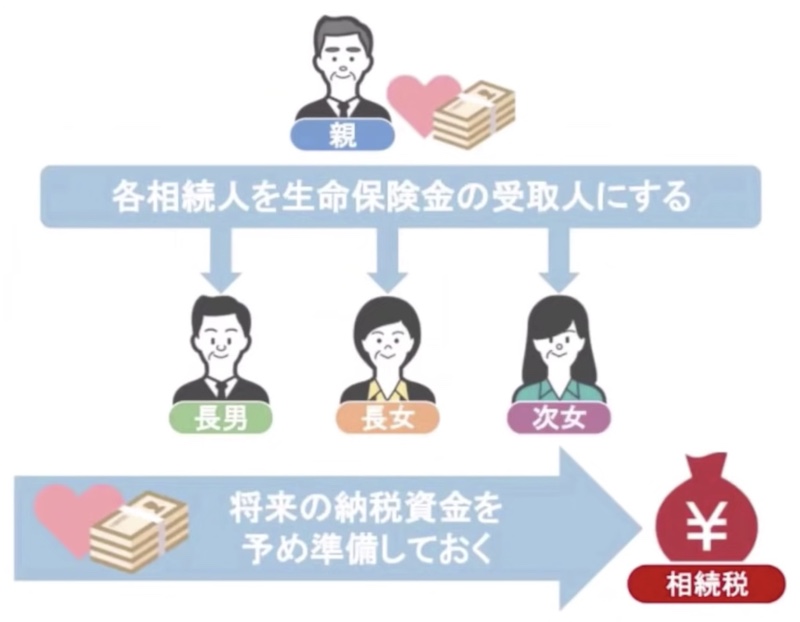

また、家には現金化できるような不動産がいくつもあるわけじゃないという方には、生命保険を活用して、相続人の納税資金をあらかじめ準備しておくという方法もあります。

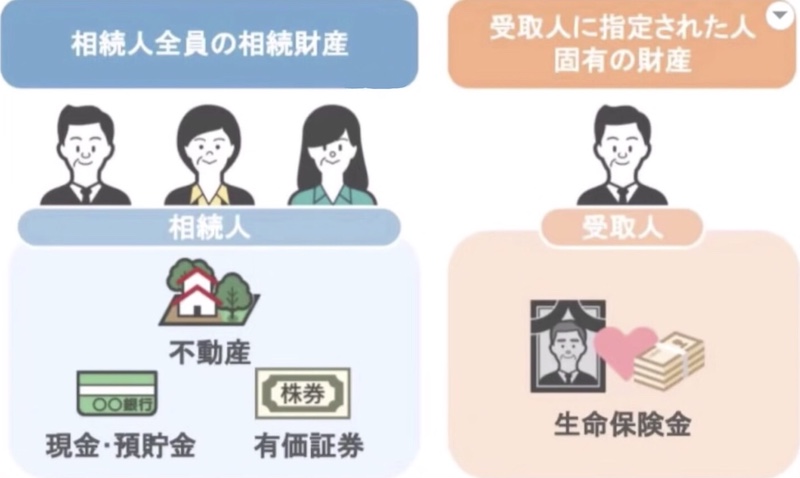

現預金や有価証券という財産は、相続が発生した際に相続人全員の相続財産となりますが、生命保険というのは、受取人に指定された人固有の財産という取り扱いになります。

ですので、ケース1の家庭の場合、亡くなった父親が生前に、兄弟それぞれを受取人とした生命保険の契約をしていれば、それぞれの財産状況はこのようになり、無事に3人ともが自分の相続税を、父親から相続した現預金と生命保険によって支払うことが可能です。

事前に生前贈与によって将来の相続税の納税資金を渡しておく、という方法もありますが、万が一相続人が無駄遣いをしてしまい、いざ相続税を納める際には納税資金がないという状況も考えられます。

ですので、あえて死亡保険金という形で将来の子どもたちの納税資金を残しておくという方法も有効です。

また先ほどのケース3の家族の場合、もしも父親が生前に1500万円の生命保険に入り、自宅不動産を相続する長男を保険金の受取人としていたら、不動産を相続することができなかった次男と三男に対して、長男は自身の固有の財産である生命保険金を代償分割として、750万円ずつ渡すことができたんですね。

ですがその上でもこの兄弟間での最終的な遺産の分割状況はこのようになり、3人の間にはまだ財産額の差があります。

ここで次男も三男も、長男には生前のお父さんの面倒も見てもらったし、俺たちはこれでいいよと、納得してくれて円満に話がまとまればいいのですが、それでも完全に兄弟間で3分の1の遺産分割でないと納得できない、という方もいるかも知れません。

そんなトラブルを回避する為に用意しておくのが、3つ目の対策である遺言書です。

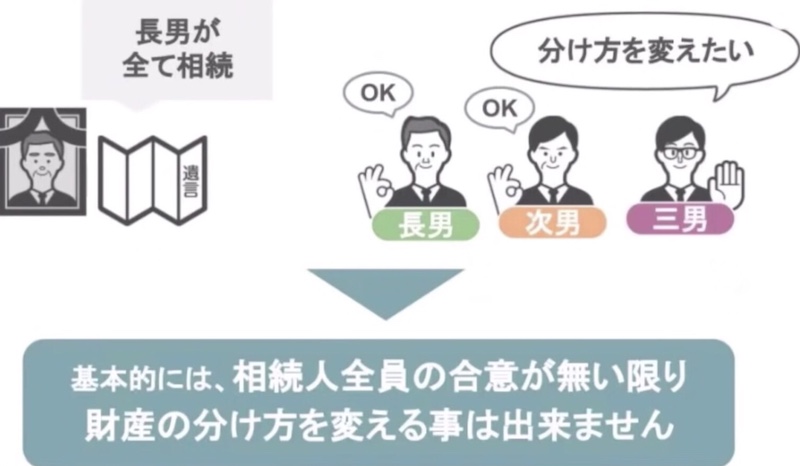

仮に、父親が私の財産はこれから家を守っていってもらう長男にすべて相続させる、という内容の遺言書を生前に作っていたら、今回の遺産分割はどうなっていたのでしょうか。

遺言書がある場合、やはり基本的には相続人全員の合意がない限り、財産の分け方を変えることができません。

ですのでこの家族の場合、三男がどれだけ、自分は現預金と不動産の3分の1相当分のお金を均等にもらう!と主張したところで、その意見に長男も次男も賛成しない限り、遺言の効力が発生し、亡くなった父親の財産はすべて長男のものとなります。

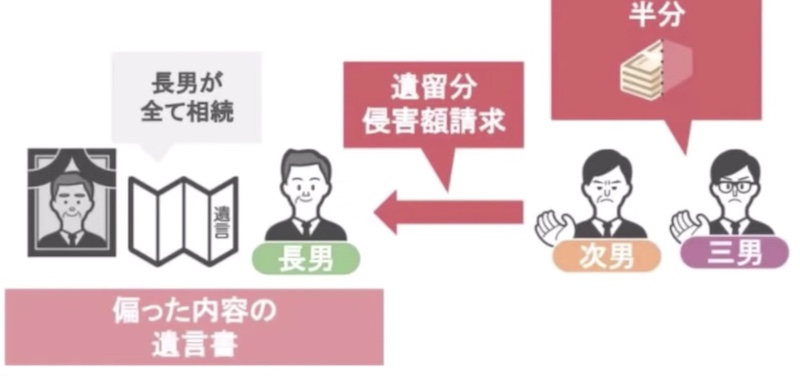

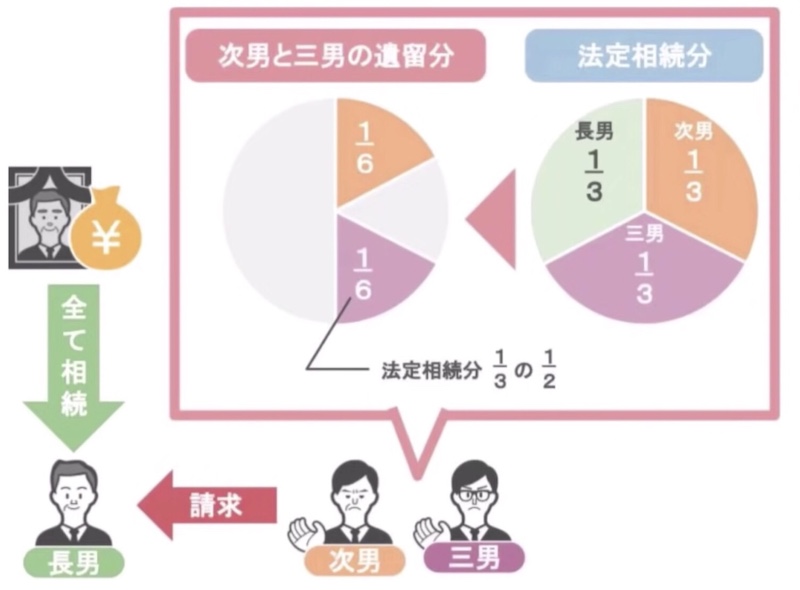

しかしそれではあまりに不平等だということで、各相続人に認められている権利が、遺留分なんですね。

遺留分というのは、相続人が最低限の遺産を確保するために設けられた制度のことでして、今回のケースのように、亡くなった人の財産をすべて特定の一人に相続させるといった偏った内容の遺言が執行された場合に、各相続人は遺留分侵害額請求という形で、自身の法定相続分の半分までの金額を、財産を取得した相続人に請求することができます。

この家族の場合でしたら、亡くなったお父さんの財産は、長男固有の財産である生命保険金も含めて全て、一度長男が相続をしますが、その後次男と三男は自身の遺留分を長男に請求することができるんです。

ですがこの時長男には、父親から受け取った生命保険金1500万円があるため、2人の遺留分を問題なく支払うことができる、とこういった流れになるんですね。

まぁ、家族間で遺留分を請求するというのは、遺産分割においてもかなり泥沼状態ですので、そんな状態を望む親はいないでしょうが、自分の財産が不動産メインで、残りの金融資産はわずかしかないという場合には、やはり自分の家は最後まで自分と一緒に暮らしていた家族に引き継いでもらいたい、と思うのが人情でしょう。

そんなときに家を継いでくれる家族が不遇な目にあわないためにも、今回紹介した生命保険や遺言を活用するという方法も覚えておいていただければと思います。

今回の動画のまとめ

では今回の動画のまとめです。

今回は、亡くなった方の生産が不動産メインという場合に相続人が抱えることになるリスクについてお話してきました。

具体的には

・高額な相続税の支払いをするための現預金が財産としてもらえないため、相続税の支払いができない

・相続財産が不動産メインのため、公平な遺産分割が困難となり家族間で相続争いが起こる

・亡くなった方と同居していた相続人は最悪、住んでいた家を失う可能性がある

などですね。

これらのリスクに対して被相続人が事前に取っておくべき方法としては、複数の不動産を所有しているのであれば、生前に所有している不動産を売却し、金融資産を確保しておく、という方法。

また、うちには現金ができるような不動産がいくつもあるわけじゃないという方には、各相続人を生命保険金の受け取り人にすることで、将来の納税資金をあらかじめ準備しておくという方法もご紹介しました。

その上で、被相続人の方の財産が自宅不動産とわずかな現預金のみ、という場合、相続人間で争いが起こることも考慮し、あらかじめ自宅の不動産を相続する人に対して、他の相続人に代償金を支払えるように生命保険金の受取人にしておくとか、それでも相続人間で格差があるようでしたら、遺言書を活用して、自宅不動産を相続する人が家を売却しなくても良いような方法をとって頂ければと思います。

親としては、自分が残した財産を巡って家族が争う姿なんてもちろん見たくはありませんが、かといって残された相続人側も、特定の一人だけが遺言書一枚で財産の優遇を受けるなんて納得できませんよね。

今回の動画でも、生前にできる解決法をお話してきましたが、やはり一番の解決方法は、ご自身が元気で意識がはっきりしているうちに、自分の財産を全て相続人に開示し、その上で私の財産は○○に相続させたい、と自分の考えを伝えていただくことだと思います。

そしてその際に、相続人の意見を聞いたり反応を見て、遺言書の作成や訂正をされれば、将来の相続争いの可能性はグッと低くなると思います。

ちなみにこのときに考慮していただきたいのは、子どもたちの配偶者も話し合いの場に同席させるということです。

何故かと言いましたら、相続争いのきっかけは配偶者の口出しが原因というのが非常に多いからです。

本家での話し合いでは、財産の分割方法がまとまっていたのに、それぞれの家に帰り配偶者から口出しを受けたことで、相続人の気持ちが揺らぐということがよくあります。

ですので、親族を集めて財産の分割方法について伝える場合には、できるだけ子どもたちの配偶者も同席をさせて下さいね。

最後になりますがこの動画を見られている親御さんたちも、自分が死んだ後のことというのは極力考えたくはないと思います。

私もそうです。

ですが、大切な家族が将来自分の死をきっかけに、争わなくても済むよう、一度真剣に自分の相続について向き合って頂ければと思います。

最後に皆様にお知らせです。

この度、私の2冊目の著書「厳しい税務調査がやってくる」が中央経済社から発売されました。

2冊目の本では、相続に関する内容も入れておりますが、メインのコンテンツとしては、贈与税の調査と不動産の売却に伴う、譲渡所得税の調査の内容を盛り込みました。

贈与をすることで将来の相続税を減らしたいと考えておられる方や、不動産の売却で損をしたくないと考えておられる方に対し、こんな方法をとってしまうと税務調査を誘発しますよ、とか、逆に税務調査の対象にならないためには、ここに気を付けましょうといった内容について、私のこれまでの40年の経験を元に、実際の調査事例をふんだんにご紹介しております。

機会がありましたら是非見て頂ければと思います。

それでは次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました

秋山清成

秋山清成