皆さんこんにちは、相続専門税理士の秋山です。

今日は、初心者向け!不動産を売却した際にかかる、譲渡所得税の概要と計算方法についてお話します。

私は日頃、お客さんからよくこのような相談を受けます。

「先生、親から相続した自宅を売却したいんですが、不動産を売却した場合の譲渡所得税ってどれくらいかかるんでしょうか?」

というものです。

そこで私は、相談者の方から不動産売買に関する必要事項を伺って、その方に譲渡所得税がいくらくらいかかりそうか、という部分を計算するんですが、中にはあなたには譲渡所得税はかかりませんね、とお答えするケースがあるんです。

と言いますのも、実はこの譲渡所得税というのは、なにも不動産を売却した人全てに課税されるわけではないんですね。

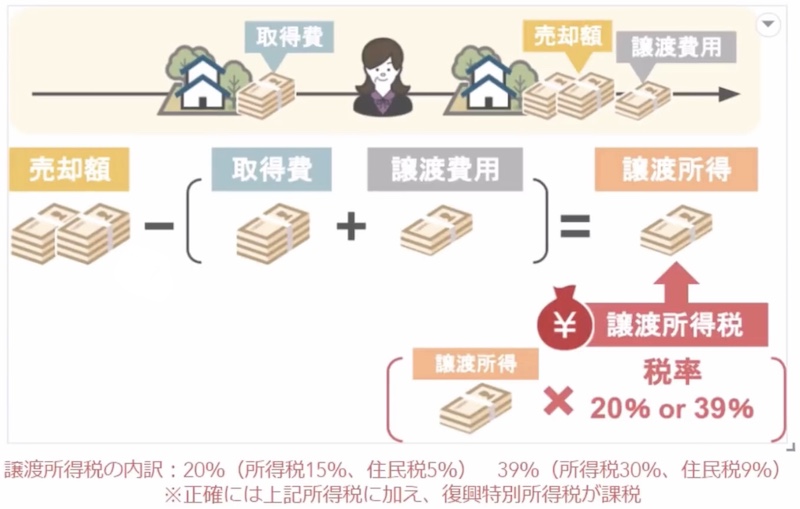

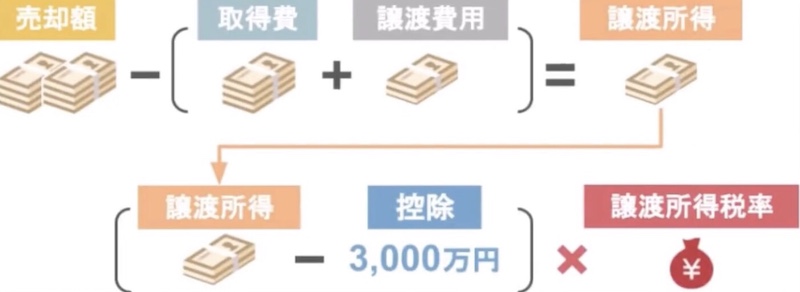

譲渡所得税というのは、あくまでも不動産を売却して得た金額から、当初不動産を取得した時の価格と、不動産を売却するためにかかった費用を引き、その上でもなお利益が出ている人に対して課税されるものでして、この利益が出た部分に対して所得税15%・住民税5%の20%、もしくは所得税30%・住民税9%の39%の税率を掛けた金額を納税して下さい、と、こういったものなんですね。

ですので今回の動画では、あなたが不動産を売却した際に、果たしてあなたにはどれくらいの譲渡所得税がかかるのか、という部分を詳しく知っていただくために、不動産を売却した際にかかる譲渡所得税の概要について、まず始めに自分の不動産の取得費がいくらなのかを把握する方法、そしてどんなものが譲渡費用として売却益から引くことができるのかを見ていき、その上で譲渡所得税の 20%や39%という税率は、実は不動産の所有期間によって変わりますよ、という部分を解説します。

その上で譲渡所得税を節税できる、4つのお得な特例について皆さんと見ていきたいと思います。

目次

自分の不動産の取得費を把握する方法

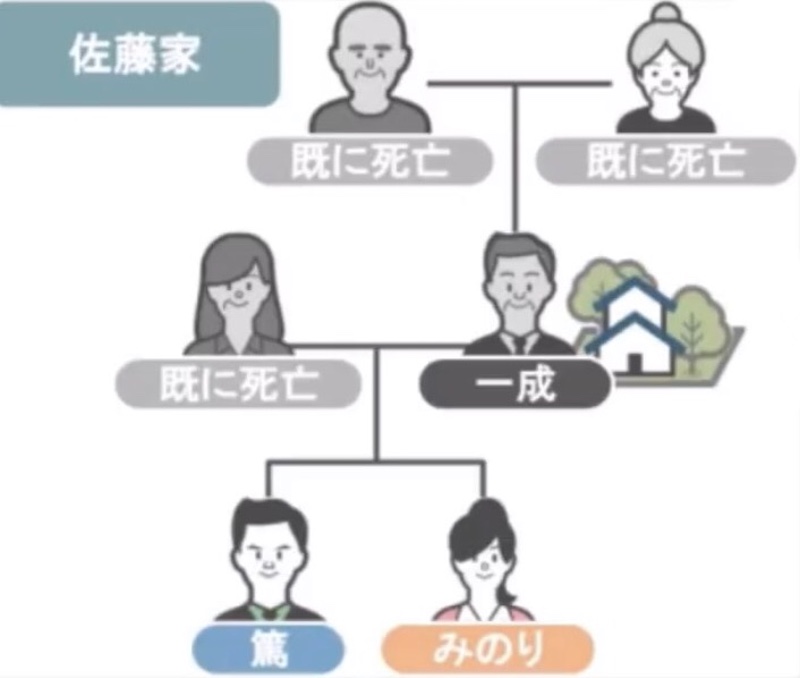

ではまずは、譲渡所得税を計算する上で必要となる、不動産の取得費について、こちらの佐藤家をモデルに見ていきましょう。

まずはおさらいとして、譲渡所得税というものはどういった場合に課税されるのかですが、譲渡所得税というのは不動産を売却して得た金額から、当初不動産を取得した時の価格と、不動産を売却するためにかかった費用を引き、その上でもなお利益が出ている人に対して課税されるものなんですね。

そのため、篤さんが親から相続した土地・建物が仮に5000万円で売却できた場合、譲渡所得税を1円も支払わなくても済むためには、不動産の取得費と売買にかかった譲渡費用、この合計額が5000万円以上でないといけません。

後で詳しく解説するのですが、この売却時にかかった譲渡費用というのは、数十万円から、かかっても100万円200万円くらいが相場でしょう。

もし建物を取り壊す場合には相当な金額になりますが、そうでなければそこまで高額な金額にはなりません。

ですので譲渡所得税が0円になるかどうかは、取得費がいくらだったかという部分が非常に重要なポイントになるんです。

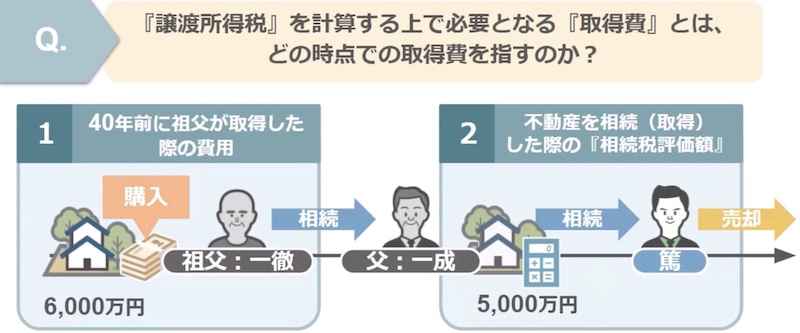

ではここまでを踏まえた上で皆さんにクイズです。

譲渡所得税を計算する上で必要となる取得費とは、一体どの時点での取得費をさすのでしょうか。

1、40年前に祖父の一徹さんが、不動産を購入した際に支払った6000万円が取得費となるのか

2、それとも祖父から不動産を相続した一成さんが亡くなり、新しい相続人の篤さんが不動産を相続した際の相続税評価額5000万円が取得費となるのか

さてどちらでしょうか。

ちなみにこの、2の相続税評価額って何?という方はこちらの動画「【初心者向け】相続の際の不動産評価額を簡単に計算する方法!」で詳しく解説をしておりますので、是非ご覧になってみてください。

では正解は、1の40年前に祖父が不動産を購入した際に支払った、6000万円が譲渡所得税を計算する際の取得費となります。

ですので、自分で譲渡所得税の計算をする方の場合、相続人が親から相続を受けた時の相続税評価額=取得費ではありませんので気をつけてくださいね。

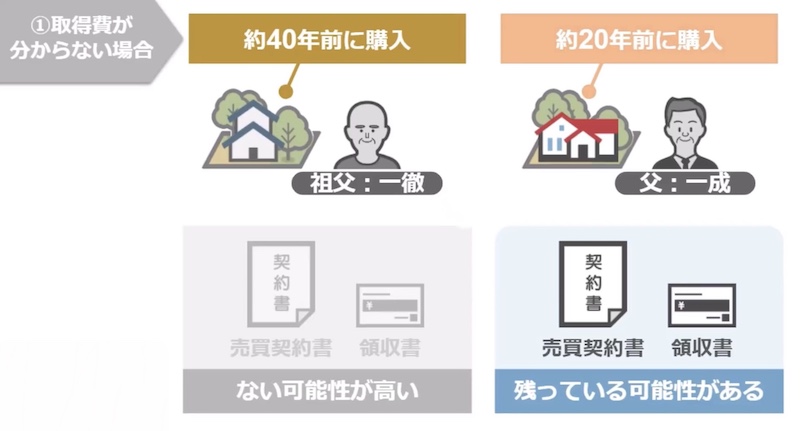

さてでは、譲渡所得税の計算に使う取得費は、祖父が不動産を購入した当時の金額だと分かったところで、皆さんの中で新しい疑問が湧いてきたと思います。

「いやいや、お爺ちゃんが不動産を購入した日なんてわからないし、当然不動産の購入代金なんて分かるはずがない!」

と、このように思われた方もいらっしゃるでしょう。

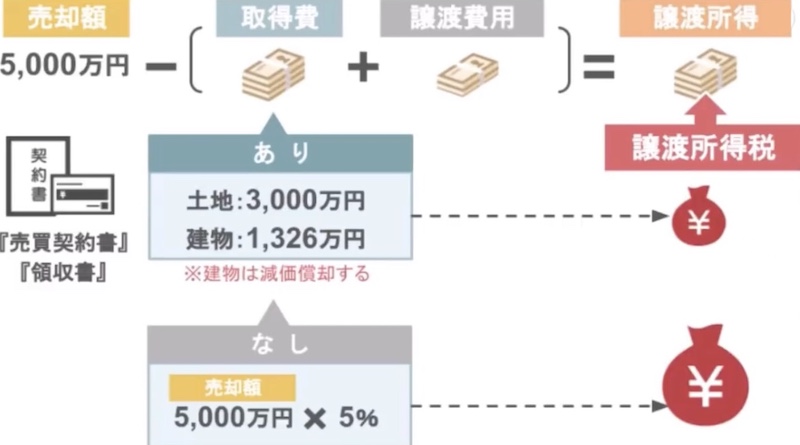

確かに、20年ほど前に親が買った不動産などでしたら、まだ購入当時の売買契約書や領収書が残っていそうですが、40年前に祖父が買った不動産などに関しては、購入当時の売買契約書や領収書が残っていないという家庭も多いと思います。

ではこのように、不動産の取得費がわからない場合、一体どういった金額を取得費として計上するのかと言うと、それは今回篤さんが不動産を売却した価格、5000万円に5%をかけた金額、250万円が取得費となるんです。

つまり、一徹さんが不動産を購入した際の売買契約書がない場合、譲渡所得税の計算は売却価格5000万円から取得費250万円と譲渡費用100万円を引いて4650万円、そこから後で解説します、長期譲渡所得税率20%をかけてなんと930万円もの譲渡所得税がかかることになります。

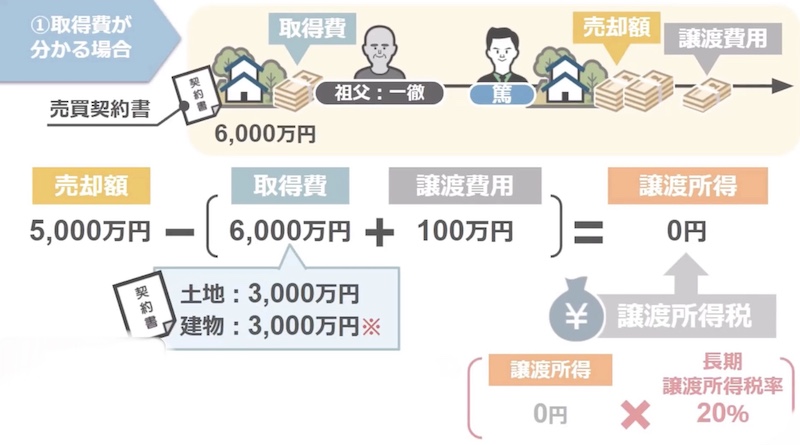

しかし逆に、一徹さんが40年前に不動産を購入した時の売買契約書があれば、譲渡所得税の計算は、売却価格5000万円から取得費6000万円と譲渡費用100万円を引いて0にすることができたんですね。

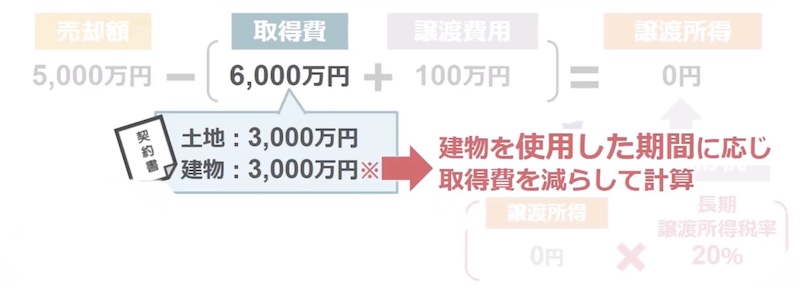

ちなみにここまでの計算では、皆さんに理解してもらいやすいように、土地も建物もどちらも購入価格である、3000万円全額を取得費として計上していましたが、正確な譲渡所得税を計算する際には、このやり方ではいけません。

譲渡所得税をきちんと計算する際には、土地の取得費は全額計上で問題ありませんが、建物の取得費はその建物を使った期間分だけ取得費を減らして計算をする必要があるんですね。

どういうことか詳しく解説していきます。

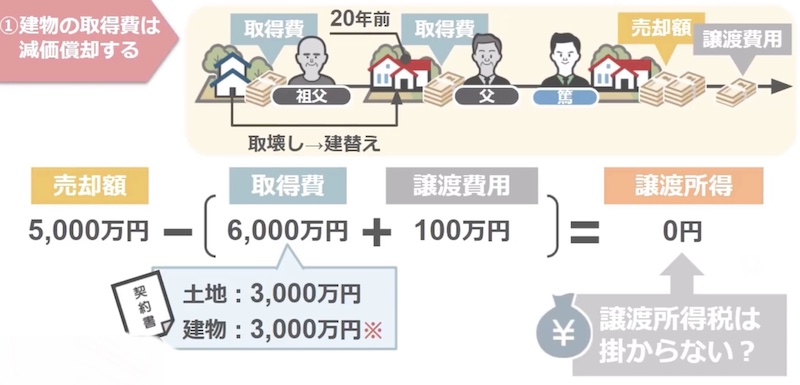

まず先ほどの前提を少し変えまして、今回篤さんは親から相続した土地・建物を5000万円で売却し、売却した不動産の当初の取得費は土地が3000万円、建物については、最初の家を一度取り壊し20年前に建て替えた戸建住宅3000万円でした。

5000万円で売却できた不動産の、取得費が6000万円ですので、売却費用から取得費を引いた金額はゼロになり、淳さんには譲渡所得税がかからないように思えますよね。

ですが違うんです。先ほども言いましたように、譲渡所得税の計算において、建物の取得費がわかる場合には、建物を購入した日から売却した日までの利用期間に応じて、建物の取得費を減額する必要があるんです。

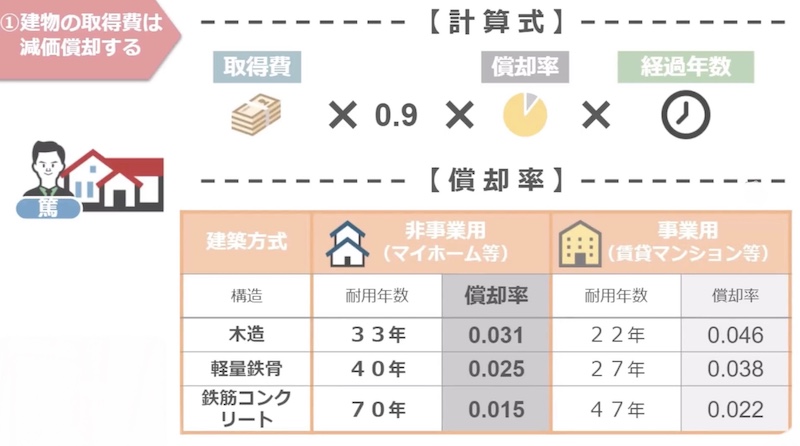

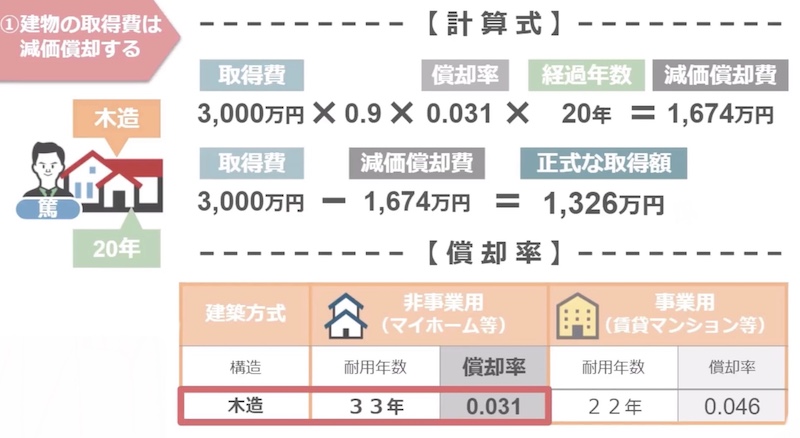

そしてその際には、このような式や償却率を使って、その建物の価値を取得費から減額する必要があるんですが、そうしますと篤さんが売却した建物は、戸建ての木造住宅で建てられてから20年ですので、その減価償却費はいくらかと言いますと、3000万円×0.9×償却率0.031×経過年数20年で、1674万円となり、これを当初の建物の取得費3000万円から引きますと、正式な取得費は1326万円となります。

これを土地の取得費3000万円と合わせると、4326万円。

これが篤さんが譲渡所得税を計算する際の取得費となるんですね。

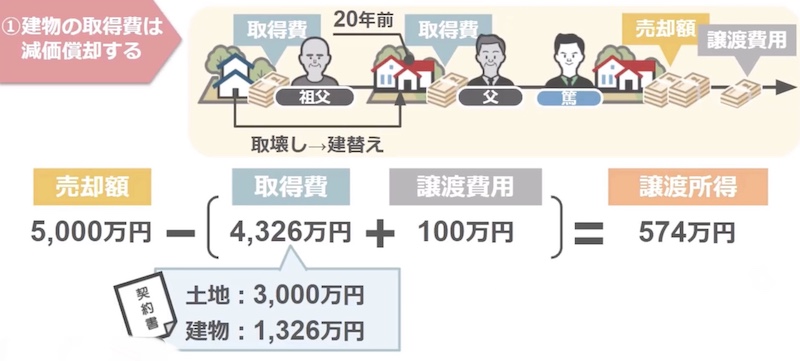

さて、ここまでを踏まえた上でもう一度、譲渡所得税の計算をしてみましょう。

5000万円で売却できた不動産の取得費が4326万円で、譲渡費用が100万円ですので、譲渡所得は574万円。

そこから長期譲渡所得税率20%をかけまして、最終的に淳さんが支払うことになる譲渡所得税は114万8000円ということになりました。

ここまでが譲渡所得税を計算する上での大まかな流れとなります。

どんなものが譲渡費用となるのか

では次の章では、譲渡所得税を計算する上でどんなものを譲渡費用として計上することができるのか、という部分について見ていきましょう。

繰り返しになりますが、譲渡所得税の計算というのは不動産を売却した価格から、取得費と譲渡費用を引いた、利益の部分に税率をかけて計算をしますので取得費同様、この譲渡費用がどれくらい計上できるのかでも、最終的に支払うことになる税額は変わってくるんですね。

では実際にどんなものが譲渡費用として計上できるのかと言いますと、

・売買契約書を作成する際の収入印紙

・不動産を売却するための広告料

・不動産業者に支払う仲介手数料

・建物の取り壊し費用

・売却に際して行なったリフォーム費用

・土地を売却するために必要な測量費

一部ですがこういったものが譲渡費用となります。

逆に譲渡費用とならないものとしては、修繕費やハウスクリーニング費など、その不動産の維持や管理のためにかかった費用は譲渡費用にはなりません。

同じ理由から、購入から売却の期間に支払った固定資産税や、都市計画税も譲渡費用には該当しませんね。

また、譲渡所得税が発生した際に、その申告書の作成を税理士に依頼した場合、依頼報酬が発生しますよね。

ですが残念ながら、この報酬に関しても不動産の売却には直接関係がありませんので、譲渡費用に計上することは出来ませんから注意が必要です。

譲渡所得税の税率は不動産の所有期間によって変わる

ではここからは、譲渡所得税の計算における最後の項目、譲渡所得税の税率について解説していきます。

とはいっても内容は単純です。

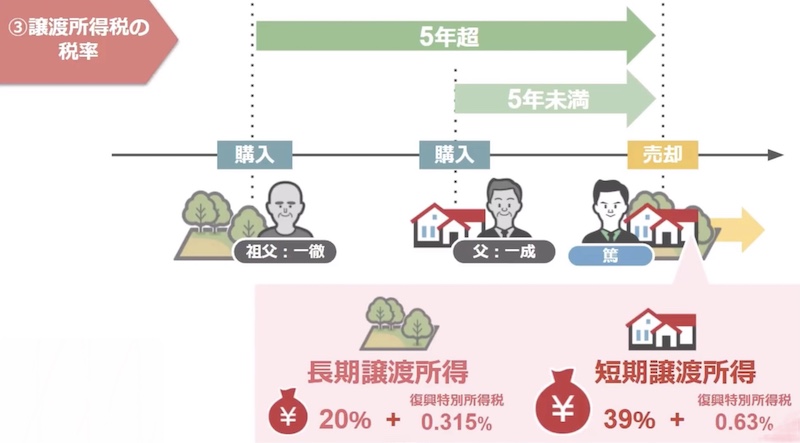

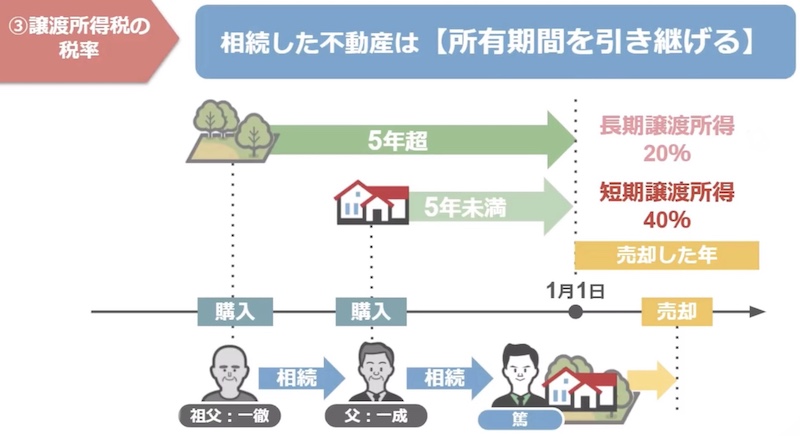

一徹さんや一成さんが不動産を購入してから、篤さんが売却するまでのこの一家の所有期間が5年未満でしたら、それは短期譲渡所得となり、売却で得た利益に対して39%プラス復興特別所得税の税率をかけることになります。

逆に一徹さんや一成さんが不動産を購入してから、篤さんが売却するまでのこの一家の所有期間が5年を超えていたら、それは長期譲渡所得となり、売却で得た利益に対して20%プラス復興特別所得税の税率をかけることになります。

ちなみにこの長期の税率を使うか・短期の税率を使うかの基準となる、所有期間5年のカウントの仕方については注意が必要なポイントですので、今から具体的な数字を使って詳しく解説をしていくのですが、それに際し、皆さんに計算の過程を理解してもらいやすいように、長期譲渡所得・短期譲渡所得の税率をそれぞれ20%・40%と簡略化してお話をして行きます。

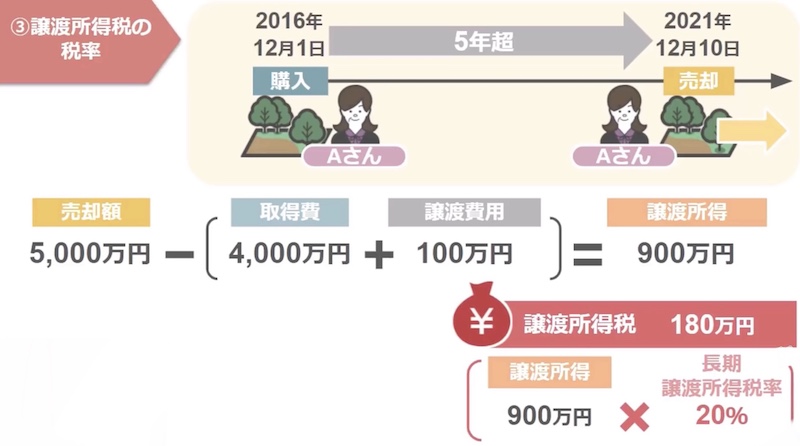

では改めて譲渡所得の計算における、所有期間5年のカウントの仕方についてですが、例えばAさんが、2016年12月1日に購入した不動産4000万円を、5年超という期間を待って、2021年12月10日に5000万円で売却したとします。

この場合、普通に考えれば購入してから売却するまでの期間は5年を超えていますので、支払うべき譲渡所得税は、売却した5000万円から取得費4000万円と譲渡費用100万円を引いた900万円に、長期譲渡所得の税率20%をかけて180万円になると思いますよね。

ですが、そうではないんです。

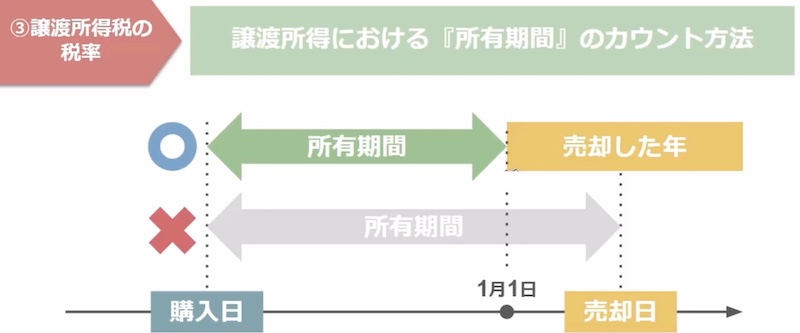

実は、譲渡所得における所要時間のカウントの仕方というのは、不動産をを購入してから実際に売却をした日までの期間ではなく、不動産を購入してから不動産を売却した年の1月1日までの、この期間を数えるんです。

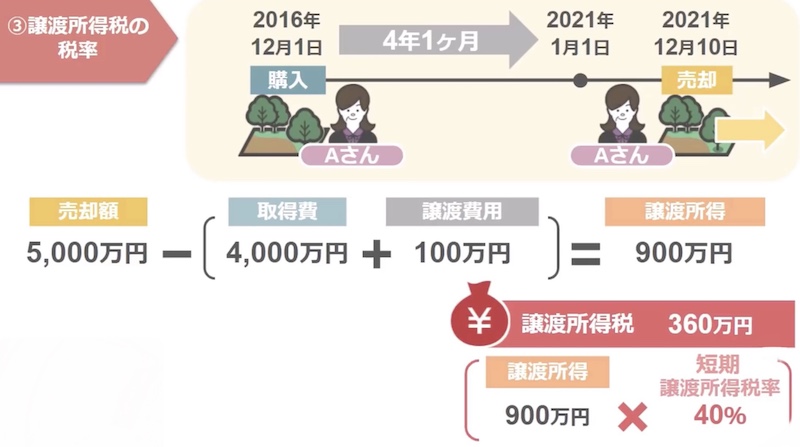

ですので、先ほどのケースの場合、Aさんが2016年12月1日に購入した不動産4000万円を、2021年12月10日に5000万円で売却した場合、不動産を売却した年の1月1日において A さんの所有期間は5年を超えていませんよね。

ですので、Aさんが支払うべき譲渡所得税は、売却した5000万円から取得費4000万円と譲渡費用100万円を引いた900万円に、短期譲渡所得の税率40%をかけて360万円になるという結果になるんです。

この所有期間のカウントの仕方については、譲渡所得税の申告書作成を、相続税の専門家に依頼するときには起こらない間違いなんですが、ご自分で譲渡所得税の申告をするという場合などには、この勘違いによって譲渡所得税を過少申告してしまい、税務調査の対象になるというケースも少なくありません。

ですので皆さんは、この所有期間5年のポイントについてしっかりと覚えておいてください。

また、この章の冒頭でも軽く説明した通り、相続した不動産については、所有期間を引き継ぐことが可能ですので、最初に祖父母や父母がその不動産を購入した時から、相続人が不動産を売却した年の始めまでが5年を超えていましたら、長期譲渡所得税の税率である20%を適用することができます。

譲渡所得税を節税出来る4つのお得な特例

では次の章では、不動産の売却価格から取得費と譲渡費用を引いても利益が残る場合、この利益部分をさらに考慮して税金を安く出来る四つのお得な特例について解説をしていきます。

詳しい内容は、また別の動画で個別に解説をしたいと思いますので、今回はざっくりとした概要部分についてお話しします。

①マイホームを売却した場合の3,000万円特別控除

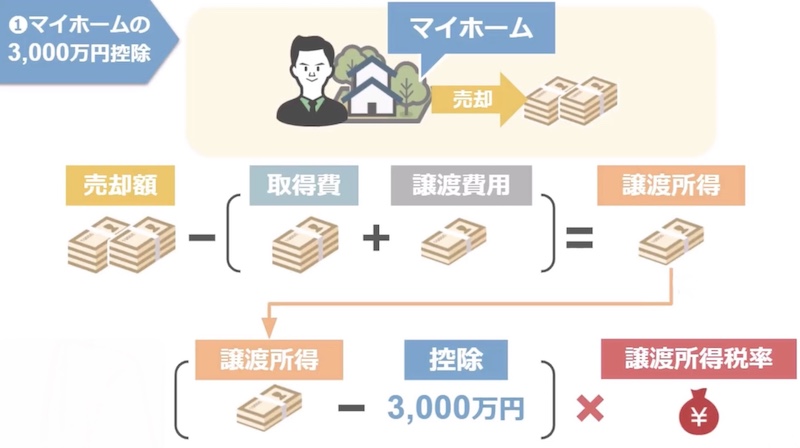

ではまず、譲渡所得税を節税できるお得な特例の一つ目は、マイホームを売却した場合の3000万円特別控除です。

これは、土地・建物の所有者が住んでいた、いわゆるマイホームを売却した場合には、譲渡所得金額から3000円の控除を受けることができる、という特例です。

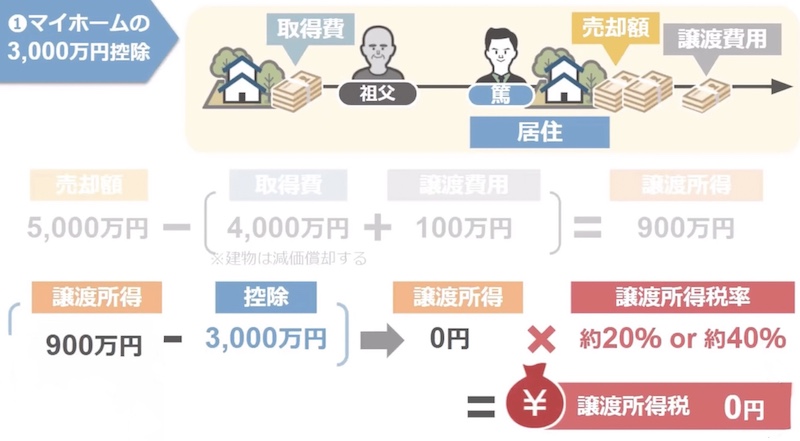

先ほどの篤さんのケースで見てみますと、売却価格5000万円から取得費4000万円と譲渡費用100万円を引いた900万円という譲渡所得金額に、20%か40%の税率をかけていましたが、この土地・建物に篤さん自身が住んでいた場合には、売却価格5000万円から取得費4000万円と譲渡費用100万円を引いた900万円、ここから更に3000万円までの控除を受けることができますので、譲渡所得金額は0になります。

0に20%をかけようが40%をかけようが、0ですから結果的に篤さんは、自分が住んでいた不動産を売却し、売却利益が出たとしても税金を1円も支払わなくて済む、ということなんです。

この3000万円の特別控除は、篤さんが土地・建物を何年間所有していたかという期間の長さは関係なく、あくまでも篤さんが、売却した住宅に住んでいたかどうかが、ポイントなんですが、この実際に住んでいたかどうかというポイントについて、国税庁ホームページでは、この三つの要件に当てはまる不動産の売却には、特例の適用は認めないと言っています。

1、この特例を受けることだけを目的として入居したと認められる家屋

2、居住用家屋を新築する期間中だけ仮住まいとして使った家屋、その他、一時的な目的で入居したと認められる家屋

3、別荘などのように趣味娯楽または保養のために所有する家屋

こういった不動産の売却では3,000万円の特別控除は受けられないという部分はしっかりと覚えておいてくださいね。

その他の注意すべきポイントなどについては、また別の動画で詳しく解説したいと思います。

②マイホームを売却した場合の軽減税率の特例

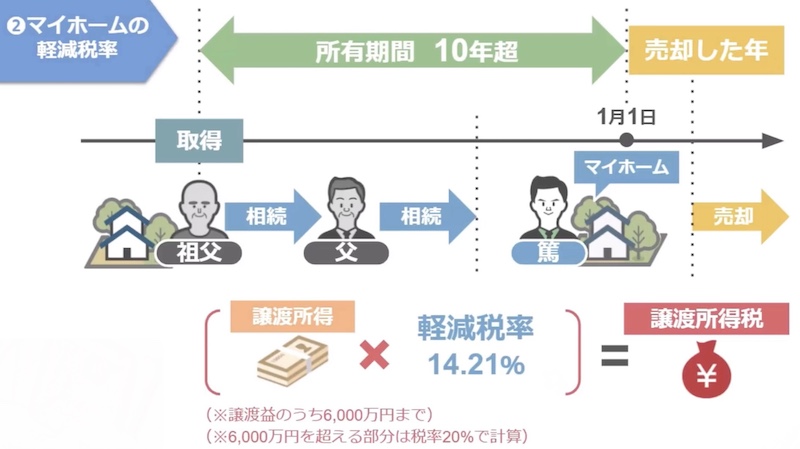

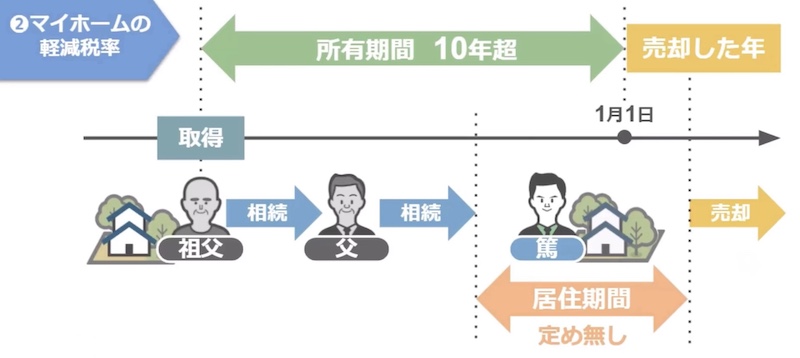

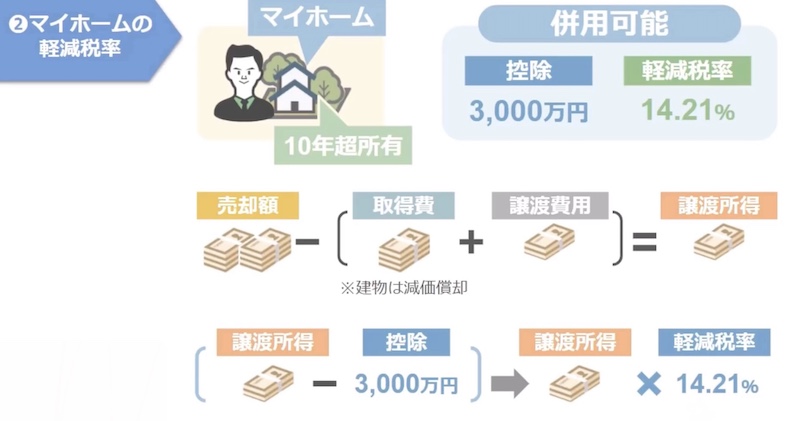

次に、譲渡所得税を節税できるお得な特例の二つ目は、マイホームを売却した場合の軽減税率の特例です。

これも先程の3000万円の特別控除同様に、自分が実際に住んでいたマイホームを売却した時に受けられる特例ですね。

しかしこの特例は、先ほどの所有期間の定めのない3000万円の特別控除とは違い、不動産の所有期間が売却をする年の1月1日時点で、10年を超えている場合に限り、長期譲渡所得の税率である20%よりもさらに低い14.21%という税率で、譲渡所得税を計算することができます。

ちなみに、この特例を利用する上での条件となる所有期間10年超というのは、文字通り不動産の所有期間ですので、なにもその家に10年超住んでいなくてはいけない、ということはありません。

あくまでも、売却する際にきちんと自宅に住んでいるという状態でしたら、問題なくこの特例を受けることができます。

ただし、土地は20年以上の期間所有しているけれど、建物は5年前に建て替えて所有期間が10年未満という場合には、軽減税率の特例は使えません。

この特例はあくまでも、土地・建物含めて10年超の所有が必要という部分はきちんと押さえておいて下さい。

ちなみにこの軽減税率の特例は先ほどの3000万円の特別控除と、併用して受けることができますので、3000万円の特別控除を受けた上で、まだ売却益が残っているという方は、この軽減税率の特例も併せて利用してください。

③被相続人が住んでいた空き家を売却した場合の特別控除の特例

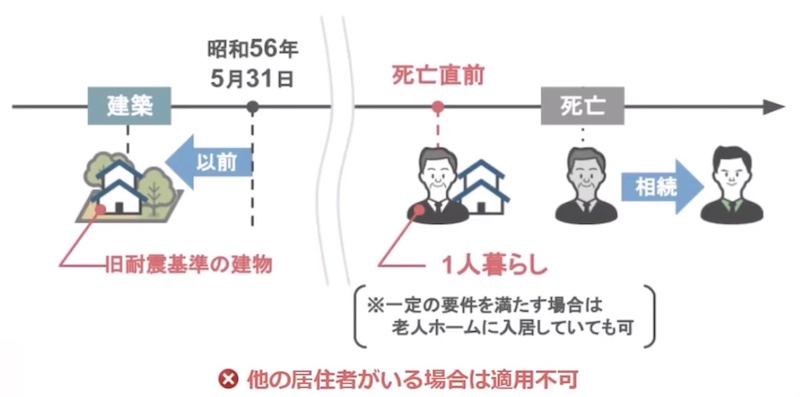

次に、譲渡所得税を節税できるお得な特例の三つ目は、被相続人が住んでいた空き家を売却した場合の特別控除の特例です。

ここまで紹介した二つの特例は、あくまでも売却する本人が、その住宅に売却直前まで住んでいることが、適用を受けるための条件となっていました。

ですが、相続した親の自宅の売却を考えている相続人が、その家に住んでいないというケースも少なくはありませんよね。

そしてその場合、売却を検討している土地・建物というのは当然、相続人のマイホームではありませんので、①②の特例は使えません。

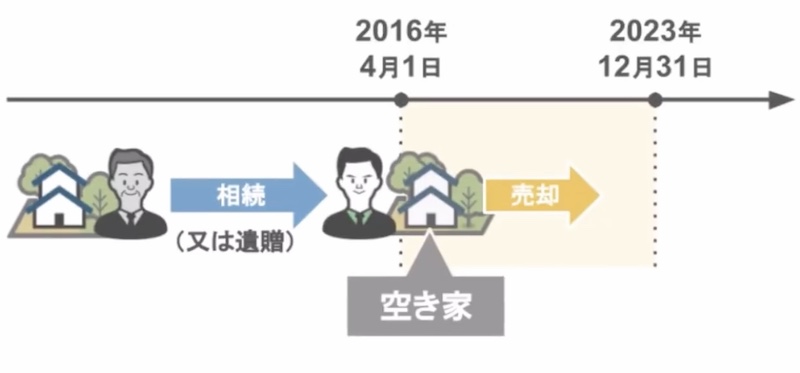

ですがその代わりに、譲渡所得税を節税できるお得な特例として、2016年の4月1日から導入されたのが、空き家特例です。

この空き家特例というのは、相続によって亡くなった方が住んでいた居住用不動産を取得した相続人が、その不動産を2016年4月1日から2023年12月31日までの間に売却をした場合、譲渡所得の金額から最高で3,000万円までを 控除することが出来る、というものです。

この特例は、先ほどもお話したように、実際に売却をする本人がその不動産に住んでいる必要はなく、親と別々に暮らしていた相続人の方でも利用することが可能です。

ですので、一見先ほどのマイホームを売却した場合の3000万円の特別控除よりも、この空き家特例の方が使い勝手が良いように見えますよね。

ですが実はそうでもないんです。

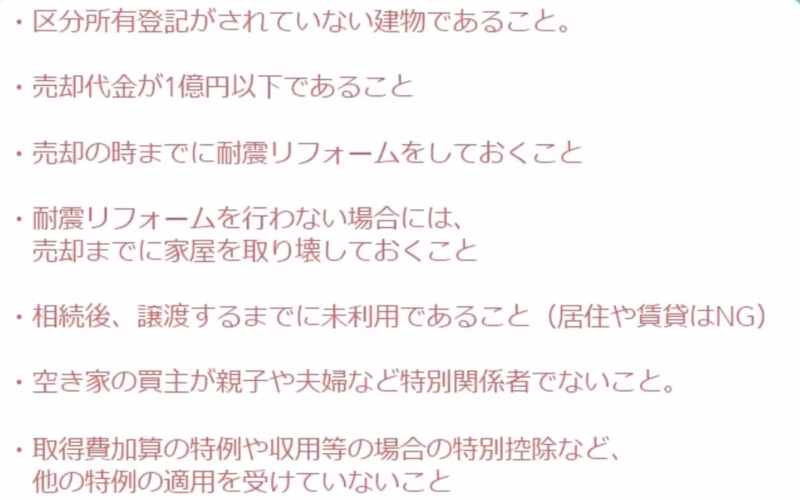

この空き家特例というのは、控除を受けるための条件がかなり厳しいんです。

具体的に空き家特例の適用を受けるためには、対象の建物が建築された日が昭和56年5月31日以前で、旧耐震基準の建物であること、それに加え相続の開始直前まで、亡くなった方 がその家屋に一人で住んでいる必要があります。

ですので被相続人以外に一人でもその家に住んでいたら、もうこの空き家特例は使えないんです。

その他にも、

・売却代金が1億円以下であること

・売却の時までに耐震リフォームをしておくこと

・耐震リフォームを行わない場合には売却までに家屋を取り壊しておく

と、このような様々な厳しい条件がありますので、この空き家特例を利用できる人は、かなり限られているというのが実情ですね。

ちなみにもう一つマイホーム関連の特例として、特定のマイホームを買い換えた場合の特例というものがありますが、これは譲渡所得税を直接節税できる特例というわけではありませんので、また改めて別の動画で解説をしたいと思います。

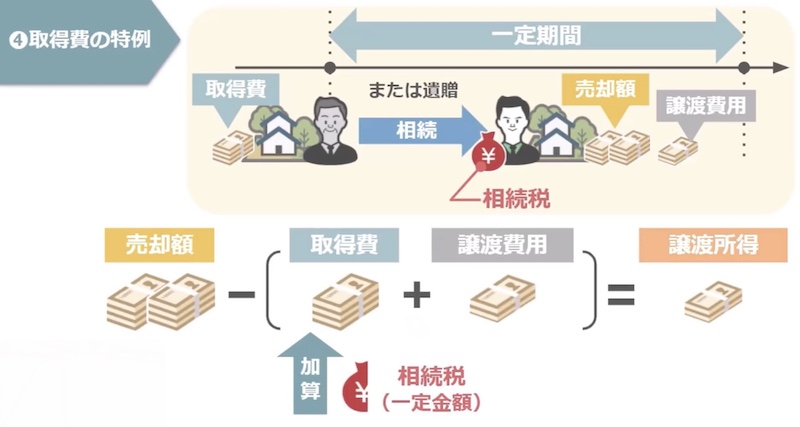

④相続財産を譲渡した場合の取得費の特例

では最後に、譲渡所得税を節税できるお得な特例の四つ目は、相続財産を譲渡した場合の取得費の特例です。

これは親から土地・建物を相続によって受け取った相続人が、その相続した不動産を一定期間内に売却した場合、支払った相続税額のうち一定金額を譲渡資産の取得費に加算することができるという特例です。

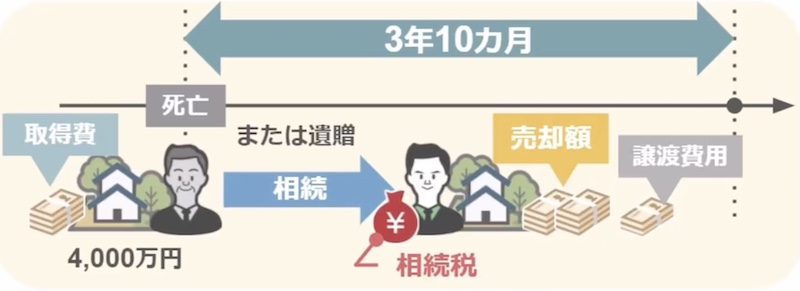

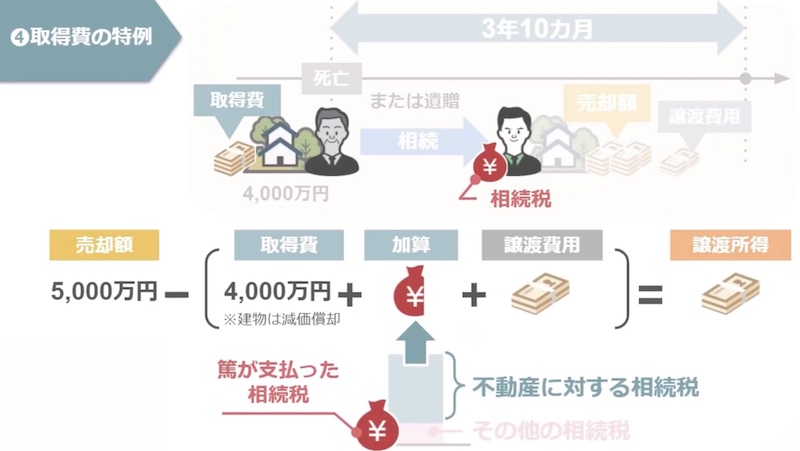

具体的に説明しますと、こちらの篤さんが一成さんの財産のうち、土地・建物を相続し、相続税を支払った後、一成さんの相続発生日から、3年10ヶ月以内に相続した不動産を売却した場合、

篤さんはこの計算式の取得費、4000万円の部分に、自分が支払った不動産部分の相続税額を足して計算をすることができるんですね。

細かな部分の計算は、今回の動画では割愛しますが、この動画を見られている皆さんの中で、親から不動産を相続または遺贈で受け取り、相続税を支払ったという方は、その不動産を相続発生日から3年10ヶ月以内に売却をすれば、支払った相続税のうち、売却した不動産にかかった相続税を取得費として計上できますので、ぜひ活用を検討してみてください。

今回の動画のまとめ

さてここまで、譲渡所得税を節税できるお得な特例を四つ紹介してきましたが、最後に皆さんに絶対に覚えておいていただきたいポイントがあります。

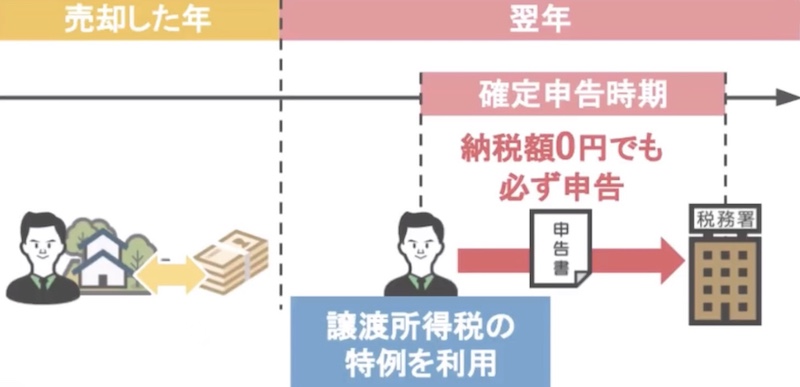

それは何かというと、不動産の売却を行い、各種特例を利用した際には、たとえ支払う税金がゼロになったとしても、売却した翌年の確定申告の時期に、必ず譲渡所得税の確定申告を行わなければいけない、ということです。

特例を使うことで、譲渡所得がゼロになったからと、翌年の確定申告を忘れてしまいますと、お得な特例の適用が受けられなくなりますので、絶対に確定申告を行うようにしてください。

今回は不動産を売却した際にかかる、譲渡所得税について基本的な考え方や、計算方法、利益が出た際に、税金を安くすることができる各種特例制度について話してきました。

本編でもお話しましたが、譲渡所得税の計算の際には、不動産の購入価格がわかる売買契約書や領収書があるか・ないかで支払う税金の額が何百万円と変わってきますので、この動画を見ておられる皆さんは、親から相続した土地や建物の登記が終わったからと、もう親が持っていた売買契約書は必要ないや、と、昔の売買契約書や領収書を捨てるようなことは絶対にしないでください。

昔の取得費が分かる書類を捨てるというのは、大金を捨てるようなものですからね。

以上で今回の動画は終わりです。

今回の動画の他にも、相続の際の不動産評価額を簡単に計算する方法、という動画なども投稿しておりますので、これらの内容にも興味があるという方は、ぜひ画面上のサムネイルから動画をご覧になってみてください。

それでは次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成