皆さんこんにちは、相続専門税理士の秋山です。

今日は、親から相続した預金や不動産は、どのタイミングで名義変更をするのがベストか、というお話をします。

相続税の申告期限というのは、家族に相続が発生してから10ヶ月以内と決まっています。

ですが、現在の法律においては、亡くなった方の預金や有価証券、それに不動産の名義変更については、絶対にこの日までに名義変更を行わなければならない、と言った期日は決められていません。

そのため、多くの方がいつどのタイミングで、親から相続した財産の名義変更をすればいいのか、その時期について悩まれておりますし、間違ったタイミングで相続財産の名義変更をしてしまったばっかりに、家族全体で支払う相続税額が大幅に増えてしまったというケースもあるんです。

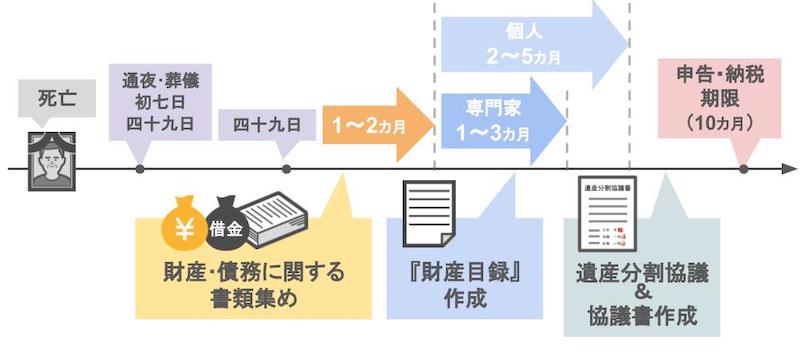

ですので、今回の動画ではまず初めに大前提として、家族に相続が発生してから相続手続きが完了するまでのスケジュール。

正確には、相続税の申告が必要のない家庭は、遺産分割協議の完了まで。

相続税の申告が必要な家庭の場合は、相続税の申告までのスケジュールについてお話しします。

その上で、相続した財産の名義変更は、いつどのタイミングで行うべきか、について解説をし、最後に、個別の財産だけを先に名義変更をするのもありなケースについて解説をしていきたいと思います。

目次

①家族に相続が発生してから相続手続きが完了するまでのスケジュール

ではまず、家族に相続が発生してから相続手続きが完了するまでの、具体的なスケジュールについて見ていきましょう。

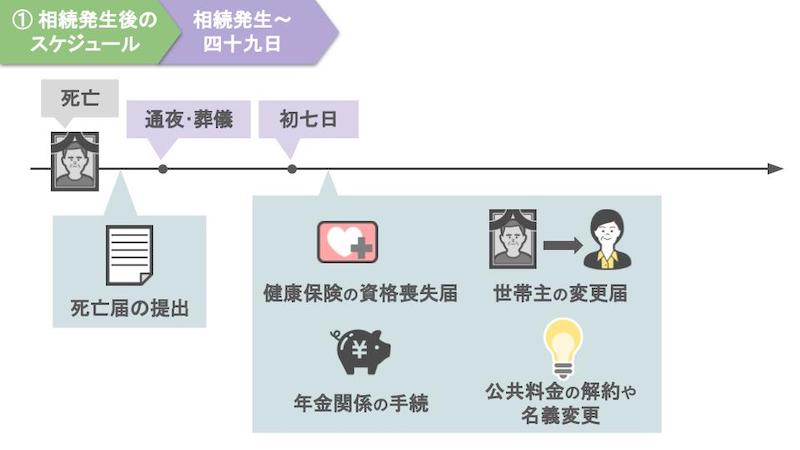

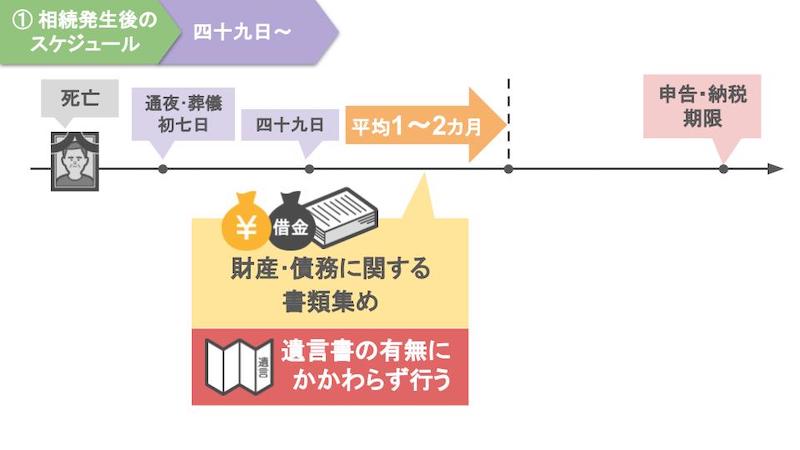

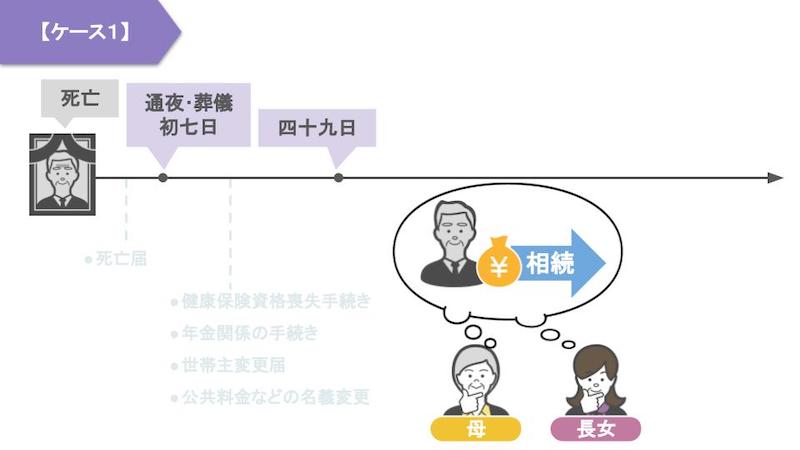

まず家族が亡くなると、数日以内にお通夜・葬儀が執り行われ、そしてその後は、初七日となります。

この時期は、下の画像のように、亡くなった方の健康保険や年金関係の手続き、それに世帯主の変更届けや公共料金の解約、名義変更など相続人の方は、亡くなった方の手続き関係でとにかく慌ただしいと思います。

ですので亡くなった方の相続財産には、どんなものがあるのかといったことや、相続財産の名義変更のタイミングについて考えるのは、亡くなった方の四十九日が終わってからで十分だと思います。

では、四十九日も終わり、身の回りの慌ただしさも自分達の気持ちも落ち着いてきた。

そうしたら次に行っていただきたいのは、亡くなった方の財産・債務に関する書類集めです。

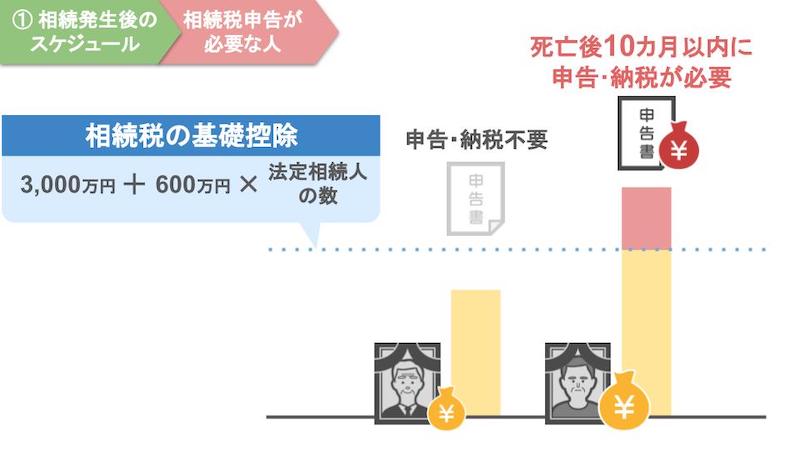

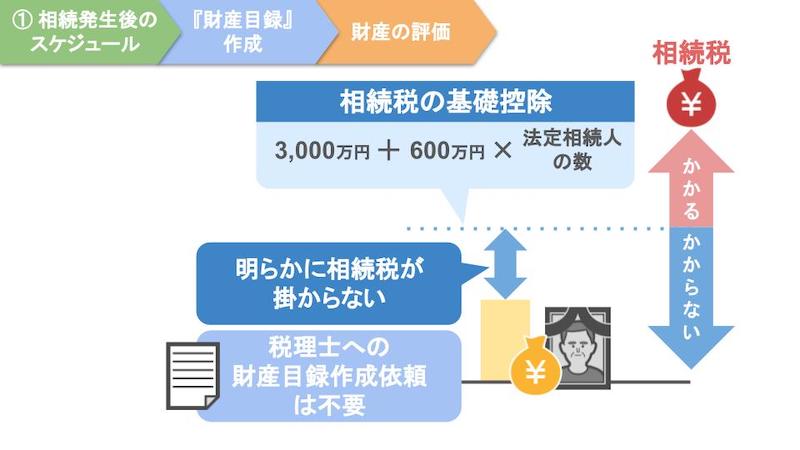

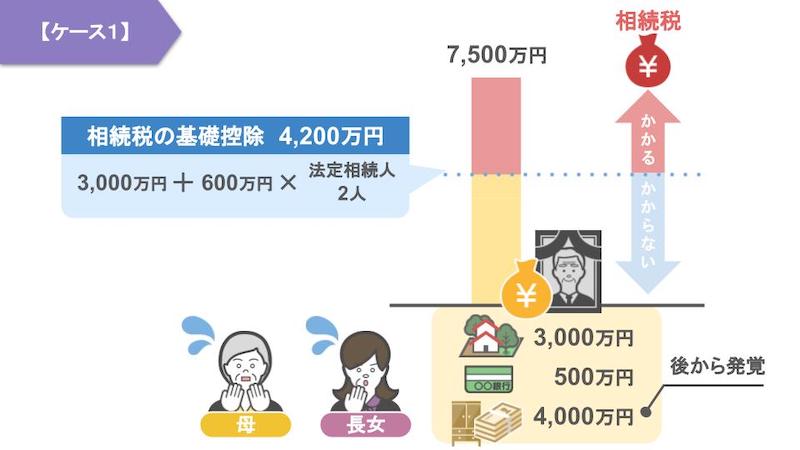

と言いますのは、相続税には3,000万円+600万円×法定相続人の数という基礎控除があるのですが、亡くなった方がこの基礎控除を超える財産を持っている場合、その相続人たちは、被相続人が亡くなってから10ヶ月以内に、相続税の申告と納税を行わなければいけません。

そのため、四十九日を過ぎてからは、亡くなった方が持っていた財産や債務に関する書類集めを、ある程度スピーディーに行っていく必要があるんです。

その際に一体どのようなものが相続財産となるのか、相続税がかかるかかからないかを判断するためには、どのような書類を集めればいいのかについては、以前投稿したこれらの動画

【保存版】相続が発生した際に〝自宅〟で集めなくてはいけない書類

【保存版】相続が発生した際に〝公共機関や金融機関〟で集めなくてはいけない書類と集め方

で詳しく解説をしておりますので、気になるという方は、是非この動画の概要欄にあるリンクからご覧になってみてください。

ちなみに亡くなった方が生前に、遺言書を作成してくれていたという場合であっても、遺言の内容が特定の財産についてだけ記載されている場合もありますし、亡くなった方の全体の財産の分け方について記載されていても、書類集めをしていると、遺言書に記載されていない財産が見つかることもあります。

ですので、この亡くなった方の財産・債務に関する書類集めについては、遺言書のあるなしにかかわらず、皆さん行っていただきたいと思います。

この書類を集めにかかる期間は、大体平均して1〜2ヶ月ほどでしょうか。

もちろん財産の多い少ないや相続人の動ける時間の長さによって書類集めにかかる時間は、変わってきますが、大体平均として書類集めには、1〜2ヶ月ほどの時間がかかると思っておいてください。

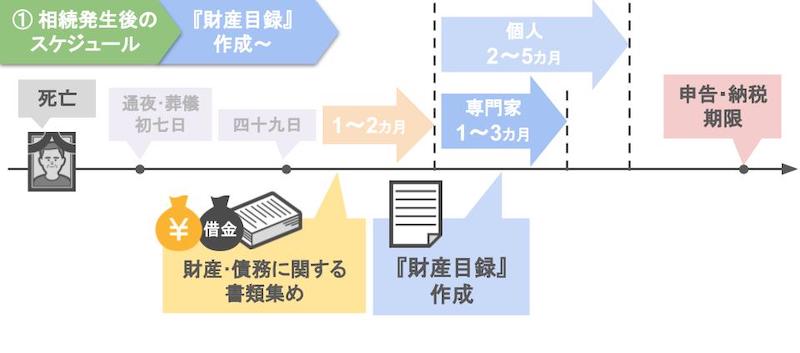

さて、亡くなった方の財産債務に関する書類をある程度集め終わりましたら、次に行っていただきたいのが財産目録の作成です。

この作業は、自分たちでおこなっていただくことも可能ですが、不動産などの正確な評価は、かなり専門的な知識が必要ですので、間違った評価をして相続税を納めすぎることは、避けたい。

少ない金額で評価をしたことにより、税務調査を誘発するような事態は回避したい、このように考えられる方は、相続専門の税理士に財産目録の作成を依頼されても良いでしょう。

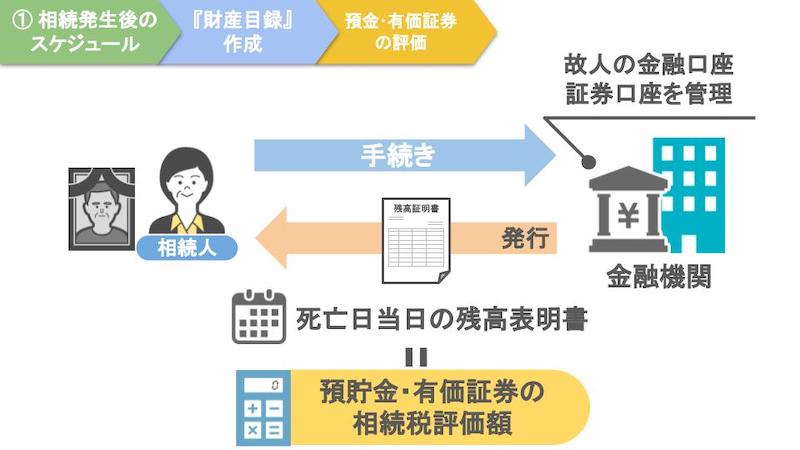

ちなみに、預金や有価証券の評価に関しては、比較的簡単に把握することができます。

ざっくりと解説しますと、亡くなった方の預金口座・証券口座を管理する機関に出向き、被相続人が亡くなった当日の残高証明書を手に入れてもらえば、それが亡くなった方の預金・有価証券の相続税評価額となります。

また、不動産の相続税評価を自分で行う方法については、こちらの動画

【初心者向け】分譲マンションを相続する際の不動産評価額を〝簡単に〟計算する方法!

で解説しておりますので、こちらで亡くなった方の不動産の評価をしてみて、明らかに自分のうちには、相続税の基礎控除を超えるような財産はない、というご家庭の場合は、無理に税理士に財産目録の作成を依頼する必要はありません。

この財産目録の作成に関しては、必要となる資料が集まっていれば、専門家であれば1〜3ヶ月ほど、自分で勉強しながらの作成でしたら2〜5ヶ月くらいの時間がかかると思ってください。

ちなみに、亡くなった方の財産を相続放棄したい場合は、3ヶ月以内に家庭裁判所で手続きを行う必要があります。

また、亡くなった方が死亡した年に収入があった場合は、4ヶ月以内に準確定申告をする必要がありますので、これらのことも記憶に留めておいてください。

では、財産目録が完成しましたら、次はその財産目録の内容に沿って、相続人全員で遺産分割協議を行うことになります。

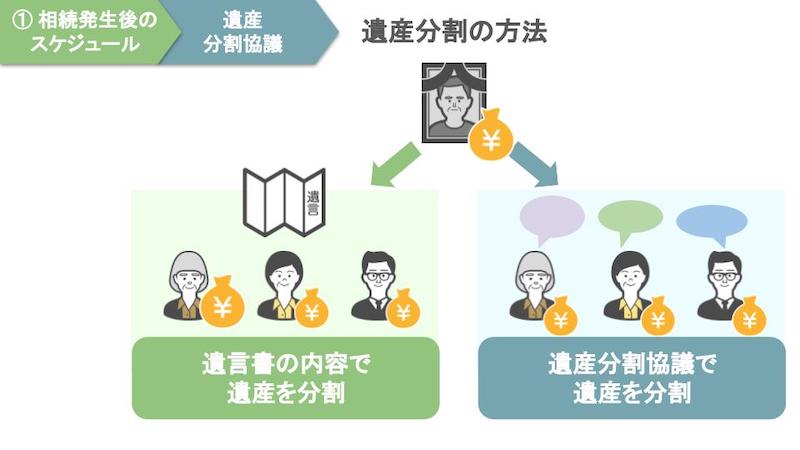

この遺産分割の方法には、大きく分けて二つのパターンがあり、一つ目は、遺言書が存在する場合に、遺言書通りに遺産を分割する方法と、二つ目は、相続人同士で協議をして遺産を分割する方法です。

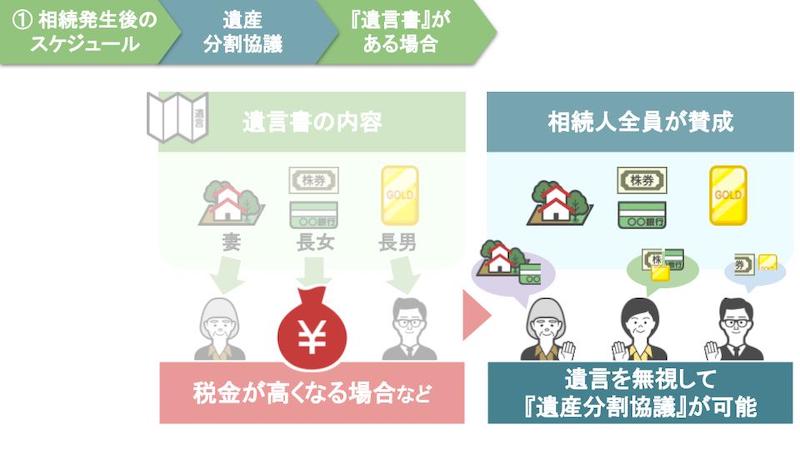

まず、亡くなった方が生前に自分の財産の分け方を遺言書に全て書いてくれている場合、相続人の方達は、基本的にこの遺言書に書かれている内容の通りに財産を相続します。

しかし書類を集めをしている途中で遺言書に書かれていない財産が出てきたという場合は、その新しく出てきた財産については、個別に遺産分割協議を行う必要がありますし、遺言の内容通りに遺産を相続すると、余分な税金がかかってしまうという場合は、相続人全員の賛成のもとでなら、遺言の内容を無視し、自分たちで遺産分割協議を行うことも可能です。

また遺言書がない家庭の場合は、先ほど作成した財産目録をもとに、相続人全員で遺産分割協議を行うことになります。

その際の遺産分割協議の注意点については、こちらの動画「【相続】遺産分割協議の『基礎知識』と『分割協議の際に勘違いしやすいポイント』を解説します!」で詳しく解説しておりますので、気になるという方はご覧になってみてください。

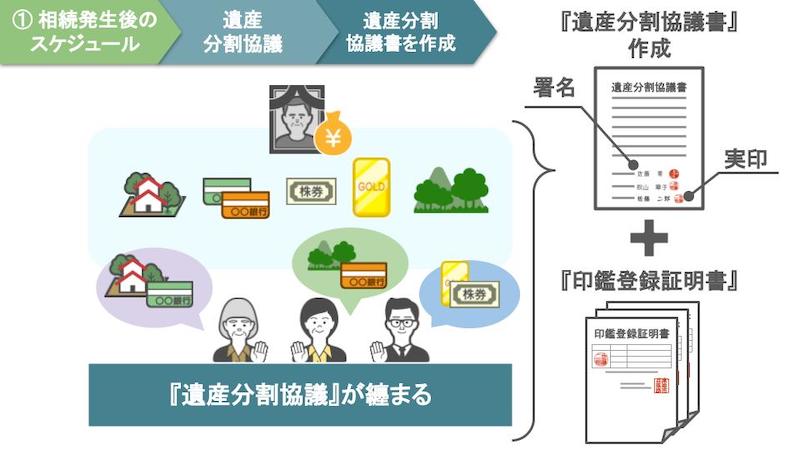

さて、相続人間で遺産分割協議が無事にまとまりましたら、後はその内容をもとに遺産分割協議書を作成し、各自の署名と実印を押印し、印鑑登録証明書をつけていただきましたら、これでおおかたの作業は完了です。

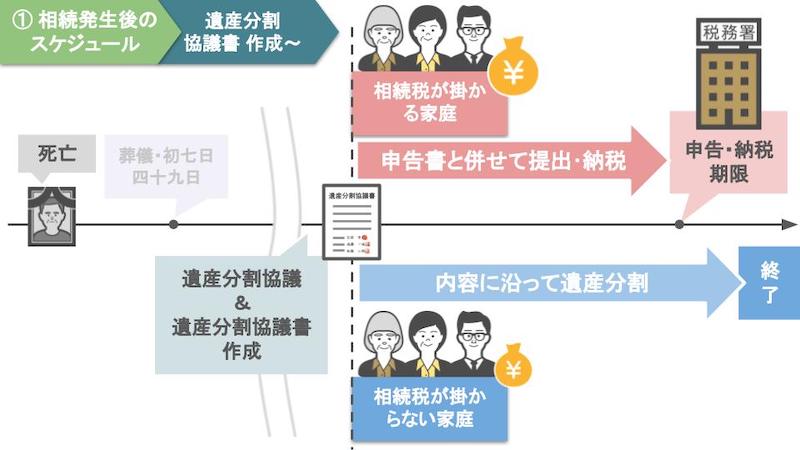

遺産分割協議までが完了しましたら、相続税がかかる家庭の場合は、遺産分割協議書と相続税の申告書を税務署に対して提出をし、税務署か各金融機関で納税を行えば、無事に相続税の申告手続きは完了です。

相続税がかからない家庭の場合でしたら、遺産分割協議の内容に沿って財産を分けていただければ、相続手続きは終了です。

ちなみに、ここまで見てこられた方の中には、うちには、おそらく相続税の基礎控除を超えるような財産はないだろうけど、そんな場合でも遺産分割協議書を作った方がいいのかな?

とこのように思われた方もいらっしゃるでしょう。

その答えについては、以前こちらの、相続税がかからなくても遺産分割協議書を作っておくべき三つの理由、という動画で、遺産分割協議書がないと、相続税のお得な特例を受けることができない、不動産の名義変更ができない、将来相続人間で財産争いに発展する可能性がある、といった内容をお話しております。

また別の動画「相続税が掛からなくても申告書を提出することにより受けられる『3つ』のメリット」では、相続税がかからなくても申告書を提出することにより受けられる、三つのメリットについても解説しておりますので、是非チェックしてみてください。

さてここまでが家族に相続が発生してから、相続手続きが終了するまでのスケジュール。

正確には、相続税の申告が必要がない家庭は、遺産分割協議の完了まで。

相続税の申告が必要な家庭の場合は、相続税の申告までのスケジュールとなります。

②相続した財産の名義変更のタイミング

ここまでの流れを理解していただいた上で、次の章では実際に、亡くなった方から相続した預金や有価証券・不動産に関する名義変更を、相続人の人達はいつどのタイミングで行うべきかについて解説をしていきます。

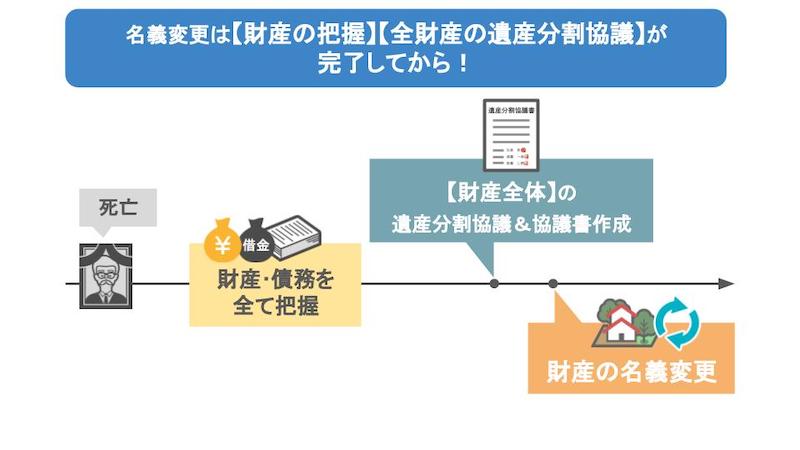

では、相続財産の名義変更は、一体どのタイミングで行えばいいのかですが、結論は、必ず財産全体の遺産分割協議が完了した後で、各財産の名義変更を行うようにしてください。

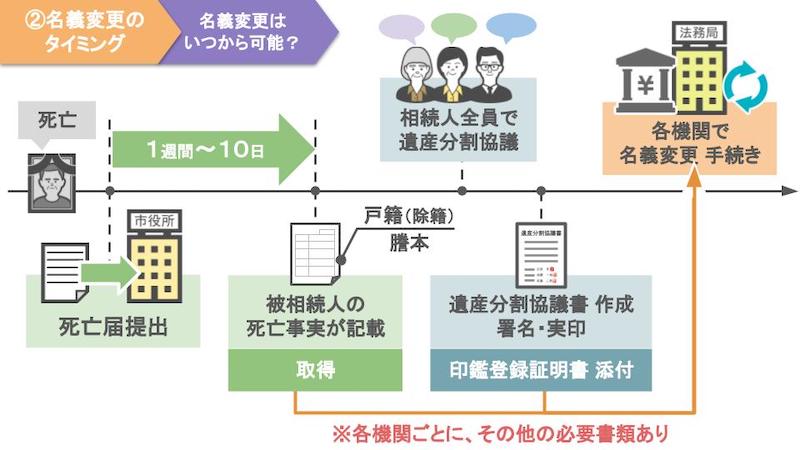

その理由をお話する前に、まず大前提として、亡くなった方の財産の名義変更は、相続発生後いつから行うことができるのか、ですが、それは、家族が亡くなってから約10日後です。

どういうことかと言いますと、まず被相続人の死亡届を市役所に提出し、その後一週間から10日ほど経てば、戸籍謄本に、被相続人が亡くなった事実が記載されます。

そうすれば、戸籍謄本を取得した上で、相続人同士で財産の遺産分割協議を行い、遺産分割協議書に実印を押し、印鑑登録証明書をつけて各機関で手続きを行うことで実行可能です。

しかも、この時に提出する遺産分割協議書に関しては、何も全ての財産を把握した上で作成する必要はなく、個別の財産ごとに作成することも可能なんですね。

だったら、とりあえず先に判明した財産から遺産分割協議を行って、名義変更を終わらせていった方が亡くなった家族の財産を少しでも早く自分のものにできるから、効率的じゃない?とこう思われた方もいらっしゃるでしょうが、ちょっと待ってください。

先ほども言いましたように、相続財産の名義変更のタイミングは、必ず財産全体の遺産分割協議が完了した後で行うようにしてください。

なぜなら、財産全体の遺産分割協議が完了する前に特定の財産だけを一足先に名義変更してしまうと、その後の相続税の計算において、家族全体で支払う相続税額が大幅に増えてしまう、といったリスクが生じかねないんです。

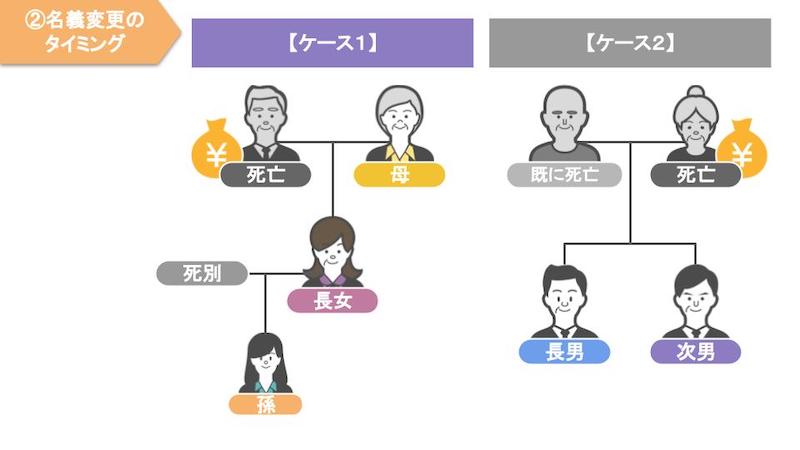

どういうことか、これらの家族をモデルに見ていきましょう。

モデルケース1

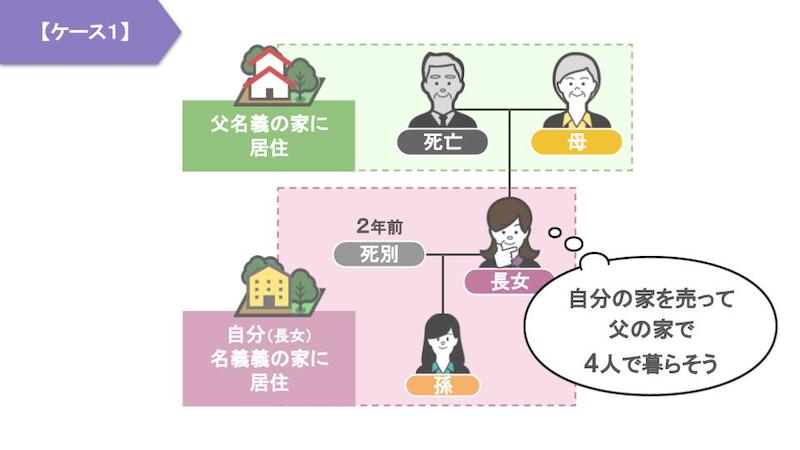

まず一つ目のケースでは、特定の財産だけを一足先に名義変更してしまったことで、小規模宅地等の特例という、お得な制度を使えなくなった家族について見ていきます。

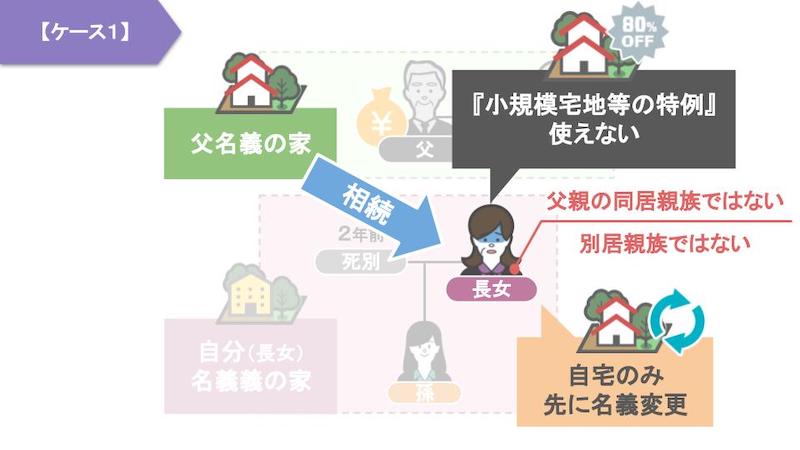

この家族の長女は、2年前に夫と死別しており、近々自分名義の自宅を売却し、父親所有の自宅で大学生の子供を含めた4人で暮らそうと話をしていた折に、父親の相続が発生しました。

そのため、今回のケースにおける相続人は、配偶者である母親と長女の二人になります。

その後、父親の四十九日も終わり、財産の相続について考え始めた二人は、次のような会話を行います。

亡くなったお父さんには、3000万円の自宅不動産と、500万円の預金しかないから財産をどのように分けても、今回相続税はかからないよね。

だったら、自宅不動産の名義変更手続きを一回で済ませるためにも、今回の相続では、あなたが自宅を相続すればいいじゃない。

そうすれば登記の手間とお金が節約できるしお得よね。

とこのように話し合い、実際に父親の不動産は長女名義に変更をしました。

ですが、その後父親の相続財産に関する書類を集めていたところで、衝撃の事実が発覚します。

なんとこの父親には、自宅不動産3000万円と預金500万円の他に、4,000万円のタンス預金が発覚したんです。

つまり、この父親の財産額は、全て合わせて7500万円にもなったんですね。

この一家の場合、相続税の基礎控除は4200万円ですので、当然相続税がかかることになります。

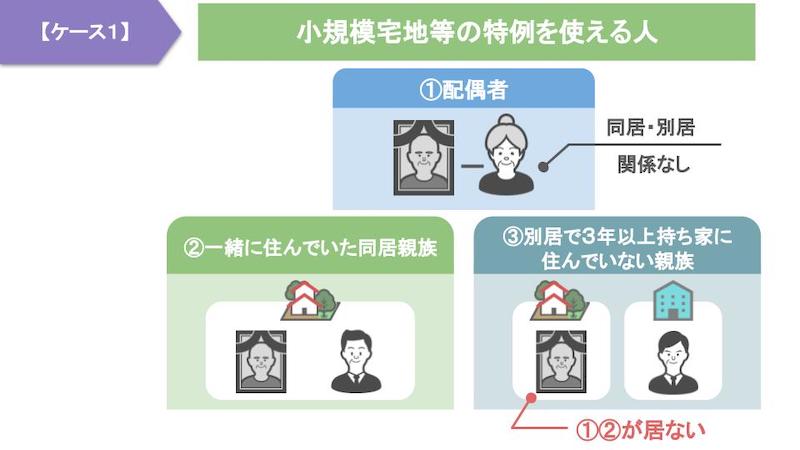

そしてこの場合、非常に重要な問題になってくるのが、亡くなった方が実際に住んでいた土地であれば、一定の要件を満たす相続人が相続した場合、その土地の330平方メートルまでを、80%引きの価格で相続できる、小規模宅地等の特例をこの親子は使えるのかということです。

一定の要件を満たす相続人というのは、亡くなった方の配偶者か亡くなった方と一緒に住んでいた同居親族、もしくは、亡くなった方と別居しており、3年以上自分の持ち家や配偶者が所有する家に住んでいない親族のことを指します。

今回のケースの場合、故人の配偶者である母親が自宅を相続していれば、小規模宅地等の特例は問題なく使えたのですが、今回父親の自宅は、父と同居しておらず、自分の持ち家で暮らしている長女が相続し名義変更をしましたよね。

つまり、長女は父親の同居親族にも該当せず、別居親族にも該当しないため、小規模宅地等の特例を使うことができないというわけなんです。

細かい計算は、省略しますが、仮に母親が小規模宅地等の特例を使って、自宅不動産を相続していた場合の家族全体の相続税額は、1次相続・2次相続を通して26万円だったのに対し、小規模宅地等の特例を使えない長女が自宅不動産を相続した際の家族全体の相続税額は、1次相続・2次相続を通して248万円です。

つまり、この親子は、きちんと全ての財産を把握せず不動産の名義変更を先走って行なって しまったばっかりに、222万円もの余分な税金を支払う羽目になったんですね。

モデルケース2

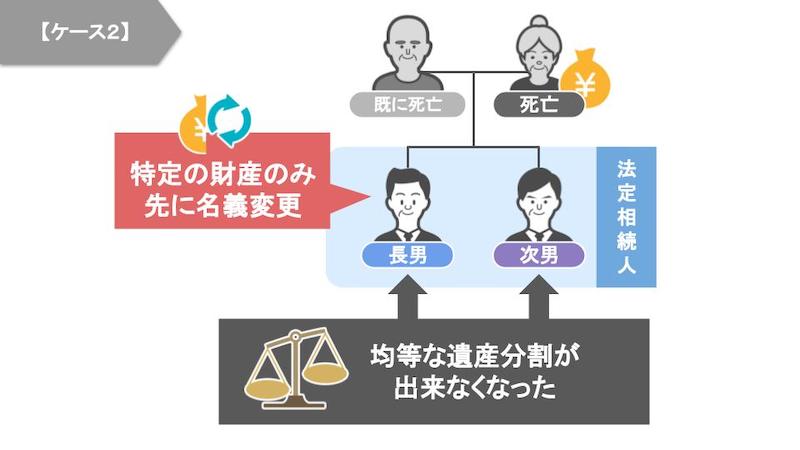

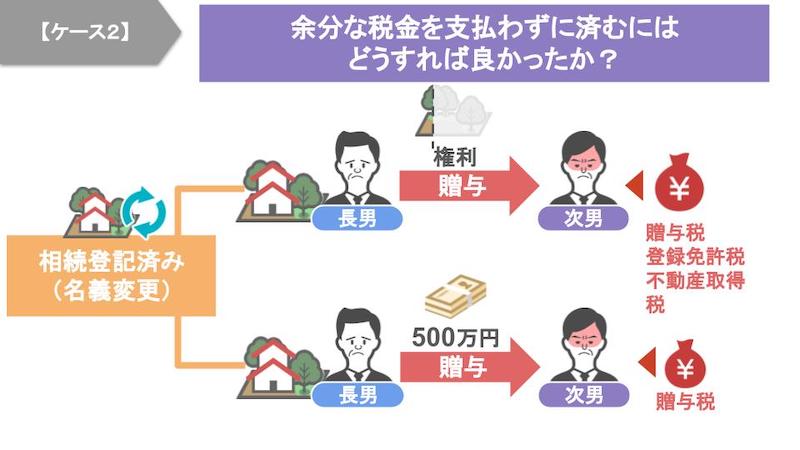

では、続いて二つ目のケースでは、特定の財産だけを一足先に名義変更してしまったことで、均等な遺産の分割ができなくなった家族について見ていきます。

こちらの一家は、父親は既に死亡しており、今回母親に相続が発生し、相続人は長男と次男になります。

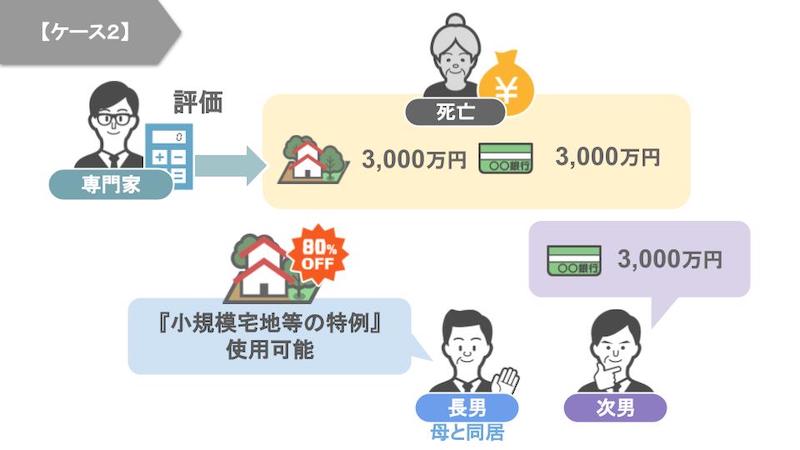

2人は、生前の母親から、私の財産は、自宅不動産と預金が3,000万円ほどある、といった内容を聞いていたので、四十九日後の遺産相続の話し合いにおいて母親の財産は、兄弟で均等に1/2ずつ分けようということでお互いに納得をしました。

その後不動産の評価を専門家に依頼したところ、自宅不動産の相続税評価額は、3,000万円と判明しましたので、自動的にこの二人の間では、自宅不動産3000万円は、小規模宅地等の特例を使って、母親の土地を8割引で相続できる長男が相続し、預金3,000万円は次男が相続しよう、という内容で話が決まりました。

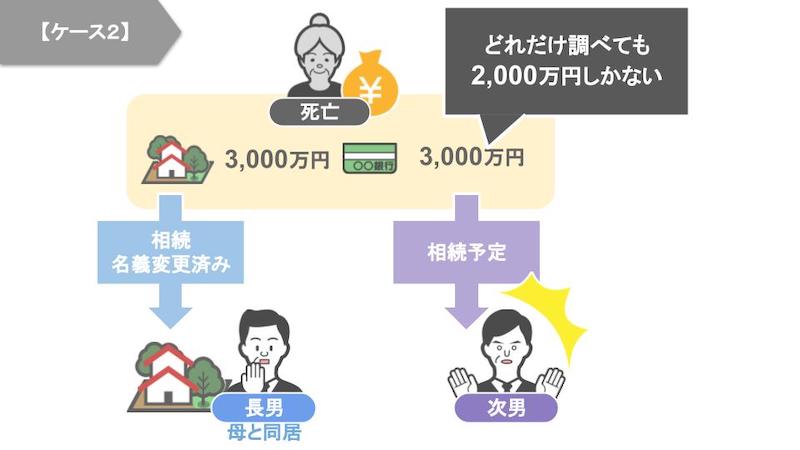

その後長男は、二人の間での話し合いは済んだので、じゃあもうさっさと自宅不動産の名義変更を済ませておこうと、土地の名義変更を済ませたんですね。

ですがその後、母親の相続財産に関する書類を集めていたところで、衝撃の事実が発覚します。

なんと母親の預金をどれだけ調べても、3000万円あると聞いていた預金が2,000万円しか残っていなかったんです。

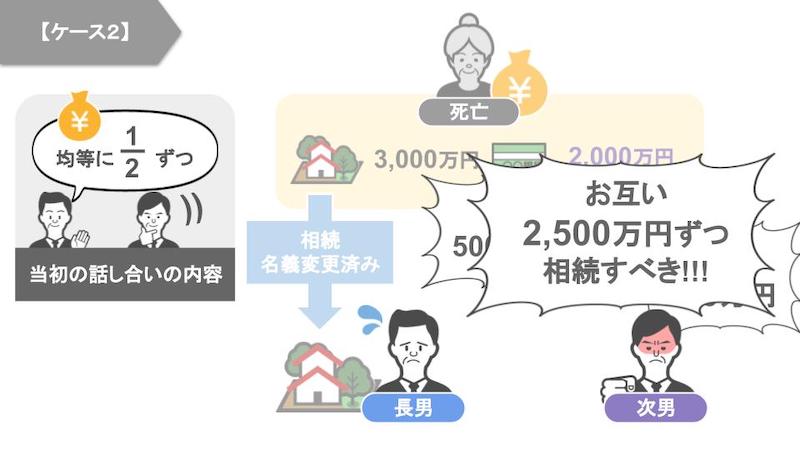

これに対し次男は、これじゃあ当初の話し合いとは違う。

兄さんは、相続税評価額3,000万円の自宅を相続したのに、俺は預金2,000万円しか貰えないなんて不公平だ。

兄さんが相続した不動産の500万円分の権利か、現金500万円を俺が貰って、お互いに2500万円ずつ相続するべきだ。

とこのように言ってきたんです。

しかし長男は、もうすでに3000万円の不動産の登記を済ませていますので、この状態から次男に対して相続税評価額500万円分の権利を渡す場合、それは長男から次男への贈与になります。

この場合次男には、52万円の贈与税と、固定資産税評価額×2%の登録免許税、固定資産税評価額×3%の不動産取得税がかかることになるんです。

また、不動産の権利の代わりに、500万円の現金を長男から次男へ渡す場合、当然この行為も贈与となりますので、500万円の現金をもらった次男には、52万円の贈与税がかかります。

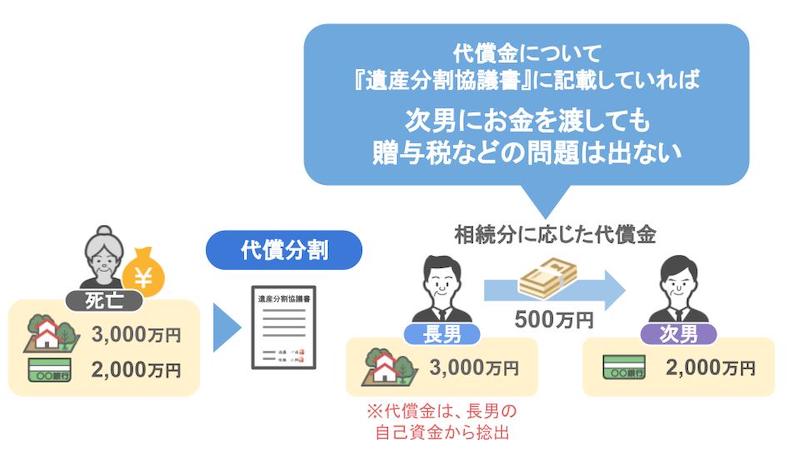

では、この兄弟の場合、余分な税金を支払わずに済むためには、一体どうしていればよかったんでしょうか。

結論としては、先ほどのケースと同様に、きちんと全ての財産を把握し、遺産分割協議を成立させてから、不動産の名義変更をすべきだったんですね。

そうすれば、兄弟間で自宅も預金も半分ずつ相続するという選択肢もありましたし、自宅を共有名義にするのは、後々権利関係で揉めそうだという場合でしたら、実際に自宅に住んでいる長男が不動産を全て相続した後に、次男に対して相続分に応じた代償金を支払う、と言った代償分割、という方法をとることもできたんです。

この代償分割を使い、遺産分割協議書に長男が次男に対し、500万円相当の代償金を支払う、と記載しておけば、次男に対して500万円を渡しても贈与税などの問題は、発生しませんでした。

③個別の財産だけを先に名義変更するのもアリなケース

さてここまでは、特定の財産だけを一足先に名義変更してしまうことは、デメリットの方が大きいので、相続財産の名義変更のタイミングは、必ず財産全体の遺産分割協議が完了した後で行いましょう、というお話をしてきました。

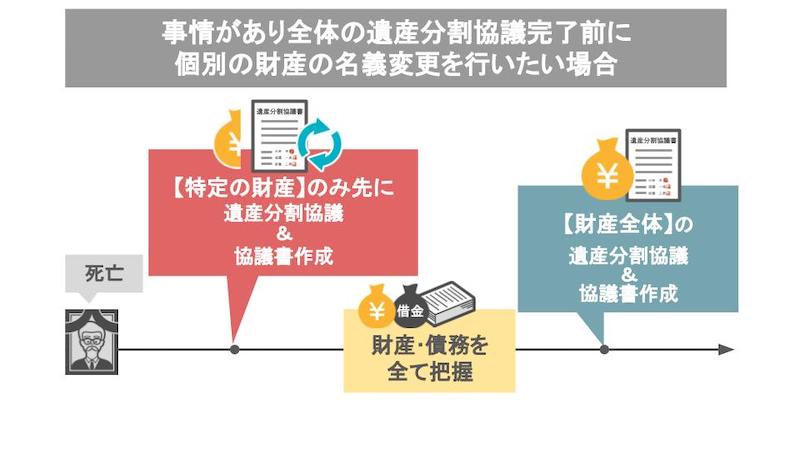

ですが、逆にこんな場合においては、個別の財産だけを先に名義変更するのもありですよ、というケースもありますので、その話を最後の章でしたいと思います。

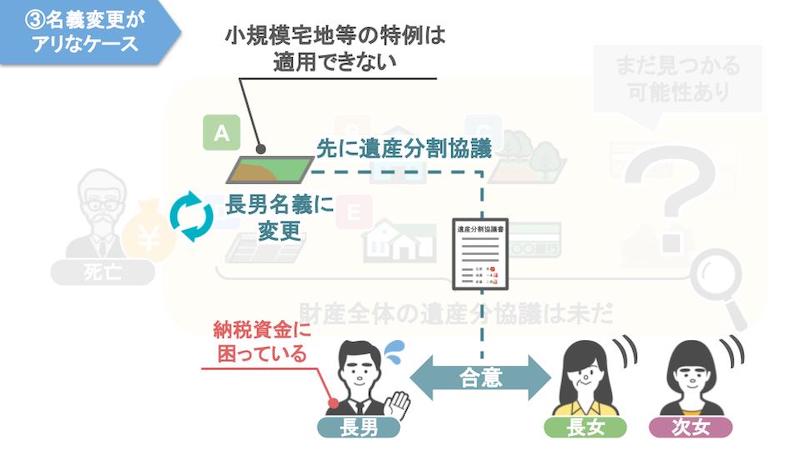

いきなり結論ですが、個別の財産だけを先に名義変更するのもありなケースというのは、ずばり、納税資金の確保に困っている相続人が、自分が相続した買い手が見つかりにくい不動産に対して、今すぐ購入したいという方が現れた時です。

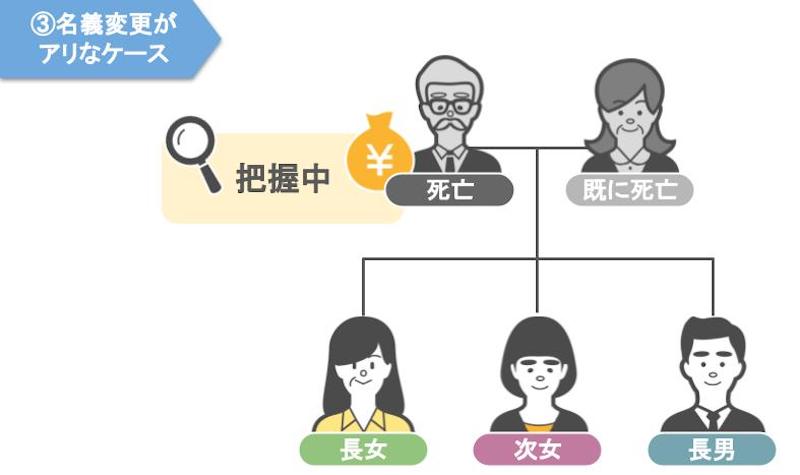

もう少し具体的に説明しますと、今回こちらの家族の父親に相続が発生し、この兄弟3人は、現在父親の財産を把握している途中です。

まだ財産の全容は判明していませんが、現時点において父親には、五つの不動産と少額の預金がありました。

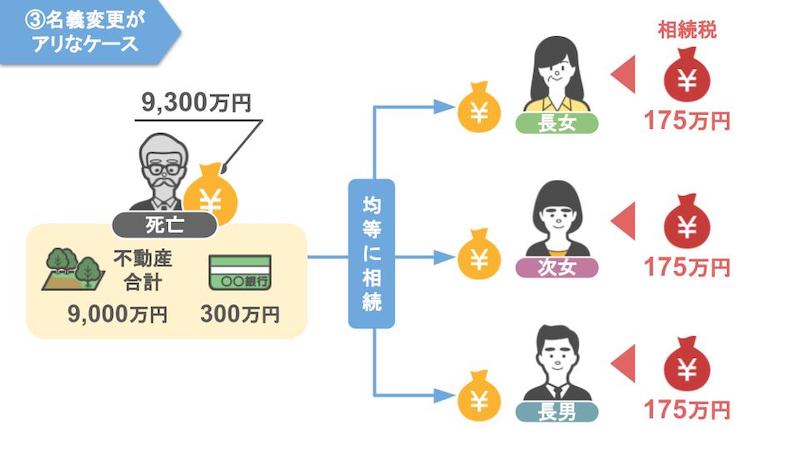

まだ財産を把握している途中なので、これから先他にも財産が見つかる可能性もありますが、とりあえず現時点において判明している父親の財産、9300万円を兄弟が均等に相続した際の相続税は各自175万円となります。

父親の財産には、預金300万円がありましたが、兄弟で均等に100万円ずつ相続しても、相続税を納税するための資金が各自75万円足りませんよね。

この時点での話し合いの結果、3人はこのように財産を分けることで納得をし、3人それぞれが自分が相続した不動産が売却できるかを不動産業者に相談をしました。

相談の結果、長女と次女が相続した不動産CやEは、比較的立地の良い場所にある不動産ですので、売却も容易という話になりましたが、長男が相続した不動産Aに関しては、相続税評価額が高額な割に、立地もあまり良くなく、不動産業者に聞いてもなかなか買い手が見つかりにくいだろう、とのことでした。

さてそんな中で、納税資金の確保に悩んでいた長男の元に、不動産業者から不動産Aを購入したいという方が見つかりました!という連絡が入ります。

長男としては、まさに渡りに船で、相手の気持ちが変わらないうちに少しでも早く不動産Aの売却を進めたいところですよね。

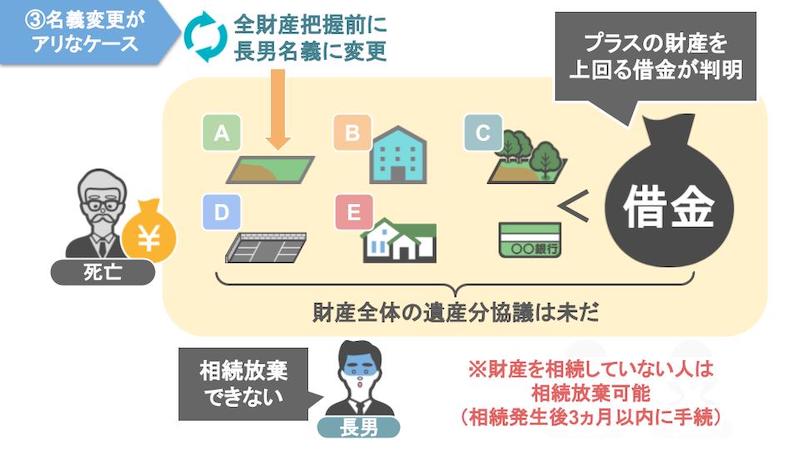

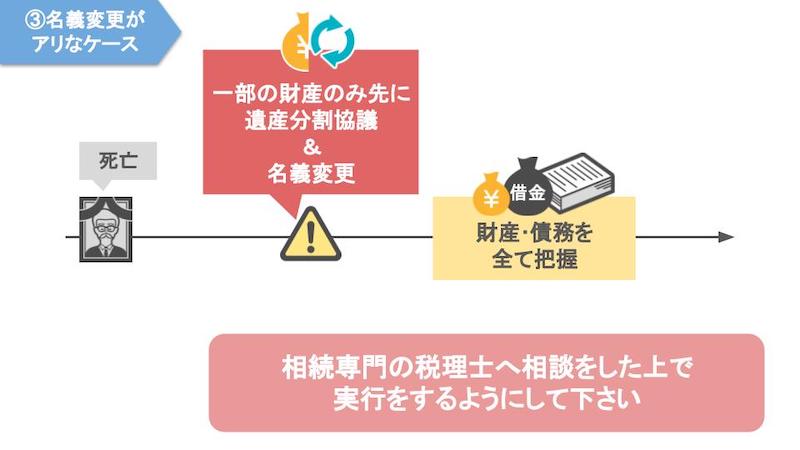

この状況においては、まだ亡くなった父親の財産の全容は判明しておらず、財産全体の遺産分割協議が終わっていなくても、その不動産が小規模宅地等の特例を適用できる不動産でなければ、家族全体の合意のもと、先に不動産Aだけの遺産分割協議を済ませ、長男名義にしてしまってもいいでしょう。

ですが、その際の注意点として、全ての財産を把握する前に、一部の財産の名義変更をした場合、あとからプラスの財産を上回る借金が判明した際に、財産を相続した相続人に関しては、もう相続放棄ができなくなります。

ですので、こういったリスクを極力回避するためにも、全ての財産を把握する前に、一部の財産の名義変更を行う場合には、できるだけ相続専門の税理士に相談をした上で、実行していただければと思います。

今回の動画のまとめ

それでは、今回の動画のまとめです。

今回は、親から相続した預金や不動産の名義変更を行う最適なタイミングについてお話しました。

相続した財産の名義変更というのは、間違ったタイミングで実行してしまったばっかりに、家族全体で支払う相続税額が増えたり、贈与税を支払うはめになったり、相続放棄ができなくなるといったケースも少なくありません。

ですので、今回の動画の内容を理解していただいた上で、是非とも皆さんには、相続した財産の名義変更は、必ず財産全体の遺産分割協議が完了した後で行う、という部分をしっかりと守っていただければと思います。

また、特別な事情から全体の遺産分割協議が完了する前に、個別の財産の名義変更を行いたいという場合には、できるだけ相続専門の税理士に相談をした上で、実行をしていただければと思います。

以上で今回の動画は終わりです。

今回の動画の他にも、その場しのぎで遺産分割を行うと、後々大変なことになる、という動画なども投稿しておりますので、これらの内容にも興味があるという方はぜひ画面上のサムネイルから動画をご覧になってみてください。

それでは、次回の動画でお会いしましょう。

最後までご視聴いただきありがとうございました。

秋山清成

秋山清成