皆さんこんにちは、相続専門税理士の秋山です。

今日は、贈与契約書に関して視聴者の方から頻繁に聞かれる疑問点5選、という話をします。

以前、贈与契約書がなければ過去の贈与は全て無効になるのか、という動画「【国税OBが語る】贈与契約書がなければ過去の贈与は全て無効になるのか?」を投稿し、その動画の中では、贈与契約書というのはあくまでも、対税務署に関してはあったほうがマシ程度のもので、贈与契約書がないからと言って、過去の贈与を全て否認されるというものではありません。

ですが、対身内においては、贈与契約書というのは、大きな効力を発揮するので、きちんと作成しておきましょう、といった内容をお話しました。

今回の動画では、そんな贈与契約書に関して、お客さんや視聴者の方から特によく聞かれる疑問点を、5つ紹介していきたいと思います。

この動画単体でも十分理解できますが、できれば以前の動画「【国税OBが語る】贈与契約書がなければ過去の贈与は全て無効になるのか?」を見ていただいた上で視聴してもらえば、より一層理解が深まると思いますので、まだ前回の動画を見ていないという方は、ぜひ一度ご覧になってみてください。

ということで、今回の動画では、贈与契約書についてのおさらいを最初に軽くお話した上で

・110万円以下の贈与をする際にも贈与契約書は必要なのか

・最初に110万円以下の贈与をし、同じ年に110万円を超える贈与を行った場合には、贈与契約書は両方を作るべきなのか

・過去の贈与の際に、贈与契約書を作っていなかった場合、今から作っても良いのか

・贈与契約書に押印する印鑑には、決まりがあるのか

・贈与契約書は絶対に本人が自分で書かないといけないのか

という五つの疑問点についてお答えしていきたいと思います。

目次

贈与契約書についてのおさらい

まずは、以前の内容について簡単におさらいをしますね。

冒頭でもお話しましたが、以前の動画の内容は贈与契約書というのは、あくまでも対税務署に関してはあったほうがマシ程度のもので、贈与契約書がないからと言って、過去の贈与を全て否認されるというものではありません、といった内容をお話しました。

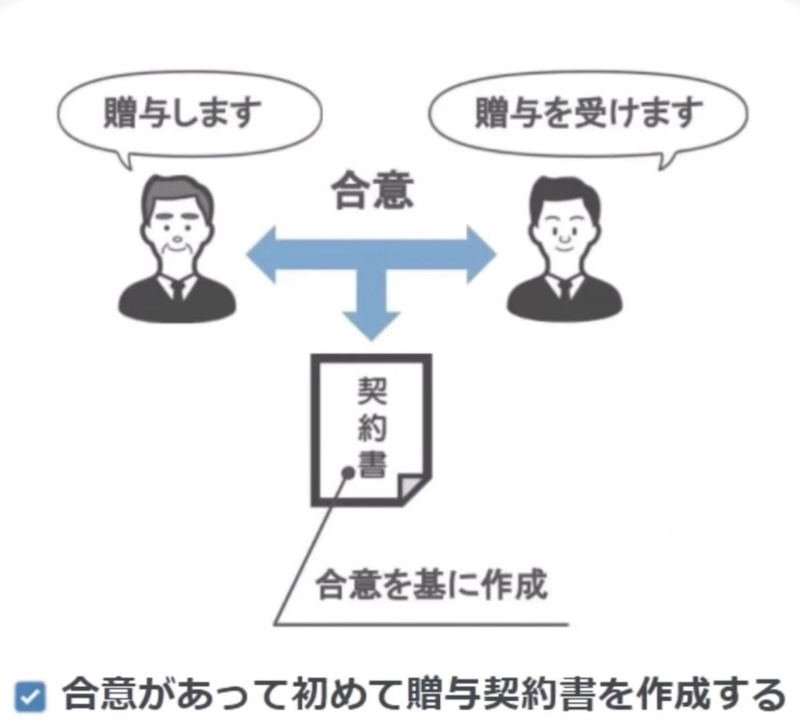

何故、対税務署に関しては、贈与契約書があったほうがマシ程度のものなのかと言いますと、贈与といいますのは契約ですから、お金をあげます・もらいますという双方の合意が必要なんですね。

合意があって、初めて贈与契約書を作成します。

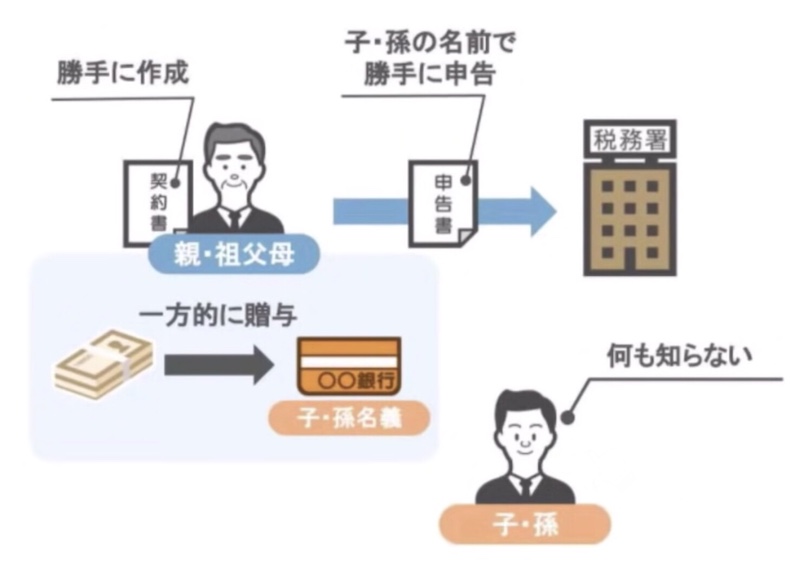

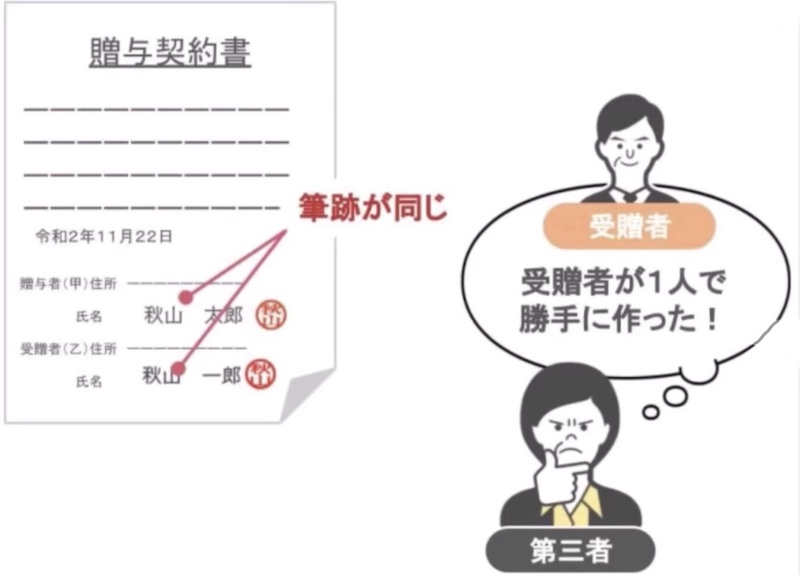

ですが、実際には、どちらか一方が相手に黙って、勝手に贈与契約書を作成し、贈与税の申告や納税をしているというケースもあるんです。

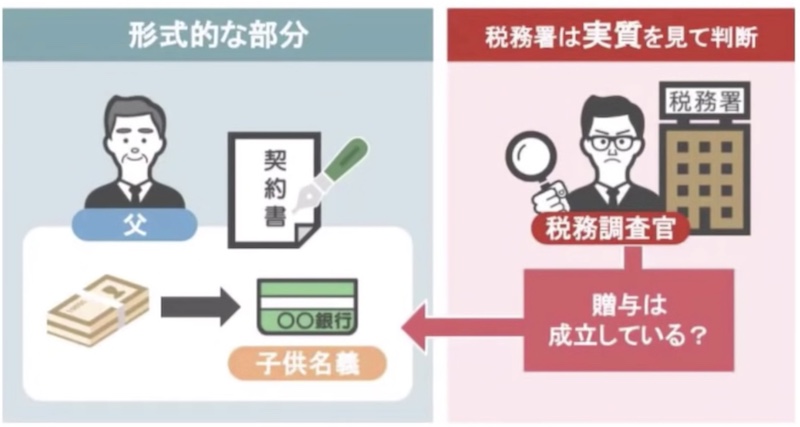

つまり、表面的には贈与契約書も存在し、贈与はきちんと成立してるように見えても、その実態は、両者の間で贈与契約が結ばれていない、というケースも少なくはないんですね。

ですので、税務署はこういった観点から、贈与契約書の有無というものを、贈与が本当に行われたのかどうかの判断材料にはしないんです。

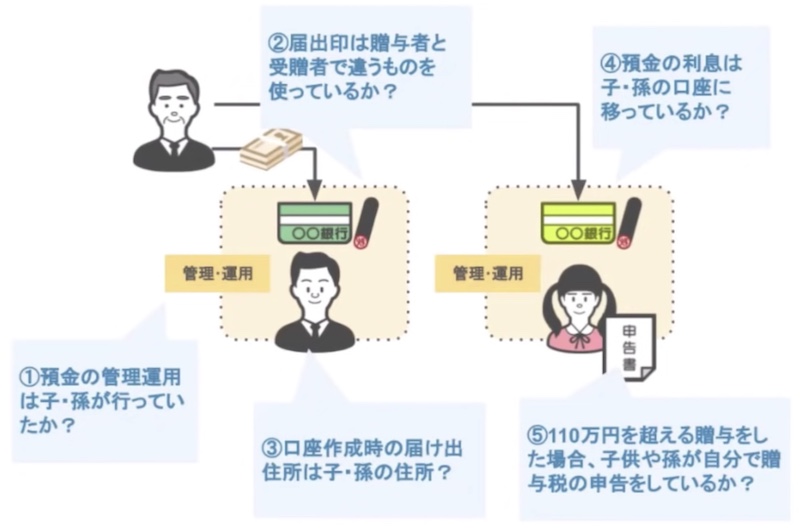

では税務署は、過去に行われた贈与が正式な贈与となっているのかを、どうやって判断するのかと言いますと、それは贈与契約書があるか・ないかというような、形式的な部分ではなく、もっと根本的な実態の部分を見て判断するんですね。

これを税務の世界では「実質課税の原則」と言います。

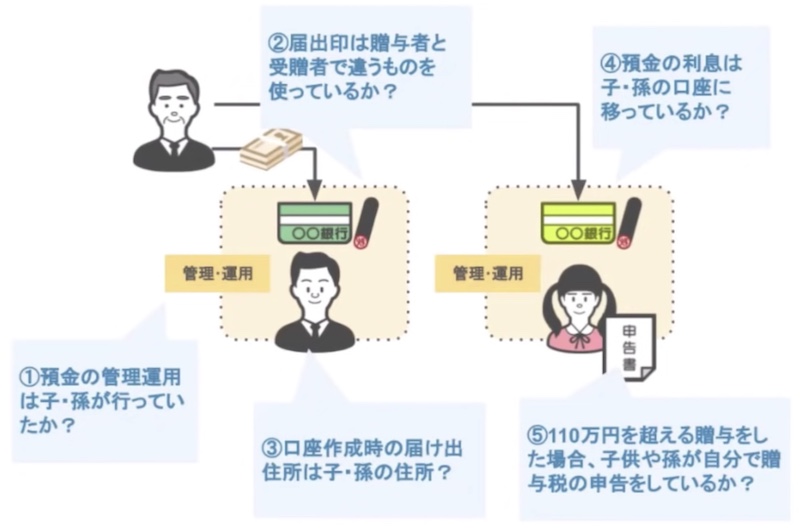

そして、この実態が伴っているかの判断と言いますのは、今表示しています図のように、五つのポイントがありまして、このポイントを全てクリアしていれば贈与は成立している、一つでも不備があれば贈与は成立しておらず、子供や孫名義の預金は贈与者の名義預金であると調査官から判断されることになります。

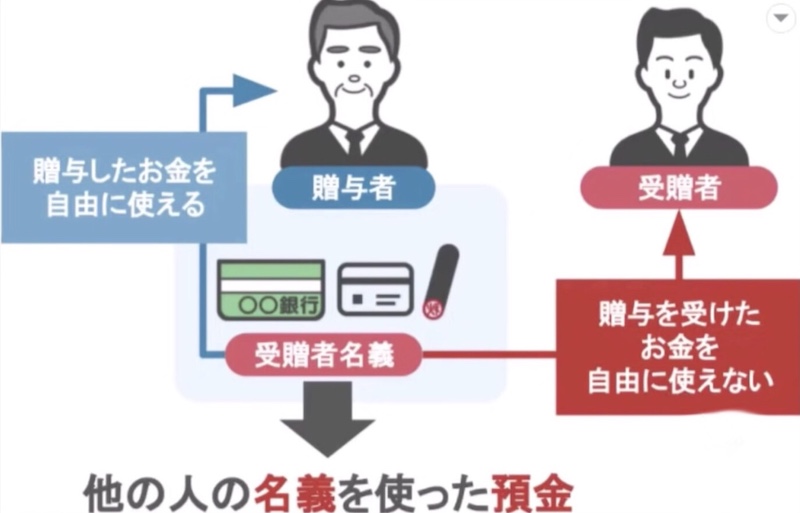

この名義預金とは、預金口座の名義人と、実際に預金をしている人、これが異なる預金で、贈与した人が贈与を受けた人の預金通帳や、カード・印鑑を管理していて、贈与を受けた人が自由にお金を使えないのに、贈与した人はあげたはずのお金を自由に使える状態の預金のことを、他の人の名義を使った預金つまり、名義預金と言います。

この図を見れば分かるように。贈与契約書の有無というのは この名義預金か否かを判断する材料にはなっていないんですね。

なので、対税務署に関して贈与契約書というのは、あくまでも形式の問題にすぎませんから、あったほうがマシ程度のものというわけなんです。

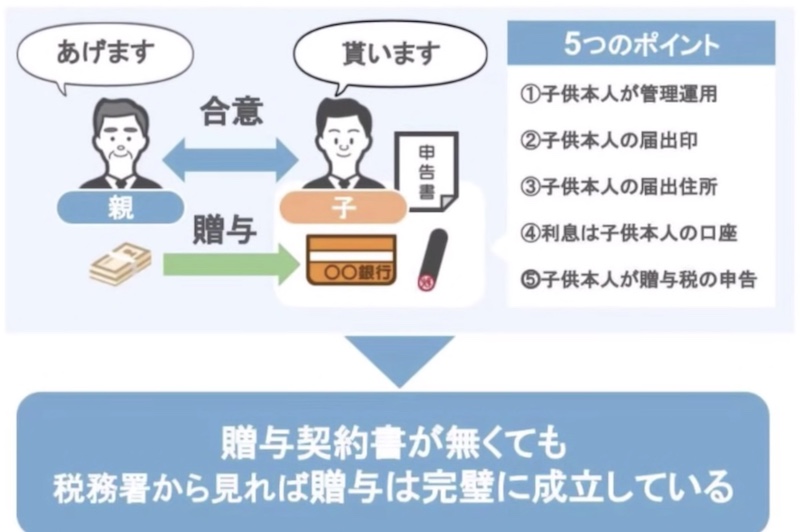

実際、親から子供へ贈与を行った時に、お金をあげます・もらいますと、口頭で合意をして、先ほど説明した贈与の実態である五つのポイントをクリアしていましたら、贈与契約書がなくても、税務署から見れば贈与は完璧に成立していますからね。

ですが、だったら贈与契約書自体作らなくていいんだ、とそういうことでもないんですね。

もちろん、対税務署に関しても正式な贈与契約書というのは、無いよりもあった方がいいのは間違いないですし、何よりも贈与契約書が本当に効果を発揮するのは、対税務署ではなくて、対身内なんです。

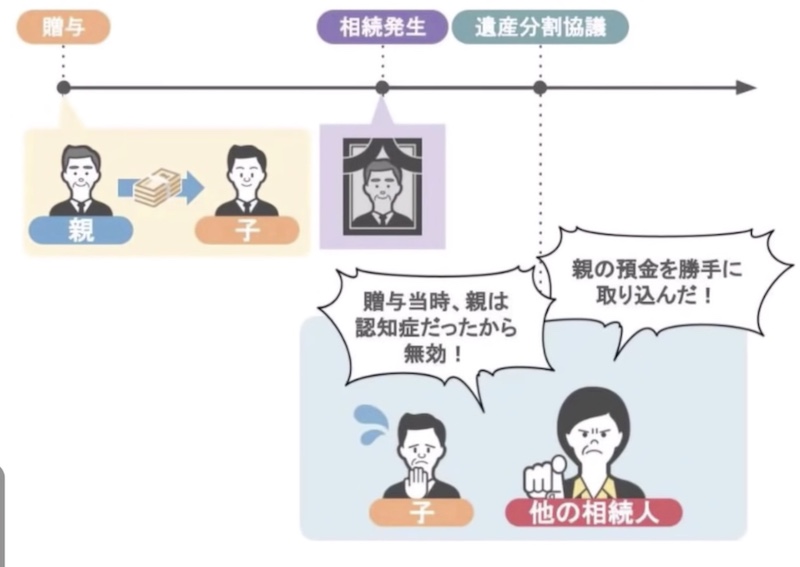

どういうことかといいますと、先ほどのように口頭で合意をしていただけでしたら、将来相続が起きた際に、他の相続人から親の預金を勝手に取り込んだとか、親は贈与当時、認知症だったから、過去の贈与は無効だとか、このようなことを言われて遺産分割の話し合いが、ややこしくなる恐れがあるんですね。

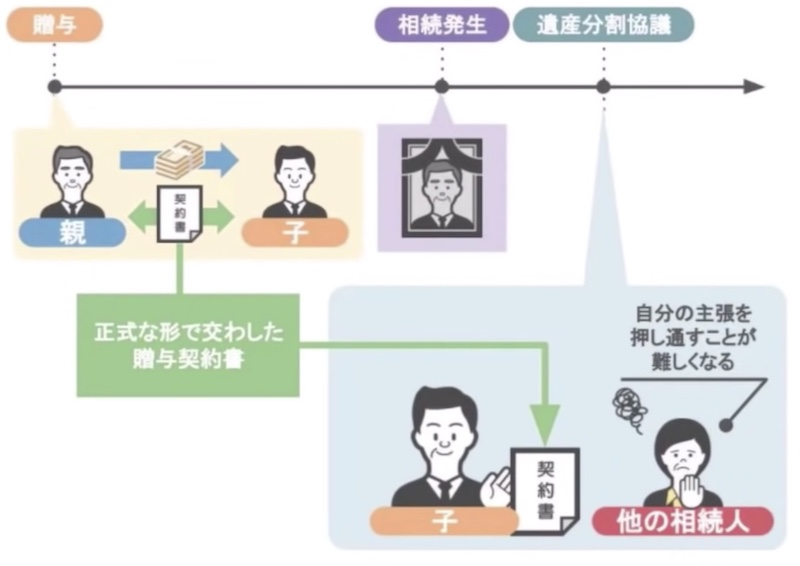

ですが、過去に正式な形で交わされた、贈与契約書が存在していれば、親は子供に贈与をする意思があり、子供は贈与を受ける意思があった、と証明する一つの証拠になります。

また、正式に交わされた贈与契約書があれば、他の相続人も自分の主張を押し通すことが難しくなります。

ですので、贈与契約書は、対身内においては大きな効力を発揮するので、きちんと作っておきましょう、というところまでが以前投稿した動画の内容でした。

110万円以下の贈与をする際にも贈与契約書は必要なのか?

ではここからは、これまでの部分を踏まえた上で、贈与と贈与契約書に関して、視聴者の方から特によく聞かれる疑問点を5つ紹介していきたいと思います。

まず一つ目の質問は

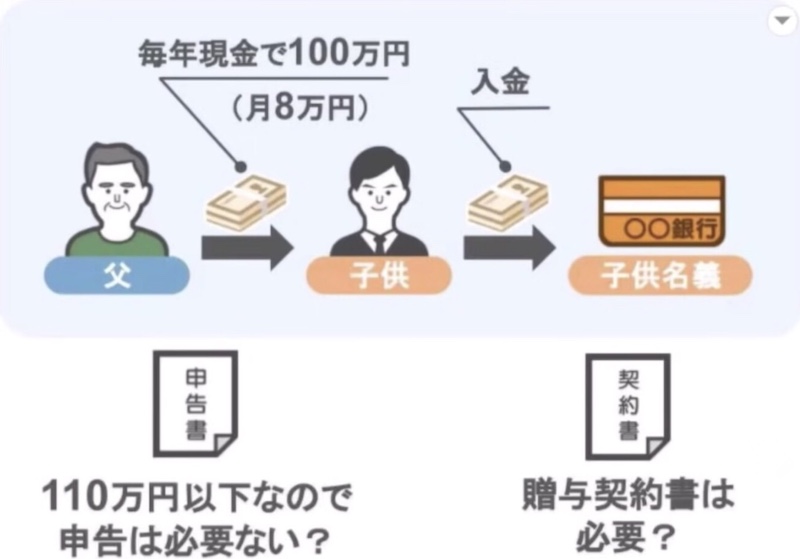

「毎年父親から現金100万円を受け取り、自分の通帳に入金しております。この場合110万円以下の贈与のため、申告は必要ありませんか?また、贈与契約書は必要ですか?」

というものです。

このケースの場合、贈与税の申告に関しては親子間における贈与は110万円以内に収まっていますので、贈与税の申告の必要はありません。

そして、贈与契約書についてですが、贈与を受けた金額が、贈与税の基礎控除の110万円を超えている場合であっても、超えていない場合であっても、贈与契約書はあるに越したことはありません。

先ほども言いましたように、対身内を考えた場合には贈与契約書は作っておいた方がいいんですね。

最初に110万円以下の贈与をし、同じ年に110万円を超える贈与を行った場合には贈与契約書は両方作るべきなのか?

次に二つ目の質問は

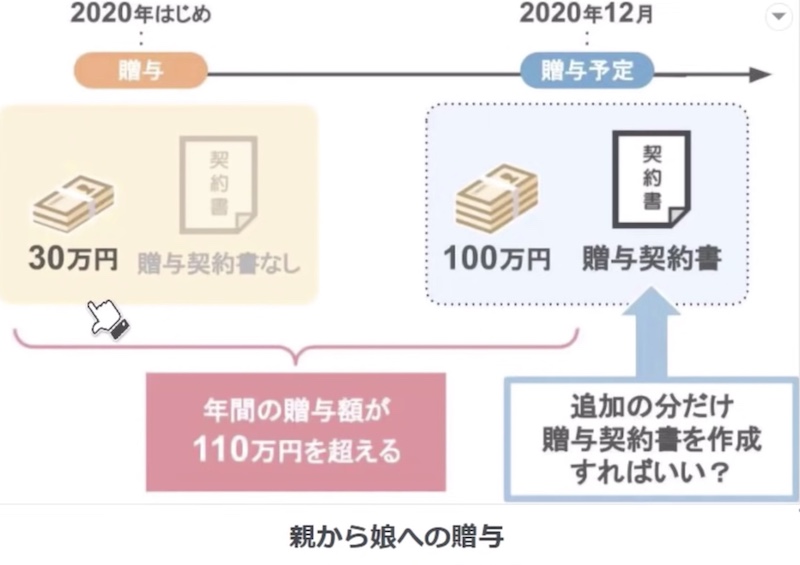

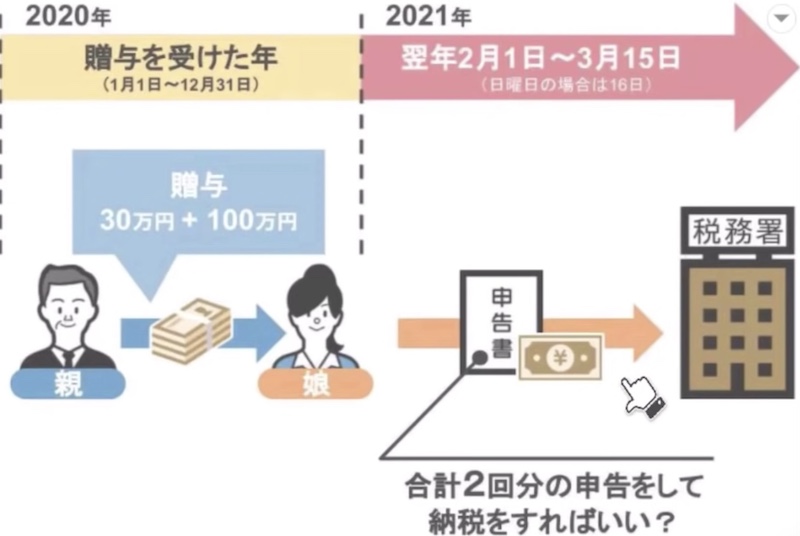

①「2020年の初めに、娘に30万円の贈与を行いました。その際には、110万円以下の贈与だからと、贈与契約書は作ってなかったのですが、2020年の12月に、娘に対して追加で100万円の贈与を行おうと思っています。そうなれば、合計で110万円を超える贈与になるのですが、追加で贈与を行う分だけの贈与契約書を作成するだけで良いのでしょうか?」

②「その後2021年3月15日までに、贈与税の申告時には、合計2回分の申告をして納税をすれば良いでしょうか?」

というものです。

この、①の贈与契約書に対する回答に関しては、先ほどの質問と似ているのですが、この場合、1回目の分と2回目の分の贈与契約書を、それぞれ作成されるのが良いでしょう。

贈与契約書は、将来相続が発生した際に対身内にも効果を発揮しますからね。

また、本来でしたら、贈与契約書はお金をあげる前に作成しておくものですから、今年行った贈与に関する贈与契約書は、年内に作成をするようにしてください。

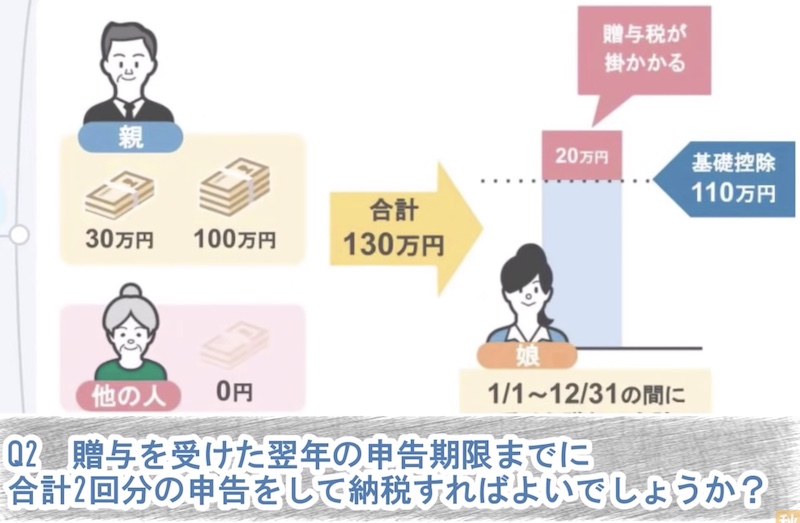

さてでは、②の申告書に対する回答ですが、まず2020年に娘さんが受ける贈与の合計は、娘さんが質問者さん以外から贈与を受けていないのでしたら、年始に質問者さんが贈与した30万円と、年末に贈与を行う100万円の合計130万円になります。

贈与税は、この130万円のうち、基礎控除を超える20万円部分にかかることになるんですね。

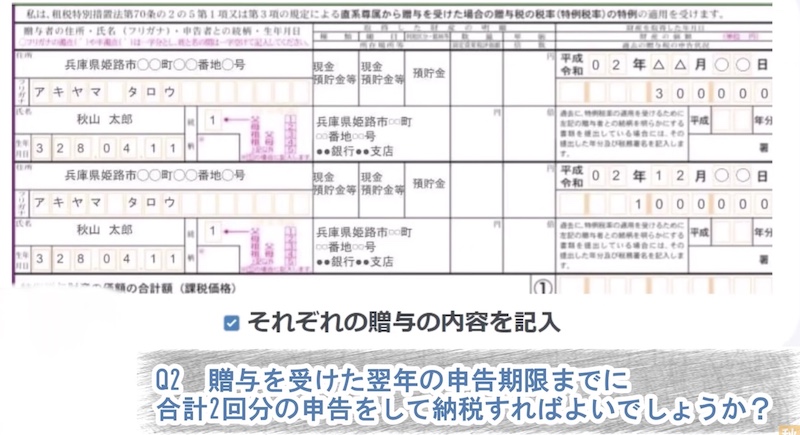

ですので、娘さんが贈与税の申告をする際には、この記入例のような感じで、一回目の贈与と2回目の贈与それぞれの内容を記入すれば OK です。

娘さんが、質問者さん以外からの贈与を受けた場合には、別の欄にその贈与の内容を記入するようにしてください。

贈与税の申告書の書き方についてはこちらの動画「【保存版】贈与税の申告は超簡単!贈与契約書の作成方法と申告書の作成・提出方法を解説」で詳しく解説していますので、よければ参考にしてください。

過去の贈与の際に贈与契約書を作っていなかった場合、今から作っても良いのか?

次に三つ目の質問は

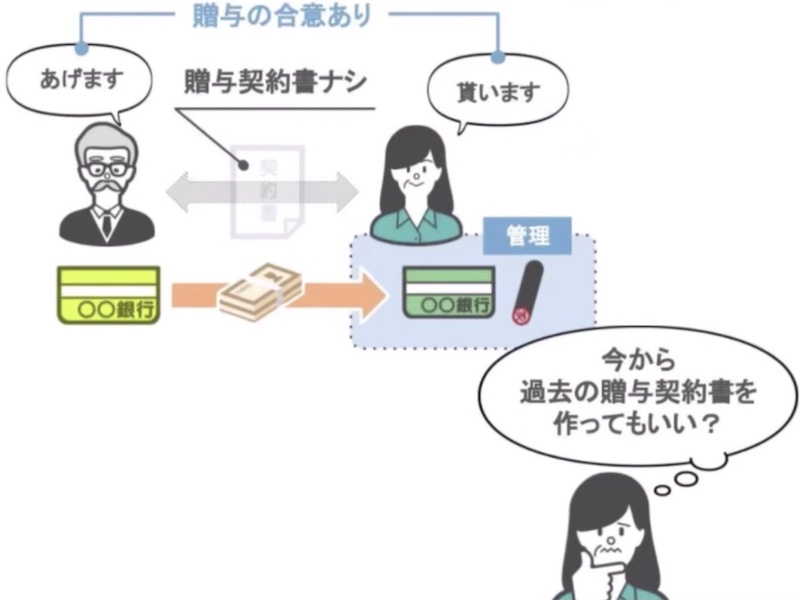

「過去の贈与の際に、贈与契約書の作成を行っていませんでした。ですが、贈与をする側、受ける側には双方合意の意思があり、きちんと通帳や印鑑の管理も、贈与を受けた側が行なっています。ですが、贈与契約書だけがありません。この場合、今から過去の贈与契約書を作ってもいいのでしょうか?」

というものです。

この質問もよく頂きますね。

ですが、皆さん気をつけておいてください。

この考え方は本当に危険です。

過去に作っていなかった贈与契約書を、今から遡って作成してしまいますと、遡って作成したことが税務調査でバレた時に、かなりまずいことになるんですね。

先ほどの質問の②のケースは贈与から間もないため、遡ってもまあセーフですけど、一般的に、過去に作っていなかった贈与契約書を、遡って作成するのはお勧めできません。

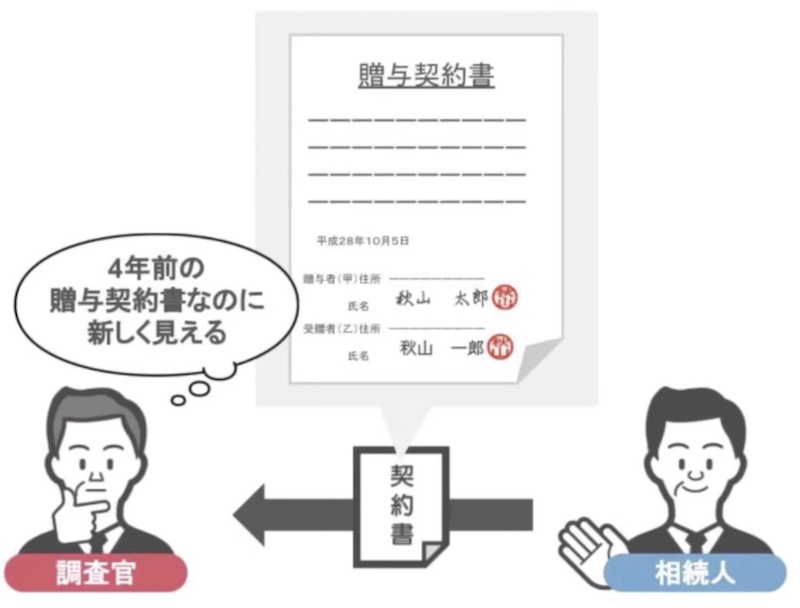

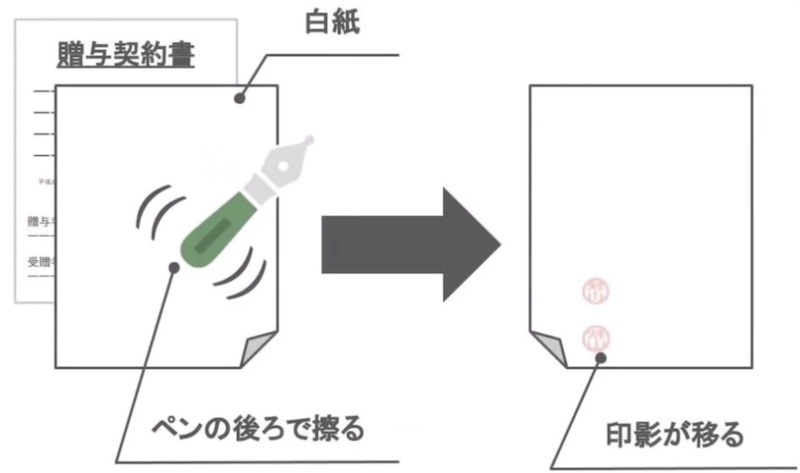

これは、私が税務調査官時代の話なんですが、調査先で相続人の方から見せてもらった贈与契約書が四年前に作成されたものなのに、比較的新しく見えるなあと思いましたので、贈与契約書の印鑑部分に白い紙をあてがって、その上をペンの後ろの丸くなっている部分で擦ったんですね。

すると4年前の契約書の印影が白紙に写るんです。

本当に四年前の契約書でしたら、朱肉が乾いていますから印影は移らないんですね。

この行為は相続人の顔を伺いながらやったんですが、相続人の顔がどんどん青くなっていきました。

ですので、白紙に印影が移るという結果を見る前から、贈与契約書を遡って作ったということがわかったんですね。

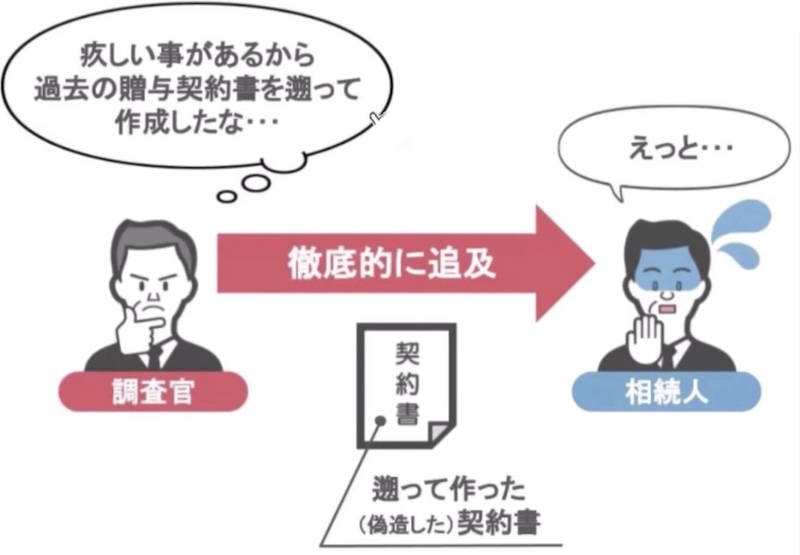

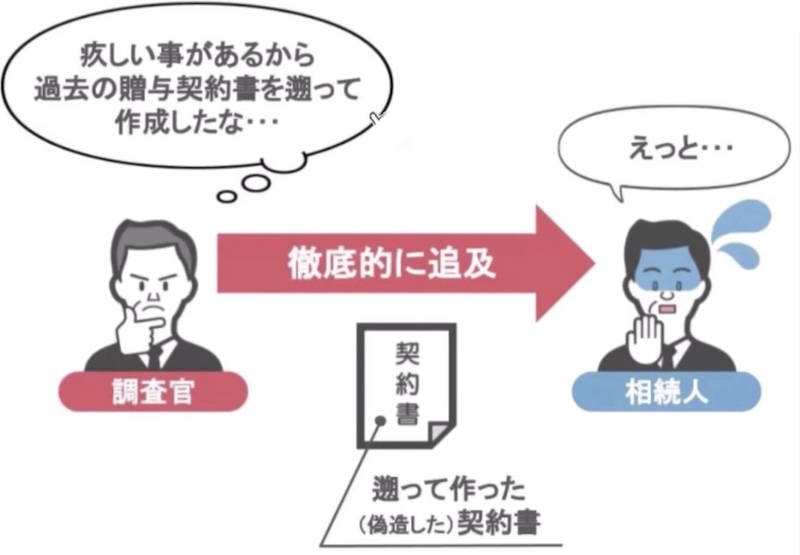

こうなりますと、疾しいことがあるから、過去の贈与契約書を遡って作ったんだろう、と調査官に疑惑の目を向けられ、なぜこんなことをしたのか、と追求されます。

相続人は遡って作ったという実績が目の前にあるわけですから、言い訳も、しどろもどろになるんですね。

そこで調査官から、こんなことをするということは、名義預金というのをごまかすためですよね、と強硬に言われますと、遡って作ったという疚しさも手伝って頷くことになります。

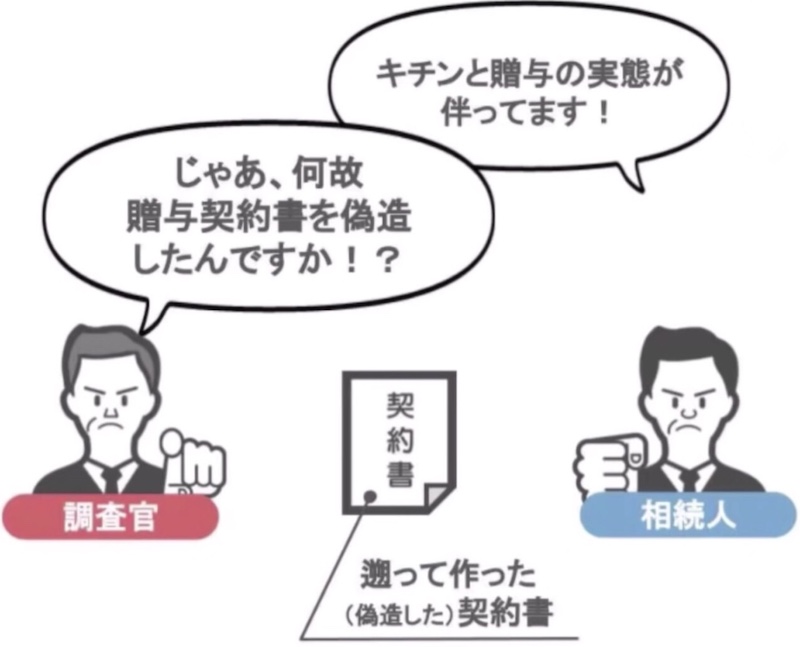

そこで、いえ、きちんと贈与の実態が伴っています、と主張したところで、じゃあ何故、贈与契約書を偽造したんですか、と追及されれば何も言い返せません。

ですので、無いものを遡って作らないでくださいね。

疚しくもないものをあえて作ったのでは、それは途端に疾しいものに変貌します。

そういったものは無いほうがましです。

贈与契約書に押印する印鑑には決まりがあるのか?

では質問の四つ目ですが、

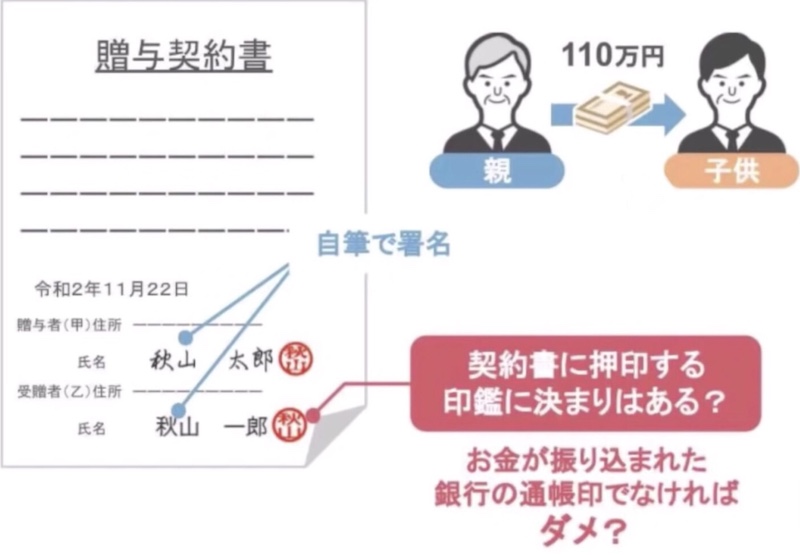

「110万円の贈与を親から子供にしました。自筆でそれぞれ記入しましたが、契約書の印鑑の決まりはありますか?子供や、振り込んだ子供の通帳の銀行印でなければだめですか?子供は社会人で、数本印鑑を持っており、その場にあった印鑑を押しました。もちろん親の印鑑とは異なります」

というものです。

贈与契約書に押す印鑑というのは、特に決まりはありません。

ですので、贈与を受ける側が口座を開設する際に銀行に提出した銀行印である必要もありませんし、また、実印である必要もなく、認印であっても正式な贈与契約書として認められます。

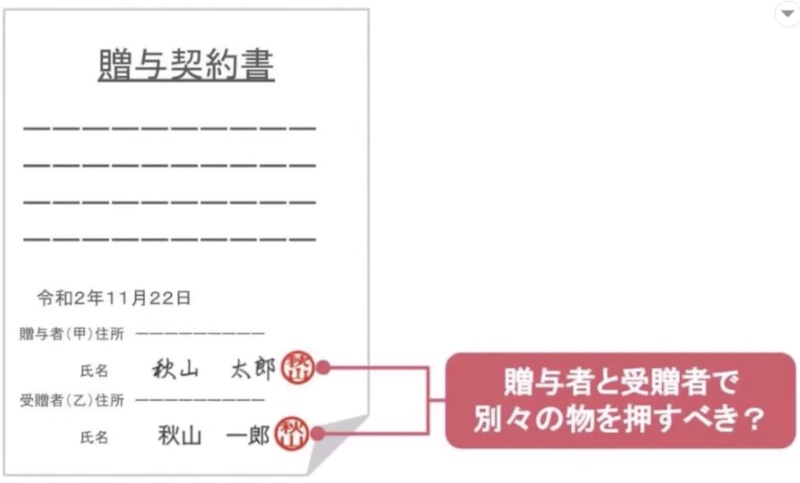

同じく、贈与契約書と印鑑に関する質問として、贈与契約書に押す印鑑は、贈与をする人と贈与を受ける人で別々のものを押すべきでしょうか、というものも頂きました。

これに関してはその通りですね。

別々が良いです。

同じものだと、お互いの合意のもとでの贈与契約という信憑性が薄いですから、贈与契約書に押す印鑑は、贈与をする側・受ける側で別々の印鑑を使ってください。

贈与契約書は絶対に本人が自筆で書かないといけないのか?

また、贈与契約書を作る際の署名の方法についてもよく質問を受けます。

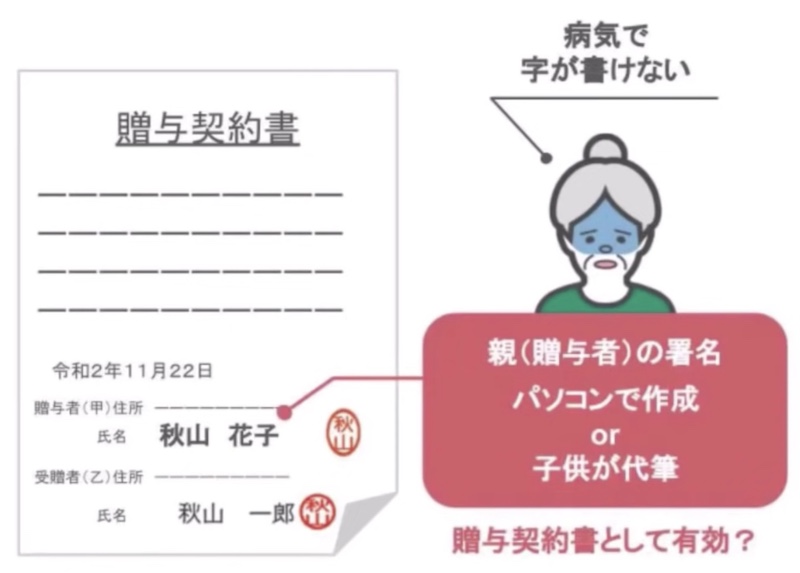

「親に生前贈与をしてもらいたいと思いますが、親は病気のためうまく文字が書けません。贈与契約書は親の署名だけ実筆ではなくパソコンで作成、もしくは私が代筆でも有効となるのでしょうか」

といった質問や

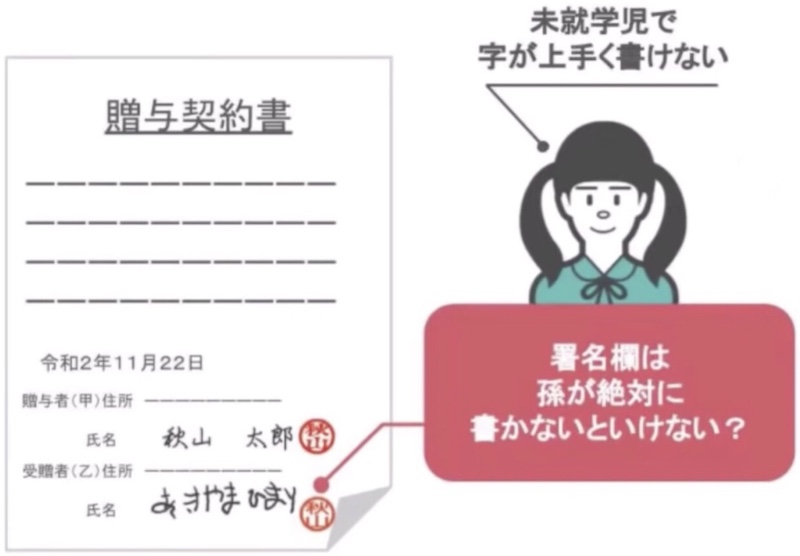

「贈与しようとしている孫は未就学児で字が上手に書けません。このような場合でも贈与契約書の署名欄は孫が書かないといけないのでしょうか」

などといった質問を視聴者の方から頂きました。

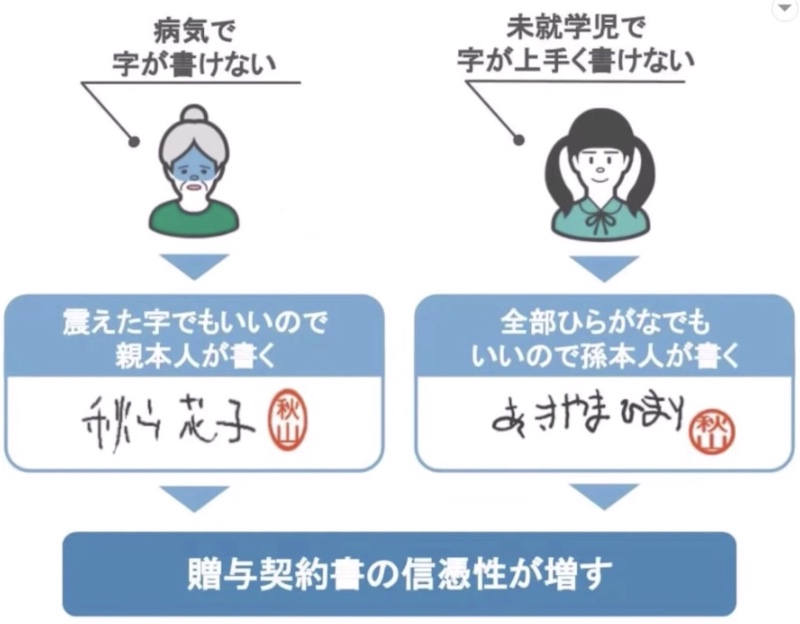

署名はパソコンで作成しても親権者などが代筆をしてもいいのですが、繰り返しになりますが、贈与契約書というのはお互いに贈与をします・贈与を受けますという合意を元に作成する文章ですから、贈与者か受贈者、どちらかが勝手に作ったと疑われないためにも、作成する以上はできるだけ、贈与をする人は贈与をする人が自筆で署名をし、贈与を受ける人は贈与を受ける人が自筆で署名をされるに越したことはありません。

ですので、先ほどの質問への回答としましては、震えた字でも構いませんから贈与者である親に書いてもらってください。

その方がかえって贈与者本人が書いたものとして信憑性が増しますからね。

また、贈与を受ける孫が未就学児で字が上手に書けない、という場合においても同じです。

全部がひらがなであっても構いませんので、お孫さん本人が署名をしてください。

その方が贈与契約書の信憑性が増します。

今回の動画のまとめ

それでは今回の動画のまとめです。

贈与契約書は将来発生する相続において、身内に対して過去の贈与は正式な形で行われたものである、と証明するための一つの証拠となりますので、110万円以下の少額の贈与でも、贈与のつど贈与契約書を作成するようにしてください。

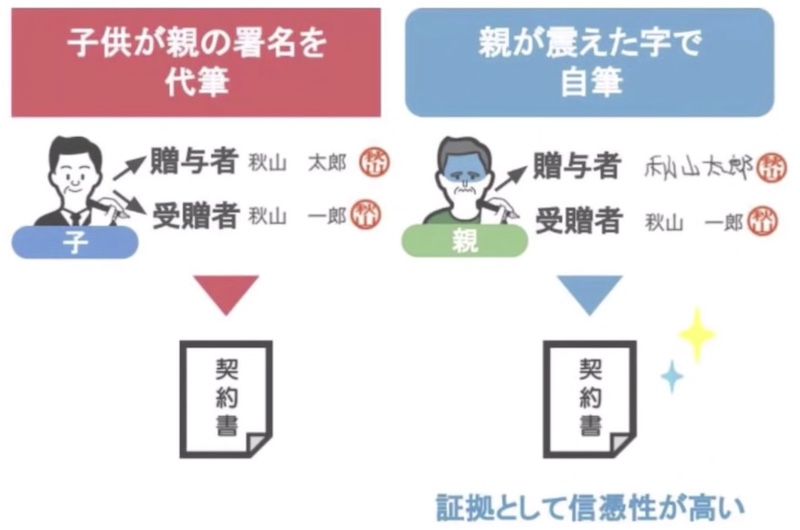

そして贈与者と贈与を受けた人の署名は、なるべく本人が書くようにしてください。

署名はパソコンで作成することも、親権者などが代筆で行うこともできますが、将来他の相続人から贈与契約書の真偽について疑われた場合、子供が親の署名を代筆するよりも、親が震えた字で書いた字の方が、証拠としては信憑性が高い、ということはよく分かっていただけると思います。

また、贈与者・受贈者が押す印鑑に特に決まりはありません。

贈与者・受贈者がそれぞれ自分で管理している印鑑を押印している方がベターではありますが、印鑑の種類は実印でも認印でもどちらでもオッケーです。

贈与を受けた口座の銀行の届出印を使う必要もありません。

そしてこれは、皆さん行わないでいただきたいことなんですが、何年も前に贈与を行った際に、贈与契約書を作らなかったからといって、今から過去の贈与に関する贈与契約書を作るなんてことはしないで下さい。

税務署から名義預金と疑われるかも、と不安であったとしても、この五つのポイントを全て押さえていれば、贈与契約書がなくても税務署から名義預金と疑われることはありません。

しかし、偽造された贈与契約書を調査官に見せれば、せっかく調査官がきちんと贈与が行われていたと納得しかけていた預金が、途端に怪しく思われてしまいます。

以上で今回の動画は終わりです。

最後になりますが、私は日々相続専門税理士として、少しでも皆さんの相続贈与に関する悩みに寄り添いたいと思い動画を投稿しております。

ですので、皆さんから頂いた質問コメントに対しても、できる限りお答えしていきたいと思いますので、相続贈与でお悩みの方や、これが知りたいという方は、コメント欄にコメントをいただければと思います。

また、最近はありがたいことに多くの方から相談のメッセージを頂いておりますので、回答の方には少々お時間はかかってしまうと思いますが、ご了承ください。

当事務所の公式LINEではYouTubeでは言いづらい相続贈与の節税対策についても発信しておりますので、動画概要欄からチェックをしてみてください。

それでは次回の動画でお会いしましょう、最後まで 視聴いただきありがとうございました。

秋山清成

秋山清成