皆さんこんにちは、税理士の秋山です。

今日は、年間110万円までの贈与は最高の節税策、贈与を失敗しないための基礎講座という話をします。

将来の相続税を節税しようと思った場合、最も有効に、かつ、確実な効果が見込めるのが、タイトルにもあります、110万円の生前贈与です。

この110万円の贈与の非課税枠については、多くの方がご存知だと思いますが、意外と細かい細部の部分については、ボンヤリとしか把握できていない、という方もいらっしゃるのではないでしょうか。

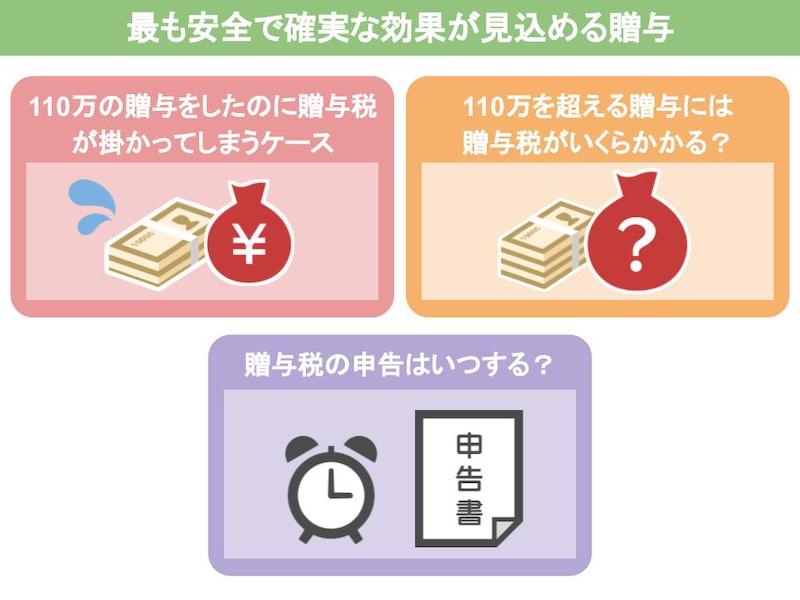

ですので今日は

・110万円の贈与を活用するためには、どのような条件があるのか

・110万円の贈与は、家族、親族以外の人にも行うことは可能なのか

また、下の図のような項目について、詳しく解説していきたいと思います。

この動画を見てもらうことで、110万円の贈与をバッチリと理解していただいて、将来の相続税を賢く節税していただけたらと思います。

目次

110万の贈与を活用する為には、どのような条件があるのか?

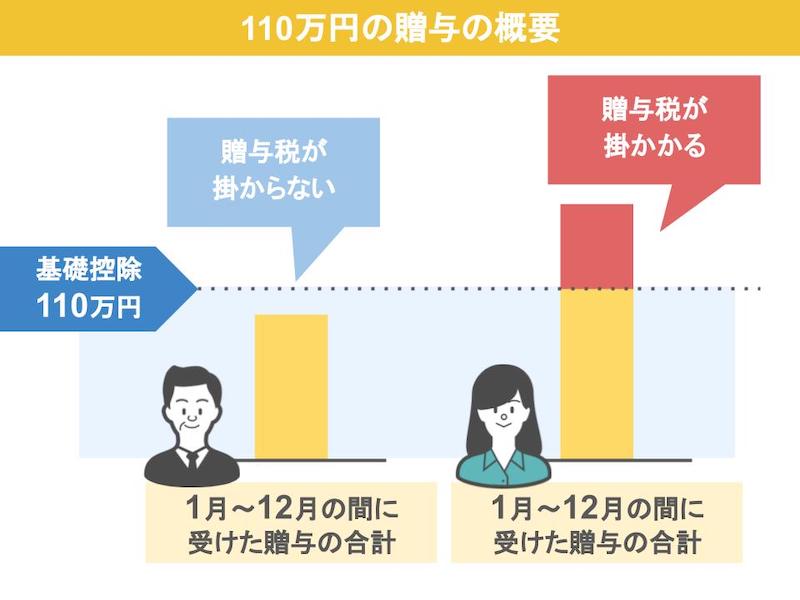

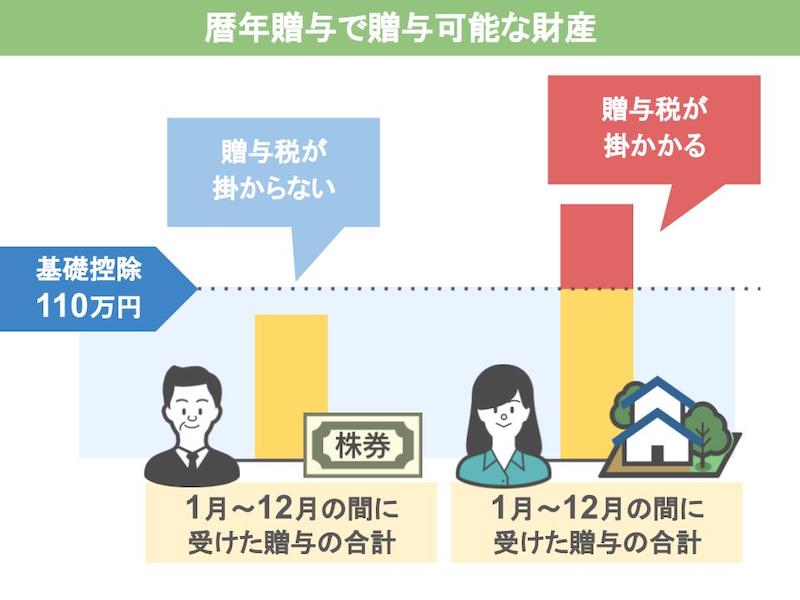

では、まずこの110万円の贈与の概要からですが、1月1日から12月31日までの1年間に受けた贈与のうち、その贈与額が年間110万円の基礎控除額以下までなら贈与税はかからず、逆に年間110万円の基礎控除額を超えた部分に対して課税が行われるという規定です。

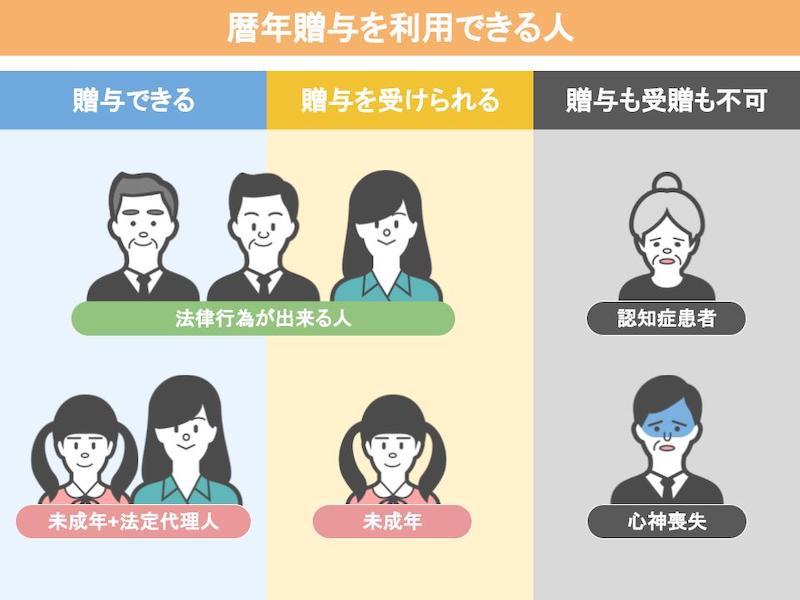

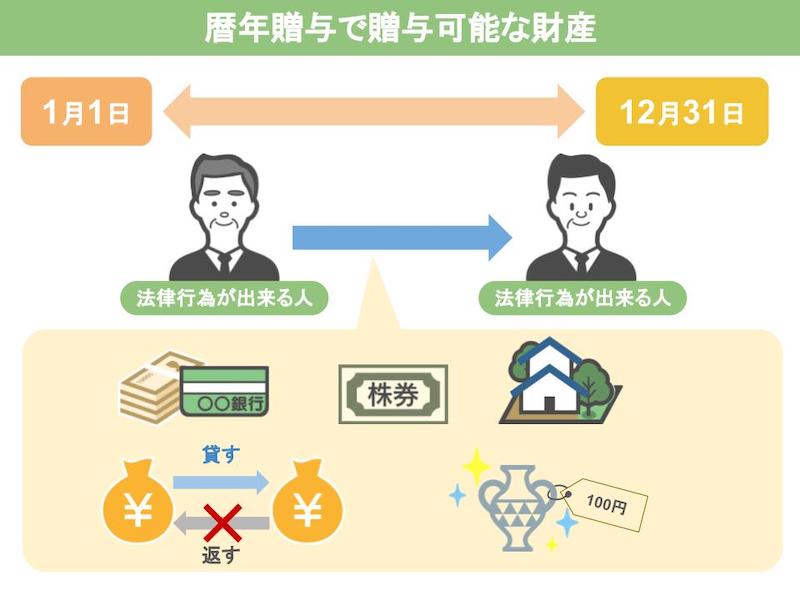

この贈与は、正式には暦年贈与と言いまして暦年贈与を利用できる人の条件は、基本的には、法律行為ができる人なら誰でも利用可能なんですが、逆に法律行為が出来ない人は、暦年贈与を行うことができません。

ですので、認知症患者や心神喪失の方は、暦年贈与を実行することも、受けることもできないんですよね。

ちなみに未成年の方も契約などの法律行為はできませんが、暦年贈与を受けることは、問題なく出来ます。

またこの暦年贈与について、現金以外のものは贈与できないんですか?という質問を受けることがあるんですが、下の画像に掲載していますように、現金以外のものも問題なく贈与をしたり受けることができます。

その際の贈与税の考え方としても、贈与した物の価値が110万円を超えていなければ非課税、超えれば超えた部分に対して税金がかかります。

ですので、その年の1月から12月までの間に行う暦年贈与の場合でしたら、法律行為ができる人なら、誰でもどんな財産だって好きに贈与をできるというわけです。

110万の贈与は、家族・親族以外の人にも行うことは、可能なのか?

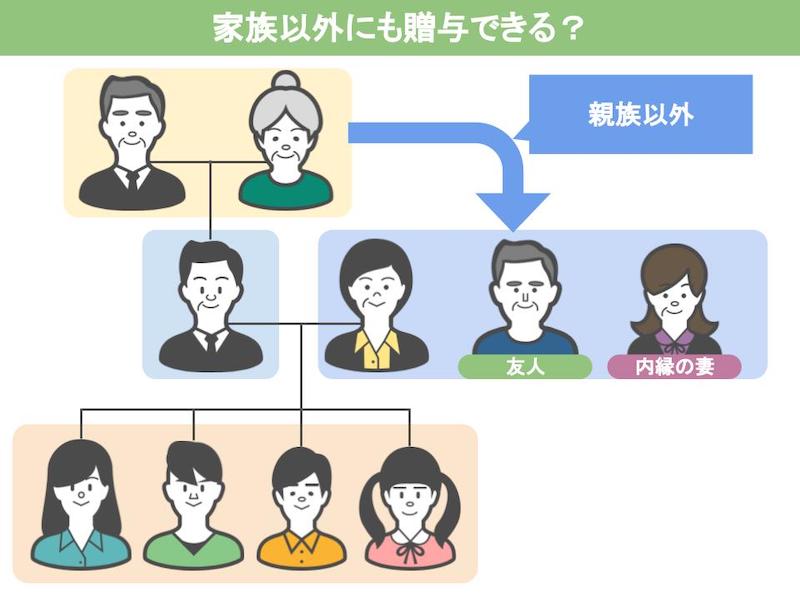

次に暦年贈与が可能な範囲のお話ですが、一般的に親から子へ祖父母から孫へ行われる贈与ですが、別にこれは親族間で行わなければならない、という決まりはありません。

あなたがお金を贈与したいと思うのでしたら、親族以外にもお友だちにも贈与ができますし、内縁の妻にももちろん贈与は可能です。

その際の課税されるされないの基準も、先ほどと変わらずに110万円の基礎控除部分を超えなければ、課税はされません。

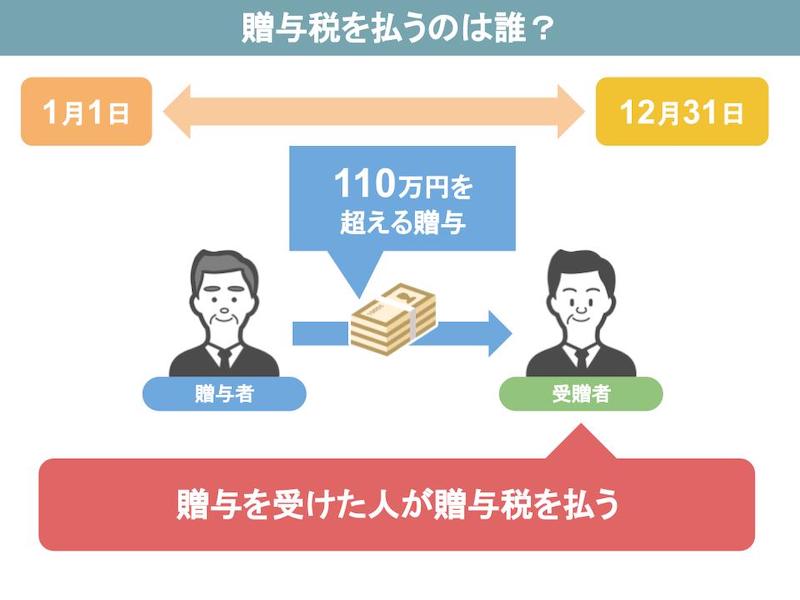

ちなみになんですが、贈与税を払う人は誰か、ということをまれに誤解されてる方がいらっしゃるんですが、贈与税を払う人は、1月1日から12月31日までの間に110万円の基礎控除部分を超えて贈与を受けた人になります。

贈与をしてあげた人が贈与税を払うわけではないので、注意をしておいてくださいね。

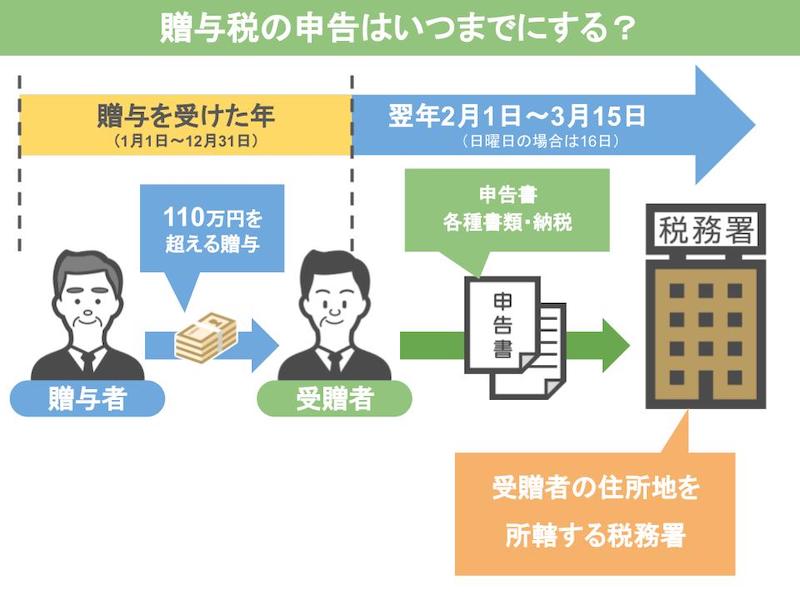

110万円の基礎控除部分を超えて贈与を受けた人は、申告書の提出と納税を行う必要があります。

これらのタイミングは、贈与を受けた年の翌年の2月1日から3月15日までの期間中に、贈与を受けた人の住所地を所轄する税務署に、申告書、各種必要書類を提出し、納税を行います。

110万の贈与をしたつもりが贈与税が掛かってしまうケース

では、次は、110万円の贈与をしたつもりが、贈与税がかかってしまうケースのお話なんですが、ここからは下の家系図を使って説明していきます。

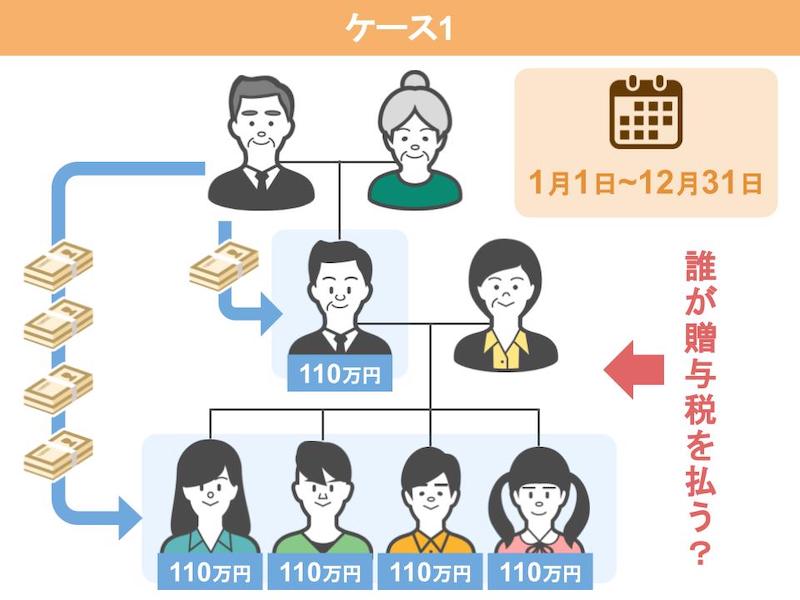

まずケース①

1月1日から12月31日までの間に、父親が子供に110万円、孫四人に110万円ずつの贈与を行った場合、この場合は財産をもらった誰かが贈与税を払わなくてはいけないんでしょうか。

答えは誰も払わなくても大丈夫です。

お金をもらった人たちは、全員110万円の基礎控除部分を超えていませんので、贈与税の申告納税は必要ありません。

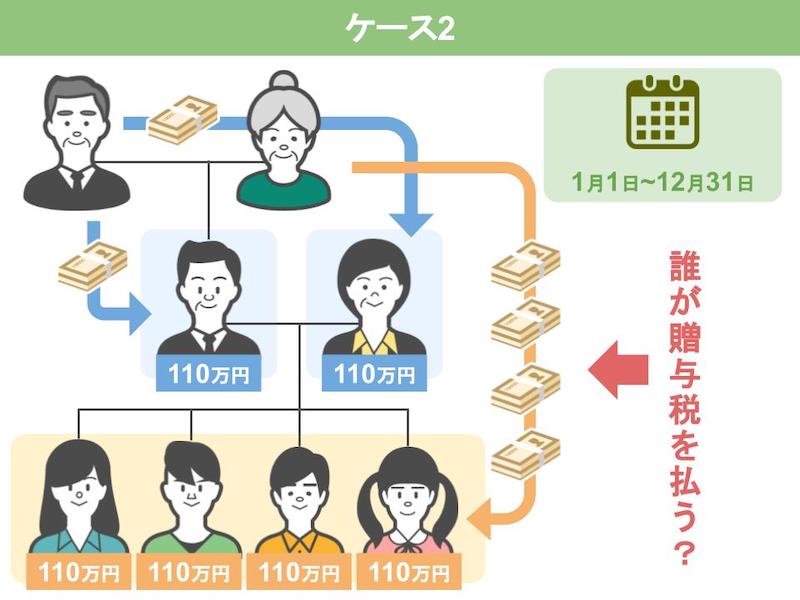

では、次にケース②

1月1日から12月31日までの間に、父親が子供に110万円、父親が子供の奥さんに対して110万円、母親が孫四人に対して110万円ずつの贈与を行った場合、この場合は財産をもらった誰かが、贈与税を払わなくてはいけないんでしょうか。

答えは、先ほどと同様、誰も払わなくても大丈夫です。

お金をもらった人たちは、全員110万円の基礎控除部分を超えていませんからね。

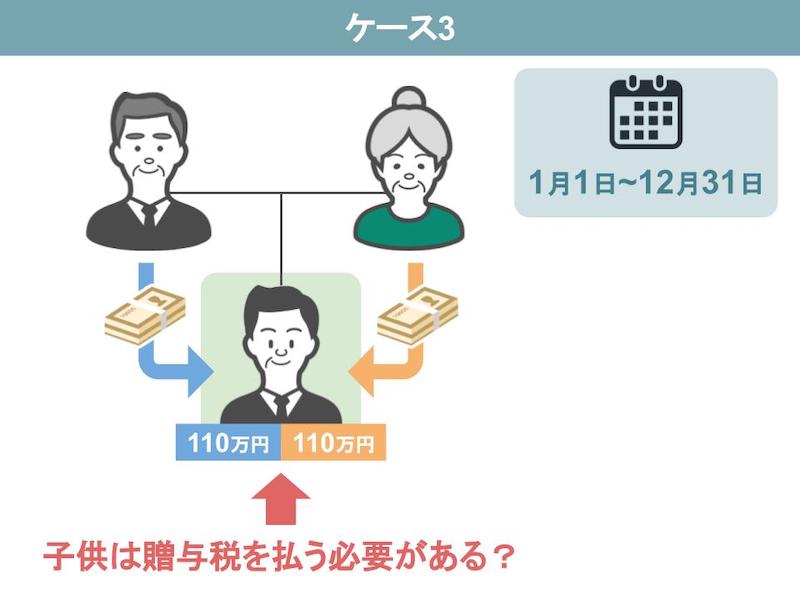

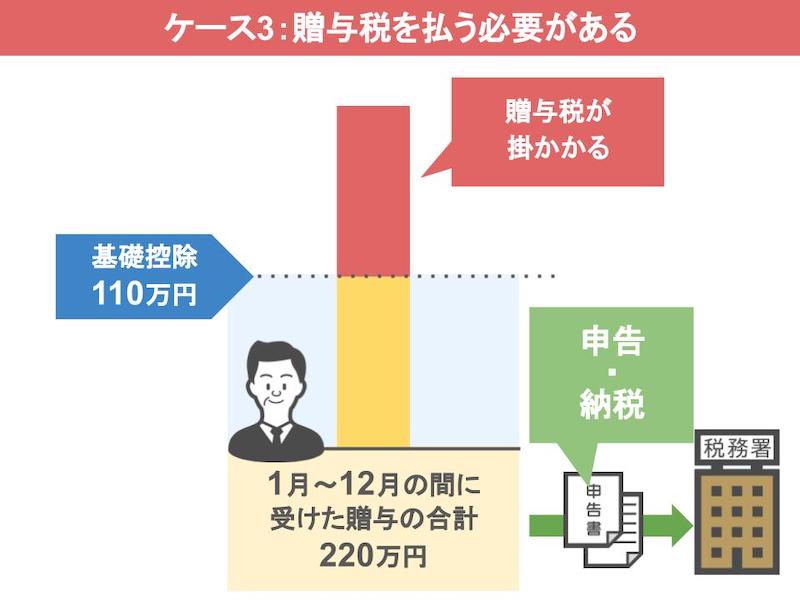

では、ケース③

1月1日から12月31日までの間に父親が子供に110万円、母親が子供に110万円の贈与を行った場合、この場合、子供は贈与税を払わなくてはいけないんでしょうか。

答えは、子供さんは贈与税を払わなくては、いけませんよね。

両親から110万円ずつ贈与を行うということは、子供さんは、1年間に220万円の贈与を受けたことになりますから、110万円を超える部分については税金がかかります。

ですので、贈与税の申告をして税金を支払う必要があります。

110万を超えた贈与を行った場合は、どれだけの贈与税がかかるのか?

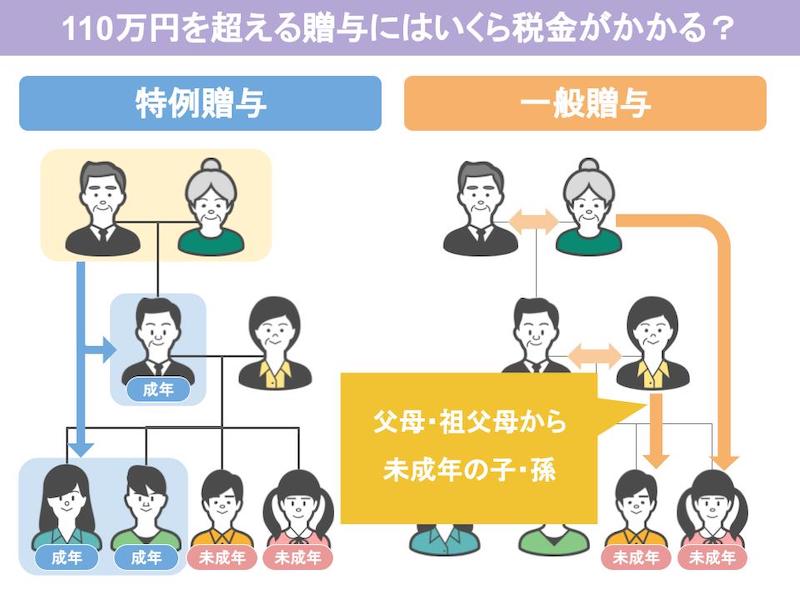

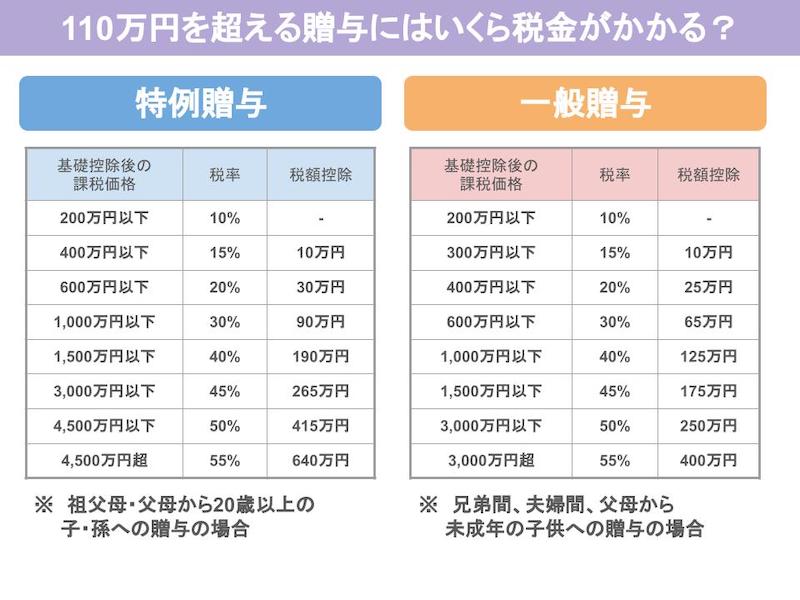

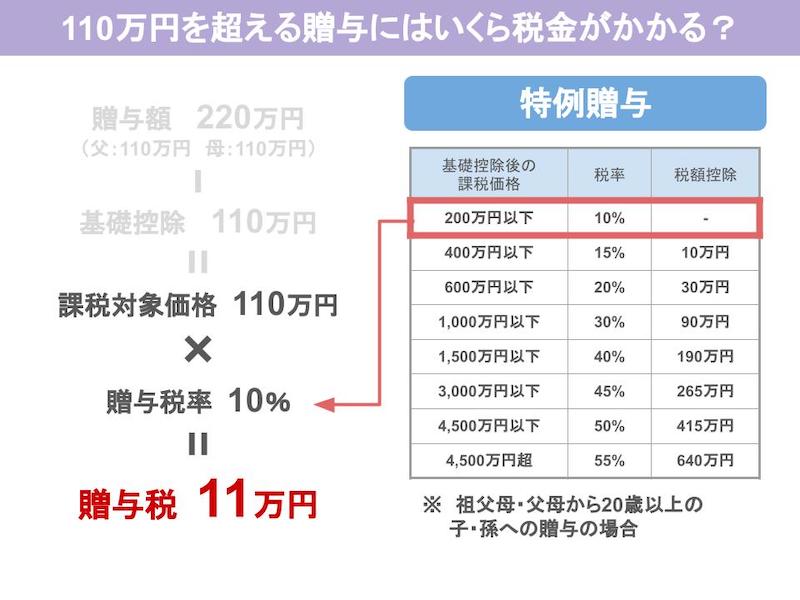

では、この場合、子供さんは一体いくらの贈与税を払わなくてはいけないのか、ですが、贈与税の税額を計算する方法には、二つのパターンがありまして、一つは、特例贈与という形で贈与税を計算するパターンと、もう一つは、一般贈与という形で贈与税を計算するパターンがあります。

特例贈与とは、祖父母や親という直系尊属から、二十歳以上の子や孫に対して行う贈与で、一般贈与とは、先ほどの特例贈与以外の贈与ですね。

兄弟間の贈与や、夫婦間の贈与、祖父母や親から未成年の子、孫への贈与が一般贈与に該当します。

ですので、先ほどのケース②の父親から子供の奥さんへの110万円の贈与は、一般贈与ということになります。

これらには、下の表のように別々の税率が定められていて、行われた贈与の形により特例か一般かで贈与税を計算します。

ですので、先ほどのケース③の場合は、親から二十歳以上の子供への贈与ですから、特例贈与の表で贈与税を計算しますので、今回子供さんが支払う税金の額は、220万円から基礎控除である110万円を引いて、10%の税率をかけますので、11万円となります。

さてここまで、暦年贈与の概要や110万円を超えるケース、超えないケース、110万円を超える贈与を受けた場合、誰に贈与税がかかるのか、という部分を知っていただけたと思います。

ですので、次回の動画では、実際に贈与を行う際の贈与契約書の作成方法と、贈与税の申告が必要な場合の、贈与税申告書の作成方法、手続き方法について具体的に解説していきたいと思います。

また今回のテーマについてや、それ以外の相続や贈与のことについても疑問や質問がありましたら、この動画のコメント欄にコメントをいただければ出来る限り返信をさせていただきたいと思います。

今日は、年間110万円までの贈与は最高の節税策、贈与を失敗しないための基礎講座という話をしました。

このチャンネルでは、税務調査で調査官によく指摘されるポイントや、相続・贈与で損をしないための情報などを、週に2回、火曜日土曜日に投稿しておりますので、是非画面右下のボタンからチャンネル登録をしていただければ幸いです。

以上です、ありがとうございました。

秋山清成

秋山清成