皆さんこんにちは、税理士の秋山です。

今日は、3億円以上の財産を相続したら、半分以上を相続税で持っていかれるのか、という話をします。

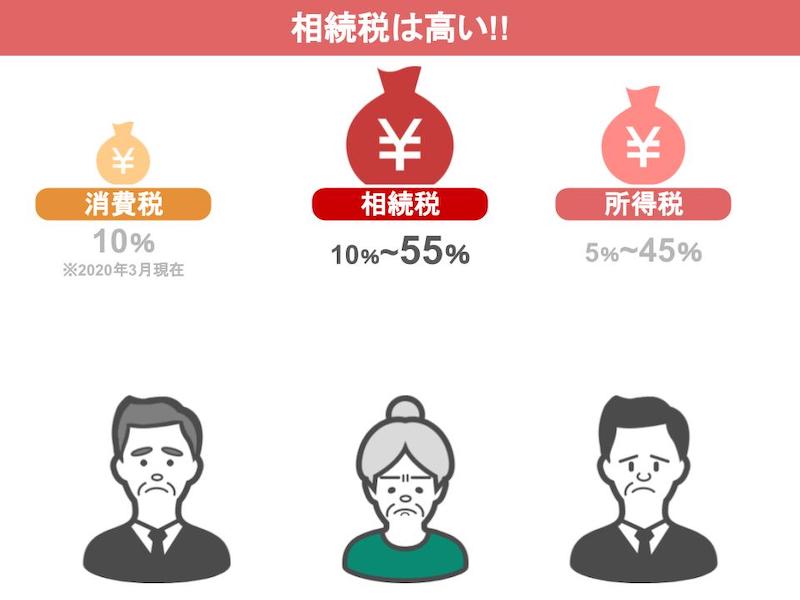

相続税は高い、高いと皆さん言われてますよね。

それもそのはずでして、皆さん馴染みのある消費税は、2020年3月時点で10%、所得税は最高で45%なのに対して、相続税の最高税率は、なんと55%にもなるんです。

今回の動画では

・日本の相続税の税率は、世界的に見てどれくらい高いのか

・高額な遺産を相続したら半分以上が税金でなくなるのか

・相続税の計算の手順

という三つのテーマについてお話します。

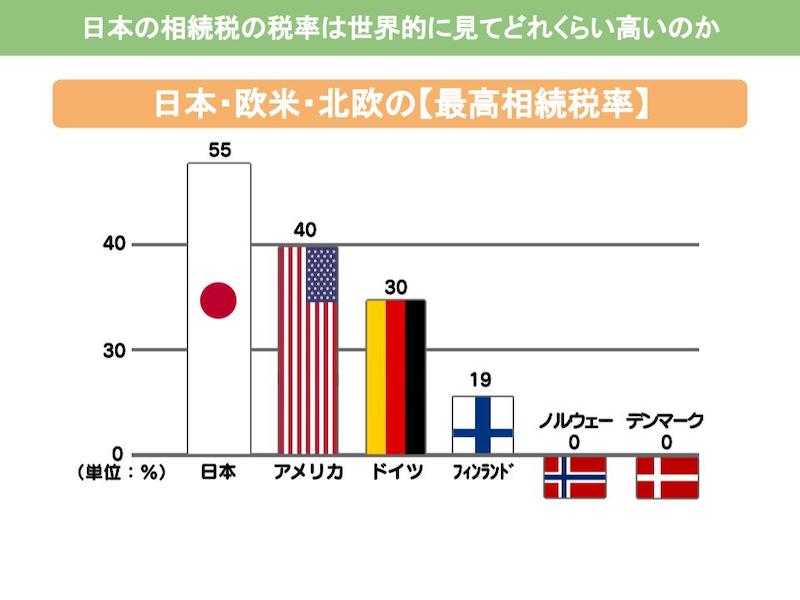

日本の相続税の税率は、世界的に見てどれくらい高いのか

さてまずちょっと下の表を見て頂きたいんですが、この表は、世界の主要国の最高相続税率を比較したものでして、見ていただいたらわかるように、アメリカなどの欧米圏や、フィンランドなどの北欧圏の郡を抜いて、日本の相続税率は世界一高いんです。

ちょっと意外だったんではないでしょうか。

大国のアメリカは、もとより北欧圏は、社会福祉が完備されている分、消費税なんかの税金も高いですから、相続税も高そうに思えますよね。

ですが、上のグラフのように北欧は、相続税が廃止されて0%になっている国もありまして、相続税があるフィンランドでもその税率は、最高で19%なんですね。

なんでこんなに相続税が低いかと言いますと、これは二重課税を少なくするためなんです。

というのも北欧圏の人たちは、相続が発生するまでの人生の中で、既に高額な税金を払って来ています。

ですので、亡くなった後の高い相続税を払わないといけないとなると、資産が民間に残らなくなってしまいますよね。

そうなると民間の購買力も低下するという問題も発生しますから、これを避けるために北欧・欧州では、相続税の税率が低くなっているんです。

その一方、冒頭でもお話しましたが、日本の最高相続税率は55%もあります。

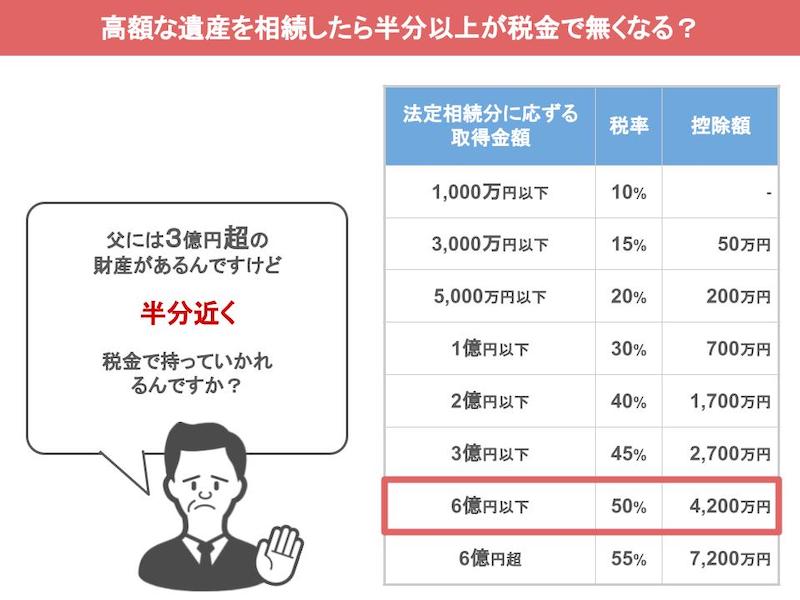

下の表を見て頂きますとわかるように、3億円を超える財産があった場合でも、50%の相続税がかかってくるんですね。

高額な遺産を相続したら半分以上が税金でなくなるのか

そんなわけですから、私の事務所に相談に来られたお客さんからは

「亡くなった父には、3億円超の財産があるんですけど、この表の通りなら半分近くも税金で持っていかれるんですか」

というような質問を受けることがあります。

これはよく皆さん勘違いをされているところでして、実は相続税の計算方法というのは、少し複雑で、法律で定められた方法で税金の計算をしますと、最終的に支払う税額というのは、皆さんが思っているよりもずっと低くなるんです。

相続税の計算の手順

では、そんな相続税の計算をどうやって行うのか。

今回の動画では、亡くなった方に対し、相続人が妻一人、子供一人というモデルケースを使って、ざっくりと解説をしていきたいと思います。

では、相続税の計算の手順についてなんですが、相続税の計算には、三つのステップがありまして

1、亡くなった方の財産と債務、葬式費用を把握する

2、正味の財産額から基礎控除を引く

3、最後に税額を計算する

こういった順番ですね。

小難しそうに思えるかもしれませんが一つ一つの要素は、簡単ですので、まずは一つずつ見ていきましょう。

ステップ1では、亡くなった方の財産と債務、それとお葬式費用を把握して、正味の財産額を出す必要があります。

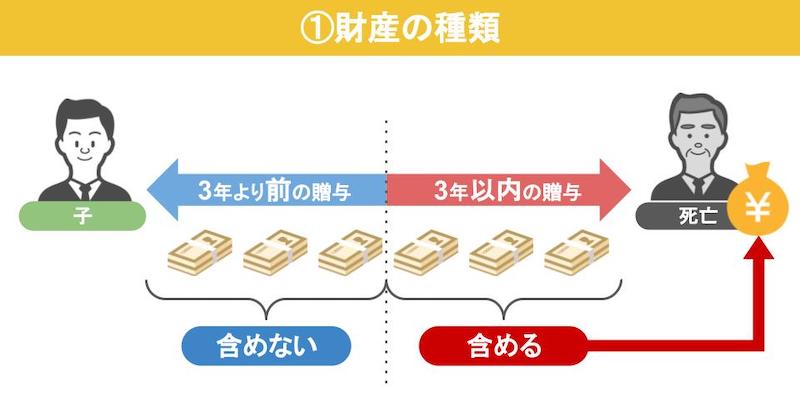

この財産というのは、下の図のように、皆さんに身近な現金、預貯金や土地・建物などの不動産ですとか、あまり馴染みのないものですと、借地権や漁業権などの権利も相続財産になるんですね。

それと、相続人の方が、故人がなくなる3年以内に贈与を受けていた場合は、贈与を受けた財産も相続財産に含めることになりますので、ここは注意が必要です。

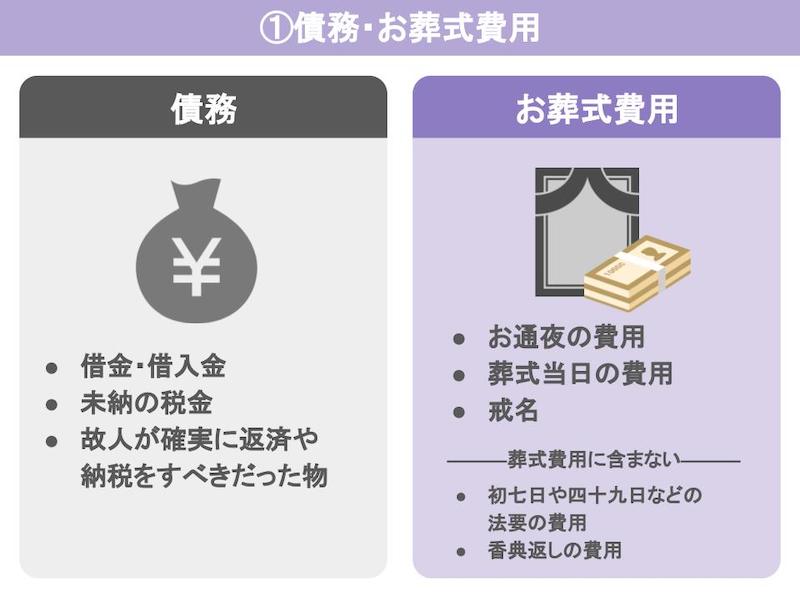

そういった財産が把握できましたら、次は債務とお葬式費用を把握しましょう。

債務と言いますのは、いわゆる借金、借入金ですね。

他にもまだ納めていない税金でありますとか、故人が確実に返済や納税をすべきであったものが対象です。

お葬式費用と言いますのは、お通夜の費用、お葬式当日の費用が対象ですね。

戒名などもお葬式の費用に入ります。

意外に思われるかもしれませんが初七日や四十九日などの費用は、お葬式費用の中には含まれません。

あくまでも葬式費用に計上するのは、お通夜とお葬式当日の費用となります。

それと香典返しの費用なのですが、貰ったお香典は、個人の相続財産に含める必要はありませんので、その代わりと言いますか、香典返しの費用はお葬式費用にも含めません。

さて、このように財産と債務、お葬式費用が分かりましたら次は、 正味の財産額を計算しましょう。

もうこれは単純です。

把握した財産額から、債務とお葬式費用を引くだけです。

例えば、把握した財産が4億2000万円で、債務とお葬式費用が1億円でしたら、正味の財産額は3億2000万円となります。

これでステップ1は完了です。

では、次はステップ2に移りましょう。

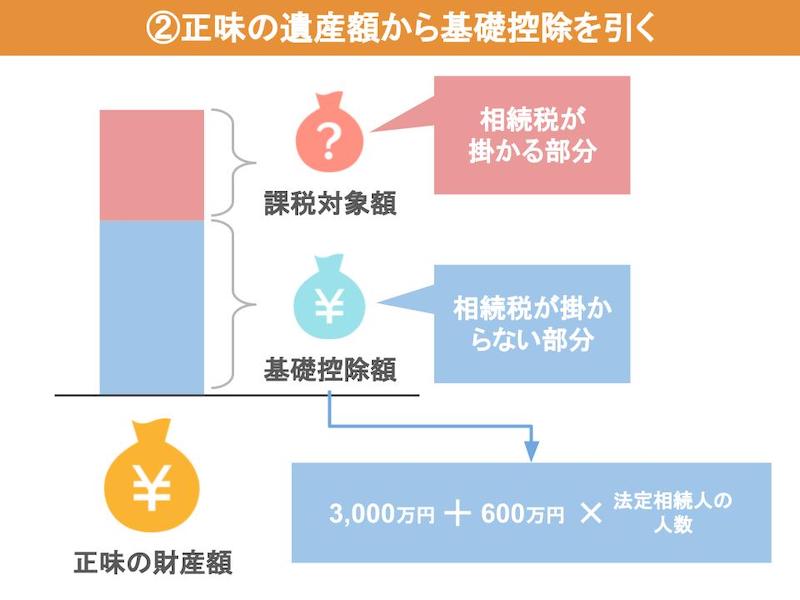

ステップ2では、先ほど出た正味の財産額から基礎控除を引いて、実際に相続税がかかる財産額、いわゆる課税対象額を出します。

この基礎控除というのは、相続財産のうち、相続税がかからない部分でして、3000万円+600万円×法定相続人の人数、という計算式で計算します。

法定相続人というのは、ざっくり言いますと、旦那さんが亡くなった場合は、 奥さんと子供が相続人、というような、皆さんが一般的に認識されている相続人のことです。

さて、基礎控除は法定相続人が一人であれば3600万、二人なら4200万、3人なら4800万円といった感じで、法定相続人の数が多ければ、それだけ基礎控除の額も大きくなります。

ステップ1で出た正味の財産額から、この基礎控除を引いた額が、実際に相続税がかかってくる課税対象額というわけです。

今回のモデルケースに当てはめますと、正味の財産額は、3億2000万円で、基礎控除は4200万円ですから、課税対象額は2億7800万円と出ました。

これでステップ2は完了です。

次は、いよいよ相続税の税額の出し方ですね。

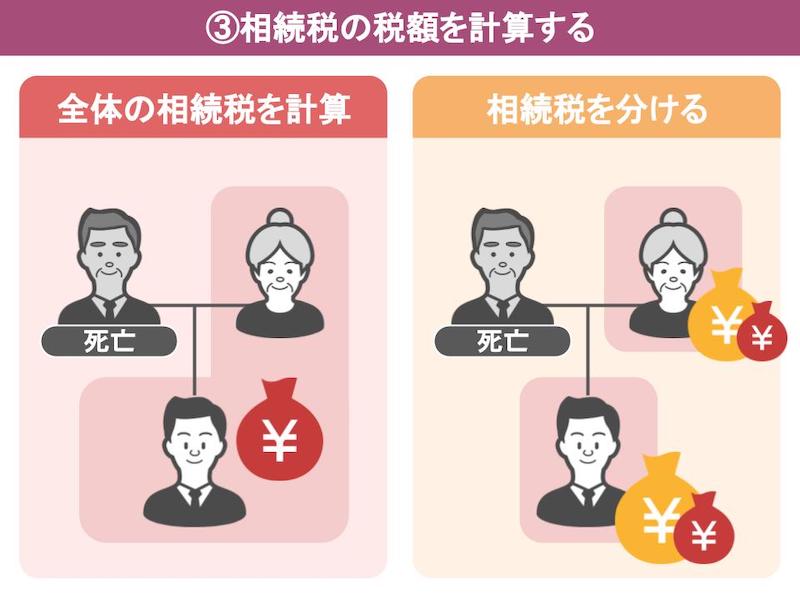

相続税というのは、まず相続人全員で合わせて、いくら相続税を払わなければいけないのか、これを先に計算する必要があります。

そこで出た家族全体の相続税額を、各相続人が相続した財産の額に応じて按分し、各人が相続した財産の額に応じた相続税を納税します。

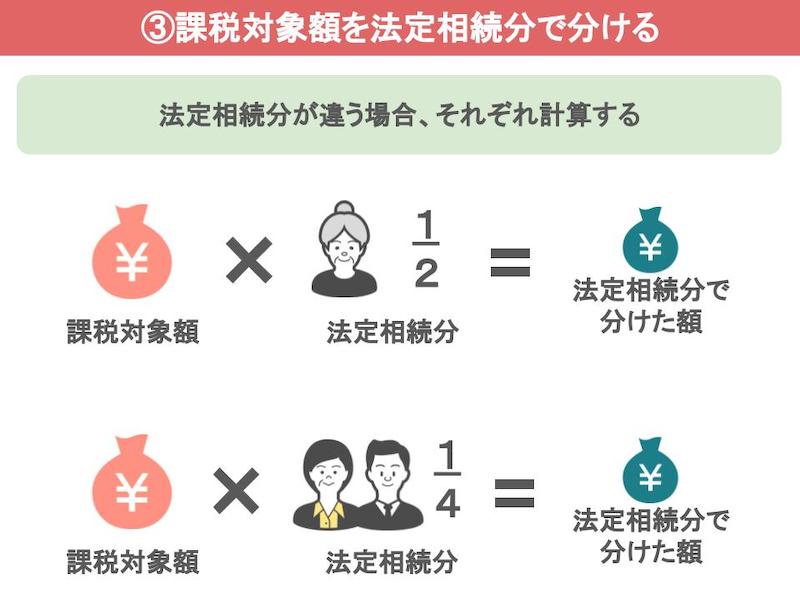

このように、まずは相続人全体で、いくら相続税を払わないといけないのか、という計算なんですが、法定相続人が複数いる場合は、法定相続分の数字を使って計算をする必要があります。

この法定相続分は、ざっくり言いますと、国が民法で規定している財産の分け方だと思ってください。

例えば法定相続人が配偶者と子供一人だった場合は、配偶者は財産の1/2、子供も財産の1/2を相続するのを規定されていて、法定相続人が配偶者と子供二人の場合は、配偶者は財産の1/2、子供は財産の1/4ずつ、相続することが規定されています。法定相続人が誰かによって、規定されている財産の取り分が違ってくるんですね。

もちろん、この法定相続分というのは、あくまでも規定されている割合というだけで、実際に相続財産を分ける時に、この法定相続分に従う必要はありません。

しかし、相続税の税額を計算するときは、いったんこの法定相続分の数字を使って、相続人全体の相続税がいくらになるか、これを計算する必要があります。

今回のモデルケースでは、法定相続人が配偶者と子供一人ですから、法定相続分は配偶者が財産を1/2、子供が財産の1/2となっています。

まずは、ステップ2で計算した相続税がかかる課税対象額を、この法定相続分で一旦分けて計算をします。

2億7800万円の1/2で、1億3900万円になりますね。

今回は、二人とも法定相続分が同じですから、計算は1回で済みましたが、法定相続分が相続人によって違う場合は、それぞれ計算するようにしましょう。

次は、法定相続分で分けた額に対する、相続税の税率と控除額を下の表で確認しましょう。

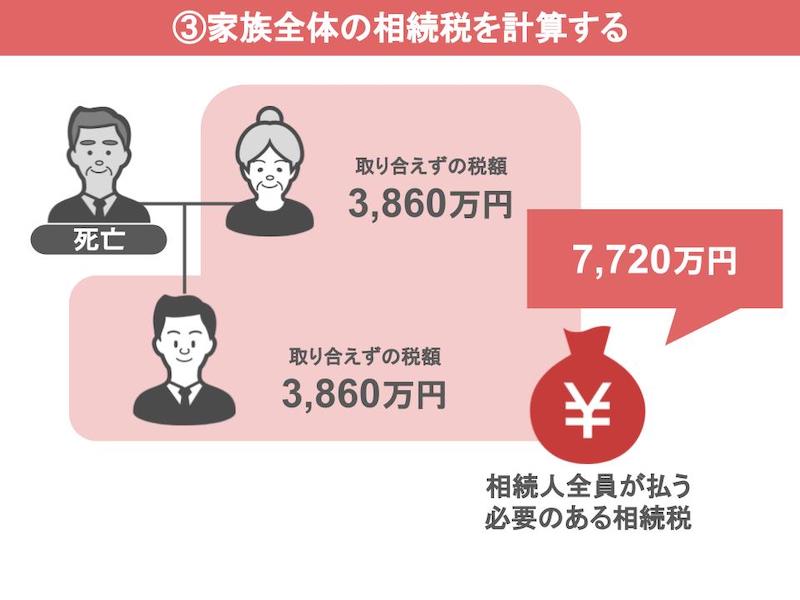

1億3900万円に対する税率は40%で、控除額は1700万円ですね。

確認できましたら、法定相続分で分けた額に税率を掛けて、税額控除の額を引けば、各相続人のとりあえずの税額が出ます。

今回の場合は、一人当たり3860万円ですね。

そしてこの税額の合計が、相続人全員で払う必要がある相続税、ということになるんです。

つまり、今回は7720万円ですね。

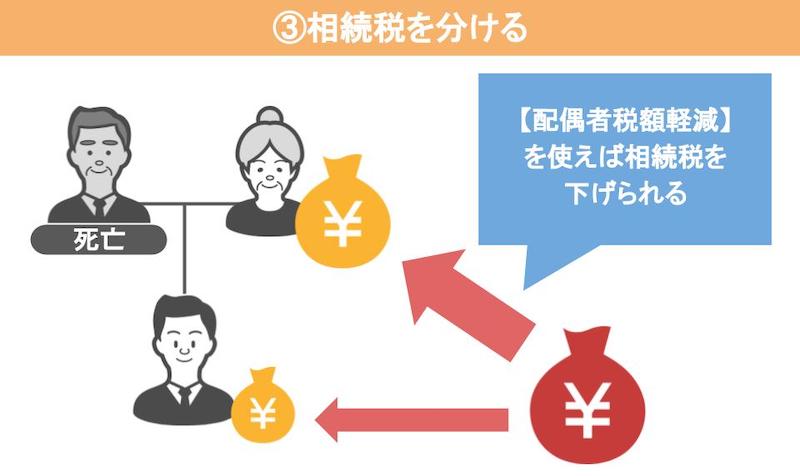

あとは、実際に財産を相続した取り分によって、この相続税を分けます。

子供が全額を相続したのであれば、先ほど計算した相続税も、全額子供が負担しますし、配偶者と子供で7対3で分けたのなら、相続税も7対3ずつ負担します。

しかしこの際に、配偶者が払う相続税というのは、配偶者の税額軽減という特例を使えば、グッと下げることができます。

この配偶者の税額軽減の特例については、以前別の動画「【配偶者の税額軽減】最低でも1億6000万円が非課税に!?特例のメリットと利用上の〝注意点〟を解説!【相続】」で詳しく説明しています。

動画の概要欄にURLを貼っておきますので、よろしければこちらも見てください。

さて、これでステップ3の相続税の計算は完了です。

ここまで3つのステップを説明してきましたが、ステップ3はちょっと複雑に感じられたかもしれませんね。

ですが、ゆっくり計算すれば、そう難しいものではありません。

よくわからない方程式もありませんし、足す引く掛ける、この三つしか使いませんからね。

ですので、動画の前半でお客さんからの質問として紹介した

「亡くなった父には3億円超の財産があるんですけど、この表の通りなら、半分近くも税金で持って行かれるんですか」

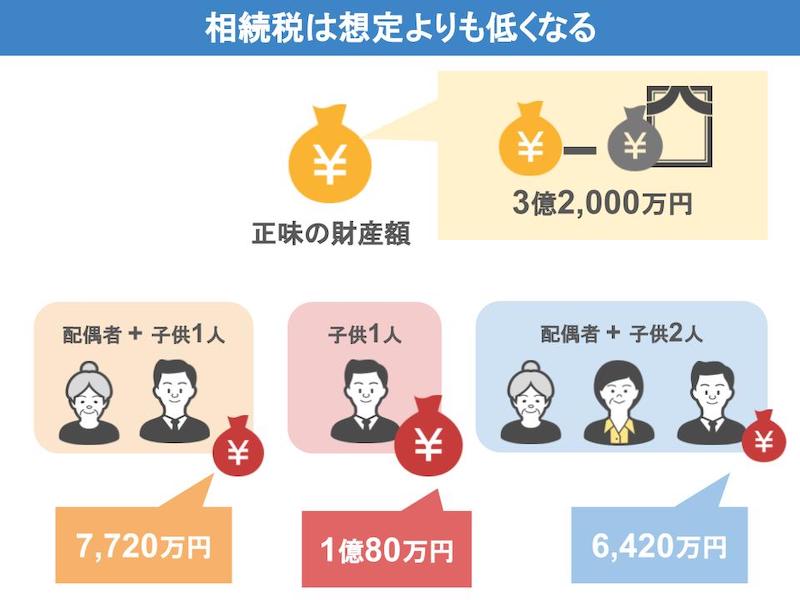

という質問も、今回の妻一人、子供一人というモデルケースですと、総資産から債務などを引いた正味の相続財産が3億円でしたら、家族全員が相続税の総額は7720万円になりますし、また相続人の数が子供一人だけの場合でしたら、相続税は1億80万円、相続人が配偶者と子供二人の場合でしたら、家族全員の相続税の総額は、6420万となります。

さらにここから配偶者の税額軽減などの特例を使えば、相続税をグッと下げることができるんです。

どうでしょうか、多くの方は相続税の最高税率は、55%と聞くと、国は相続した財産の半分も取っていくのか、という風に思われますが、実際に今回の動画で見てきた方法で計算をしますと、皆さんの想定よりも実際の相続税額は、グッと低い金額になったと思います。

とは言え、冒頭で言いましたように、日本の相続税率は世界的に見ても高いですから、是非、この動画を見られている皆さんには、将来の相続税を少しでも減らせるように、今お元気なうちから自身の財産を、次の世代に渡して行く準備をしていただければと思います。

その際には、過去の動画で将来の相続税の節税に関する動画を多数上げていますので、是非ご覧になってみてください。

今日は、3億円以上の財産を相続したら、半分以上を相続税で持って行かれるのか、という話をしました。

このチャンネルでは、税務調査で調査官によく指摘されるポイントや、相続・贈与で損をしないための情報などを、週に2回、火曜日土曜日に投稿しておりますので、是非画面右下のボタンからチャンネル登録をしていただければ幸いです。

以上です、ありがとうございました。

秋山清成

秋山清成